7月商业银行金融债发行掀起小高潮,单月2605亿元为年内次高,华夏银行8月首单利率再度下行

财联社8月3日讯(记者 邹俊涛)本月首单商业银行金融债近日成功发行。8月3日,华夏银行(600015)发布公告,公司2023年金融债券(第三期)已于8月1日发行完毕。本期债券发行规模为人民币150亿元,为3年期固定利率债券,票面利率为2.60%。

财联社记者注意到,在市场利率整体下行的驱动下,此单金融债2.6%的票面利率较此前两期再度下行0.1个百分点。

华夏银行在公告中称,此次募集资金将用于满足本公司资产负债配置需要,充实资金来源,优化负债期限结构,促进业务的稳健发展。

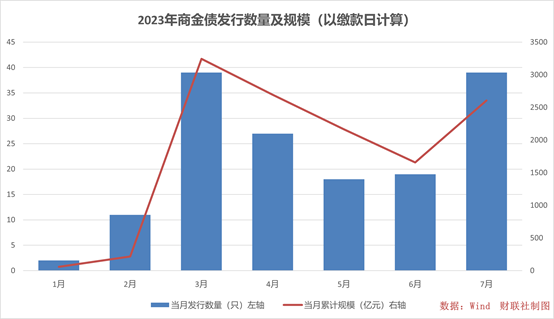

过去一个月,商业银行金融债(简称商金债)发行数量和规模出现大幅回升趋势。Wind数据显示,7月份商金债共发行39只,发行数量是今年5、6月份的两倍以上;而7月累计发行商金债的规模达2605亿元,也较6月份多出近1000亿元。

此外,交行、浙商银行和建行等三家银行在7月份发行规模单只300亿元及以上金融债,这在前几个月份中也比较少见。其中,交通银行份发行的“ 23交行债01”,规模达到380亿元,仅次于3月份农业银行发行的450亿元 “23农行二级资本债01A“。

8月首单发债利率较年初再度下行

华夏银行此次发行金融债简称为“23华夏银行债03”,债券评级AAA。财联社记者查到,华夏银行曾分别于今年3月30日和5月30日完成了第一期和第二期金融债的发行。

据此前公告,华夏银行金融债第一期和第二期均为3年期固定利率。其中,第一期金融债发行规模为200亿元,票面利率2.8%;第二期金融债发行规模为400亿元,票面利率为2.7%。三期金融债的票面利率逐期走低。

此外,今年3月30日,华夏银行还发行了专门用于了绿色产业项目的绿色金融债“23华夏银行绿债01”,其发行规模为100亿元,同样为3年期固定利率,票面利率2.79%。财联社记者不完全统计,华夏银行今年已发行金融债累计规模达850亿元。

华夏银行在公告中表明,金融债募集资金将依据适用法律和监管部门的批准,用于满足华夏银行资产负债配置需要,充实资金来源,优化负债期限结构,促进业务的稳健发展。

此外,华夏银行在第三期金融债募集说明书中也提到,公司继续实施总体稳健的流动性偏好,强化预期管理,根据市场形势变化,动态调整内部管理策略和措施,保持流动性和效益性协调统一。

其中一项措施便是,“加强中长期资金组织,多渠道补充中长期资金来源,合理安排市场化资金,降低对短期同业资金的依赖,改善错配水平”。

7月商金债数量和规模大幅回升

另外,财联社记者注意到,与今年5、6两个月份相比,商业银行发行金融债的数量和规模在近一个月内出现了大幅回升。

Wind数据显示,以缴款日计算,今年7月份,商金债(包括次级债)累计发行数量为39只,而前两个月份,5月和6月则分别为18只和19只。对比数据,7月的份商金债发行数量飙升至前两个月份当月发行量的2倍以上,已与3月份的发行数量相当。数据显示,今年3月份的商金债发行数量同样也是39只。

从单月发行规模来看,7月份商金债累计发行2605亿元,仅次于今年3月份的3245亿元,成为年内发行规模第二大月份。同时,较6月份的1657亿元,规模增长了接近1000亿元左右,环比增幅高达57.21%。

Wind数据显示,截至8月3日,今年年内的商金债累计发行数量已达到156只,累计发行规模约为1.28亿元,规模与上年同期增长了3.8%。

财联社记者注意到,尽管商金债单月变动颇大,但年发行规模逐渐提高在业内已有共识。

中国进出口银行李多德指出,商金债是商业银行补充稳定中长期资金来源的重要渠道,自2005年开始发行,伴随着政策支持,发行种类不断丰富,发行规模逐年提高。

国海证券固收团队在今年7月份的《商金债投资手册》中表示,从发行主体来看,2012-2023年,股份行与城农商行一般商业银行债发行占比下降,但从规模来看,近几年持续增长,股份制及城商行仍然是一般商金债的主要发行方,国有行次之。