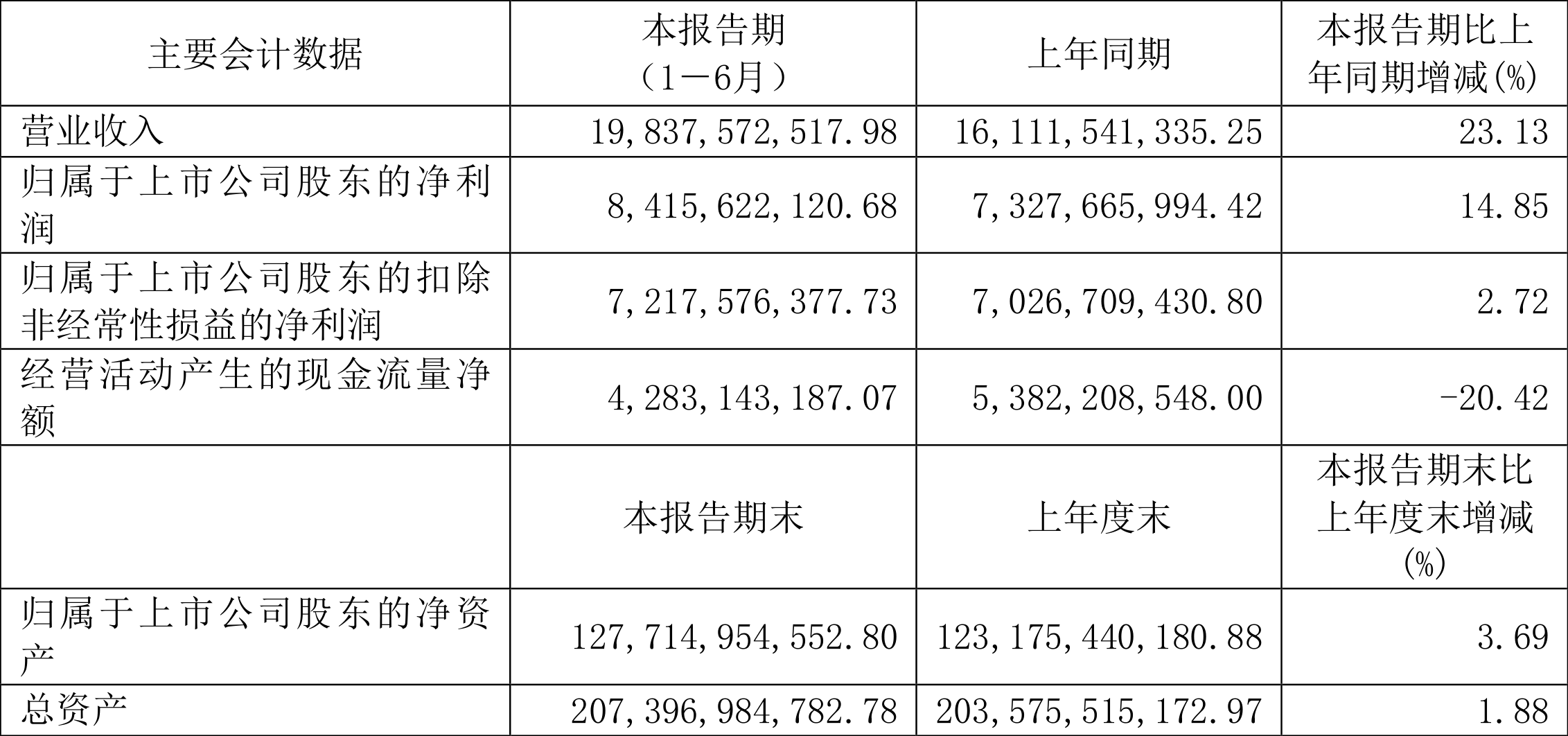

上港集团:2024年上半年净利润同比增长14.85% 拟10派0.5元

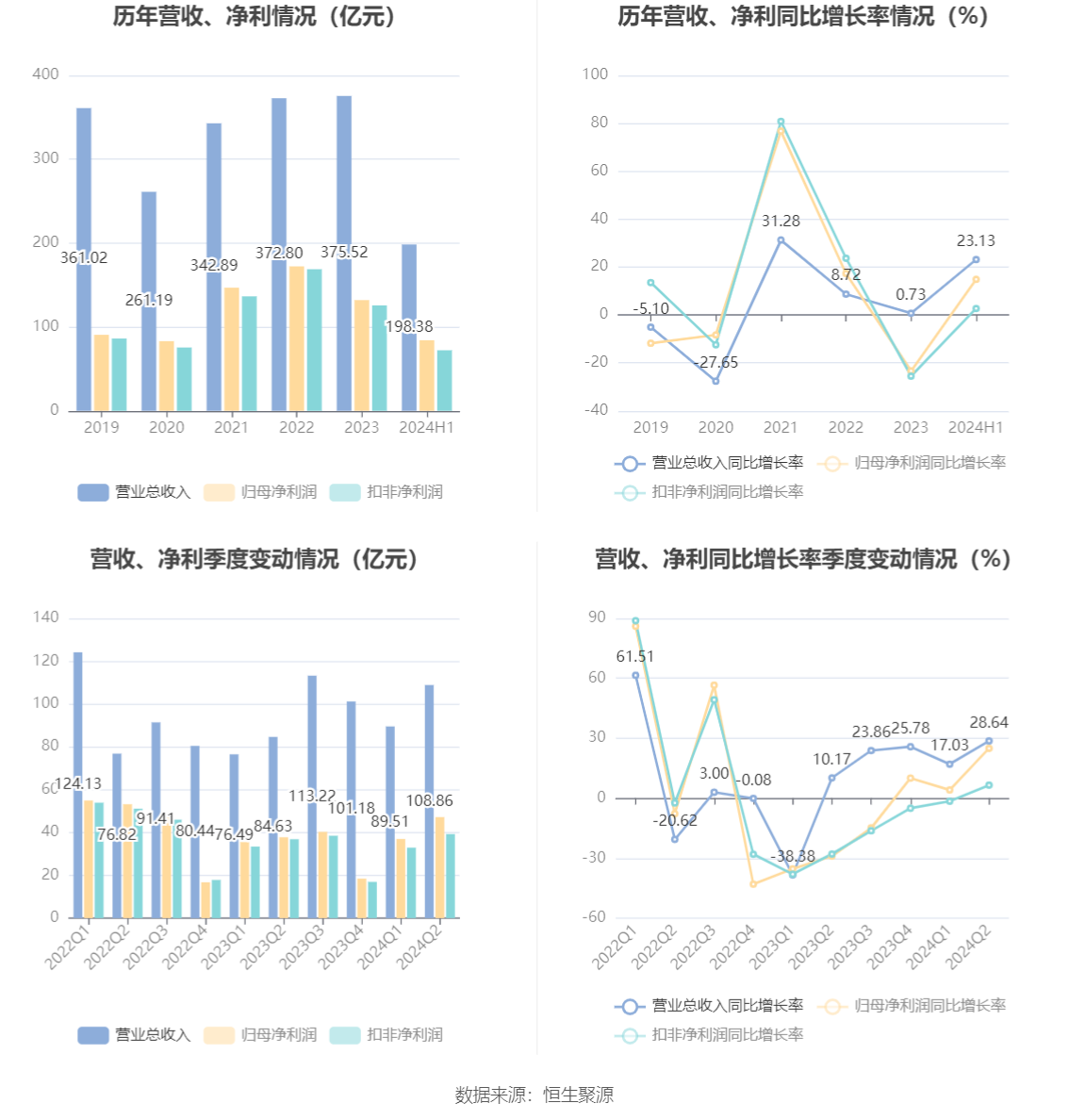

中证智能财讯 上港集团(600018)8月30日披露2024年半年报。2024年上半年,公司实现营业总收入198.38亿元,同比增长23.13%;归母净利润84.16亿元,同比增长14.85%;扣非净利润72.18亿元,同比增长2.72%;经营活动产生的现金流量净额为42.83亿元,同比下降20.42%;报告期内,上港集团基本每股收益为0.3624元,加权平均净资产收益率为6.67%。公司2024年半年度利润分配预案为:拟向全体股东每10股派0.5元(含税)。

公告称,公司营业收入变化主要由于公司母港集装箱吞吐量同比增长、收入同比增加;公司下属房产公司交房面积同比增加、房产销售收入增加。

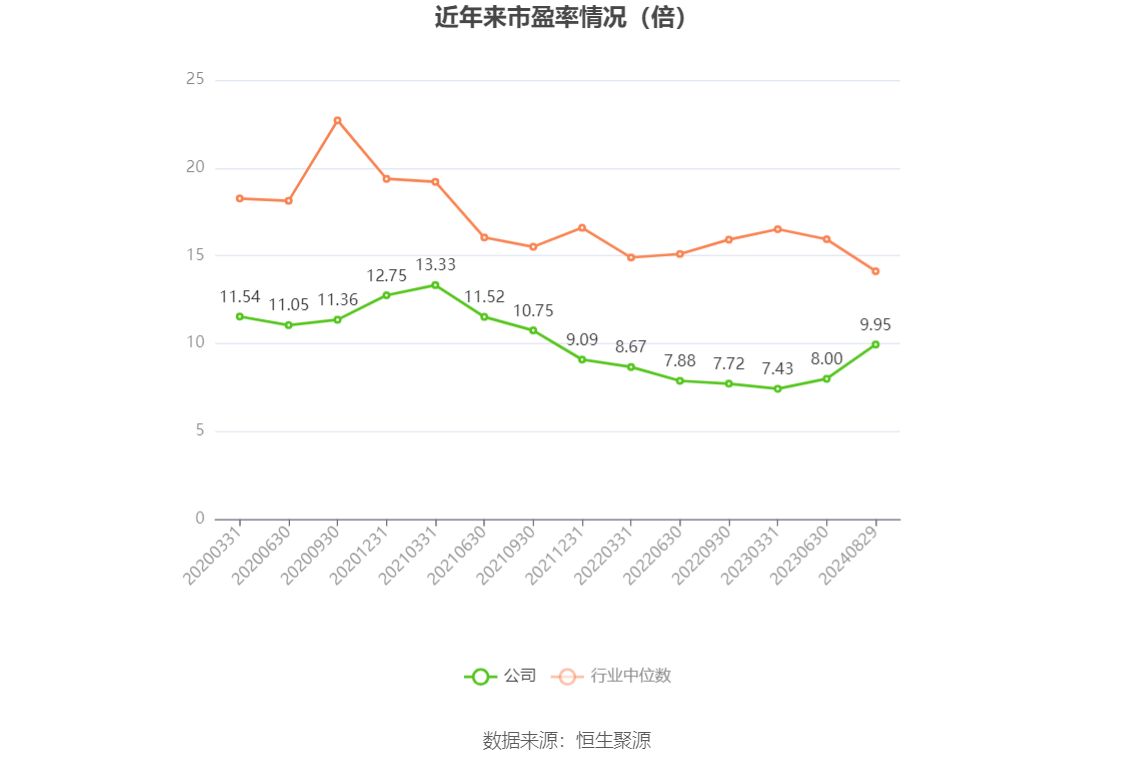

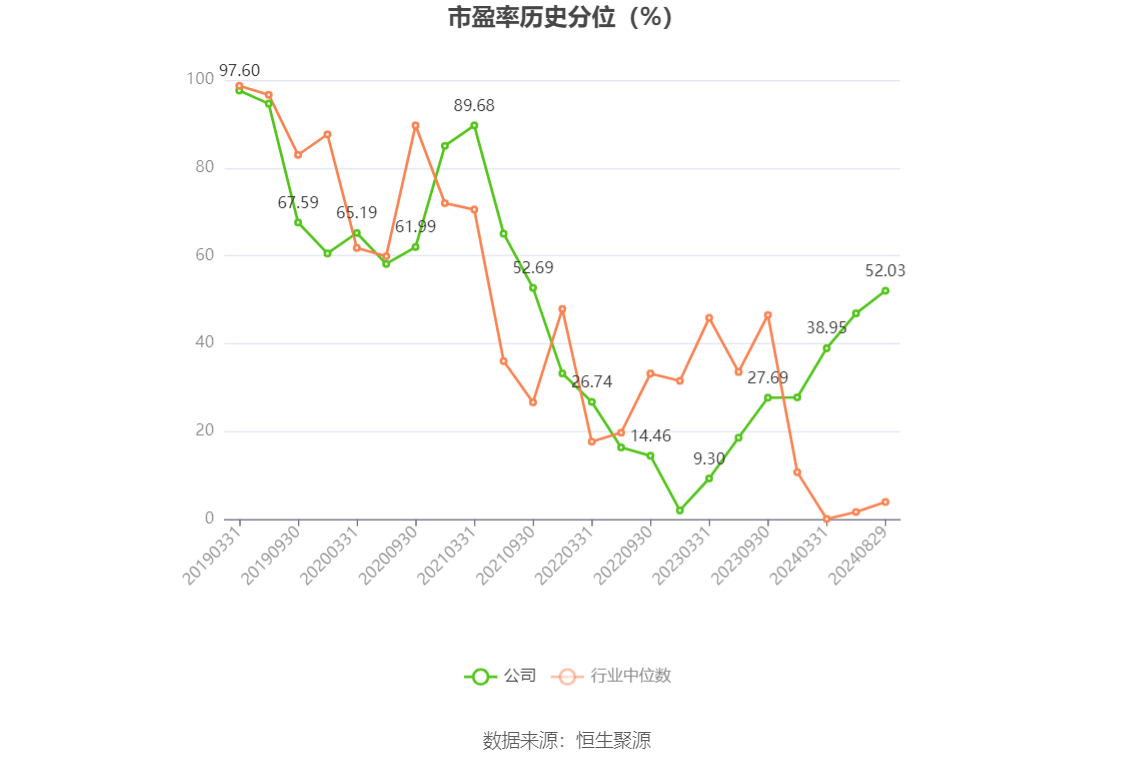

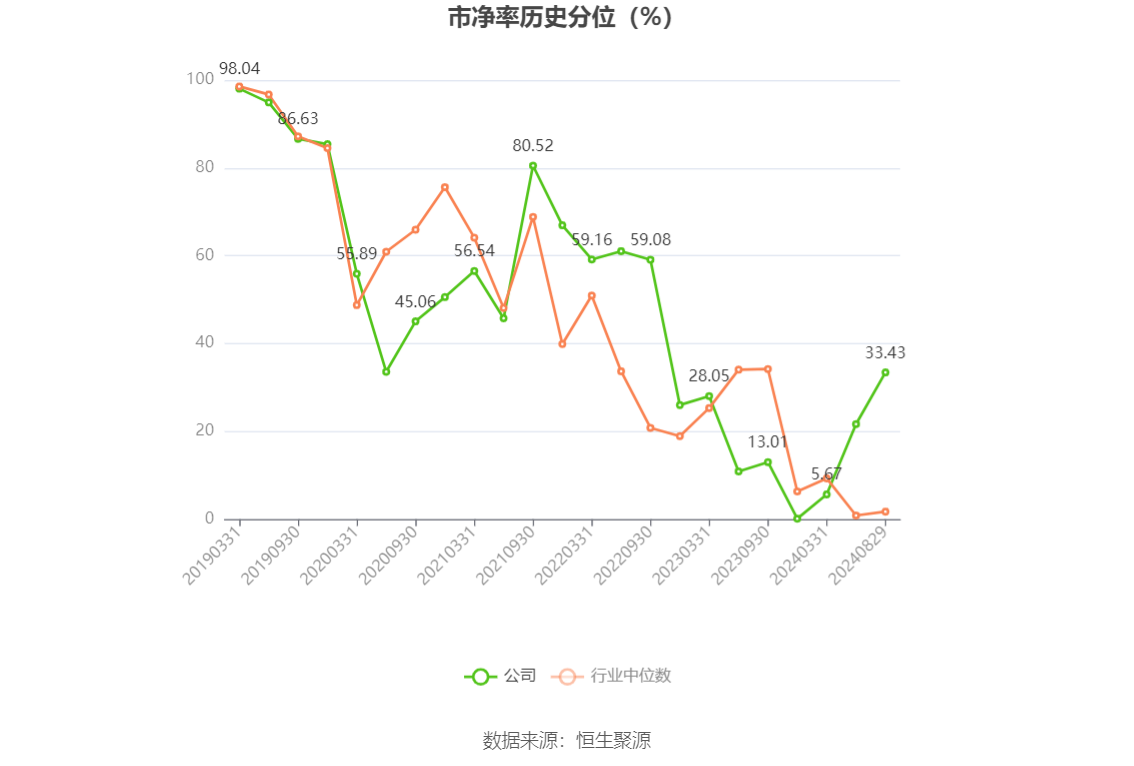

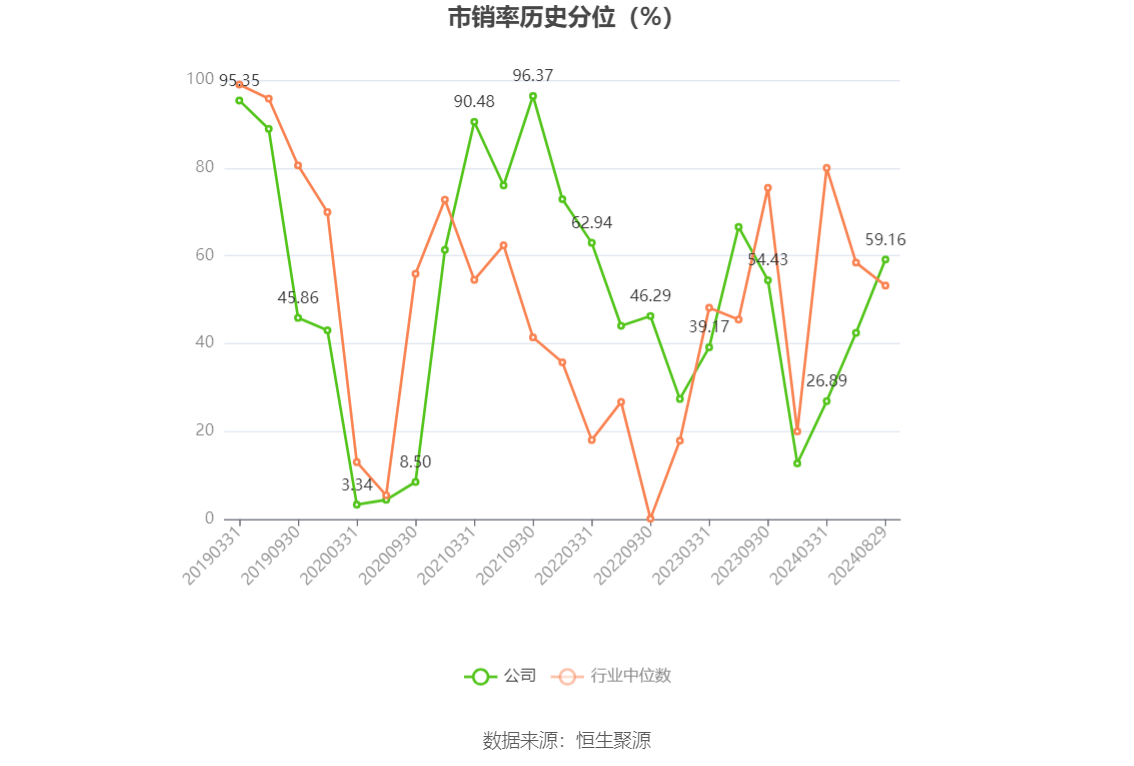

以8月29日收盘价计算,上港集团目前市盈率(TTM)约为9.95倍,市净率(LF)约为1.11倍,市销率(TTM)约为3.45倍。

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

根据半年报,公司第二季度实现营业总收入108.86亿元,同比增长28.64%,环比增长21.62%;归母净利润47.19亿元,同比增长24.95%,环比增长27.67%;扣非净利润39.26亿元,同比增长6.55%,环比增长19.28%。

资料显示,公司从事的港口行业属于国民经济基础产业,整个行业的发展水平与宏观经济的发展息息相关。2024年上半年,受主要发达经济体通胀率有所回落,贸易品消费能力增强,美国补库存周期开启,全球贸易复苏,地缘政治冲突持续,贸易保护主义抬头,红海危机导致提前出货等因素影响,我国进出口增速回升,贸易结构发生变化,对“一带一路”地区维持相对韧性。国际航运市场大幅波动上涨,港际竞合关系进入新阶段。同时,科技创新日新月异,数字化技术加速迭代,数字化、智能化、绿色化要求进一步提高等诸多因素,使得港口主业发展机遇与挑战并存。

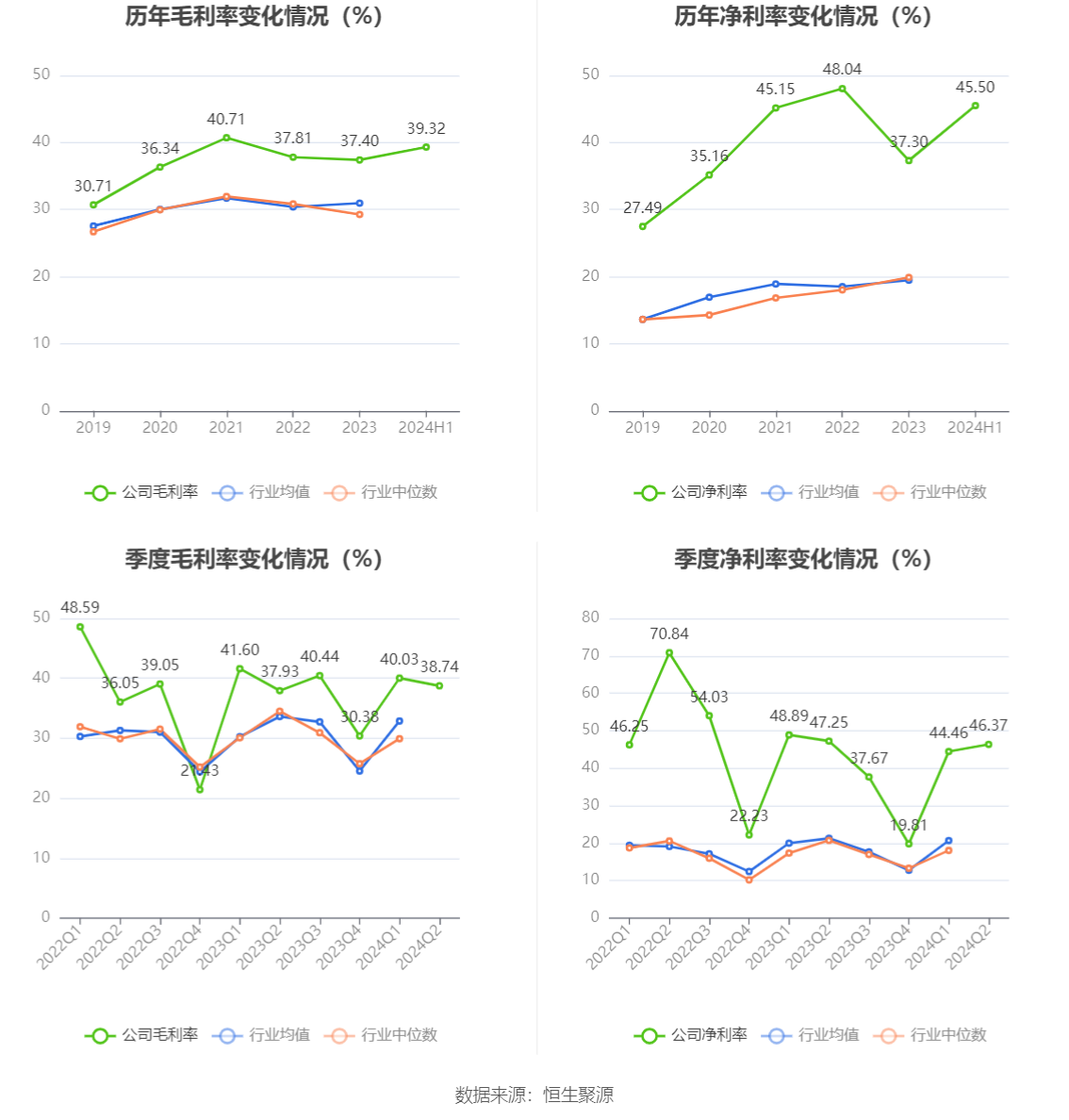

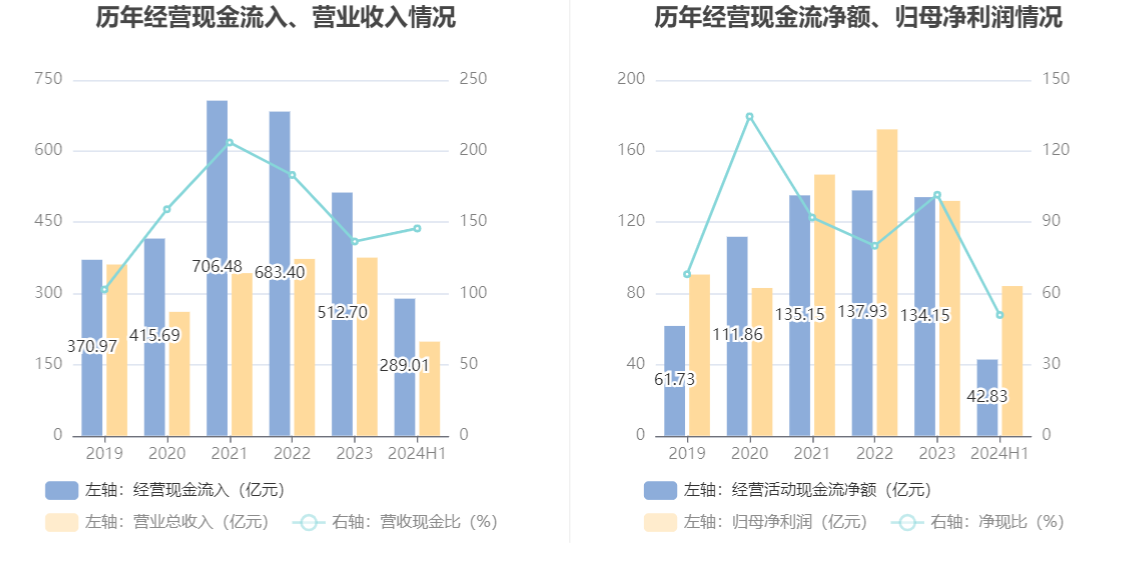

2024年上半年,公司毛利率为39.32%,同比下降0.35个百分点;净利率为45.50%,较上年同期下降2.53个百分点。从单季度指标来看,2024年第二季度公司毛利率为38.74%,同比上升0.81个百分点,环比下降1.29个百分点;净利率为46.37%,较上年同期下降0.88个百分点,较上一季度上升1.91个百分点。

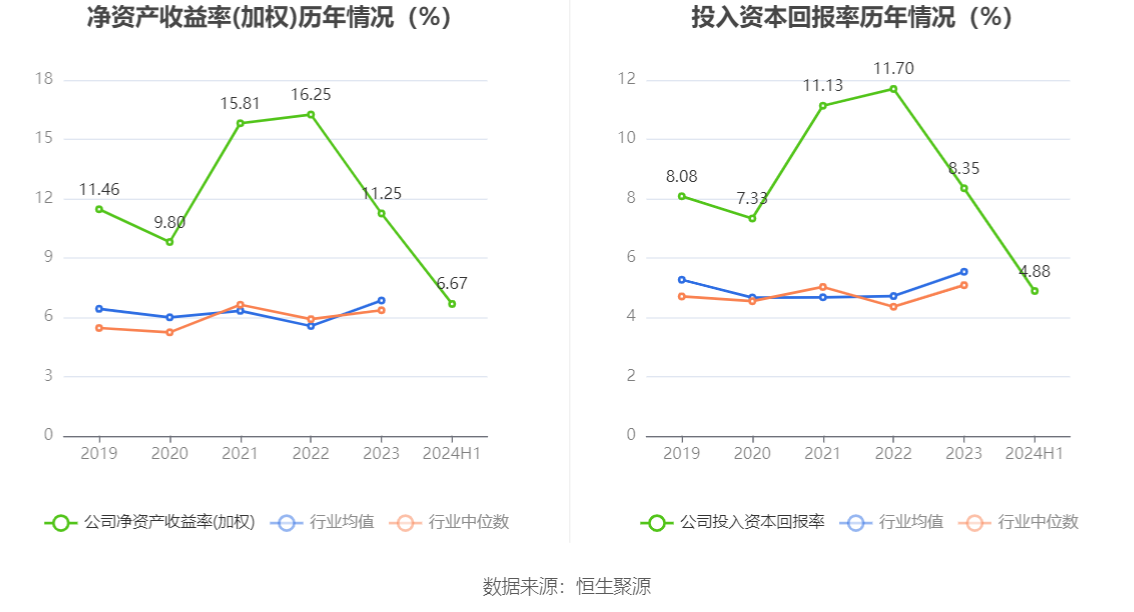

数据显示,2024年上半年公司加权平均净资产收益率为6.67%,较上年同期增长0.35个百分点;公司2024年上半年投入资本回报率为4.88%,较上年同期增长0.12个百分点。

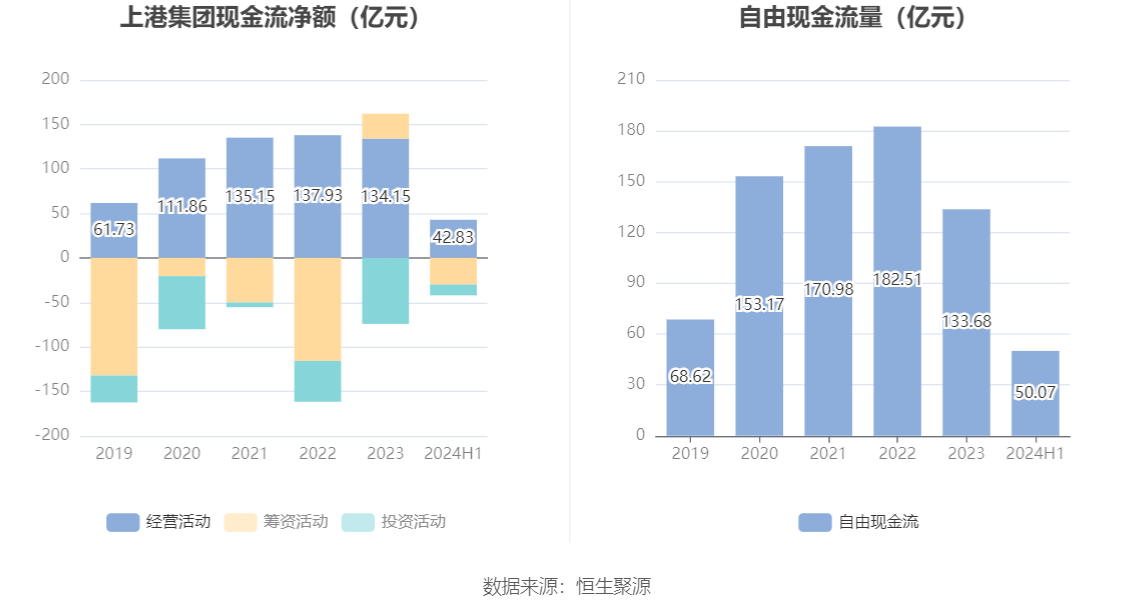

2024年上半年,公司经营活动现金流净额为42.83亿元,同比下降20.42%;筹资活动现金流净额-29.96亿元,同比减少33.39亿元;投资活动现金流净额-12.15亿元,上年同期为2.28亿元。

进一步统计发现,2024年上半年公司自由现金流为50.07亿元,相比上年同期下降54.62%。

2024年上半年,公司营业收入现金比为145.69%,净现比为50.90%。

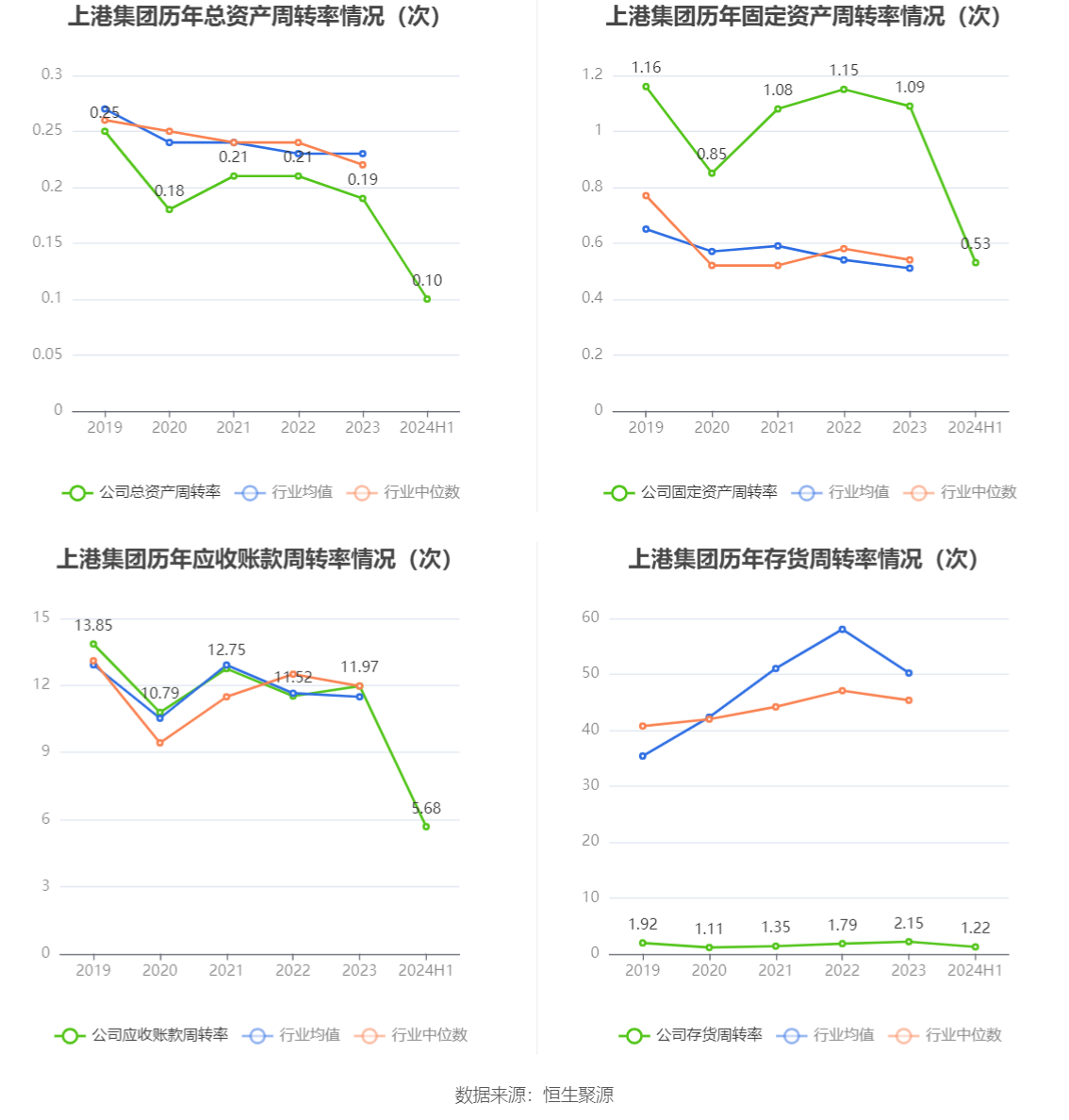

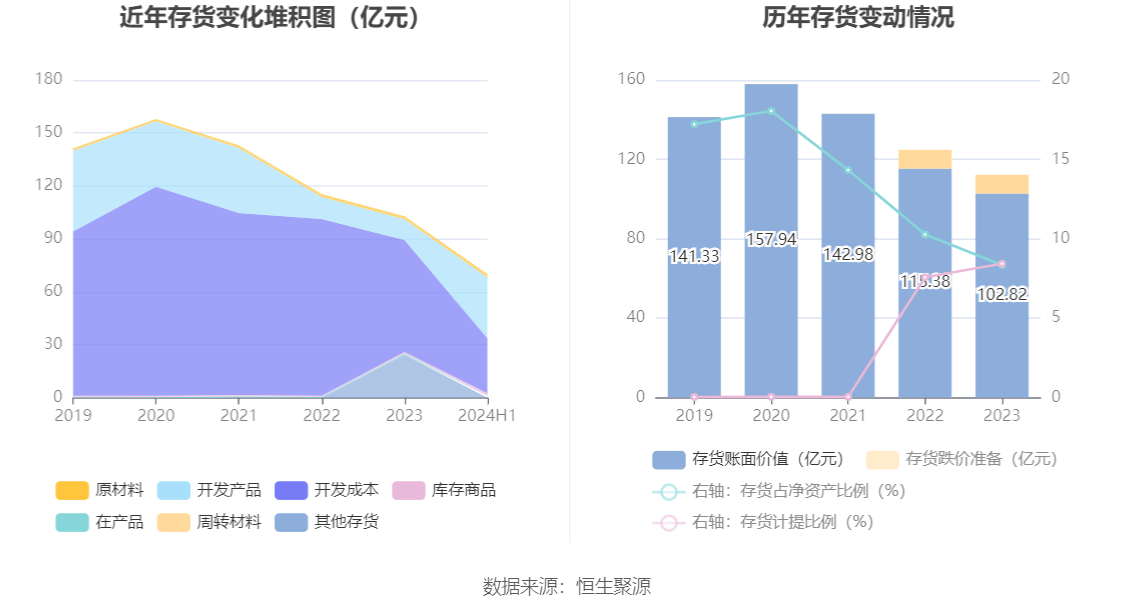

营运能力方面,2024年上半年,公司总资产周转率为0.10次,上年同期为0.09次(2023年上半年行业平均值为0.11次,公司位居同行业15/17);固定资产周转率为0.53次,上年同期为0.49次(2023年上半年行业平均值为0.28次,公司位居同行业2/17);公司应收账款周转率、存货周转率分别为5.68次、1.22次。

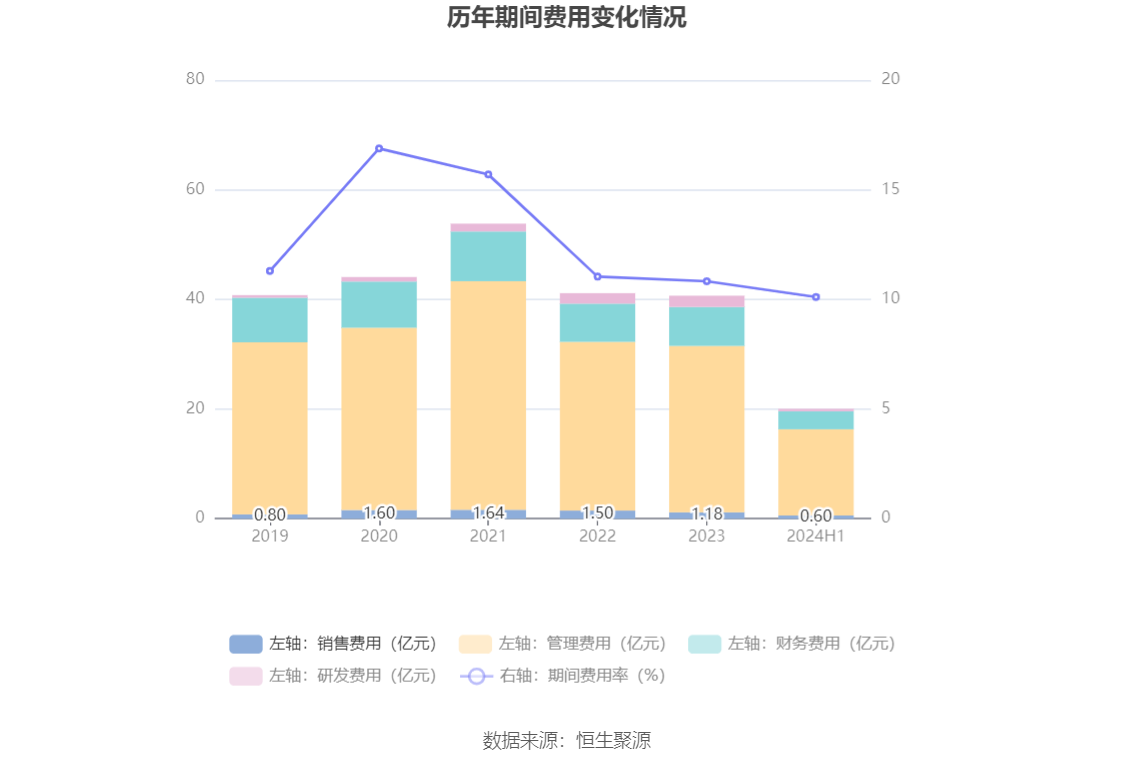

2024年上半年,公司期间费用为20.05亿元,较上年同期增加1.78亿元;但期间费用率为10.11%,较上年同期下降1.23个百分点。其中,销售费用同比增长41.65%,管理费用同比增长14.93%,研发费用同比下降29.66%,财务费用同比下降7.1%。

资料显示,销售费用的变动主要因为公司下属房产公司销售费用同比增加;管理费用的变动主要因为公司费用支出增加;财务费用的变动主要因为利息净支出同比减少;研发费用的变动主要因为公司投入研发项目费用化支出同比减少。

资产重大变化方面,截至2024年上半年末,公司在建工程较上年末减少39.49%,占公司总资产比重下降1.68个百分点;长期股权投资较上年末增加4.96%,占公司总资产比重上升1.12个百分点;固定资产较上年末增加7.21%,占公司总资产比重上升0.93个百分点;应收账款较上年末增加52.34%,占公司总资产比重上升0.67个百分点。

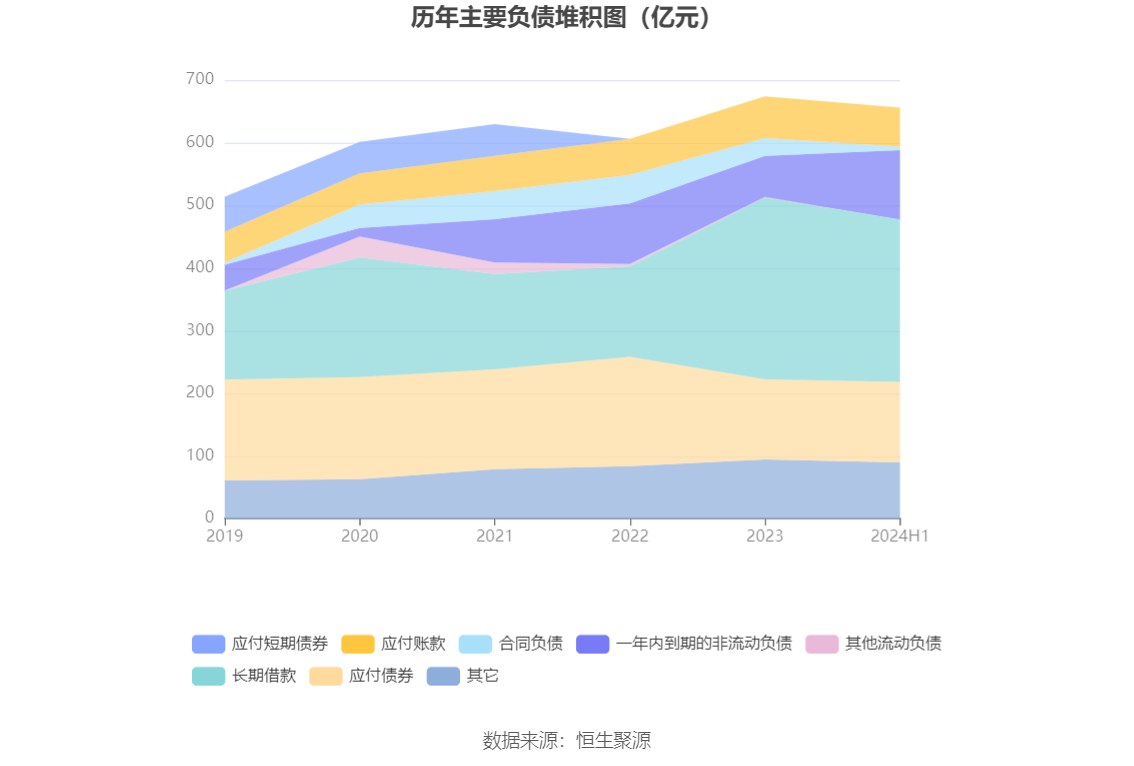

负债重大变化方面,截至2024年上半年末,公司一年内到期的非流动负债较上年末增加68.33%,占公司总资产比重上升2.11个百分点;长期借款较上年末减少10.72%,占公司总资产比重下降1.76个百分点;合同负债较上年末减少81.13%,占公司总资产比重下降1.13个百分点;应付账款较上年末减少6.10%,占公司总资产比重下降0.25个百分点。

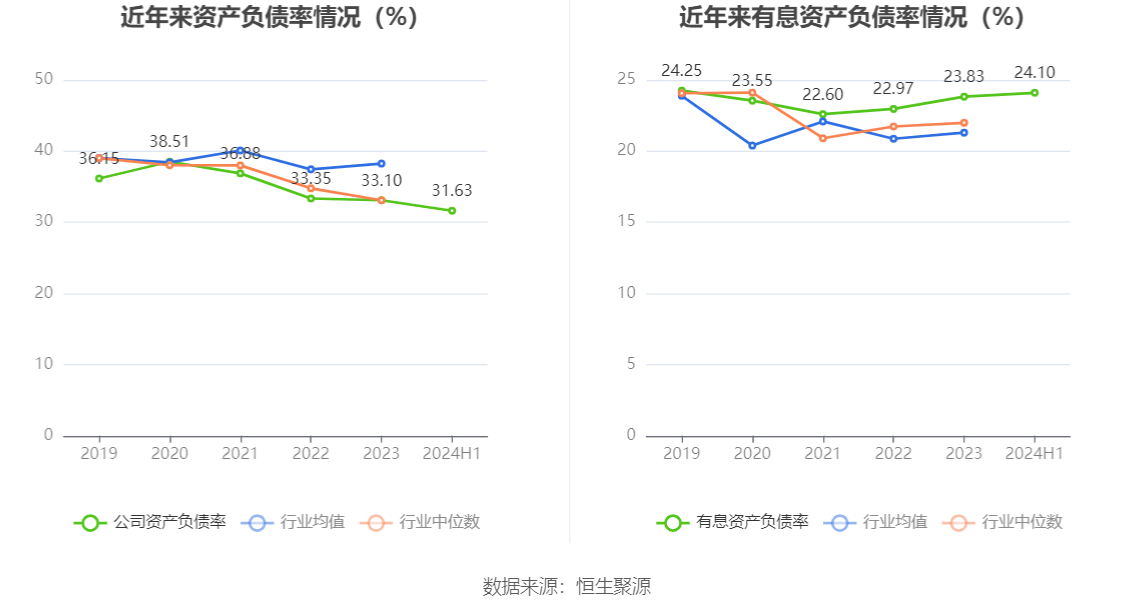

在偿债能力方面,公司2024年上半年末资产负债率为31.63%,相比上年末下降1.47个百分点;有息资产负债率为24.10%,相比上年末上升0.27个百分点。

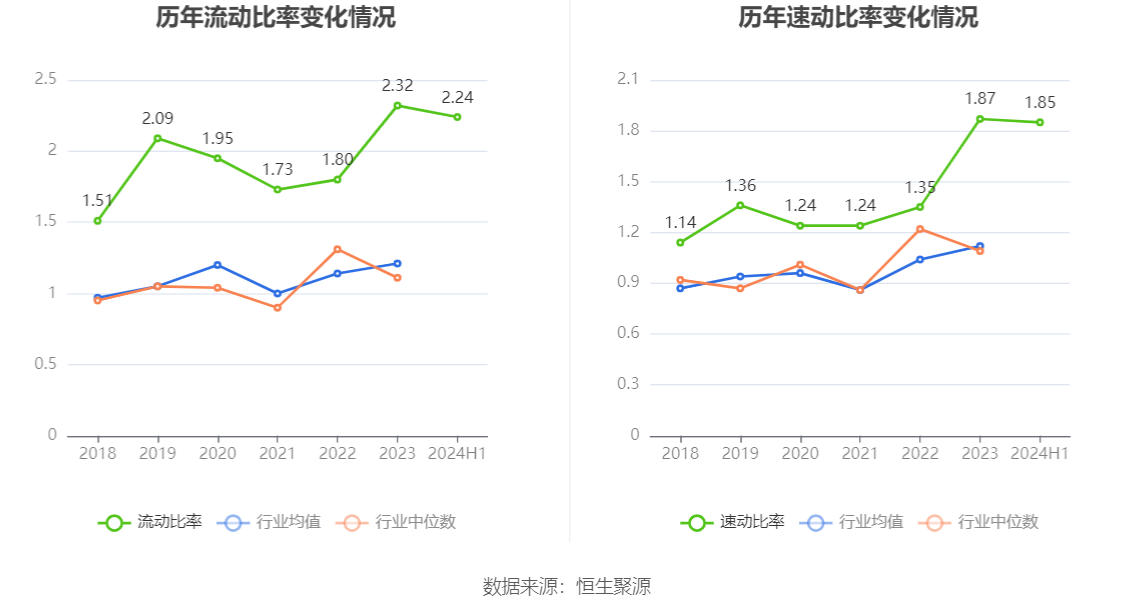

2024年上半年,公司流动比率为2.24,速动比率为1.85。

半年报显示,2024年上半年末公司十大流通股东中,持股最多的为上海国有资本投资有限公司,占比28.30%。十大流通股东名单相比2024年一季报维持不变。在具体持股比例上,香港中央结算有限公司持股有所下降。

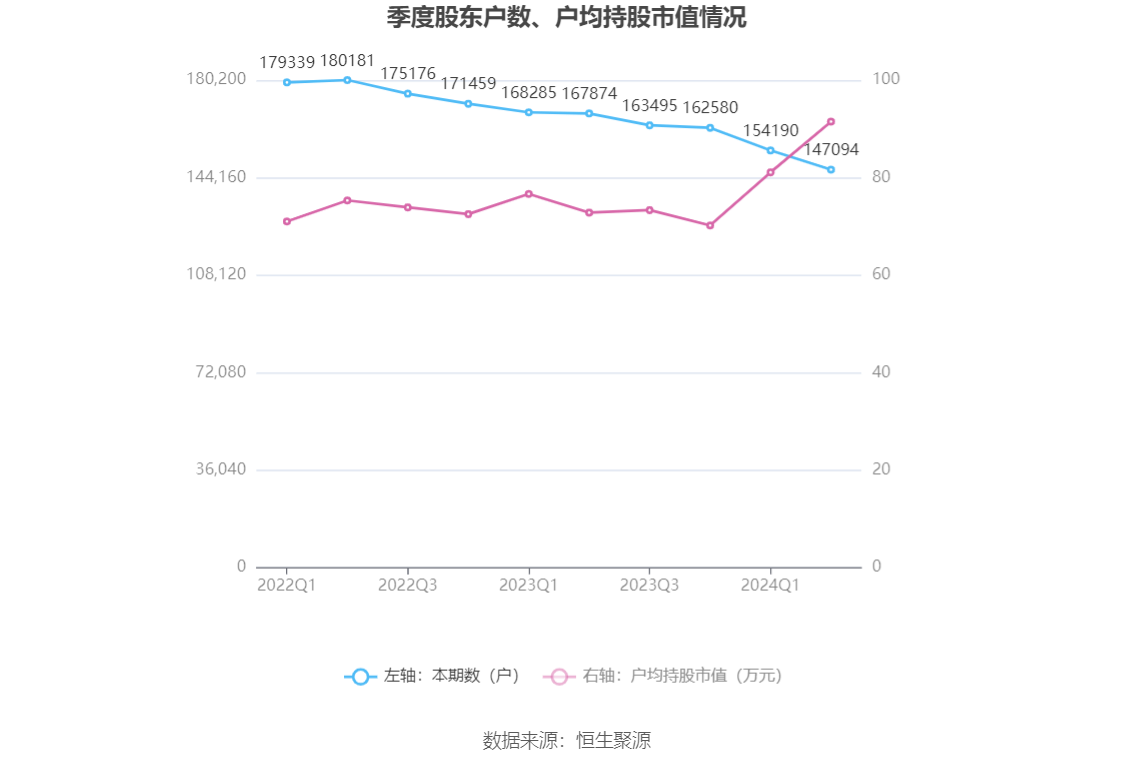

筹码集中度方面,截至2024年上半年末,公司股东总户数为14.71万户,较一季度末下降了7096户,降幅4.60%;户均持股市值由一季度末的81.09万元上升至91.49万元,增幅为12.83%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。