公募一季报重仓股出炉:紫金矿业、美的集团、招商银行新进前十

4月23日,公募基金2024年一季度报告已全部披露完毕,公募基金调仓动向也随之曝光。

Wind数据显示,截至2024年一季度末,贵州茅台、宁德时代蝉联第一、第二大重仓股,紫金矿业、美的集团、招商银行则新进前十大重仓股,五粮液、泸州老窖、恒瑞医药、迈瑞医疗、山西汾酒这5只个股也仍位列前十大重仓股中。

此外,药明康德、腾讯控股、中芯国际退出前十大重仓股,泸州老窖、迈瑞医疗遭遇减持。

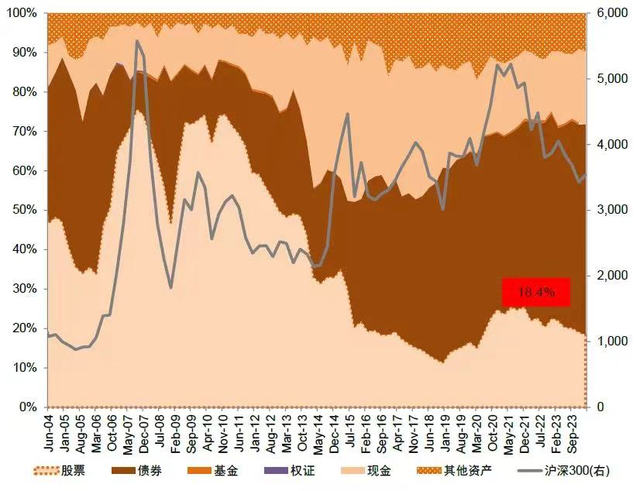

中金公司最新研报显示,2024年一季度公募基金资产规模上升,债券资产占比升高,权益资产占比基本持平。2024年一季度A股先抑后扬,年初受内外部复杂环境影响市场有所调整,2月初以来,国内稳增长、稳预期的政策举措积极出台并落地,部分领域改革预期抬升,投资者风险偏好有所修复,市场表现在全球权益类资产中占优。

紫金矿业、美的集团、招商银行新进前十

据Wind数据最新数据,在2024年一季度报告中,公募基金的前十大重仓股依次为:贵州茅台(600519.SH)、宁德时代(300750.SZ)、五粮液(000858.SZ)、紫金矿业(601899.SH)、泸州老窖(000568.SZ)、恒瑞医药(600276.SH)、美的集团(000333.SZ)、招商银行(600036.SH)、迈瑞医疗(300760.SZ)、山西汾酒(600809.SH)。

来源:澎湃新闻记者据Wind数据制作

来源:澎湃新闻记者据Wind数据制作与2023年末相比,紫金矿业、美的集团、招商银行新进前十大重仓股,药明康德(603259.SH)、腾讯控股(00700.HK)、中芯国际(688981.SH)则退出。贵州茅台与宁德时代蝉联第一、第二大重仓股的位置。

从增持情况来看,基金前十大重仓股中,紫金矿业获增持最多。截至2024年一季度末,紫金矿业持仓增加6.27亿股,持股总市值环比增加215.36亿元,共有1101只基金持有该股。其中,华夏上证50ETF、华泰柏瑞沪深300ETF、易方达沪深300ETF对于紫金矿业的持仓数量位列前三。

招商银行、美的集团也紧随其后,分别获增持2.68亿股、1.58亿股,持股总市值环比增加128.77亿元、146.37亿元。

从减持情况来看,泸州老窖遭减持最多。截至2024年一季度末,泸州老窖持仓减少2036.14万股,持股总市值环比减少23.54亿元;迈瑞医疗也同样遭遇减持,相对上期持仓数量减少687.63万股,持股总市值环比减少32.88亿元。

就前十大重仓股整体而言,公募基金三季度重仓股标的主要分布在消费品及服务、医疗保健、工业及材料这几大行业板块。

主动偏股型基金股票仓位略微下降

中金公司最新研报显示,一季度公募基金整体资产规模继续回升,资产总值由上季度的30.2万亿元升至31.8万亿元,股票资产规模与上季度基本持平,由5.8万亿元小幅升至5.84万亿元,股票占资产总值比重较上季度回落0.8个百分点至18.4%;债券资产规模上升1万亿元至16.9万亿元,债券资产占比较上季度继续上升至53.1%。

全部基金资产中股票占比小幅下降0.8个百分点至18.4%;资料来源Wind,中金公司研究部

中金公司指出,主动偏股型基金股票仓位下降。主动偏股型基金仓位由去年四季度88.2%降至87.7%,偏股混合型基金仓位由87.9%略降至87.4%,灵活配置型基金股票仓位由76%降至75.5%,仍处于历史较高水平。

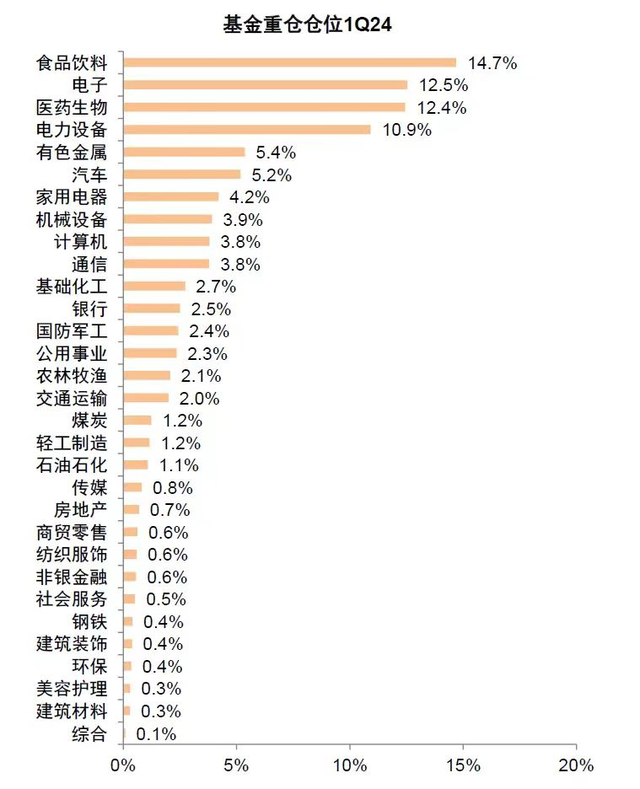

从主动偏股型基金的重仓持股来看,主板加仓,科创板、创业板减仓;高股息及资源股加仓,成长股减仓,具体来看,中金公司总结了以下五点特征。

一是龙头公司持股集中度近几个季度首次回升。主动偏股型基金重仓前100公司重仓市值占比由52.7%升至55%,重仓前50市值占比由40%升至42.3%。其中,宁德时代、紫金矿业、美的集团持仓市值提升较多;药明康德、贵州茅台、立讯精密持仓规模下降较多;港股中国海洋石油获加仓较多,小鹏汽车减仓较多。

二是主板仓位大幅回升,科创板、创业板仓位下降。主板一季度重仓仓位由去年四季度的68%上升至71.5%。成长风格配置减仓,科创板重仓仓位由上季度的12.2%回落至10.5%,仍超配3.6个百分点;创业板仓位下降1.5个百分点至18.2%,仍然超配2.3个百分点;北交所一季度重仓仓位0.15%,小幅回落。

三是加仓有色金属、通信及家用电器等行业,减仓医药生物、电子及计算机。加仓行业方面,大宗商品涨价背景下,以有色金属、石油石化为代表的资源股获加仓较多,仓位分别较上季度上升1.8/0.4个百分点,煤炭行业仓位也小幅上升;具备高股息特征的通信、家用电器、公用事业和银行分别获加仓1.0/1.0/0.9/0.5个百分点;减仓行业方面,成长领域减仓较多,医药生物行业本季度仓位下降3.2个百分点,TMT板块有所分化,电子/计算机行业仓位分别下降1.5和1.4个百分点。

四是高股息主题仓位提升明显。人工智能主题重仓比例较上季度回落;央企整体配置比例由13.9%升至15.4%,电信、建筑、石油石化、煤炭和银行等五个行业核心大型央企仓位由2.5%升至3.3%,高股息主题关注度持续升高,重仓比例上升1.1个百分点至7.1%,连续四个季度获加仓;专精特新主题仓位则连续三个季度下降,由上季度4.9%降至3.6%;数字经济主题仓位小幅缩减0.9个百分点至9.8%。

五是赛道方面,新能源车产业链和酒仓位上升。其中,酒和新能源车产业链获加仓最多,分别加仓0.7/0.5个百分点;半导体、创新药减仓较多,仓位分别下降1.7%/1.6%个百分点,军工仓位下降约0.7个百分点,光伏风电仓位连续第六个季度继续下降约0.3个百分点,消费电子仓位小幅下降约0.2个百分点。

一季度主动偏股型基金重仓股比例;资料来源:Wind,中金公司研究部

一季度主动偏股型基金重仓股比例;资料来源:Wind,中金公司研究部中金公司总结道,从公募持仓情况来看,股票持仓占比虽然小幅下降,但整体水平仍处于历史高位。结构上,高股息和资源股成为上个季度的交易主线,机构配置比例有所提升,而TMT和医药等成长行业仓位则大幅下降,其中高股息的公用事业、家电、电信和银行等行业获得加仓,以及有色金属、石油石化等资源股也获加仓较多。