【山证家电】海信视像2025年中报点评:产品结构优化升级,利润高增

(来源:山西证券研究所)

事件:海信视像发布了2025年中报业绩,2025H1实现营业总收入为272.31亿元,yoy+6.95%,实现归母净利润为10.56亿元,yoy+26.63%。2025Q2实现营业总收入为138.55亿元,yoy+8.59%,实现归母净利润为5.02亿元,yoy+36.82%。

内销市场:miniled产品和高端产品市场份额提升。根据奥维云网数据,2025H1公司全渠道Miniled产品,零售量与零售额占有率分别达33.95%(同比+8.41pct)和34.98%(同比+6.14pct);高端电视市场,海信系线下高端额占有率为43.15%(同比+3.03pct),海信系线上高端额占有率34.88%(同比+7.19pct)。

海外市场不断纵深,产品结构优化升级。根据奥维睿沃数据,全球市场海信系电视98英寸及以上产品出货量同比增长85.29%,Mini LED产品出货量同比增长108.24%。在市场占有率方面,75英寸及以上大屏全球份额是19.9%,98英寸及以上、100英寸及以上产品市场份额分别是28.9%和47.7%。

结构升级助力毛利率改善,销售费用投放积极。2025H1公司毛利率为16.37%,yoy+0.56pct,净利率为3.88%,yoy+0.6pct。期间费用率方面,其中销售、管理、研发、财务费用分别为6.74%、1.92%、4.44%、0.01%,同比+0.42pct、+0.20pct、+0.04pct、-0.15pct。

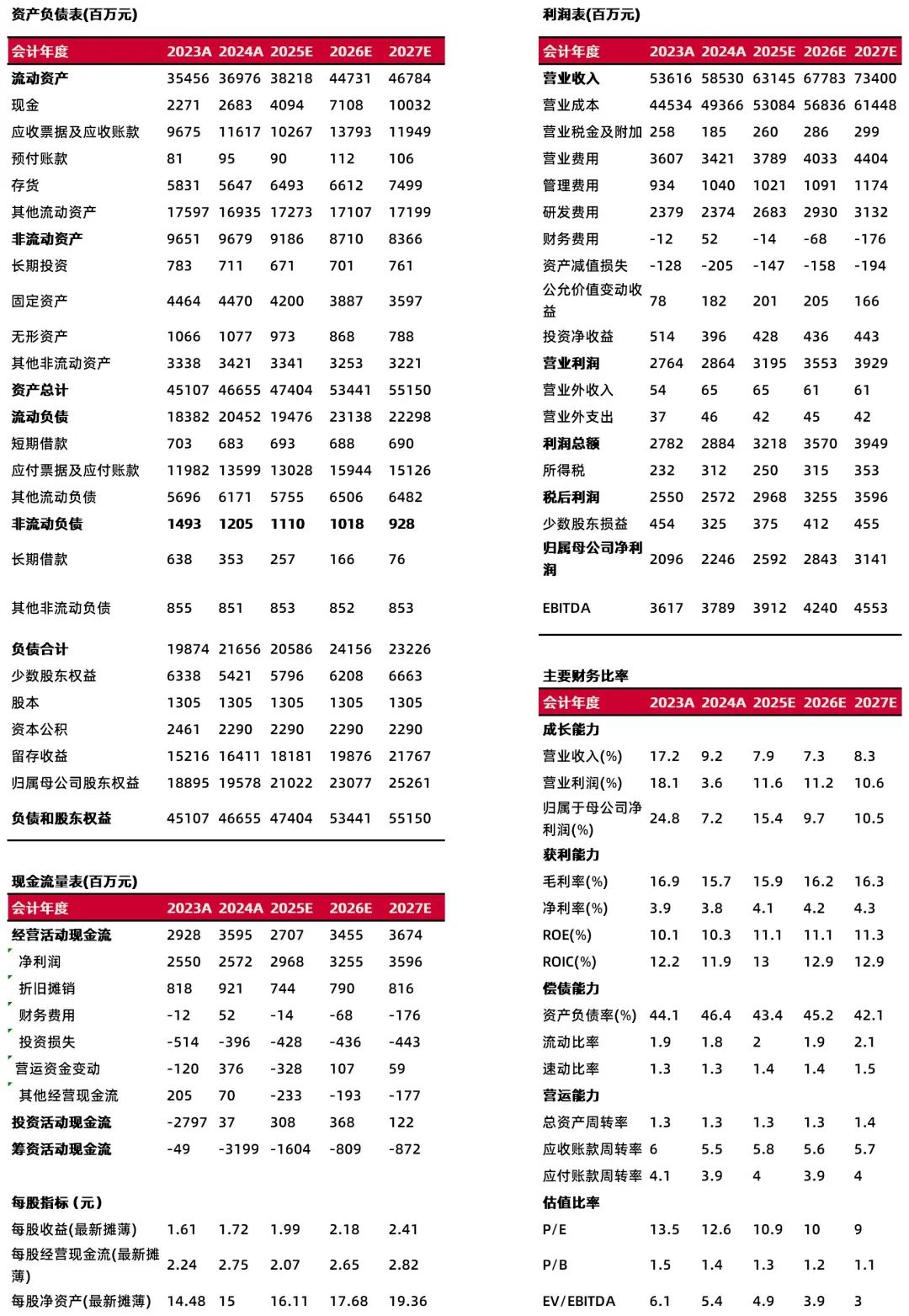

预计公司2025-2027年营业收入分别为631.45亿元、677.83亿元、734亿元,同比增长分别为7.9%、7.3%、8.3%,2025-2027年净利润分别为25.92亿元、28.43亿元、31.41亿元,同比增长分别为15.4%、9.7%、10.5%,2025-2027年EPS分别为1.99元、2.18元、2.41元,对应公司2025年8月25日收盘价21.71元,2025年-2027年PE分别为10.9倍、10倍、9倍,公司估值较低,看好公司的市场份额持续提升,首次覆盖,给与“买入-A”评级。

汇率波动风险。公司部分业务采用美元、日元等外币作为结算币种,若相关汇率频繁或大幅度波动,可能影响公司的竞争力。

全球关税政策和贸易环境不确定性风险。公司海外业务收入占比较高,覆盖北美、欧洲、亚太、中南美、中东非等全球主要市场,部分国家的关税政策调整频繁,可能影响收入。

市场竞争加剧风险。全球电视市场集中度提升态势明显,有可能引起竞争加剧。

财务数据与估值

资料来源:最闻,山西证券研究所

资料来源:最闻,山西证券研究所财务报表预测和估值数据汇总

资料来源:最闻,山西证券研究所

资料来源:最闻,山西证券研究所分析师:陈玉卢

执业登记编码:S0760525050001

报告发布日期:2025年8月26日

【分析师承诺】

本人已在中国证券业协会登记为证券分析师,本人承诺,以勤勉的职业态度,独立、客观地出具本报告。本人对证券研究报告的内容和观点负责,保证信息来源合法合规,研究方法专业审慎,分析结论具有合理依据。本报告清晰准确地反映本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点直接或间接受到任何形式的补偿。本人承诺不利用自己的身份、地位或执业过程中所掌握的信息为自己或他人谋取私利。

【免责声明】

本订阅号不是山西证券研究所证券研究报告的发布平台,所载内容均来自于山西证券研究所已正式发布的证券研究报告,订阅者若使用本订阅号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生理解上的歧义。提请订阅者参阅山西证券研究所已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

依据《发布证券研究报告执业规范》规定特此声明,禁止我司员工将我司证券研究报告私自提供给未经我司授权的任何公众媒体或者其他机构;禁止任何公众媒体或者其他机构未经授权私自刊载或者转发我司的证券研究报告。刊载或者转发我司证券研究报告的授权必须通过签署协议约定,且明确由被授权机构承担相关刊载或者转发责任。