三季报盈利大增,东睦股份:大搞并购,先遭业绩变脸,再迎业绩反转?

原标题:三季报盈利大增,股价提前2个月开涨,东睦股份:花光家底搞并购,先遭业绩变脸,再迎业绩反转?

市场中总有神秘资金能提前知晓利好消息。

作者|常山

编辑 |小白

2019年8月6日,东睦股份(600114.SH)完成董事会换届,时年55岁的朱志荣升任上市公司董事长,并兼任总经理,自2004年8月起担任董事长的芦德宝退休。

两位董事长年龄相差20岁,先后掌管同一家公司,在业务发展上有着截然相反的操作。

芦董事长在任期间坚持在粉末冶金业务上精耕细作,并且以募资为主,分别于2014年、2016年完成两次定增募资,合计12亿元。朱董事长接班后立马开启外延并购,2019年至2022年前后耗资超17亿元收购多家公司股权,由单一业务拓展到三大业务,还投入7亿元扩大软磁材料的产能,耗完家底不说,还新增20多亿债务。

一顿操作猛如虎后,业绩如何呢?

先来看看朱董事长主导的资本运作故事。资本运作故事

东睦股份的前身为东睦有限成立于1994年7月,为中外合资企业;次年,睦金属公司通过增资方式持股东睦有限的60%股权,成为后者控股股东。

上市公司最初业务为粉末冶金,产品可分为粉末冶金制品(含结构件、含油轴承及摩擦材料制品)、磁性材料、硬质合金材料及制品和高熔点金属材料及制品;从2004年上市到2019年,该公司产品主要应用在汽车、摩托车、家电、电动工具、农用机械等领域。

芦董事长治下的东睦股份在上市后的几年时间里业绩表现一般,2010年至2017年业绩呈现逐年增长态势;2019年8月,朱董事长上位后随即开始买买买,投入大笔资金买入多家公司控股权快速做大营收规模,但是,盈利却很尴尬。

2021年因收购的上海富驰商誉减值而导致亏损,成为2004年上市以来的第二次亏损。2022年营业收入创记录突破37亿元,但是,扣非净利润仅为1.4亿元,与2015年水平相当。

(市值风云APP制表)

(一)一笔交易带出一个掏空故事

2019年8月6日,东睦股份完成董事会换届,朱志荣接班成为新任董事长。

同一天,上市公司宣布以约1.1亿元的价格收购东莞华晶粉末冶金有限公司(以下简称东莞华晶)的61%股权;东莞华晶的100%股权对应1.8亿元估值。

公开信息显示,东莞华晶主要从事粉末冶金产品的研发、设计、生产制造、销售;被收购时,该公司处于亏损状态。2019年1-5月营业收入7971万元,净利润亏损2381万元,总资产2.84亿元,负债总额2.24亿元,净资产5951万元,资产负债率79%。2018年营业收入1.98亿元,净利润亏损727万元。

尽管是亏损公司,但是,东睦股份毅然决然收购,也因此为相关各方贡献了大几千万的投资收益。

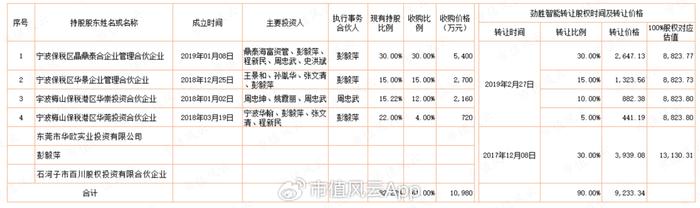

东莞华晶的4家卖方均是成立不久壳公司,具体见下表:

(市值风云APP制表)

从上表可以清晰看出4家壳公司均由彭毅萍、周忠武等人控制,而根据劲胜智能(现改为创世纪,300083.SZ)相关公告披露,彭毅萍等人为东莞华晶的管理人员。

劲胜智能于2017年12月、2019年2月分两次向东莞华晶的管理人员合计转让东莞华晶的90%股权,总交易价款9233万元。

尤其离谱的是2019年2月的转让情况,彭毅萍等人控制的4家壳公司以5294万元获得东莞华晶60%股权,标的公司100%的估值对应8823万元;而在2019年8月,东睦股份却是以1.1亿元的价格受让东莞华晶61%股权,此时标的公司100%的估值对应1.8亿元。

两次交易前后仅仅相隔6个月时间,标的100%股权的估值却增加了一倍多。

彭毅萍等人在短短的6个月时间就获得一倍的投资收益。

是劲胜智能贱卖了,还是东睦股份买贵了?

同年12月,东睦股份以2520万元收购东莞华晶另外14%股权,交易完成后,前者持有后者75%股权,也因此新增6492万元商誉。

(二)闪电变脸的上海富驰

在小试牛刀后,东睦股份的董事老爷们决定玩把大的。

2020年1月14日,上市公司董事会宣布以现金10.39亿元收购上海富驰75%股权;上海富驰的100%股权对应估值11.73亿元。

收购公告披露,标的公司上海富驰主营业务是运用金属注射成型技术生产小型、三维形状复杂的高性能结构零部件,提供高性价比的金属注射成型零件,其产品广泛用于移动互联终端类及通讯产品、工具类产品、汽车类产品和医疗器械等。

东睦股份称,此次收购标的公司是基于公司战略布局所需。

收购前,截至2019年9月30日,上海富驰总资产13.05亿元,负债总额5.74亿元,净资产7.31亿元,2019年1~9月营业收入7.49亿元,归母净利润4730万元。

这家公司被收购前是盈利的,但是,并入上市公司后,业绩变脸很快哦。

2020年8月6日,该交易完成,东睦股份持有是上海富驰75%股权。

次年3月,东睦股份以持有的东莞华晶75%股权认购新增股本872万股,剩余290.75万股由上海富驰、东莞华晶公司部分股东认购;交易完成后,东莞华晶公司成为上海富驰的全资子公司,公司持有上海富驰的股权比例75%不变。

东莞华晶纳入上海富驰合并报表。

回购该交易有几点蹊跷之处。

01无业绩对赌与业绩变脸

上市公司收购上海富驰另一个诡异之处是标的公司原股东无需进行业绩对赌,这意味着即使上海富驰就是亏得一塌糊涂,都跟原股东无关。不得不说,这在A股10亿元以上现金收购案中少见。

上海富驰的业绩变脸很快,2022年1月6日收盘后,东睦股份发布2022年度业绩预告,2021年度归母净利润为0元到3000万元,同比下降66%到100%,扣非后净利润为-5100万元到-2600万元,同比下降175%到247%,主要为计提商誉减值准备所致。

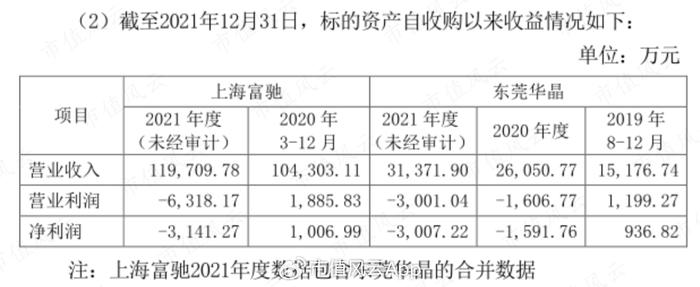

在回复交易所问询函中,东睦股份披露,东莞华晶、上海富驰相关年度的业绩情况,见下方截图。

(来源:东睦股份公告截图)

从披露的数据看,上海富驰、东莞华晶两家公司的业绩亏损均在加大;因没有业绩对赌,由业绩变脸引发的股价下跌只能是广大股东承担。

02中间商赚差价

在收购上海富驰的交易中一个令人费解的操作。

东睦股份披露的收购公告显示,卖家为钟伟、上海钟于企业管理有限公司(以下简称钟于公司)、创精投资、于立刚等四方。

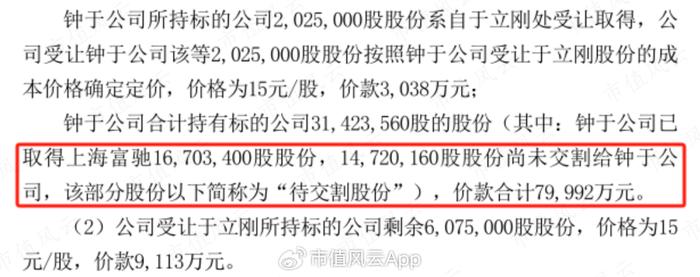

(来源:东睦股份公告截图)

钟于公司转让的股份比例最高,为49.76%,对应转让价款约8亿元;但是,截止2020年1月14日,钟于公司手上实际只有标的公司26.5%的股权,还有23.26%的股权没到手。

(来源:东睦股份公告截图)

而该公告也直言不讳:钟于公司所持有标的公司的股权是从上海富驰原股东潘爱莲、谢国强、潘克勤、赵伟强、苏州工业园区源星秉胜股权投资合伙企业(有限合伙)(以下简称“源星秉胜”)、海通开元投资有限公司(以下简称“海通开元”)等转让而来。

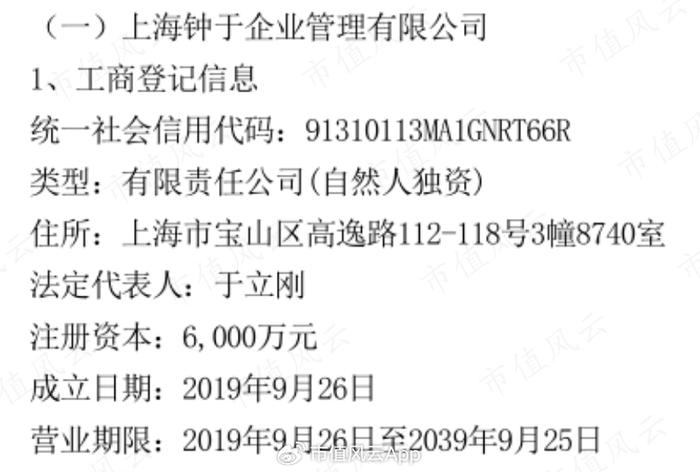

工商登记信息显示,于立刚成为上海富驰董事的时间为2018年6月;而钟于公司是于立刚个人独资企业,成立于2019年9月26日,该公司成立后仅仅3个半月时间,东睦股份就宣布收购上海富驰。

(来源:东睦股份公告截图)

为什么上海富驰的原股东要先把股权转让给一家成立不到4个月的公司,而不是直接转让给上市公司?

钟于公司在其中扮演的是赚差价中间商吗?如果是,那么又是谁让它赚的差价?

(三)高溢价收购关联公司

东睦股份自从开启并购后,就一发不可收拾。

虽然2019年和2020年收购的两家公司业绩都扑街,但是,并不影响继续并购的决心。

2022年1月6日盘后,上市公司发布业绩预减公告称,预计2021年度归母净利润为0元到3,000万元,同比下降66%到100%,扣非后净利润为-5,100万元到-2,600万元,同比下降175%到247%,主要为计提商誉减值准备所致。

就在该预减公告后的仅仅10天,2022年1月17日再次发布收购计划:以现金2.32亿元收购控股子公司浙江东睦科达剩余40%股权,并以现金1.94亿元收购德清鑫晨公司97%股权。

(市值风云APP制表)

需要指出的是,东睦股份准备收购的两家公司中,宁波新金广投资管理有限公司(以下简称新金广投资)扮演着重要角色,而后者凭借两笔交易获利1.3亿元。

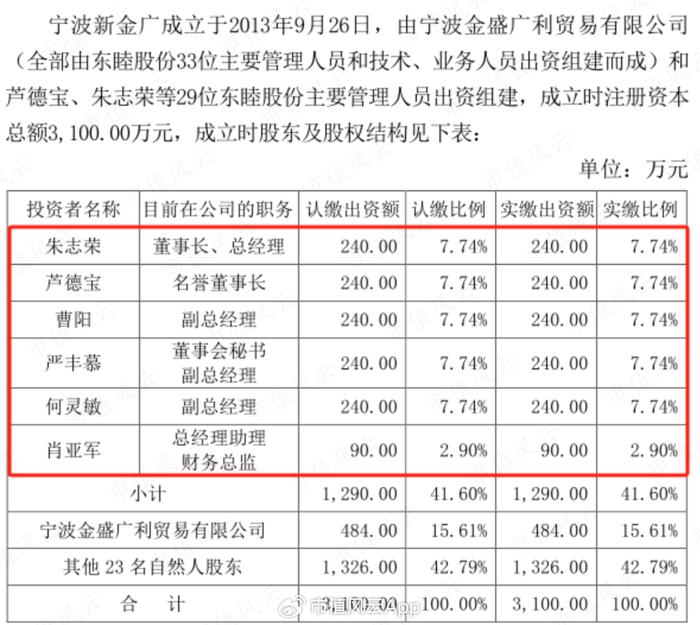

新金广投资的股东系由上市公司东睦股份部分董事、高级管理人员及公司主要管理人员和技术(业务)人员共62人直接或间接投资设立。

(来源:东睦新材料集团股份有限公司关于上海证券交易所问询函的回复公告,公告编号(临)2022-011)

搞了半天是上市公司高管通过卖资产的方式,从上市公司套走现金。

上市公司收购两家标的公司均是大幅溢价收购,浙江东睦科达股东全部权益价值采用收益法的评估结果为5.2亿元,增值率341%;此外,柯昕转让其持有东睦科达的30%股权则是以6亿元估值转让的,并且不承担业绩对赌责任。

德清鑫晨公司股东全部权益价值采用收益法的评估结果2.03亿,增值率296.5%。

01东睦科达靠举债过日子

上市公司介绍东睦科达的经营及客户情况少,从经营范围看,标的公司从事磁性材料生产、销售;电子元器件制造;变压器、整流器和电感器制造等,产品从软磁铁粉芯到高性能铁镍磁粉芯等,应用于光伏逆变器、新能源汽车、充电桩、5G通信等领域。

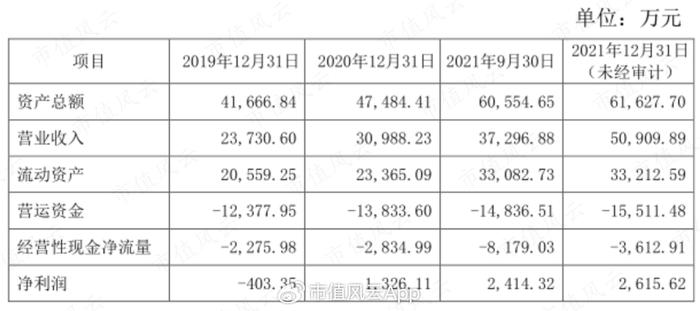

从所披露的信息看,东睦科达的业绩从2019至2021年逐年增长,但是,运营资金、经营性现金流净额则是持续流出状态。

(来源:东睦股份公告截图)

东睦科达的资产负债率非常高,2019年以来均在80%以上;需要指出的是,其他应付款中项目为东睦股份拆借的资金。

(来源:东睦股份公告截图)

整个逻辑可以理解为,上市公司高管通过新金广投资控制标的公司东睦科达,而上市公司再借钱给后者发展,当后者实现盈利后,上市公司再以高溢价收购标的公司。

如此光明正大、理直气壮、无所顾忌从上市公司手上拿钱,少见。

02德清鑫晨唯一客户是东睦科达

德清鑫晨主要从事纳米复合铁硅镍电感线圈的生产,产品包括铁硅粉、铁硅铝粉、铁镍粉、超级铁硅铝粉等。该公司业绩也是逐年增长态势,2020年营业收入达1.65亿元,净利润1903万元。

(来源:东睦股份公告截图)

德清鑫晨两大股东分别为新金广投资与柯昕,分别持股55%、40%。此外,新金广投资也直接影响着东睦科达的经营。

在回复交易所问询函时,上市公司披露东睦科达是德清鑫晨唯一客户,前者的业绩全是后者给贡献的。

东睦科达与德清鑫晨的关系如此紧密,不禁令人怀疑后者业绩的真实性。经营情况分析:最近三年增收不增利、财务费用吞噬利润

芦德宝于2004年8月至2019年8月担任东睦股份董事长,在其治下除2009年亏损外,其它年度均实现盈利,业绩算不上高歌猛进,倒也相对稳定;朱志荣自2019年8月执掌上市公司以来,业绩波动很大,2021年更是出现亏损,2022年营收虽然创历史记录,但是,扣非净利润也仅仅恢复到2015年水平,妥妥的增收不增利,外延并购效果并不好。

当然,也要看到该公司业绩在今年第三季度出现明显回暖,至于是昙花一现,还是彻底扭转,且行且看。

(市值风云APP制表)

(一)收入构成:粉末冶金业务遭遇天花板

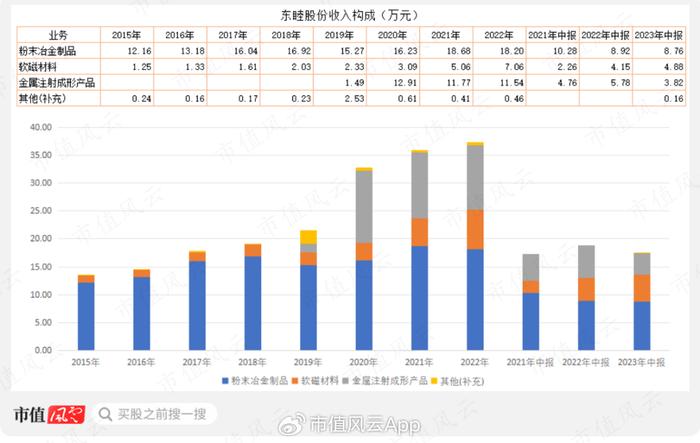

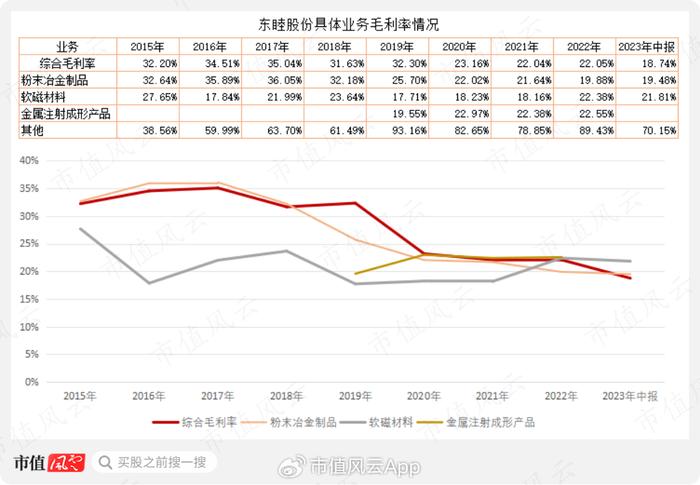

目前,东睦股份的业务主要包括粉末冶金P&S、软磁复合材料SMC、金属注射成形MIM等三大领域,粉末冶金是传统业务,目前收入占总营收的50%左右,最近两年该业务触及天花板,没有增长;软磁材料是主要是并购东睦科达和德清鑫晨所拓展,最近几年保持一定增长。

金属注射成形业务是该公司第二大业务,主要是并购上海富驰和东莞华晶而拓展。

(市值风云APP制表)

软磁复合材料SMC毛利率有所上升,2023年中报为21.8%,较2018年至2021年的18%水平提升近4个百分点。

粉末冶金P&S毛利率下降非常明显,2016年至2017年在36%左右,2022年、2023年中报降至19.5%左右。

金属注射成形MIM毛利率在2020年至2022年稳定在22%上下。

该公司综合毛利率继续下降,2023年中报降至18.7%,较2022年下降3个百分点。

(市值风云APP制表)

01粉末压制成形P

粉末压制成形是东睦股份的传统业务,产品应用于汽车、家电等领域,产能规模位居行业前列。

在传统汽车领域主要应用于发动机(VVT,VCT等)、变速箱(油泵等)、底盘系统(减震器、四驱、离合器片等)。家电领域,主要应用于空调压缩机与冰箱压缩机零件。根据中国机协粉末冶金协会数据,公司2021年市场份额达到26.7%,已连续多年在国内粉末冶金行业中处于市场前列。

(粉末压制成形产品展示,来源:东睦股份官网)

2019年以来,该公司产量均在5万吨上下,但是销售量明显低于产量,是的该公司库存量越来越大,2022年末达1.09万吨,占当期产量的20%。

(市值风云APP制表)

02金属注射成形MIM

金属注射成形业务是东睦股份目前第二大收入来源,2023年上半年营业收入3.82亿元,同比上年5.78亿元减少34%,占主营业务总收入的22%。

金属注射成形产品下游主要是消费电子、智能穿戴、医疗器械、汽车等领域,二季度主营业务收入环比一季度增长71%,复苏较快。

2023年11月1日的调研信息显示,MIM板块得益于下游消费电子行业回暖以及大客户折叠机项目上量,销售收入企稳回升,第三季度单季实现了盈利;该业务很可能是2023年下半年东睦股份增长最快的。

(MIM产品应用,来源:上海富驰官网)

03软磁复合材料SMC

软磁复合材料(SMC)在电力电子有着广泛的用途,应用覆盖了新能源光伏逆变器、新能源汽车、充电桩、有源滤波器、储能、氢燃料电池等领域。

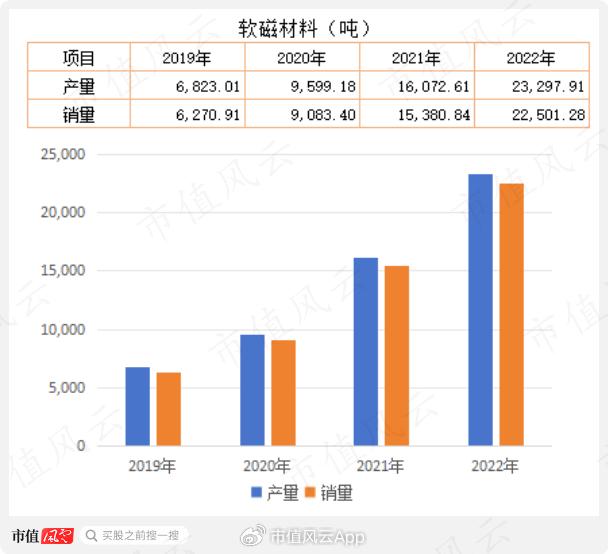

该业务是东睦股份产销量增长最快的业务,2022年底产量达2.33万吨,销售量达2.25万吨;根据该公司2022年11月披露的信息显示,到2023年底,其SMC产能可达4.6万吨。

此外,该公司2023年半年报披露在山西临猗建设的“年产6万吨软磁材料产业基地项目”正加速推进中。

(市值风云APP制表)

目前,东睦股份的软磁复合材料SMC业务主要由东睦科达负责,相关大类产品见下方截图。

(软磁复合材料产品展示图,来源:东睦科达官网)

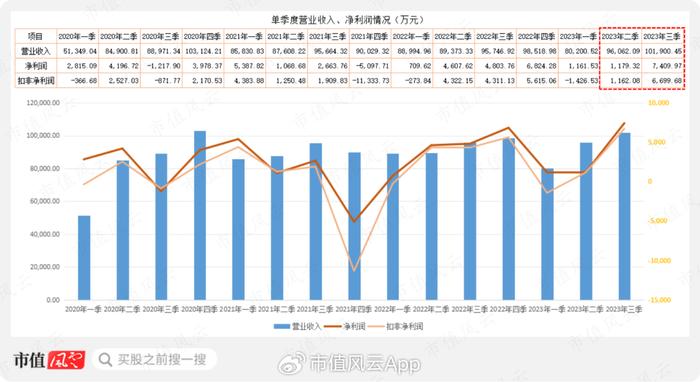

(二)业绩好转:MIM业务三季度实现盈利

东睦股份在2023年三季度业绩出现大幅好转。

2023年一季度,该公司扣非净利润亏损1427万元,二季度扭亏,扣非净利润盈利1162万元,三季度单季度扣非净利润6700万元,扣非净利润同比增加55.4%,环比第二季度单季增加476%。

在2023年11月1日调研获得,东睦股份高管披露,PMIM(金属注射成形)板块因得益于下游消费电子行业回暖,以及大客户折叠机项目上量影响,销售收入企稳回升,第三季度单季实现了盈利;SMC(软磁复合材料)板块1-9月销售收入比上年同期增加36.82%,虽第三季度因光伏暂时受下游去库存影响,销售增速有所放缓。

(市值风云APP制表)

此外,该公司的经营性现金流相对正常。

2023年三季度末经营性现金流入20.6亿元,为期末27.8亿元营业收入的0.74,较二季度末差不多,但比一季度末有所下降。

净现比也呈现下降趋势,但是,经营性现金流净额的绝对值是增加的,2023年三季度末经营性现金流净额1.83亿元,较二季度末增加近0.7亿元,当期末净现比为1.88。

(市值风云APP制表)

2023年三季度末,公司存货余额8.25亿元,较年初(2022年四季末)9亿元减少了近0.8亿元,降幅9%;而同期应收票据及应收账款余额变动不大。

(市值风云APP制表)

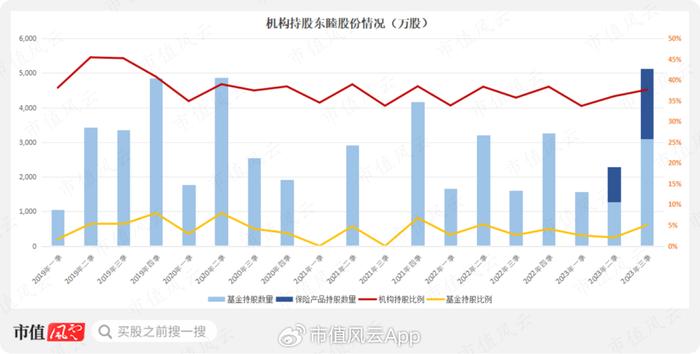

该公司股价先于业绩反应,从2023年8月10日逆势上涨,到10月30日区间涨幅超过65%,多家投资机构在三季度大幅加仓。

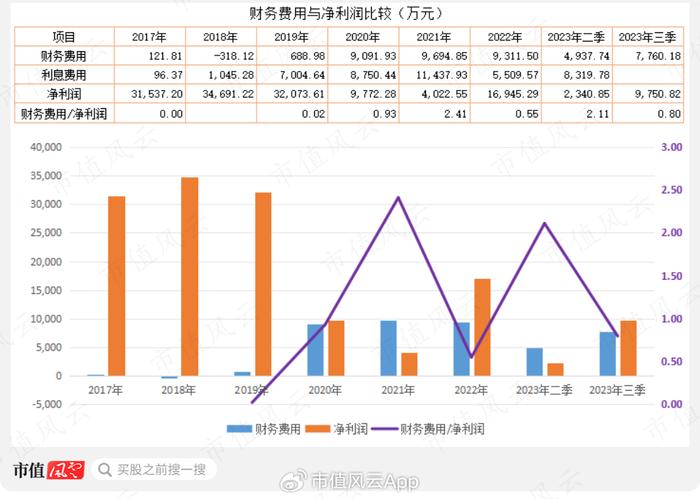

(三)有息负债攀升吞噬利润

朱志荣掌控的东睦股份自2019年8月以来一路买买买,除了积攒下可观的商誉,还有就是不断攀升的负债;2023年三季度末资产负债率达57.5%,而有息负债率则达44.6%。

(市值风云APP制表)

激增的有息负债导致财务费用(利息费用)增加很快,2019年利息费用7000万元,创该公司上升以来记录,2021年再次创历史新高,达1.14亿元。2021年财务费用9695万元是净利润的4023万元的2.4倍。

2023年前三季度财务费用7760万元,是前三季度净利润9751万元的0.8倍。

显然,20多亿元的有息负债导致东睦股份的财务费用高企,吞噬较多的利润,这是该公司必须面对,又必须有效解决的问题。

(市值风云APP制表)

在朱董事长治下的公司玩了不少花活,但对二级市场投资者而言,往往更关注业绩情况,尤其是业绩反转。投资机构提前加仓

上文提到,东睦股份股价启动时间是8月10日,而三季报业绩发布时间是10月30日,股价提前近2个月上涨。

2023年三季度末,基金与保险资金合计持有东睦股份5120万股,创2019年以来的历史新高,这两大类投资机构在三季度合计加仓超过2836万股,环比增幅超120%。

显然,东睦股份自今年8月以来的股价上涨主要是这两大类机构推动。

(市值风云APP制表)

对比机构投资者持仓情况发现,宝盈基金、广发基金、中国人保(保险产品)等机构在三季度逆势加仓,中国人寿(保险产品)持仓不变。

(市值风云APP制表)

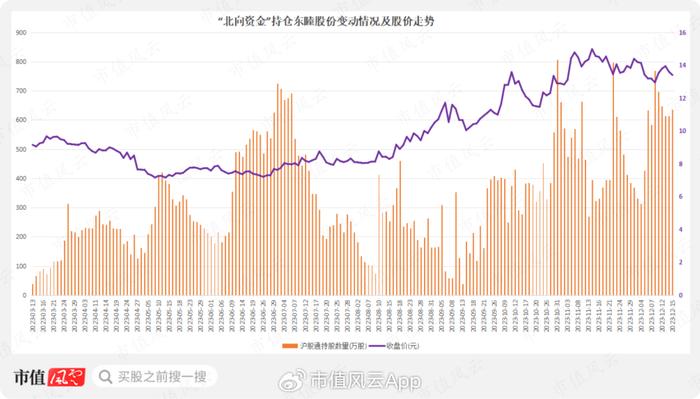

值得注意的是,“北向资金”从2023年3月开始买入东睦股份,整体呈现增持态势,截止2023年12月15日持有635万股,对应持仓市值约8500万元。

(市值风云APP制表)

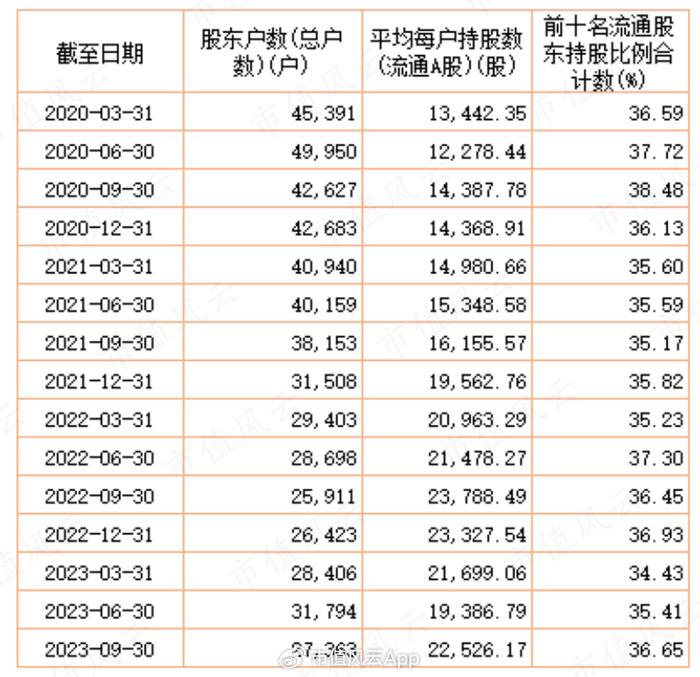

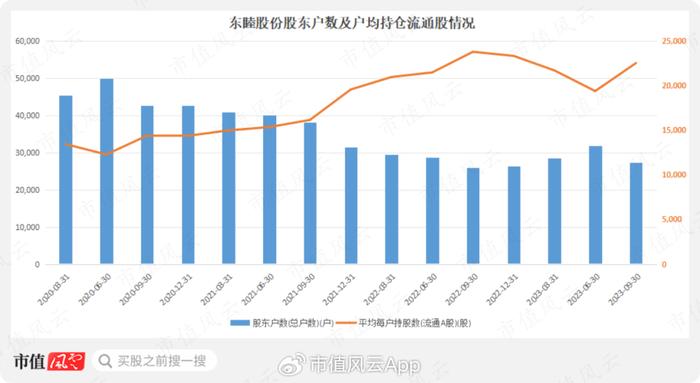

从东睦股份的股东户数变化情况看,有明显筹码收集情况,2023年三季度末,股东户数降至27363户,较二季度末减少4431户,降幅14%;三季度末户均持有流通股数为22526股,对应户均持仓市值约28.8万元。

(市值风云APP制表)

从投资机构在三季度的加仓情况看,似乎他们对东睦股份在下半年的业绩表现很有信心。而至于公司的业绩改善,自然也难逃市值风云App吾股评级的法眼,虽然排名中游,但是改善还是明显的。

(市值风云APP)

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为市值风云APP原创

未获授权 转载必究