13年亏损16亿,券商吹票接连翻车:煤炭行业高景气,郑州煤电不争气

着眼向前,连公司自己都不看好。

作者|布尔乔亚的丧钟

编辑 |小白

如果风云君这般介绍:

若在此定格,各位库里南车主估计打起了哈欠:“好我知道,又是过去经营艰难,但遇到2021-22年煤业春天,飞上枝头变凤凰的煤企老故事?“

No no no,恁别着急,真得劲儿的部分才开始。煤炭业务没业务

理论说,煤企的盈利模式很简单:开采,销售,收钱。而特许经营权仿佛是天然护城河,静候市场煤价利好,安静赚钱就行,所以近两年成功煤企案例,朴实无华没有意外。

于是风云君好奇,在春风得意的煤业,为什么会有排名中等偏下的煤企(3629/5030)?

(来源:社区里面个个都是人才,说话又好听的市值风云APP)

郑州煤电(600121.SH),其实有个很好的开局。

1998年上市的郑州煤电,是中国国有煤企第一股,河南省第一家上市的原中央企业。

公司由郑煤集团独家发起,以剥离资产作为发起人资产,以募集方式设立股份有限公司。

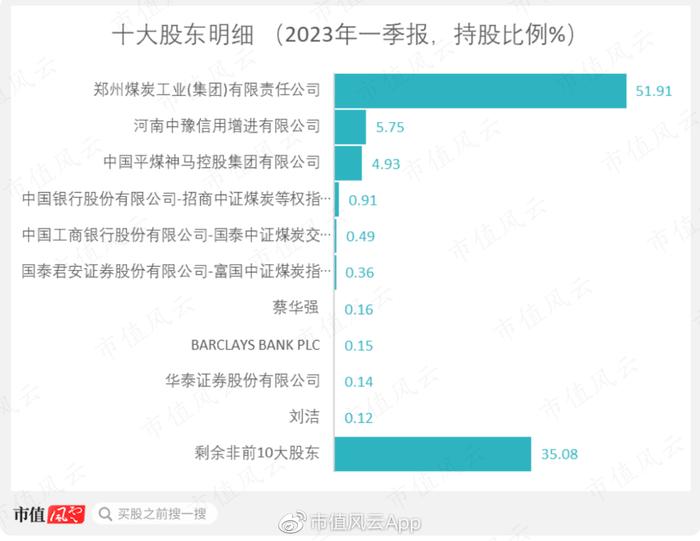

2023年一季度,公司实控人为河南省国资委,郑煤集团为公司第一大股东,持股51.91%。

(制图:市值风云APP)

风云君对郑州煤电的第一印象,来自网友评论,逗得在办公室噗呲一笑。

2022年44亿营收,是从2013年的206亿一路下滑而来。而2011-12年的轻微逆转,原因可能大家也了解:近两年市场煤价上涨。

风云君对郑州煤电的第二印象,来自中信证券的研报,两度经历从希望到失望的循环:

实际上,郑州煤电过去13年的营业数据如此糟糕,以至于2010-22年的净利全部相加,是个负数(-0.1亿)。

(制图:市值风云APP)

是不是离大谱?

现实似乎应验托尔斯泰:“幸福的家庭是相似的,不幸的家庭各有各的不同“。优秀煤企故事平淡如水,困难煤企事故接连不断。

营收一落千丈收获了上交所的关心,2021年6月20号,郑州煤电董秘办的电脑收到邮件,标题《信息披露监管工作函》:

而这一问就恁可不中了,原来公司已千疮百孔,不知董秘是否边擦汗边敲出回复。

依公司回答,是经营不善恰逢时运不济:

拟采取的措施方面,公司2,189字回答出现了12次“抓”,都是领导周会的语言风格:“抓管理”、“抓生产”等。

风云君能理解,如今处境就像溺水小狗,为了求生什么都想抓。

2022年,煤炭业务的营收占比超过九成,全公司核心利润率为14.18%,在同行中偏低。

(制图:市值风云APP)

2021-22年,煤炭业务营收有一定好转,分别为28亿和40亿,同比增长19.52%和41.37%。

(制图:市值风云APP)

但是这恐怕是煤炭业务的唯一亮点。

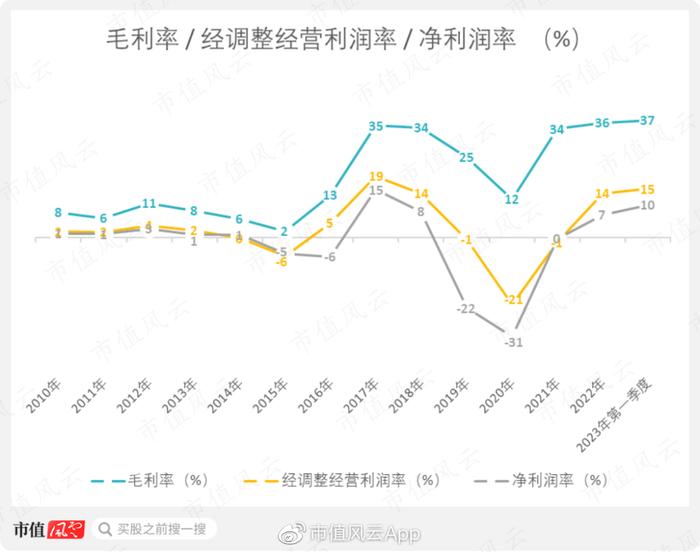

困境一:因为公司毛利率在行业中几乎垫底(2022年毛利率为37%),营收增长无法有效转化成高毛利。

(制图:市值风云APP)

然而这寥若晨星的毛利已是矮子里拔将军,公司余下业务更不赚钱。最近7年85%以上的毛利都来自煤炭业务,可知非煤业务的聊胜于无。

(制图:市值风云APP)

困境二:采储比在同行中偏低,43年。

公司2022年可采储量2.58亿吨,证实储量0.87亿吨;2022年煤炭产量599.28万吨(同比+17.32%),销量620.70万吨(同比+15.32%)。

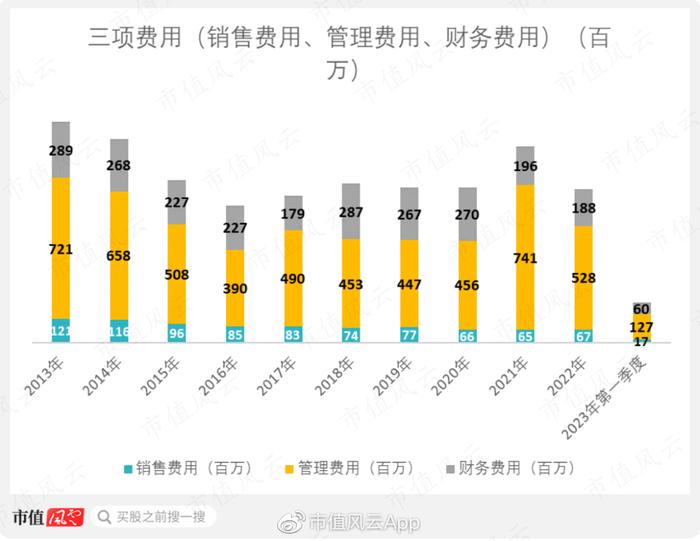

所以,尽管公司自2015年的期间费用管理尚可(除2021年的10.02亿),维持在7.01亿-8.31亿之间……

(制图:市值风云APP)

低迷的毛利率限制了经调整经营利润率和净利润率的优化空间。2023年一季度三个指标分别为37%,15%,10%,依然在同行中偏低。

(制图:市值风云APP)

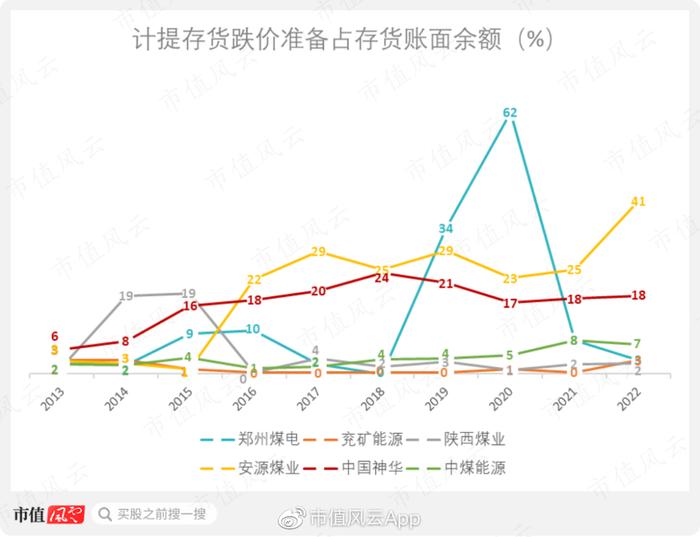

库存管理方面,虽在2023年一季度回到行业中游,但过去并非如此。因为煤炭市场价格的波动,库存积压的潜在风险是存货跌价减值。

2020年存货跌价计提引起上交所注意,那年计提存货跌价准备占存货账面余额62%(2022年回到业内居中的3%):

(制图:市值风云APP)

公司回答:因库存煤单位成本高于市场售价,按存货成本高于其可变现净值的差额进行计提。

在综合考虑公司各矿年末存煤煤质、2020年12月实际销售价格及2021年预期价格等因素后,决定计提存货跌价准备。应收账款收不回

下游客户支付意愿也是老大难,上交所2020-21年两度问询都有它。

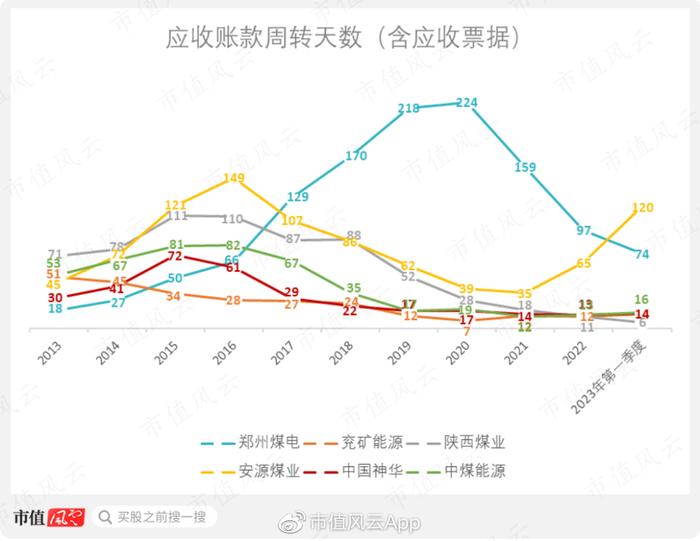

本来煤炭业务就难,资金到账难上加难。应收账款周转天数曾一路飙升至2020年的224天。如今2023年一季度也是同行中居高的74天。

(制图:市值风云APP)

和客户账款的艰难拉扯,在2019年年报问询答复中可见一斑。

登场第一位客户,联合利丰,涉及合同金额0.92亿,收回0.86亿,欠下0.06亿反复催收未果,郑煤贸易忍无可忍,相约法庭见。

结果……联合利丰“除被执行人被扣划的2万元外”,已经穷得账上没钱也没资产可以执行。

而这已算债务关系简单,反复拉扯还在后头。

剩下三位客户,都与同一个合同诉讼有关,分别是上海亚安,安徽国农,以及作为公司担保方的上海国农。

郑煤贸易,作为郑州煤电的三级子公司,和这三位客户(或者严格来说,陈睿)的账款关系盘根错节。

(和坐在bilibili办公室的不是同一人吧?)

开端是2016年和北京华源签订的5份《物资购销合同》,涉及金额1.63亿,担保方为上海国农和陈睿(作为上海国农实控人)。因郑煤贸易未收到来自北京华源的货物,遂决定不支付货款。

2019年1月2日,北京华源以违约为由,将郑煤贸易和上海国农起诉。

一审结果,郑煤贸易向北京华源支付货款1.4亿及相关违约金。

听到这个结果,郑煤贸易坐不住了:“恁的货没收到,凭什么给钱?”于是上述,申请撤销一审结果。

这官司一拉扯,扯出三项坏账准备。

(郑州煤电关于回复上海证券交易所问询函的公告-2020-06-10)

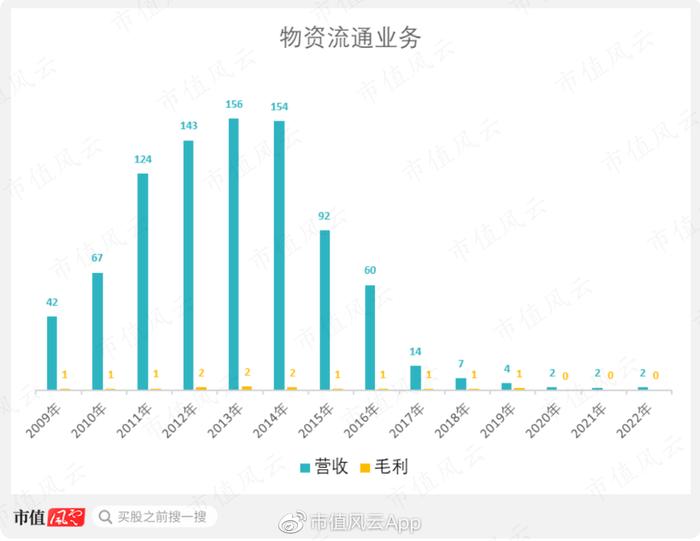

物资流通行不通

库里南车主的你可能想问,营收占比4%的业务为何值得说?

啊哈,因为这一部分也很得劲。

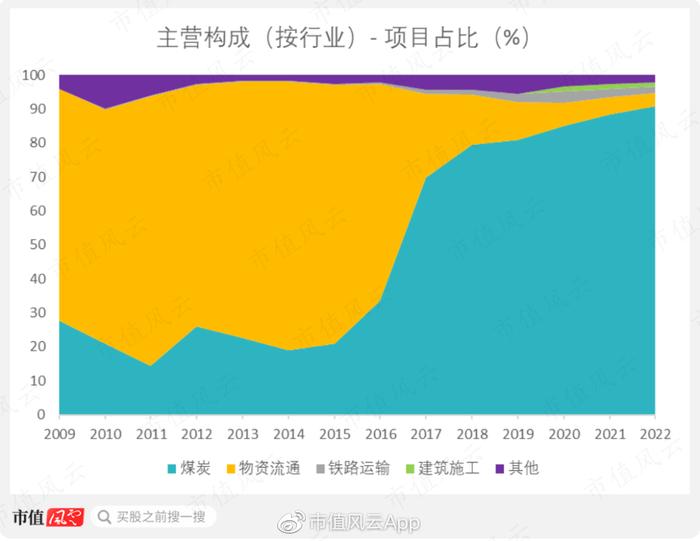

只看数据不论实质,公司似乎在去粗取精,专注煤炭业务。煤炭业务从2011年的14%的营收占比一路爬升至2022年的91%。

(制图:市值风云APP)

这般状况的基本逻辑:要么煤炭业务增长,要么其他业务萎缩。

当然,第一个答案排除了,否则上交所也不会问话,所以郑州煤业是不幸的后者。

物资流通业务10年内,从2013年巅峰时期的156亿,一路萎缩将近99%,到2022年只有2亿不到。

(制图:市值风云APP)

风云君很好奇:按理说,10年内萎缩将近99%,股市早该闹翻天,监管问询,股东控诉,公司澄清等等一系列的事件纷至沓来。

然而,大家好像都沉默不语……?

好奇心爆发的风云君把过去10年的年报都下载了瞅瞅,结果越读越有味。

曾经占去半片江山的物资流通,本质是内部服务,例如,2022年报是这般解释:

虽然该业务营收洪水滔天,但只是盈利能力只是“弱水三千,只取一瓢”:毛利自2009年不超过2亿。

(制图:市值风云APP)

原来,物资流通只是从不赚钱的主业,萎缩成不赚钱的副业。有没有都一个样儿,也没必要操心。无力分红,钱难赚脸难看

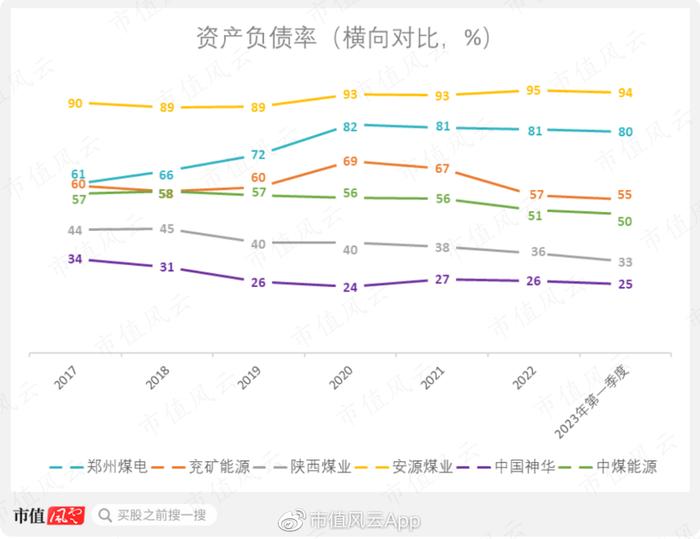

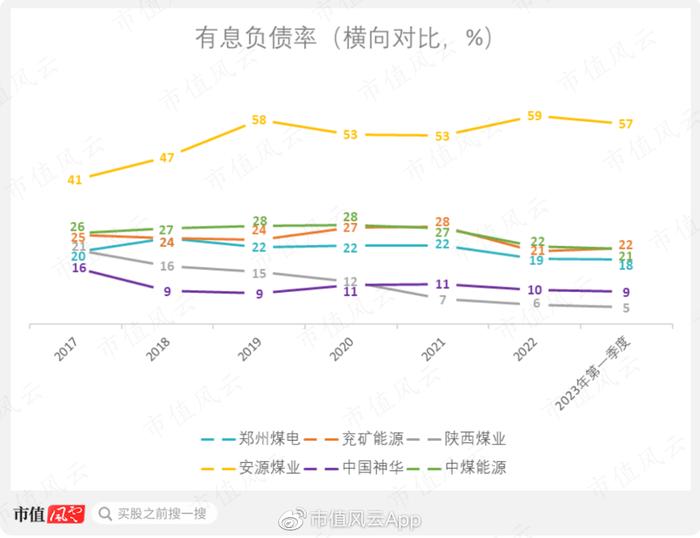

郑州煤电的资产负债率在同行中偏高,2023年一季度为80%。

(制图:市值风云APP)

有息负债率方面稍好,在同行中属中游。2023年一季度有息负债率为18%。

(制图:市值风云APP)

和腰间盘一样突出的负债率,在2021年也受到了上交所的关注:

公司有自知之明的回答把风云君又看笑了:“融资结构不太合理。”

真诚果然是必杀技,风云君突然整得不好意思再指点了。

剩下的露胆披诚交待了原因:营收下滑、吨煤成本上涨等问题,导致公司自有生财能力有限,需要外来融资。

可惜,投入的资金并没有带来更高回报,年复一年,钱没赚到,剩下的都是债。或用公司原话:“债务规模偏大,债务结构中流动负债比例偏高,债务结构需待改善“。

不过最后那句转折,风云君是没看懂:

仿佛摔了好几跤的小孩,最后还是爬起来拍拍灰,说:根本不疼。

如果看到这里还不死心的读者的你,可以陪着风云君分析最后一步——投资价值。

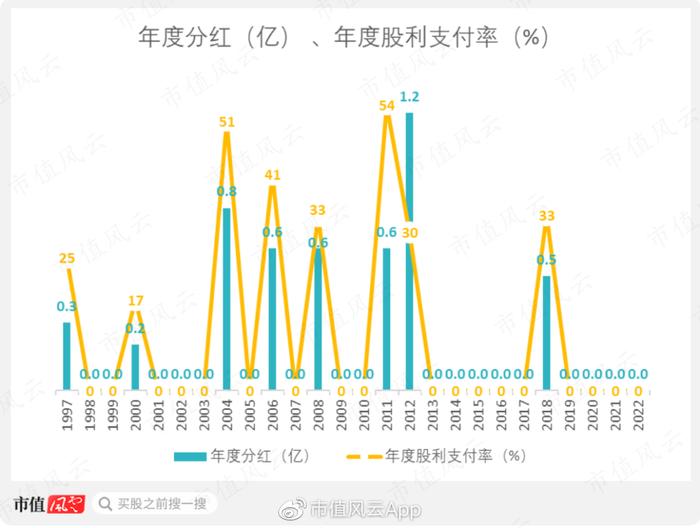

评定分红能力的重要因素之一是公司的现金流质量。

不过……2023年一季度,经营活动产生的现金流量净额同比只有1/3。

公司的解释:根据全年生产经营计划,报告期内购买原材料、接受劳务以及缴纳员工社保的现金支出同比增加所致。

自由现金流方面,和偶遇厄尼诺现象的南非一样,面对的是多年的干旱和偶有的暴雨。

2022年的11亿实属历史罕见,2023年一季度的单季0.1亿不到其实才是常态。

(制图:市值风云APP)

现金若困窘,分红就为难。

公司有分红的年份寥寥无几。虽然有分红的年份平均35%的分红率,但奈何公司多数年一毛不拔,投资回报堪忧。

(制图:市值风云APP)

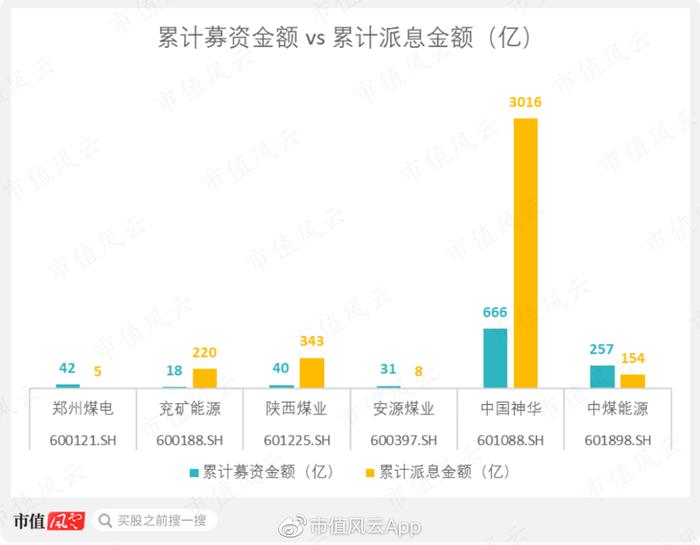

寥寥可数的分红是投资回报的天敌,5亿的上市至今累计派息金额在42亿的募资金额面前杯水车薪。

(制图:市值风云APP)

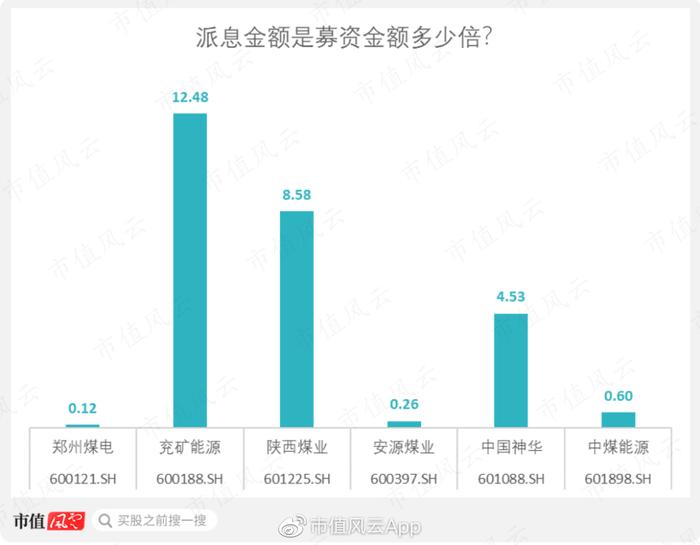

换个角度看倍数,累计派息只有累计募资的0.12倍,在同行再次垫底。

(制图:市值风云APP)

往事如过眼云烟,那咱们着眼向前?

可惜,连公司自己都不看好。

2023年计划中,虽预期煤炭产量同期增加10.13%,但是对营收和利润总额的预计悲观。营收将下滑9.57%,而利润总额干脆直接打6折。

(制图:市值风云APP)

这……

我勒乖乖来,不中嘞,哥。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为市值风云APP原创

未获授权 转载必究