太极集团上半年净利润大增340%!中药ETF(560080)溢价频现,医药板块业绩前瞻来了!

日前,A股半年度业绩预告窗口开启,中药板块中,康恩贝、东阿阿胶、太极集团先后发布业绩预告,7月7日盘后最新发布业绩预告的太极集团归母净利润5.63亿元,同比增长340%。

7月10日开盘,太极集团应声高开,一度超4%,随后震荡走低;午后,中药板块其他成份股方面,云南白药涨超2%,片仔癀、以岭药业、东阿阿胶小幅上涨;同仁堂、康缘药业跌超2%,康恩贝、贵州百灵、江中药业、葵花药业跌超1%,华润三九、众生药业小幅下跌。

主流ETF方面,中药ETF(560080)走势震荡,截至14:36,中药ETF(560080)小幅跌0.33%,盘中溢价频现,反映资金或在回调期间借道ETF加速布局中长期景气的中药板块。

业绩方面,具体而言,太极集团上半年归母净利润5.63亿元(+340%,同比增长340%,下同),扣非归母净利润5.69亿(+213%)。单Q2季度,公司归母净利润3.28亿元(+215%),扣非归母净利润3.3亿元(+209%)。2023年Q1,公司归母净利润2.35亿元,Q2季度环比增长39.6%,扣非归母净利润Q2环比增长38.6%。

东吴证券认为,太极集团业绩超预期。

上半年业绩表现亮眼,单Q2季度仍环比快速增长。Q1季度核心产品藿香正气口服液、急支糖浆、散列通翻倍增长,Q2季度延续翻倍增长的态势,同时除部分药品外,院内处方药呈现环比改善趋势。此外,公司新增合并两家中药材公司及重庆桐君阁中药批发有限责任公司,增厚公司商业及饮片业务相关收入及利润,追溯调整后,公司2023年上半年归母净利润同比增长340%,扣非归母净利润仍同比增长213%。

长期看,过亿核心大产品&潜力品种带来长期增长。公司全力打造川渝京鲁豫粤江浙沪九大市场,一方面,核心产品在川渝地区的渗透率仍有提升空间,另一方面,其他七大市场正在快速提升。此外,公司产品批文丰富,OTC战略性品种仍具提价空间,化药大品种有望增厚公司业绩,具有长期稳定增长动力。(来源:东吴证券《太极集团:2023年中报业绩预增,Q2业绩环比加速,上调全年业绩预期!》)

中药ETF(560080)标的指数其他成份股业绩方面,东阿阿胶预计2023年上半年实现归属于上市公司股东的净利润5.1亿元-5.5亿元,同比增长65%-78%;康恩贝上半年净利润约50,000.00万元~55,000.00万元。较去年同期净利润21,239.15万元,变化约为135.41%~158.96%。

对于大医药板块2023上半年业绩前瞻,浙商证券医药首席孙建给出了自己的观点。孙建表示,看好中药、化药、流通新周期主线,营销改革、机制改革下,中药公司销量周期持续向上、驱动营运能力持续提升,中长期增长具有较强确定性。具体而言:

中药:中药行业处于行业出清之后的经营改善周期,部分国企改革中药企业看到净利率持续改善。中药注册管理办法公布为中药创新药研发提供方向,未来中药有望进入新产品驱动时代,中药创新企业管线价值得以体现。后续基药目录推进有望对新进基药的中药在基层推广提供新驱动力。

CXO:2023Q1全球医疗健康投融资绝对值已经回落到2018-2019年水平,国内已经回落到2017年绝对值水平。

创新药:医保支付边际显著改善,创新药行业有望进入到稳定向上发展的阶段。

(来源:浙商证券《2023H1医药行业业绩前瞻:看好中药、化药、流通新周期主线》)

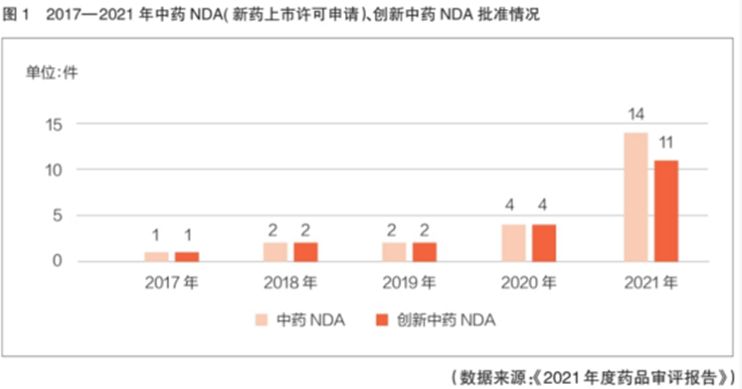

今年上半年,中药审批和临床试验数量创新高,随着行业一系列相关政策出台,中药创新产业正驶入发展快车道。从申报端来看,2023年上半年中药新药临床试验申请受理数量为54件,较2022年同期增长64%,创下新高。7月5日,在新闻办公室举行的“权威部门话开局”系列主题新闻发布会上,国家相关部门表示,在政策“加持”下,我国中药新药临床试验和上市申请数量、批准数量同步增加,2018年至今,已有31款中药新药获批上市。

机构观点方面,东吴证券医药行业首席分析师朱国广认为,从二季度复苏角度看,医药在所有行业中确定性最高,医药中报很可能是资金首选,尤其是中药、处方药等,其中处方药2024年增长很可能提速;中药、医疗服务及处方药市场大都在国内,具备抵御国内外市场风险。(来源:东吴证券《医药生物行业跟踪周报:医药中报确定性高,首选中药、处方药等制药板块》)

对于中药下半年投资机遇,湘财证券在最新中药行业中期策略研报中表示:

1、政策效应逐步体现,中药行业有望实现政策业绩双驱动:中药行业相关利好政策仍在持续释放,从业绩来看,随着疫后需求的恢复,行业业绩出现显著改善。医药二级子行业中,2023Q1表现最为突出的是中药行业,营收同比增速达14.68%,归母净利润同比增速达52.84%,增速居各子行业之首!毛利率同比上升1.57个百分点,达46.79%,净利率同比上升3.77个百分点,达14.79%,收入端和利润端均有大幅改善。

2、存量与增量共促中药行业继续向好:

增量方面,五个扩容值得重点关注:

一是中药创新药及经典名方加速上市带来品种扩容;

二是医保目录和基药目录调整带来产品量的扩容;

三是中医医院及科室建设标准和数量的提升带来医院端供给扩容;

四是中医医疗服务及居民健康意识提升带来需求扩容;

五是国企改革有望带来中药国资背景企业业绩提升。

(来源:湘财证券《“老”中药,“新”看点——中药行业2023中期策略》)

日前,全国首批中成药集采落地,本次中药集采中选63家企业,中选率为71.6%,平均降幅49.4%(与基准价格相比),符合市场预期。随着医保支付政策倾斜、药审中心对中药注册改革等政策落地,中药创新品种数量有望持续增加;此外,中药企业改革逐步推进,中药板块或持续进入业绩兑现阶段,高景气度维持。

大医药细分领域,“中药”和“生物科技”代表的“中”、“西”依然是近10年来医药内部分化的两条主线,“中西结合”不容忽视。中药作为中国独有的稀缺资产,政策呵护明显,现金流充足,创新动力很强,央国企市值占比近60%,与“生物科技”代表的西医领域在估值方式、驱动因素上存在互补性。

对于中药板块长期投资逻辑,浙商证券医药首席分析师孙建认为,从中药行业成长性的角度来说,根据此前在《新生——2023年中药板块分析框架》中的观点,孙建认为中药板块的成长性更多来自于量增,驱动行业增长的核心驱动力来自企业内生改善带来的销量提升,中成药价格在历史上表现较为稳定。(来源:浙商证券《中药材,如何展望本轮涨价?》)

其他机构观点上,华安证券医药首席分析师谭国超团队在《医药行业周报,把握中药核心资产》中表示,中药板块是中长期的机会,建议优质的中药标的需要拿住拿稳,调整则视为买入机会,短期的估值等因素在景气度面前应该淡化。

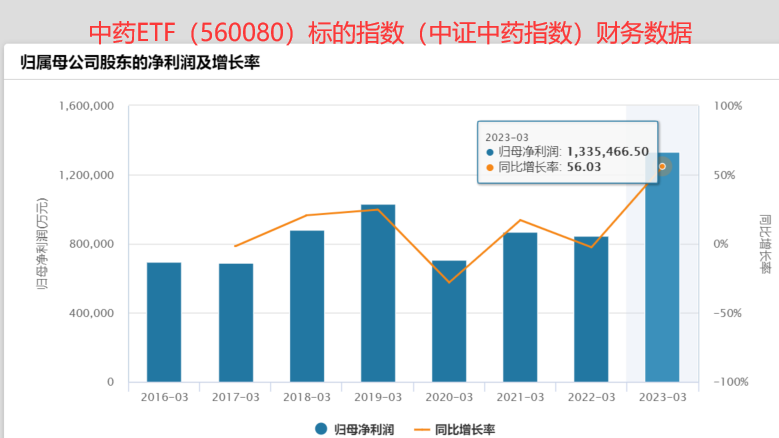

中药板块业绩方面,中证中药指数一季度整体净利润增幅超过56%,增幅创史上新高!

对中药板块感兴趣的投资者,不妨关注中药ETF(560080)。公开资料显示,中药ETF(560080)跟踪复制中证中药指数,片仔癀、云南白药、同仁堂、华润三九、白云山等国内老字号中药龙头均为指数重仓股,指数前十大重仓股占比超50%。中药ETF(560080)为全市场规模领先中药ETF,最新规模超22亿元。(数据来源:中证指数公司,截至2023.6.8,指数成份股不代表个股推荐)

习惯场外申赎或没有证券账户的投资者,可关注汇添富中证中药ETF联接(A:501011;C:501012),同样跟踪中证中药指数,可在互联网代销平台7*24申赎,最低10元即可买入,便捷高效。

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。中药ETF(560080)属于中高风险等级(R4)产品,适合经客户风险等级测评后结果为进取型(C4)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。请投资者关注指数化投资的风险以及集中投资于中证中药指数成分股的持有风险,请关注部分指数成分股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。