重庆啤酒,蹊跷的高档产品数据

文|创业最前线 吴晓薇

编辑|蛋总

近日,重庆啤酒在京A Taproom精酿餐吧举行了2023年年度股东大会,这是A股上市公司第一次在精酿酒吧召开股东大会。

这场别出心裁的股东大会,透露出重庆啤酒对于精酿的重视程度,以及对“精酿+餐吧”赛道的期待。

除了餐吧之外,重庆啤酒对餐饮消费场景的看好也进一步显现出来,从乌苏啤酒结合烧烤场景到“重庆”牌联合火锅场景,重庆啤酒试图用这样的方式将乌苏、“重庆”牌推向全国。

值得注意的是,虽然乌苏啤酒曾经成为网红,但近年来的热度有所下降,其销量正在调整之中,“重庆”牌会否重蹈覆辙?在啤酒高端化激烈竞争的今天,重庆啤酒还有多少胜算?

01 瞄准“精酿+餐吧”赛道

重庆啤酒2023年年度股东大会在京A Taproom精酿餐吧举行,或许会让外界颇感意外,但事实上,重庆啤酒与京A的结缘早在2020年就埋下了伏笔。

当时,重庆啤酒进行了重大资产重组,嘉士伯将其控制的除重庆啤酒(及重庆啤酒控股子公司)外的中国大陆啤酒资产和业务全部注入了重庆啤酒,如乌苏啤酒、大理啤酒等。

由于嘉士伯还不是首釀啤酒的控股股东,所以2020年重组时,“京A”相关资产并未注入到重庆啤酒。

到了2023年9月,重庆啤酒控股股东Carlsberg Breweries A/S拟在其控股子公司嘉士伯香港取得首釀啤酒控制权的同时,由首釀啤酒将直接持有及通过其全资子公司金贝香港持有的中国境内全部啤酒资产出售给重庆啤酒的控股子公司嘉士伯重庆啤酒有限公司(下称“嘉士伯重啤”)。

这些资产包括北京首酿金麦贸易有限公司及金贝亚太(北京)餐饮有限公司的100%的股权,嘉士伯重啤分别以250万元和60万元的价格获得了上述资产。

在这项收购完成之后,嘉士伯重啤获得了首釀啤酒旗下京A系列57个的商标所有权。因此,重庆啤酒与京A的“缘分”始于此。

但值得注意的是,首酿金麦和金贝北京2022年分别亏损122万元和1172万元,2023年前5个月继续亏损8万元和471万元,两家公司的合计评估价值为﹣2994.34万元。

为支持首釀啤酒在国内的发展,嘉士伯香港的子公司嘉士伯投资曾向目标公司出借资金,出借资金余额为5000万元。

为保障首酿金麦和金贝北京在嘉士伯重啤交易后的发展,嘉士伯投资已豁免两公司合计3300万元的债务,其余未豁免的债务1700万元仍由两公司承担及偿还。

因此,债务豁免后,两家目标公司全部股权的合计公允价格为310万元。

可见,负债和亏损的情况都未能阻止重庆啤酒接手京A,也透露出了重庆啤酒对“精酿+餐吧”这一模式的看好。

重庆啤酒曾表示,精酿餐吧是上升型的餐饮与酒吧结合的业态,其品牌和业务不仅有利于公司提升精酿产品分销业务的发展及精酿品牌影响力,也对重庆啤酒的主营业务构成互补,有助公司积极探索新的增长赛道。

“精酿啤酒和餐吧结合这一新型业务模式当前增长速度很快,公司对这一赛道比较看好。”重庆啤酒董秘邓炜这样说。

02 “重庆”牌的全国化

在把精酿和餐吧相结合之后,重庆啤酒进一步盯上了将啤酒和餐饮相结合的消费场景,公司提到将继续在餐饮、娱乐等现饮渠道持续发力。

这一计划意在将公司旗下的本土产品重庆啤酒(下称“重庆”牌)推向全国。

在嘉士伯入主重庆啤酒公司之前,“重庆”牌、“山城”牌系列啤酒是公司重要的收入来源。

公司上市的前一年(1996年),公司生产的“重庆”牌、“山城”牌系列啤酒,在重庆市和四川省拥有稳定的市场,销售的各类啤酒在重庆市的市场占有率为41.78%,在四川省的市场占有率为18.87%。

2013年,嘉士伯实现了对重庆啤酒的控股,并授权重啤生产旗下凯旋1664、乐堡等国际啤酒品牌,将重啤打造成为嘉士伯中国区的生产和物流中心。

但重庆啤酒的很大一部分产能,被用于为嘉士伯生产贴牌产品乐堡啤酒。在重庆市场,乐堡啤酒与山城啤酒、重庆啤酒纯生系列成同台竞争之势,这让“山城”牌的销量受到了明显的挤压。

据公司2014年年报,当年“山城”牌和“重庆”牌的销量占比靠前,分别为73.68万千升和10.12万千升,高于乐堡品牌的8.13万千升。

而到了2019年,乐堡品牌销量已达到了23.35万千升,超越了“山城”牌的11.56万千升,而“重庆”牌销量则进一步提升至54.68万千升。这也是重庆啤酒最后一次将“山城”牌和“重庆”牌的具体数据披露出来。

之所以选择“重庆”牌去做全国化,是由于公司在2014年鉴于重庆在全国的城市知名度和美誉度迅速提升,就已经有了借力重庆城市发展,把与城市同名的重庆啤酒打造为全国品牌的计划。

而重啤选择推进“重庆”牌的方式,是采用与当年推广乌苏啤酒类似的策略——挖掘与重庆火锅场景的联系,持续深化与后火锅的合作,打造“吃重庆火锅,喝重庆啤酒”的消费场景和心智,并尝试在重庆外市场有选择性拓张。

在2023年,重啤股份持续投资乌苏品牌,并在上海推出首家乌苏 烤,力推“吃烧烤就得喝‘大乌苏’”的消费场景。乌苏啤酒成为网红之后,全国销量迎来了爆发式增长。

2020年,乌苏啤酒全国销量增长27%达62万吨,其中疆内外销量各占一半。2021年,乌苏啤酒销量达到80万吨以上,同比增长34%。

“从前期的验证看,吃重庆火锅、喝重庆啤酒是一个很好的消费场景。”重啤股份总裁李志刚提到,未来公司会持续推进“重庆品牌”与不同重庆美食融合的消费场景的打造。

“这方面我们已经开始在做,后面仍会对不同的地方有针对性地去推进。”李志刚说。

但值得注意的是,随着乌苏啤酒热度下降,昔日盛况不复。

信达证券研报数据显示,2023年一季度疆外乌苏销量增速为19%,二季度同比增速仅为6.3%,低于市场预期。另据国泰君安研报,截至12月底,乌苏依然持续调整中,2024年目标止跌。

在知趣咨询总经理、酒类分析师蔡学飞看来,最近几年,在酒类消费个性化与多元化趋势下,以乌苏啤酒为代表的区域特色啤酒快速发展,确实迎合了年轻消费群体发展方向。

“但是要理性地看到,乌苏啤酒的成功具有很强的网红属性,偶然性因素较大,条件环境都在变化,重庆啤酒直接复刻的难度较大。并且随着乌苏啤酒不断成熟,最近几年其实也在不断销售承压。”蔡学飞对创业最前线表示。

他进一步提到,重庆啤酒的创新意识是值得鼓励的,但还是要客观地看到重庆啤酒的文化短板与产品特色不足等问题。

“无论是乌苏和烧烤,还是重啤和火锅,都只能是一种营销概念,两个品牌做不到控制烧烤或火锅的消费选择,所以这样的口号不具有实际效果的意义。”香颂资本董事沈萌对创业最前线说。

03 蹊跷的高档产品数据

事实上,推进“重庆”牌全国化,也是重庆啤酒意在通过渠道布局以及品类创新,来加速市场份额扩大。

据李志刚介绍,目前重庆啤酒在国内啤酒市场市场份额占比在8%左右,希望三到五年内能实现市场份额两位数这一目标,重庆啤酒将在高端化过程中把量做大。

“对标海外较为成熟的市场,目前中国啤酒高端化还有很大的空间和潜力。高端化也是公司的长期战略选择。”李志刚说。

可见,重庆啤酒对中国啤酒的高端化充满了信心,但实际的发展能否如愿?

从销售情况来看,2023年全年,公司高档产品营收为88.55亿元,同比增长5.18%。到了2024年第一季度,重庆啤酒高档产品实现营收25.72亿元,同比增长8.28%。

而在2023年,重庆啤酒的主流和经济产品收入增速分别为5.64%和10.6%,均高于高档产品增速。今年一季度,重庆啤酒高档产品收入增速超过了主流产品,但仍低于经济产品的12.39%。

值得注意的是,无论是5.18%还是8.28%的增幅,都是重庆啤酒“调整”而来的。

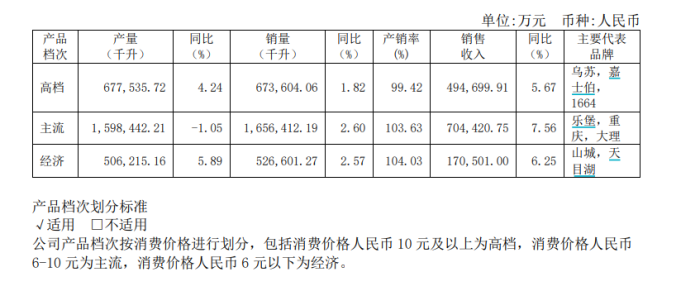

在公司2022年年报中,划分高档产品的价格是10元。这一年,重庆啤酒高档产品收入为49.47亿元,同比增长5.67%,约占啤酒产品整体收入的36.12%。

此外,主流、经济产品的划分价格分别为6-10元和6元以下。

图 / 重庆啤酒2022年年报

图 / 重庆啤酒2022年年报2023年之后,重庆啤酒高档产品的划分价格改为8元及以上,收入占比也骤增至61.31%左右。同时,主流、经济产品的划分价格改为4-8元和4元以下。

图 / 重庆啤酒2023年年报

图 / 重庆啤酒2023年年报这其中,高档产品最明显的改变在于乐堡品牌被划进了高档产品中,而乌苏品牌则进一步细分,红乌苏留在高档产品阵营中,其他产品归至主流产品。

下调了高档产品的划分价格,为该档次产品的数据“注了水”,然而,即便如此,2023年重庆啤酒的高档产品收入增速却不及上一年,可见其高端化进展仍显缓慢。

在沈萌看来,单纯以价格划定界限,不是高端产品,而是高价产品,高端的基础是品质、而且还要被消费者认可,所以才会出现高档产品边界越来越低的现象。

“重庆啤酒本身就是大众啤酒产品,品牌高端价值感就非常有限,随着最近几年国内啤酒消费结构升级,市场竞争门槛越发激烈,加上消费者理性回归,这些都限制重庆啤酒的高端化发展,盲目高端化可能对于调整期的重庆啤酒也并非最佳发展模式。”蔡学飞说。

蔡学飞认为,只有在电商、体验、直播与社群私域等模式侧面的创新可能才能协助重庆啤酒真正做到逆势增长。

对此,李志刚也曾在2023年幅业绩说明会上提到,重庆啤酒的高端化是依托“国际高端品牌+本地强势品牌”的品牌组合来推进的。高端化不只是对某些品牌进行高端化,也不只是推出一定价位以上的产品才叫高端化。不论是本地品牌,还是国际品牌,每一个品牌都参与到高端化的进程之中。

那么,重庆啤酒在此情况下能否实现三到五年内市场份额达两位数的目标?创业最前线将持续关注。