【华安证券·商用车】福田汽车(600166):商用车周期复苏,新技术新产品加速落地

轻卡业务是公司营收基本盘,重卡与客车业务重要性凸显

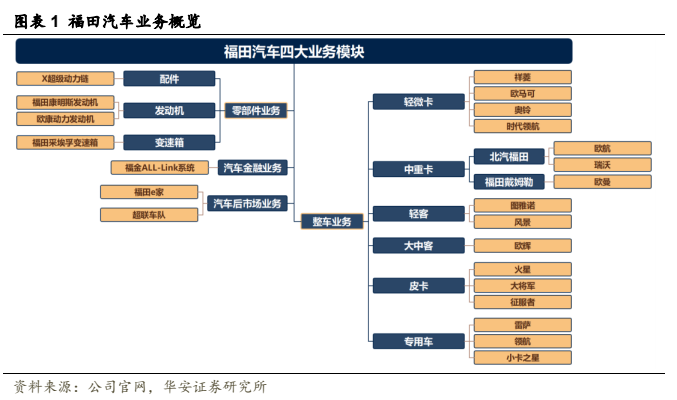

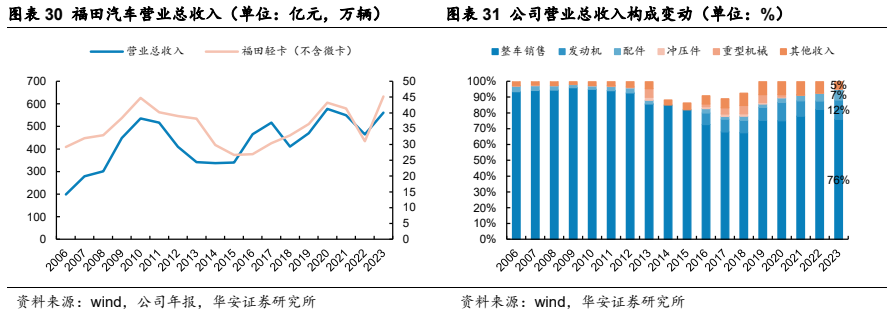

福田汽车是中国轻卡行业市场份额第一,重卡客车销量领先的商用车企。2023 年公司营收结构中整车销售比重 76%,发动机比重 12%,配件比重 7%,冲压件与重型机械比重微小,其他业务收入比重 5%。整车业务营收共计 426 亿元,占主营业务收入 76%,其中轻卡营收占整车业务营收比为 63%,中重卡为 16%,轻客和大中客分别为 12%和10%。

产品销售周期特征明显,出口成为利润增长点

轻卡方面,中国轻卡行业存在 10 年为周期的更新交替规律,决定了福田轻卡销量变化同样以 10 年为周期,周期峰值于 2010 年达到 45 万辆,历史销量均值 35 万辆。重卡方面,福田重卡销量与行业周期同步变化,核心零部件配套问题是公司销量的重要影响因素。客车方面,公司大中型客车销量基本与行业周期变化同步,但是受单一客户订单影响明显。出口方面,公司客车出口销量占比三成,单车价值相对更高;重卡出口销量稳步提升,带动重卡出口收入快速提升。

重型商用车周期复苏,轻型商用车电动化加快

重卡方面,此轮重卡周期由国内更新置换与海外需求双轮驱动,2023年重卡行业出口 27.6 万辆,出口比重达到 30%,成为中国重卡增量空间来源;同时旧标准车辆进入淘汰周期对国内市场形成支撑。客车方面,当前时点正处于更新置换与海外需求双轮驱动的周期起步阶段,轻型客车市场需求基本稳定在 34 万辆。此外,客车出口空间广阔,电动化成为中国车企的突破口。轻卡方面,新能源渗透率提升是未来轻卡行业销量与格局变化的核心变量。根据 Marklines 数据,2023 年新能源轻卡渗透率突破 10%,2024M1-6 渗透率进一步提升到 12.3%,步入产业快速发展阶段。

新技术前瞻布局,新产品加速落地

自动驾驶技术方面,福田汽车在无人驾驶 8 大创新应用场景中前瞻布局了 6 项,且实现了产品发布。此外,2023 年福田汽车有约 75 台针对自动驾驶的线控底盘订单交付。半固态电池轻卡方面,福田汽车半固态电池技术方面储备雄厚,研发的半固态电池产品,电池寿命长,即将推出国内首款半固态电池轻卡。AMT 技术方面,公司 AMT 技术领先,2024 年 1-5 月,重卡行业 AMT 渗透率达到 32%,福田重卡AMT 市占率提升至 65%。

商用车行业周期复苏不及预期。公司业务均属于商用车行业,逆周期业务较少,容易受到周期复苏的影响。原材料价格大幅波动。若原材料价格大幅波动,将影响公司的盈利能力。

国际政治关系紧张导致出口销量不及预期。公司重卡、客车出口是利润增长主要动力,但海外关系紧张容易对出口形成扰动。

1

中国品种最全、规模最大的商用车企

1.1 公司概况

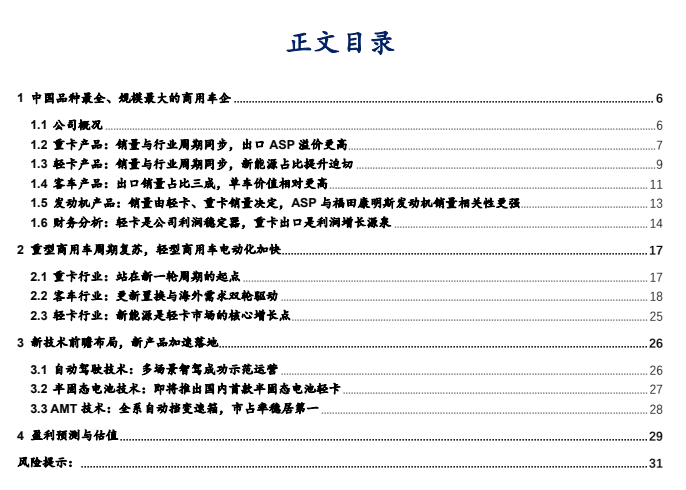

福田汽车是中国轻卡行业销量第一,重卡客车销量领先的商用车企。北汽福田汽车股份有限公司产品业务以轻卡、中重卡、客车制造销售为主,同时涉足相关产业链的零部件、金融、后市场领域,是中国品种最全、规模最大的商用车企。

公司营收结构中轻卡业务是基本盘,中重卡业务重要性凸显。2023 年公司营收结构中整车销售比重 76%,发动机比重 12%,配件比重 7%,冲压件与重型机械比重微小,其他业务收入比重 5%。其中,整车业务营收共计 426 亿元,占主营业务收入 76%,其中轻卡营收占整车业务营收比为63%,中重卡为16%,轻客和大中客分别为12%和10%。

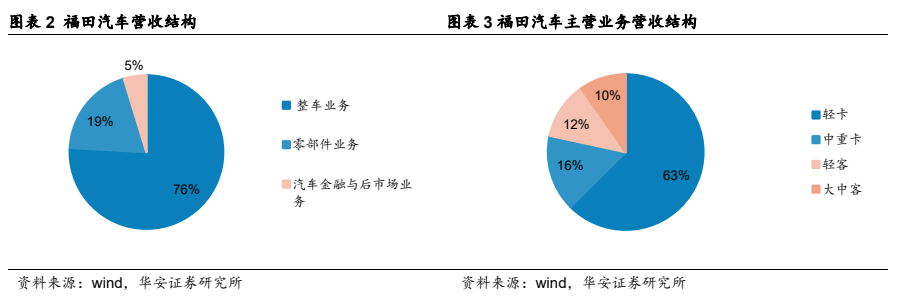

公司经营战略坚持商用车多业务并举,产业链国际合作的路线。福田汽车成立于1996 年,上市于 1998 年,在 2021 年成为中国汽车工业史上首个销量突破千万辆且用时较短的商用车企。公司发展历程突出商用车业务快速拓展、电动化与智能化共同推进以及深度链和国际企业的发展特征。

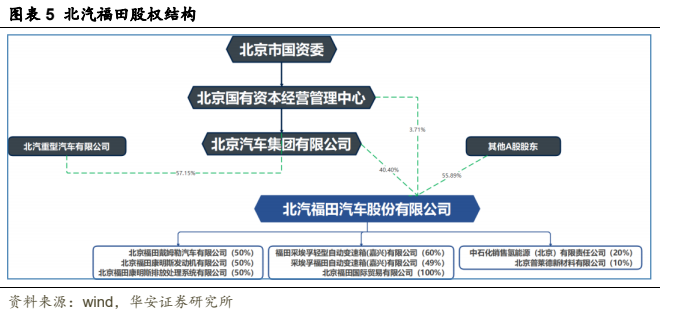

国资背景强大,股权结构稳定,通过合资公司打造全产业链优势。福田汽车控股股东为北京汽车集团有限公司,持股比例 40.4%,实际控制人为北京市国资委,国资背景强大,股权结构稳定。同时,为了打造商用车全产业链优势,福田汽车分别与戴姆勒、康明斯、采埃孚成立合资公司,打造了整车制造动力链,协同效应明显。

1.2 重卡产品:销量与行业周期同步,出口 ASP 溢价更高

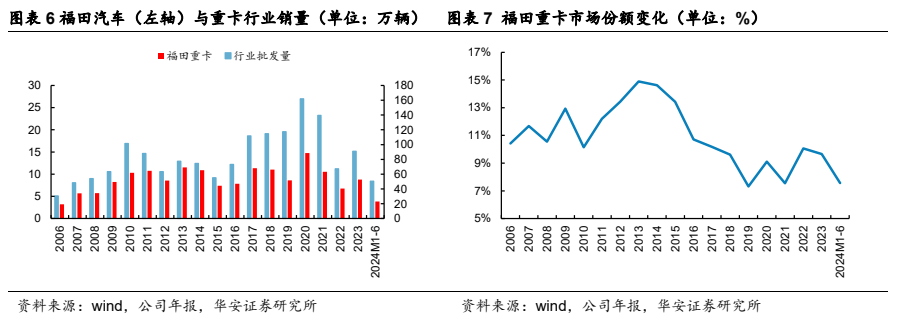

福田重卡销量与行业周期同步变化,核心零部件配套问题导致市占率一路下滑。2013 年前福田重卡凭借发动机多元化搭配以及新车型优秀的外观设计成功站稳重卡市场,2013 年市占率达到峰值 14.9%,销量 11.5 万辆。2013 年后欧曼重卡强行切换福田康明斯发动机,但是频繁的质量问题导致市占率下滑到 2019 年的谷底7.3%。2019-2022 年,重卡行业进入销量高峰,同时公司重新搭配潍柴发动机以及康明斯产品的优化,市占率提升到 2022 年的 10.1%。但是车桥零部件的短缺部分限制了产能提升。2023 年燃气重卡结构替换与出口销量扩张成为重卡行业核心逻辑,但行业燃气发动机产能约束与自身出口布局滞后下重卡销量难以迅速提升。2024H1,由于舆论风波与行业价格竞争影响,公司实现销量 3.8 万辆,同比下滑 19%,市占率回落到 7.6%。

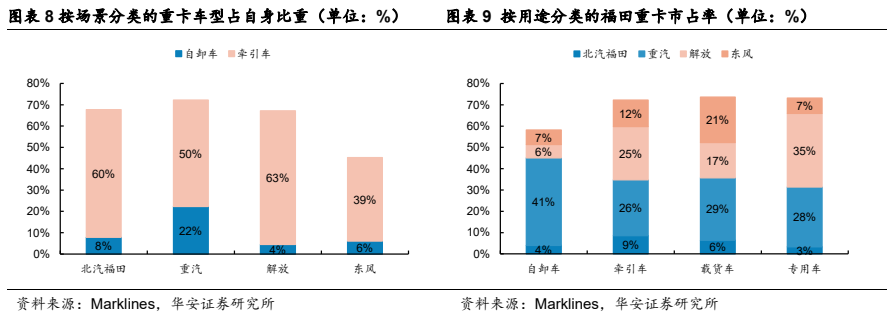

重卡用途结构中,牵引车是福田重卡的比较优势车型。2024M1-6 福田实现重卡销量 3.8 万辆,其中牵引车占自身销量比重 60%,自卸车占自身销量比重 8%。因此,长途干线物流是公司产品主力应用场景,进而快递物流货运市场需求对公司销量起主导作用。市场格局中,公司牵引车销量市占率 9%,载货车市占率 6%,自卸车市占率 4%,专用车市占率 3%。

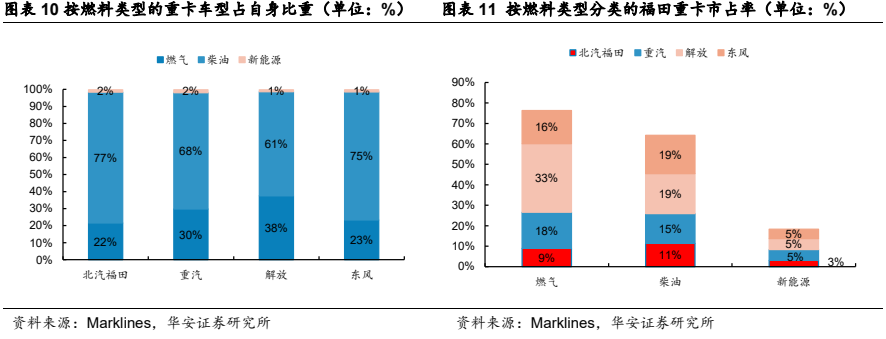

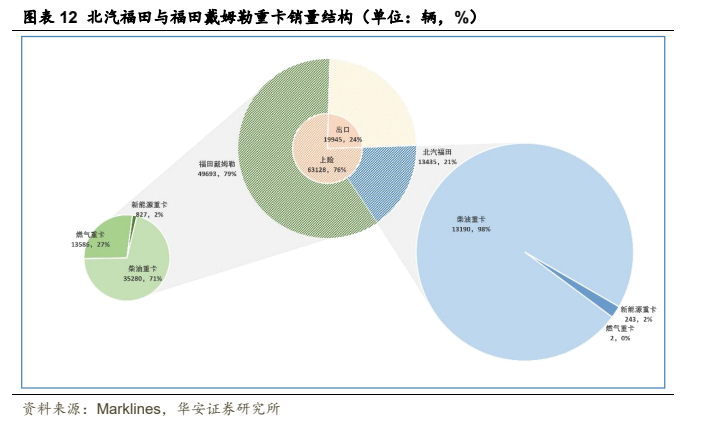

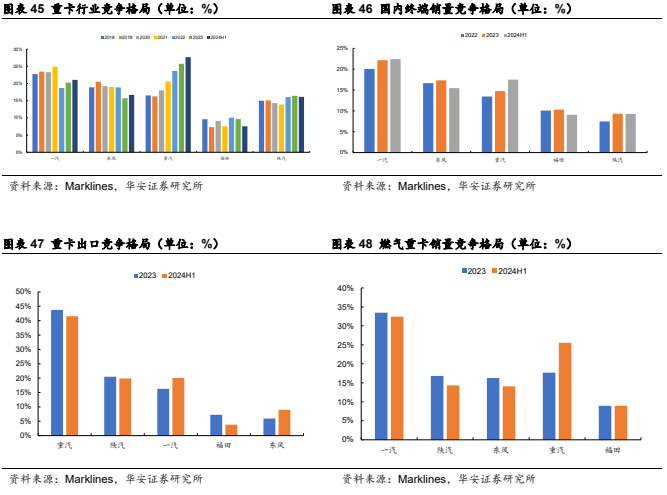

重卡燃料结构中,柴油车占比相对其他车企较高,燃气重卡与头部车企存在差距。2023 年福田实现重卡销量 8.8 万辆,其中柴油重卡占自身销量比重 77%,燃气重卡占自身销量比重 22%,新能源重卡占自身销量比重 2%。与重卡头部车企相比,福田柴油重卡市占率 11%,与重汽差距不大,但是燃气重卡市占率 9%与头部相比存在一定差距;新能源重卡市占率 3%,紧随头部重卡车企。

福田重卡出口占比 24%,燃气重卡销量集中在福田戴姆勒。去年福田重卡出口 2 万辆,占比 24%。国内上险 6.3 万辆,占比 76%;其中合资公司福田戴姆勒产品销量 5 万,占比 79%;北汽福田销量 1.3 万辆,占比 21%。合资公司福田戴姆勒销量结构中,柴油重卡 3.5 万辆,占比 71%;燃气重卡销量 1.4 万辆,占比 27%;新能源重卡 827 辆,占比 2%。而北汽福田销量结构中,柴油重卡 1.3 万辆,占比 98%;燃气重卡与新能源重卡占比较低。

公司重卡出口集中在南美洲、西亚、北非等区域。由于产品力优势与出口结构,公司重卡出口 ASP 相对更高。2023 年公司重卡出口 ASP33.8 万元,高于重汽集团的 31.6万元。

1.3 轻卡产品:销量与行业周期同步,新能源占比提升迫切

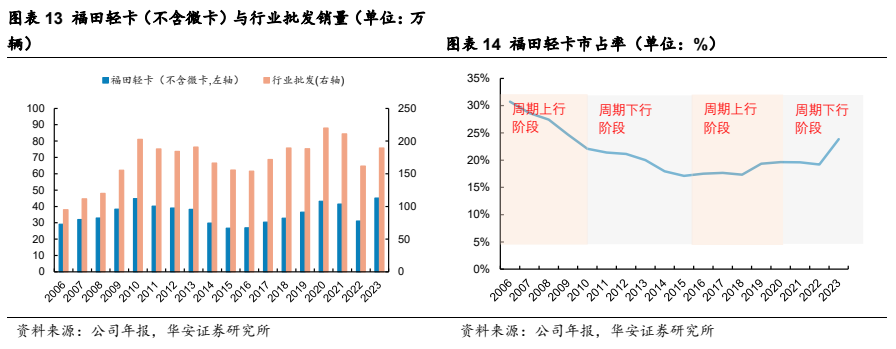

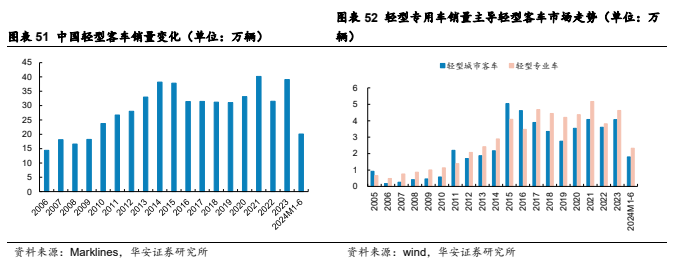

福田轻卡销量与行业周期同步变动,市占率呈 U 型变化。中国轻卡行业存在 10 年为周期的更新交替规律,决定了福田轻卡销量变化同样以10 年为周期,周期峰值于 2010年达到 45 万辆,周期谷底于 2015 达到 26.7 万辆,历史销量均值 35 万辆。虽然去年需求释放带动轻卡销量复苏,但是行业整体处于新一轮更新置换周期的下行阶段,后续销量预计承压。同时,经历轻卡行业新进入者涌入以及落后产能出清后,福田轻卡市占率也呈 U 型变化。去年市场需求突然释放,作为行业销量第一,产能能够迅速提升,市占率大幅提升到 24%。整体来看,作为轻卡行业销量第一,公司销量周期底部反转早于行业启动,下行斜率更为平坦。

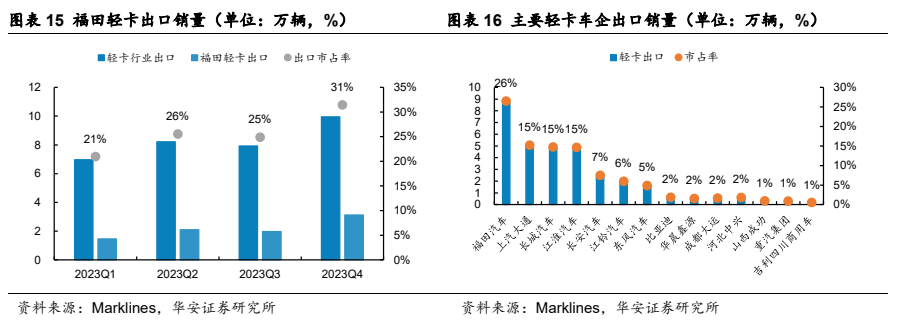

福田轻卡销量结构中,出口占比 19%,出口份额领先优势明显。2023 年福田轻卡(1.8T-6T)出口 8.7 万辆,占行业出口的 26%,是自身轻卡销量的 19%。与主要车企相比,上汽大通、长城汽车、江淮汽车出口市占率 15%,领先优势明显。轻卡出口区域集中在中南美、东南亚等发展中地区。

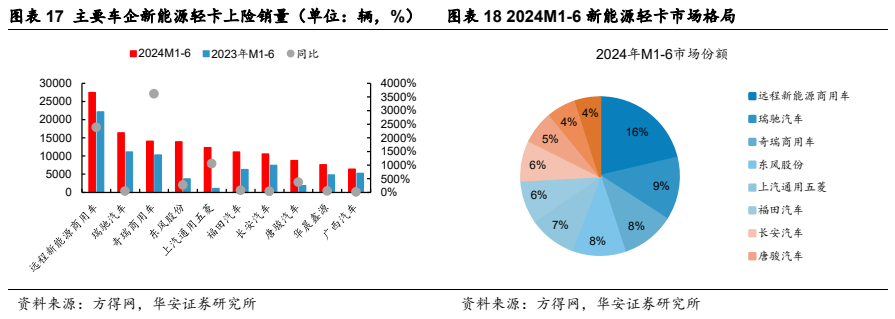

福田轻卡燃料结构中,新能源轻卡占比 5%,提升潜力较大。2024M1-6 月福田新能源轻卡(1.8T-6T)销量 1.1 万辆,同比增长 78%;是自身轻卡销量的 5%,占新能源轻卡市场的 6.3%。目前轻卡行业新能源渗透率加速提升,上半年新能源渗透率由 12%提升到 17%,产业发展进程提速。与头部车企相比,公司新能源轻卡市场份额提升潜力较大。

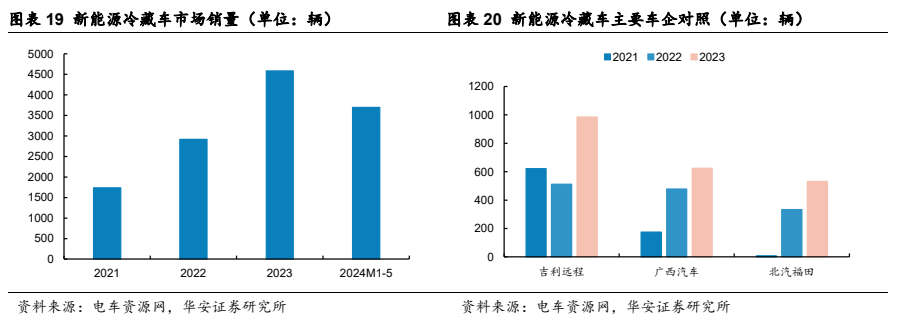

新能源冷藏车产品附加值高,结构优化有助于改善轻卡单车价值。新能源轻卡应用场景中,冷链城配物流场景是城配物流的新突破口,由于对车厢温度、湿度要求高,因此带来更高的产品附加价值。目前新能源冷藏车中,轻卡是主流车型,去年轻卡车型 3197辆,占比 70%。福田汽车作为轻卡行业销量第一,去年新能源冷藏车实现销量 532 辆,市占率 12%,发展潜力较大。

1.4 客车产品:出口销量占比三成,单车价值相对更高

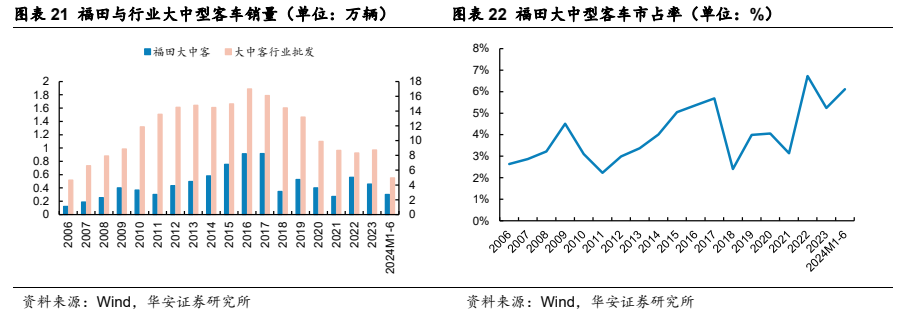

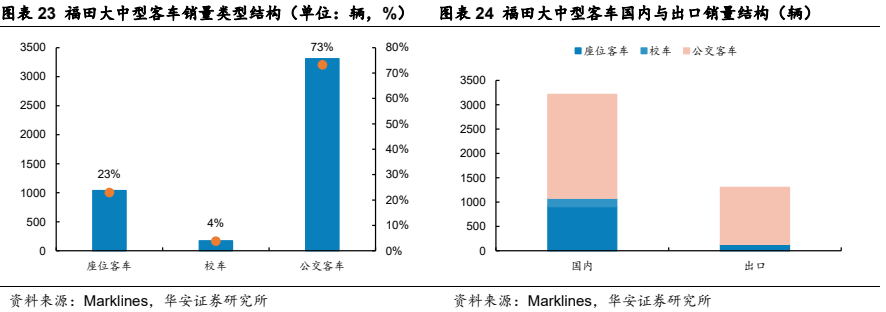

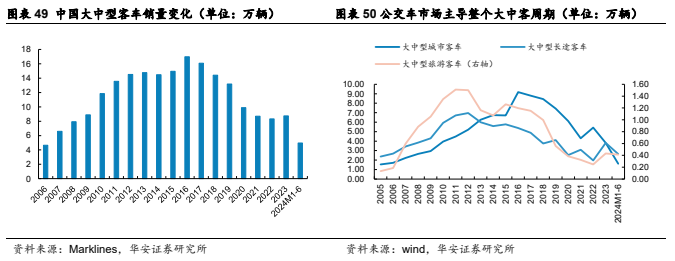

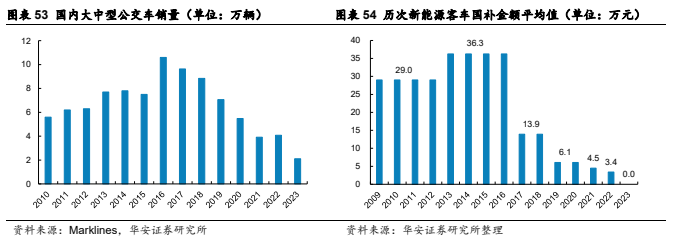

公司大中型客车销量基本与行业周期变化同步,但是受单一客户订单影响明显。2006-2016 年,福田大中型客车销量与行业上行周期保持同步变化,从 1229 辆提升到9127 辆,在 2017 年达到峰值 9163 辆。2017-2022 年,行业进入下行周期,福田大中客销量也同步下滑,但是大客户订单影响显著。2018 年由于北京公交订单 2790 辆签订晚于预期影响,导致当年大中客销量深度下滑至 3466 辆。2022 年与北京公交签订并交付 2220 辆新能源客车订单,导致公司大中客销量在行业底部大幅反弹至 5594 辆。

公司大中型客车销量结构中,公交客车占比 73%,出口比重约 3 成。根据 Marklines数据,2023 年福田大中客销量 4519,其中出口 1306 辆,占比 29%;国内销量 3213辆,占比 71%。大中客出口主要集中于拉美地区的智利、墨西哥、秘鲁;俄罗斯与哈萨克斯坦;菲律宾、新西兰等地。出口车型以公交车为主,去年公交客车出口 1175 辆,座位客车 131 辆。国内车型也以公交车为主,去年公交客车 2133 辆,座位客车 907 辆,校车 173 辆。新能源客车销量 3099 辆,占比 69%,其中座位客车 256 辆,公交客车2843 辆。

福田大中客单车价值受需求量影响较大,且整体 ASP 高于主要客车企业。纵向对比看,福田大中客 ASP 基本与销量变动相关,需求旺盛时期单车价值增加,反之则反是。横向对比看,由于公交客车占比较高,福田大中客 ASP 要高于金龙大中客 ASP。

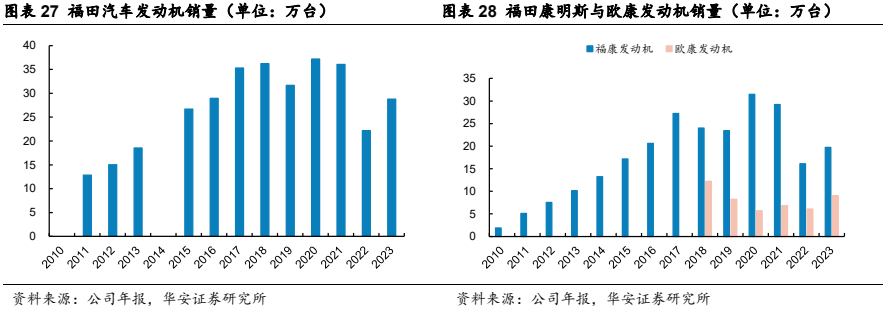

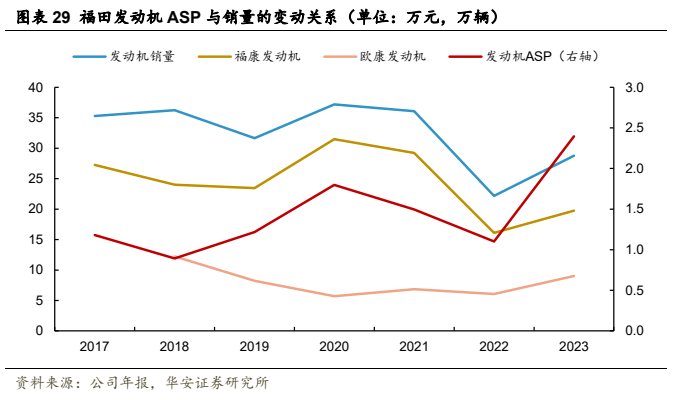

1.5 发动机产品:销量由轻卡、重卡销量决定,ASP 与福田康明斯发动机销量相关性更强

公司发动机销量与轻卡、重卡销量相关性较强,ASP 则由福田康明斯发动机销量左右。公司发动机业务包含重型与轻型发动机的自配与外销,其中合资公司福田康明斯生产重卡与轻卡用发动机,福田发动机生产 2.0L\2.5L 小排量发动机。因此,公司发动机销量与轻卡、重卡销量相关性较强。由于重卡发动机更高的单车价值,导致发动机整体 ASP与福田康明斯发动机销量相关性更强。

1.6 财务分析:轻卡是公司利润稳定器,重卡出口是利润增长源泉

公司营收由轻卡主导,中重卡业务与发动机业务比重提升较快。公司营业总收入中,轻卡业务比重约占一半,导致公司整体营收与轻卡销量基本同步变化。去年公司整车销售业务收入占比 76%,其中轻卡业务收入占比 47%,中重卡业务收入占比 12%。而客车业务对公司整体营收存在扰动作用。2018 年由于客车销量下滑,导致公司整体营收与轻卡销量背离。去年公司轻客业务收入比重 9%,大中客业务收入比重 7%。从占比变化看,中重卡业务收入占比在不断提升,从 2021 年的 4%提升到 2023 年的 12%。零部件业务中,发动机营收占比 12%,配件业务营收占比 7%,其他业务收入占比 5%。

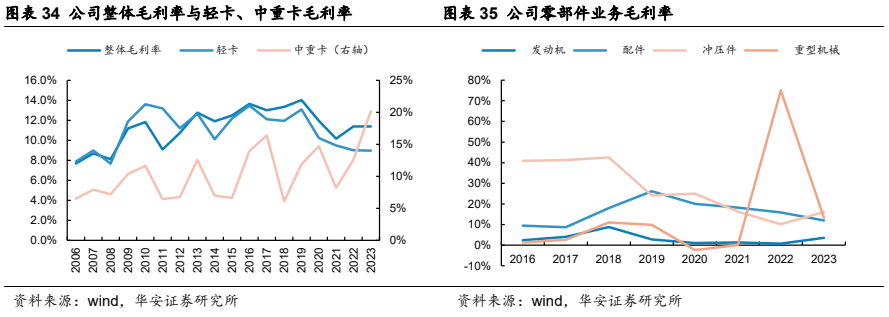

整体毛利率受轻卡业务影响显著,重卡出口成为目前毛利率的关键影响因素。公司轻卡收入比重近一半,从而整体毛利率变化与轻卡业务毛利率变动趋势基本一致,同时会受到中重卡业务毛利率扰动。近 10 年公司整体毛利率在 10%-14%区间波动,轻卡业务毛利率基本维持在 9%,重卡出口毛利率去年提升到 20%。2020 年以来由于轻卡市场竞争激烈,公司轻卡业务毛利率呈下行趋势,但是由于重卡出口毛利率高增带动公司整体毛利率反转。

公司零部件板块中,发动机业务模式主要是小排量发动机以及福田康明斯发动机对福田戴姆勒中重卡的供应业务,因此毛利率水平不高。剔除 2020-2022 年数据,发动机业务毛利率 5 年均值是 4%。2016-2023 年,配件业务毛利率均值 16%,冲压件业务毛利率 27%,重型机械业务毛利率均值 14%。

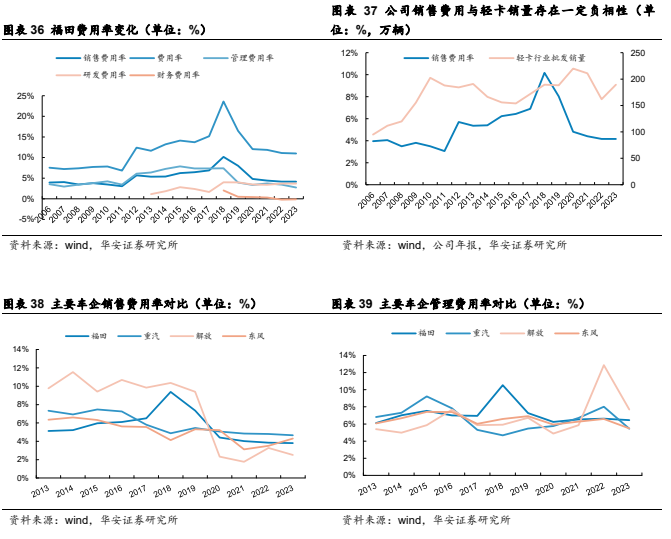

轻卡行业参与者众多,市场竞争激烈,销售费用主导公司费用变化。公司近 5 年销售费用率均值 5%,管理费用率均值 3%,研发费用率均值 3%,财务费用率均值 0%,整体费用率均值 12%。与主要车企相比,公司销售费用率低于重汽,高于解放与东风;管理费用率低于解放,与重汽、东风差别不大。

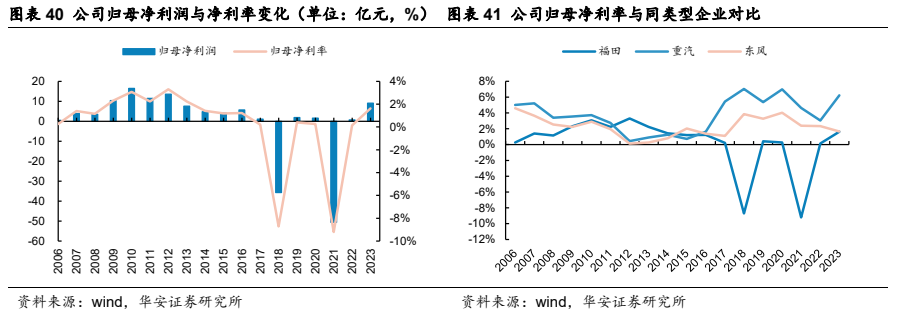

轻卡业务是公司归母净利润的稳定器,重卡出口是利润增长源泉。2006-2017 年公司归母净利润与轻卡行业销量周期同步变化,与 2010 年轻卡销量高点一致,归母净利润峰值达到 16.5 亿元,归母净利率为 3.1%。2016 年由于重卡出口与大中客销量高增,导致归母净利润同比增长 39%。2018 年由于乘用车业务北京宝沃亏损扩大以及大客车订单量减少导致公司出现巨额亏损。2019 年随着北京宝沃 67%股权转让、大中客订单确认收入,公司扭亏为盈。2021 年由于北京宝沃申请破产清算,公司进行大额减值准备,影响当年利润总额-50.61 亿元,导致公司再次由盈转亏。2023 年由于轻卡与重卡出口销量增长,带动公司归母净利润大幅增长到 9.1 亿,归母净利率 1.6%。

与业务结构类似的东风股份相比,2023 年东风股份归母净利率 1.66%,与福田较为接近,同时福田重卡出口业务快速增长下归母净利率保持增长态势。但与重卡出口主导的重汽集团相比,2023 年重汽集团归母净利率 6.22%,较福田存在较大差异,但是进一步验证了重卡出口是福田汽车利润增长的源泉。

2

重型商用车周期复苏,轻型商用车电动化加快

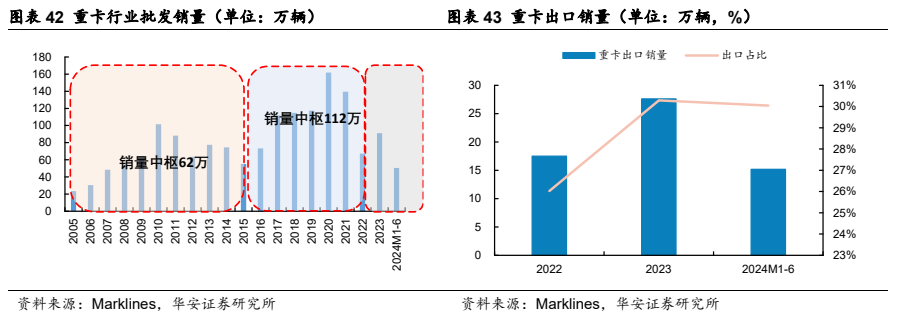

2.1 重卡行业:站在新一轮周期的起点

此轮重卡周期由国内更新置换与海外需求双轮驱动。重卡具备生产资料属性,销量变化受宏观经济中房地产开发投资与消费影响较大,因此重卡行业周期特征明显。2005-2023 年中国重卡行业经历三轮周期,分别为 2005-2015、2016-2022、2023-至今。而每一轮周期的主导力量并不相同,前两轮周期中国内新增需求力量占据主导,因此销量中枢由 62 万抬升到 112 万。此轮周期变化则由国内更新置换与海外需求双轮驱动。

中国重卡出口的上限空间十分广阔。2023 年重卡行业出口 27.6 万辆,出口比重达到 30%,出口已经成为中国重卡增量空间来源。长期来看,中国重卡出口的上限空间十分广阔。新车销售角度,目前中国重卡出口集中的非洲、东南亚、拉美、中东、俄罗斯与中亚地区区域经济发展需求迫切,基建工程建设与煤炭水泥等货物运输需求强烈,存在较大的重卡市场空间。二手车角度,中国重卡产品在非洲、拉美、中亚地区直面二手车竞争,与二手车相比,新车优势无可比拟。

国内淘汰政策出台是此轮上行周期的关键变量。除去 9-10 年的自然置换力量外,国四、国五的淘汰是此轮上行周期的关键性变量。根据国三、四排放标准切换与首次淘汰时间的间隔规律,当国三、四标准重卡停止销售后 4-5 年间隔,开始淘汰国三、四标准的车辆,从而此轮上行周期中预计国四进入重点淘汰、国五开始淘汰的政策周期。同时,目前重卡存量中基本以国四、国五为主,因此政策淘汰将强化此轮更新置换周期。

重卡行业集中度持续提升,竞争格局不断优化。2018-2024H1 重汽、解放与东风组成的 CR3 市占率由 58%提高 65%,加上陕汽、福田组成的 CR5 市占率由 83%提高89%。在竞争格局优化过程中,福田汽车重卡业务市占率较为稳定,去年市场份额 10%,终端份额 10%,但是出口份额仅占 7%。未来海外出口空间打开后,借助福康发动机、采埃孚变速箱以及福田戴姆勒合资公司动力链加持下,福田重卡出口更具优势。

2.2 客车行业:更新置换与海外需求双轮驱动

当前正处于更新置换与海外需求双轮驱动的周期起步阶段。2006-2022 年中国客车市场经历了一轮完整周期,公交车电动化进程主导此轮周期。2009 年《关于开展节能与新能源汽车示范推广试点工作的通知》开启了公交车电动化的政策驱动历程。2017-2022年新能源公交车购置补贴逐步退坡,直至完全退出。与政策退坡退出相适应,中国大中客市场进入周期下行阶段,客车电动化进程基本结束。截至 2023 年底,我国公交车保有量达 68.25 万辆,其中新能源公交车 55.44 万辆,占比高达 81.2%。2023 年由于海外市场拉动,大中客市场实现恢复性增长,进入由更新置换与海外需求双轮驱动的周期。

近年来轻型客车市场需求较为稳定,销量中枢为 34 万辆。轻型城市客车与轻型专用车主导了中国轻型客车的销量周期。2006-2015 年由于中国乘用车普及率不高,交通出行对轻型城市客车需求旺盛,带来了轻型客车销量的逐年递增。2015-2023 年乘用车普及率提高后,轻型客车需求更多转为专用细分场景用车,轻型客车销量基本围绕 34 万辆均值波动。

2.2.1 国内大中客市场分析:周期复苏启动阶段

当前时点国内公交客车处于周期复苏启动阶段。公交车具备 TO B/G 属性,且购置成本在 TCO 成本中比重较大,政策补贴是国内大中型公交车市场的核心驱动力,因此其销量周期与新能源国补政策的出台与退出完美契合。2010-2022 年国内大中型公交车销量中枢约 7 万。由于销量透支因素,以及财政支付的影响导致大量政府公交采购计划取消,使得 2023 年国内公交客车销量大幅回落 46%,达到销量谷底 2.2 万辆。

公交利好政策助推国内公交客车实现恢复性增长。上半年以旧换新政策出台预期导致市场出现延期消费情绪,2024M1-6 国内大中型公交车销量 5364 台,同比下滑 29%。2024.7 以旧换新政策细则中,报废更新新能源客车单台补贴最高 14 万,约占新能源客车单车价值的 14%。此外,2023 年 11 月 13 日工信部、交通部等八部门印发的《关于启动第一批公共领域车辆全面电动化先行区试点的通知》以及 2023 年 12 月底发布的《关于加快推进农村客货邮融合发展的指导意见》均有助于公交客车市场的继续复苏。

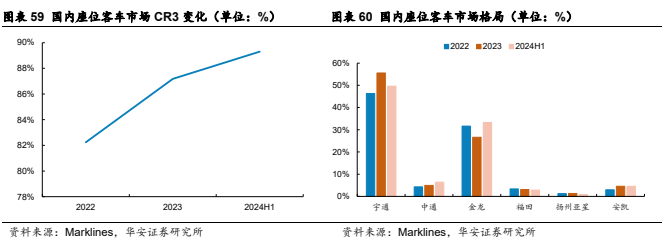

国内大中型公交车市场集中度整体提升,福田市占率逐年提升。2022-2024H1 金龙、宇通、中车时代组成的 CR3 由 46%下降到 43%,加上福田等组成的 CR5 由 61%提到66%,CR9 由 75%提高到 83%。福田在国内大中型公交车市场的市场份额逐年提升,由 6%提升到 11%,处于行业第四的位置。

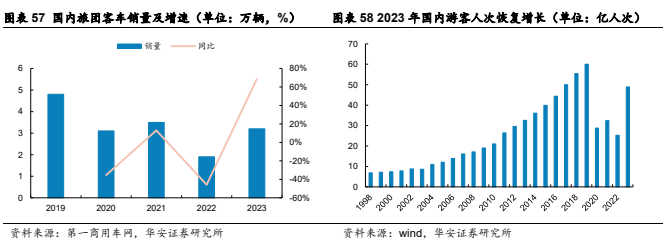

旅游用车需求是国内大中型座位客车销量的主要拉动力量。旅游用车座位客车应用场景以旅游团体用车与长途客运为主,其中长途大巴需求被高铁、网约车、私家车普及等取代,销量下滑明显。而基于居民对旅游生活的消费追求,旅游经济的向好趋势不断催生旅游用车需求。2023 年疫情之后旅游需求快速释放,国内旅游人次恢复到 49 亿,同比增长 93%,预计今年将恢复到疫情前水平。此外,各地包车运营管理中更加重视班车运营的规范化,加速淘汰非营运的班车,从而带来存量的结构替换。

国内旅游需求依旧旺盛带动旅团客车市场持续增长。受疫情影响,2020-2022 年旅游团体座位客车市场销量迅速下滑,2022 年达到谷底 1.9 万辆。疫情之后居民积压的旅游需求快速释放,带动座位客车销量大幅反弹,实现销量 3.2 万辆,同比增长 68%。2024年国内旅游需求依旧旺盛,预计旅团客车市场持续增长。

国内座位客车市场集中度较高,福田市场份额稳定在 3%。2022-2024H1 国内座位客车市场中由宇通、金龙、中通组成 CR3 由 82%提升到 89%,集中度进一步提升。上半年宇通客车在该细分市场处于绝对主导;金龙客车市场份额 33%,紧随其后;中通客车市场份额 6%;安凯客车市场份额 5%。福田客车在国内座位客车市场份额基本稳定在3%。

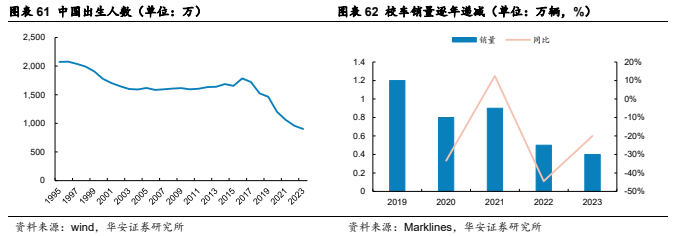

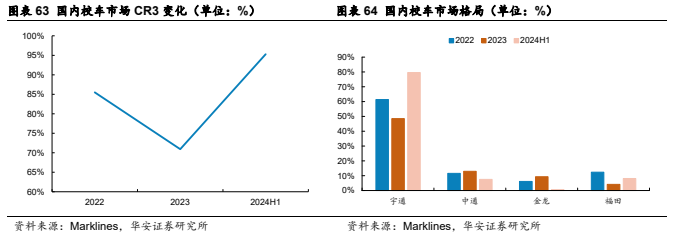

新生人口递减决定了未来校车需求以存量置换为主。2017-2023 中国新出生人口数以-10%复合增速递减,去年仅有 900 万出生人口。出生人口锐减意味着小学入学人口以相同速度逐年下降,因此未来国内校车需求将以存量置换为主。由于撤点并校、用车集中化、校车“小转大”等因素导致校车销量下滑较为严重,2023 年校车销量仅 4000 辆,同比下滑 20%。基于 5 年的时间间隔,2019 年出生人口将在 2024 年适龄入学,意味着2024 年校车市场需求预期继续下行。

国内校车市场是一超多强格局,福田客车市场份额 8%。2022-2024H1 国内校车市场集中度整体呈上升趋势,CR3 由 85%提高到 95%。上半年宇通客车在国内校车市场份额进一步提升到 80%,处于绝对领先地位;中通客车市场份额 8%;福田客车市场份额由去年 4%提高 8%。

2.2.2 大中客出口分析:出口空间广阔,电动化是中国车企的突破口

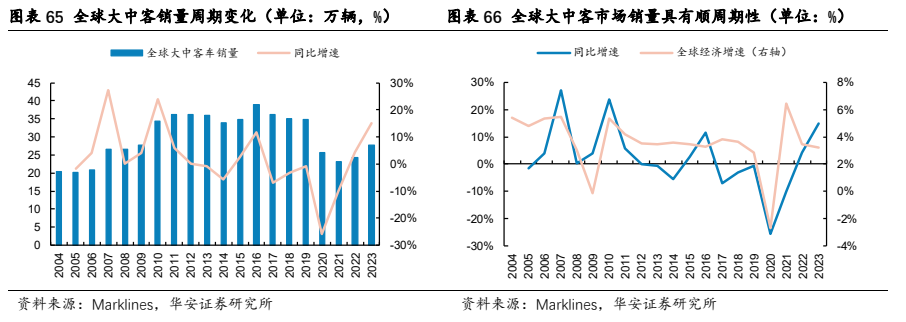

考虑到 Marklines 数据统计缺失情况,全球大中客车市场规模约 30+万辆。2004-2024 年全球大中客市场销量围绕 30 万辆中枢上下波动,于 2016 年达到 38.9 万销量高峰。2020 年后全球疫情影响下大中客车销量中枢下滑至 25 万辆,于 2021 年后触底复苏,由 23.2 万辆增长到 2023 年的 27.8 万辆,年均复合增速 9.5%。考虑到 Marklines数据缺失中亚、非洲、中东等中国客车出口的主流区域预计全球大中客车市场规模约30+万辆。

目前全球市场处于需求释放阶段,有望恢复至 2019 年水平。客车的生产资料属性决定了其销量具有顺周期性。尤其保有量初级阶段,新增需求是拉动销量扩张的主导力量。2004-2012 年,大中客市场与全球经济增速之间强相关性较为明显。在保有量平稳阶段,置换更新需求是销量变动的主导力量,容易受到报废周期、环保政策等外生冲击的影响。2020-2022 年,全球疫情显著压制了大中客市场需求,2023 年全球大中客市场需求加速反弹,同比增速 15.4%,实现销量 27.8 万辆。需求释放成为目前客车市场恢复的核心逻辑,预计 2024 年全球大中客市场恢复至 2019 年水平。

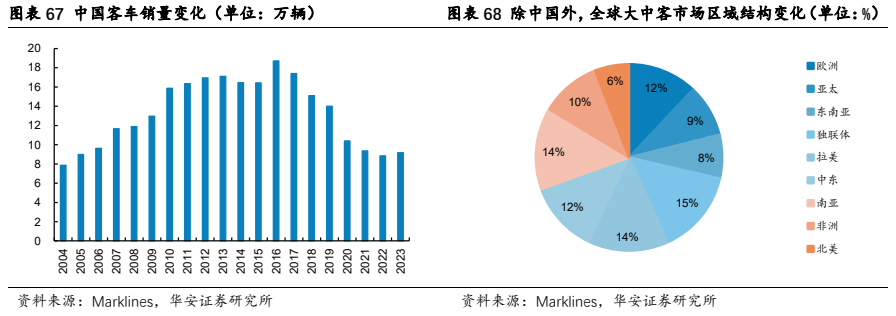

中国客车出口的理论上限空间约 20 万+辆。根据 Marklines 数据,2004-2023 年中国大中客市场销量均值 13.3 万辆,是全球第一大客车市场。根据各国汽车协会与统计局可得数据,中亚与俄罗斯地区近 5 年大中客销量均值 2.99 万辆,占全球比重 14.5%;南亚地区近 5 年大中客销量均值 2.93 万辆,占全球比重 14.2%;拉美地区近 5 年大中客销量均值 2.89 万辆,占全球比重 14.0%;中东地区近 5 年大中客销量均值 2.5 万辆,占全球比重 12.3%;欧洲地区近 5 年大中客均值 2.5 万辆,占全球比重 12%;非洲地区近5 年客车均值 2.1 万辆,占比 10.4%;东亚与大洋洲地区大中客销量均值 1.87 万辆,占比 9%;东南亚地区大中客销量均值 1.56 万辆,占比 7.6%;北美地区销量均值 1.22 万辆,占比 5.9%。

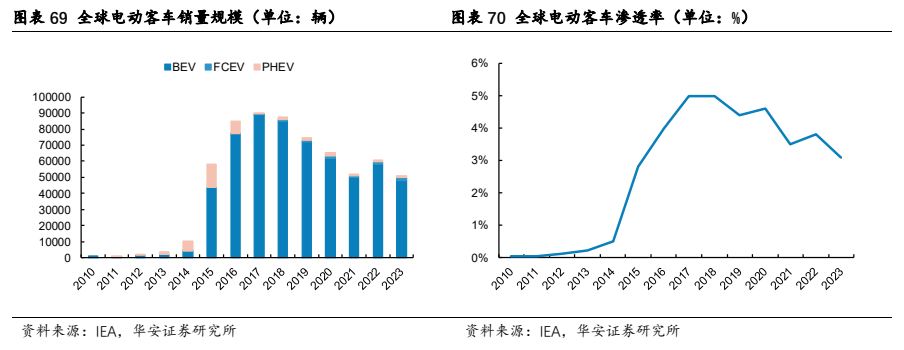

全球电动客车渗透率仅 3%,空间提升蕴含较大潜力。根据 IEA 数据,2023 年全球新能源客车销量 5.12 万辆,电动化渗透率 3.1%,处于产业生命周期的初级阶段,电动化空间潜力较大。动力结构看,纯电动客车销量 4.8 万辆,占比 93.8%,处于绝对主导地位;燃料电池客车销量 1800 辆,占比 3.5%;混动动力客车销量 1400 辆,占比 2.7%。

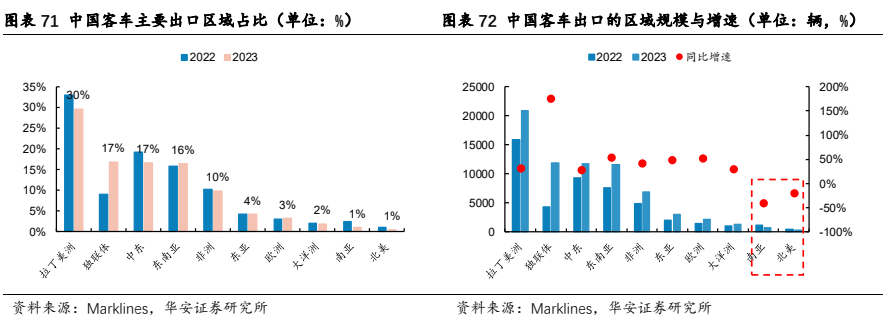

拉美、中东、独联体、东南亚、非洲国家占中国客车出口的 90%。根据海关口径,2023 年中国客车出口 7.1 万辆,同比增长 47%。出口区域中,拉丁美洲是客车出口第一大区域,出口规模约 2 万辆,出口占比 30%,集中在秘鲁、墨西哥、玻利维亚、智利等国家。中东地区是客车出口第二大区域,出口规模约 1.2 万辆,出口占比 17%,集中在沙特、科威特、埃及、阿联酋、以色列等国家。独联体国家是客车出口第三大区域,出口规模约 1.2 万辆,出口占比 17%,集中在俄罗斯、哈萨克斯坦、乌兹别克斯坦等国家。东南亚区域是客车出口第四大区域,出口规模约 1.16 万辆,出口占比 16%,集中在越南、菲律宾、马来西亚等国家。非洲国家出口规模约 7000 辆,出口占比 10%,同样是客车出口的重要区域。

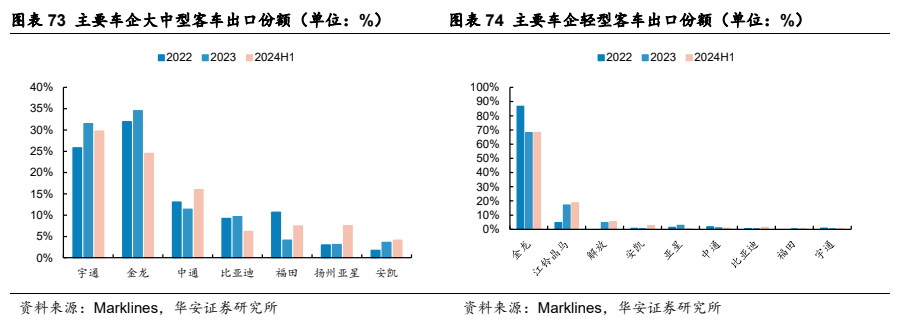

宇通、金龙出口份额领先,福田市占率稳步提升。大中型客车出口格局中,去年宇通市场份额 32%,金龙市场份额 35%,中通客车市场份额 11%,比亚迪市场份额 10%。福田大中客出口份额由去年的 4%提升到 7%,市占率稳步提升。而根据 Marklines 数据,轻型客车出口格局中,金龙占据绝对主导地位。

2.3 轻卡行业:新能源是轻卡市场的核心增长点

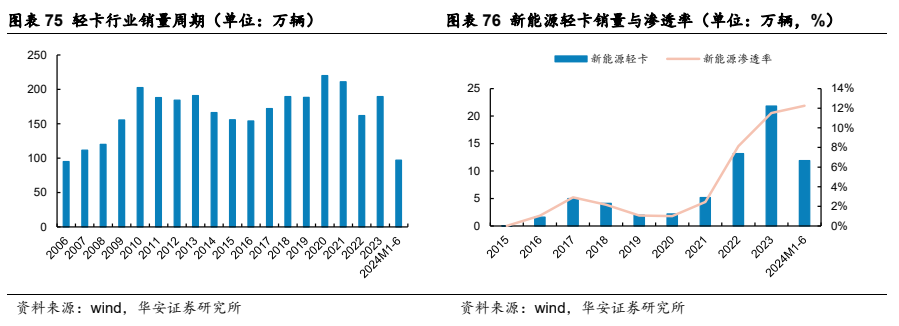

新能源轻卡是轻卡市场的核心增长点,未来有望迎来需求井喷。2006-2016 年中国轻卡行业经历了一轮完整周期,销售均值为 157 万辆,峰值于 2010 年达到 203 万辆,2023 年疫后需求释放导致轻卡销量回升。2024M1-6 轻卡累计销量 97 万辆,同比微增4%。新能源渗透率提升是未来轻卡行业销量与格局变化的核心变量。根据 Marklines 数据,2023 年新能源轻卡渗透率突破 10%,2024M1-6 渗透率进一步提升到 12.3%,步入产业快速发展阶段。目前轻卡应用场景中,城市物流配送占比 3 成,城郊及城际场景占比 7 成。城市配送场景中,纯电轻卡的生命周期成本优势将推动纯电车型渗透率的快速提升;城际配送场景中,考虑到燃油成本,混动、增程轻卡更贴合市场需求,进而不断替代传统柴汽油轻卡。因此,预计 2026 年新能源轻卡渗透率有望击破 30%。

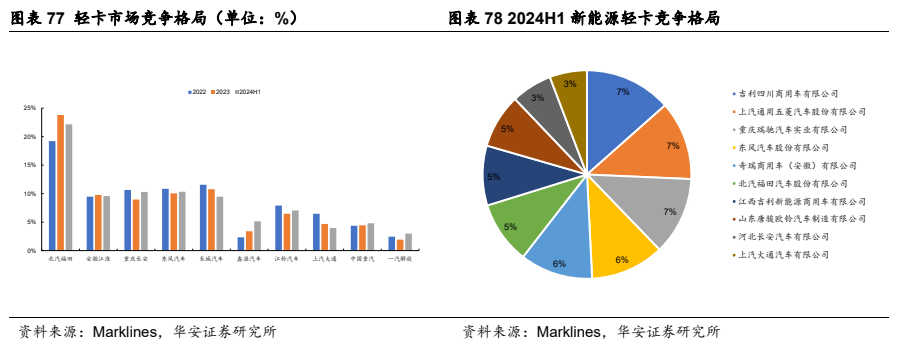

福田汽车轻卡市场份额 22%,新能源轻卡份额 5%。轻卡市场格局中,福田汽车销量第一地位稳固,市场份额为 22%,且稳步提升,领先优势达 12PCT;江淮、长安、东风与长城汽车处于第二梯队,市场份额处于 9%-10%区间;江铃、鑫源、重汽处于第三梯队,市场份额处于 5%-7%区间。目前新能源轻卡市场格局处于群雄逐鹿状态,各家车企市场份额差距不大。2024H1 吉利远程市场份额 7.3%,上汽通用 6.6%,重庆瑞驰 6.5%,福田汽车市场份额 5.2%,与领先者差距不大。

3

新技术前瞻布局,新产品加速落地

3.1 自动驾驶技术:多场景智驾成功示范运营

前瞻布局 6 大应用场景,无人驾驶技术逐步向自主开发过渡。相较于乘用车复杂、开放的驾驶环境,特定环境固定路线下中低速行驶的公共小型巴士,以及港口、矿山等封闭场景内作业的专用车辆,目前更适合自动驾驶技术商业化落地。同时,商用车领域人力成本上涨、疲劳驾驶等导致的事故频发等运营问题导致自动驾驶应用更为迫切。福田汽车在无人驾驶 8 大创新应用场景中前瞻布局了 6 项,且实现了产品发布。此外,2023年福田汽车有约 75 台针对自动驾驶的线控底盘订单交付。智能驾驶技术方面,公司无人驾驶已逐步从合作开发向自主开发完成过渡,L2+级高速领航技术、园区无人装备技术、无人驾驶 minibus 技术等已实现突破掌握。

3.2 半固态电池技术:即将推出国内首款半固态电池轻卡

半固态电池轻卡的成功定型,助力新能源轻卡销量提升。商用车作为一种生产资料,续航里程是制约渗透率提升的关键,因此车用动力电池由液态向固态发展是必然趋势。福田汽车在半固态电池技术方面储备雄厚,研发的半固态电池产品,电池寿命长,使用安全,解决了车辆续航能力差,动力性能不足的使用痛点。公司即将推出国内首款半固态电池轻卡,目前已经通过了高温、充放电台架测试、充电时长测试、电池寿命测试以及整车在高寒环境下的验证,各项指标均达到或超过了预期目标。

3.3 AMT 技术:全系自动挡变速箱,市占率稳居第一

福田重卡 AMT 市占率稳居第一。自动挡产品落地是实现商用车自动化、智能化的先决条件之一。目前自动挡产品已经成为欧美日等发达国家市场商用车产品标准配置,欧洲市场自动挡渗透率达到 97%,美国市场达到近 90%。虽然我国商用车自动挡化起步比较晚,但是自动挡渗透率连年提升。2024 年 1-5 月,重卡行业 AMT 渗透率达到 32%,福田重卡 AMT 市占率提升至 65%。

福田汽车 AMT 技术领先优势明显。福田汽车 AMT 技术联合全球变速箱企业采埃孚能够使客户用车更经济,车队节油率可达到 5%~8%以上;舒适性方面驾驶舒适度更佳;智能方面具备完善的选换挡及离合器自学习功能;可靠性方面 AMT 总成历经 300 万次换挡验证。此外,福田汽车在重型、中型、轻型全系自动挡变速箱布局,将加快推动全系商用车产品迈入自动挡新时代

4

盈利预测与估值

考虑到中国商用车行业周期复苏以及福田汽车的轻卡销量第一地位、重卡出口与客车 销 量 持 续 提 升 的 趋 势 , 预 计 公 司 2024-2026 年 营 业 总 收 入 分 别 为633.78/714.78/790.27 亿元,同比增速分别为 13.0%/12.8%/10.6%,毛利率分别为10%/12%/13%。其中

1)轻卡业务:在行业复苏趋势下,2024-2026 年营业收入分别为 290.88/320.69/360.3亿元,同比增速分别为 9.2%/10.3%/12.4%;随着轻卡行业回暖,以及福田自身新能源轻卡占比提升,公司毛利率预计能回到疫情前状态。因此假设 2024-2026 年毛利率分别为14%/14%/14%。

2)中重卡业务:2024-2026 年海外重卡需求旺盛,行业出口销量稳步增长,而且与欧洲车企存在较大价格差距,具备提价基础。因此预计 2024-2026 年中重卡营业收入分别为 51.00/72.32/80.00 亿元;相应毛利率分别为 22%/23%/24%。

3)轻客业务:2016 年以后中国轻型客车需求较为稳定,而公司 2022-2023 年市占率保持稳定小幅增长。因此预计 2024-2026 年轻客业务收入分别为 53.23/58.48/65.61 亿元;相应毛利率分别为 18%/18%/19%。

4)大中客业务:公交车行业以旧换新政策出台,以及客车出海需求旺盛,因此预计2024-2026 年大中客业务营业收入分别为 61.93/68.13/74.94 亿元,相应毛利率分别为13%/13%/13%。

5)发动机业务:公司发动机业务分别为福田康明斯与自有发动机,考虑到行业整体复苏态势,预计 2024-2026 年发动机业务收入分别为 75.11/86.38/92.43,相应毛利率分别为 4%/4%/4%。

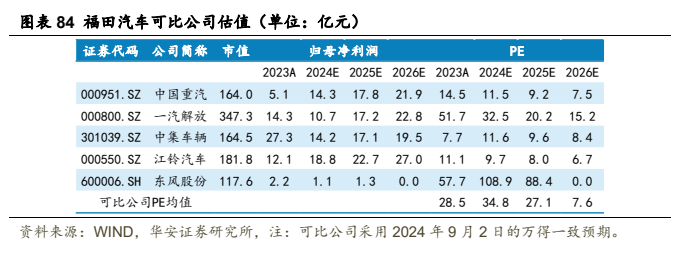

SW 商用载货车细分行业分类中有江铃汽车、一汽解放、中国重汽、江铃 B、中集车辆、东风股份、福田汽车、ST 汉马与江淮汽车。我们剔除江铃 B、ST 汉马以及 2023年亏损的江淮汽车,选取江铃汽车、一汽解放、中国重汽、中集车辆、东风股份作为可比公司。五家公司 2024 年一致性预期 PE 均值为 34.8。考虑到公司是商用车重型、中型、轻型卡车以及客车全覆盖企业,以及公司在商用车领域的智能化成长性,应当享受一定估值溢价,首次覆盖,给予“买入”评级。

商用车行业周期复苏不及预期。公司业务均属于商用车行业,逆周期业务较少,容易受到周期复苏的影响。

原材料价格大幅波动。若原材料价格大幅波动,将影响公司的盈利能力。

国际政治关系紧张导致出口销量不及预期。公司重卡、客车出口是利润增长主要动力,但海外关系紧张容易对出口形成扰动。

本报告摘自华安证券2024年9月3日已发布的《【华安证券·商用车】福田汽车(600166):商用车周期复苏,新技术新产品加速落地》,具体分析内容请详见报告。若因对报告的摘编等产生歧义,应以报告发布当日的完整内容为准。