研发费用营收占比长期不足5% 羚锐制药如何应对核心专利到期风险?

每经评论员 贾运可

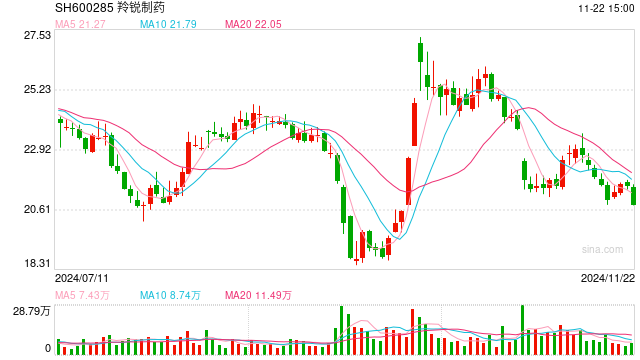

羚锐制药(SH600285,前收盘价23.53元,市值133.44亿元)近日发布的2024年半年报显示,公司在营收和净利润方面双双实现了增长。然而,表面的业绩增长并未掩盖公司面临的诸多潜在风险。特别是核心产品的专利权即将于2026年到期,这对公司未来的市场竞争力构成了巨大的挑战。

羚锐制药的核心产品——通络祛痛膏和培元通脑胶囊,曾是公司实现稳健增长的重要支柱。随着专利权即将到期,这些产品将面临来自仿制药和新竞争者的压力。尽管公司表示已经进行专利布局,并计划继续推进产品的二次开发,但这些措施是否足以应对市场的激烈竞争,尚未可知。若不能及时推出具有市场竞争力的新产品,公司可能难以维持当前的增长态势。

此外,羚锐制药长期以来的“重营销轻研发”策略也饱受质疑。2021年~2023年,羚锐制药的销售费用分别为13.01亿元、14.44亿元和15.04亿元,占总营收的比例超过45%;研发费用分别为8620.62万元、1.25亿元和1.10亿元,占总营收中的比重不足5%。在医药行业,持续的研发投入是维持企业创新能力的关键。然而,羚锐制药的研发投入相对不足,这将影响公司在新药研发和技术创新方面的竞争力,进而影响其长期发展。

更值得注意的是,羚锐制药的重要股东近年来持续减持公司股份。同花顺数据显示,近三年来,羚锐制药的重要股东合计减持2162.56万股,按照减持均价粗略计算,合计套现金额4.41亿元。这种现象往往反映出重要股东对公司前景的担忧,也可能会对其他投资者的信心产生不利影响。与此相伴的是,公司短期偿债能力的显著下降。流动比率和速动比率的大幅下滑,显示出公司在偿还短期债务方面的压力增大,这无疑为其未来的经营埋下隐患。

总的来说,尽管羚锐制药在2024年上半年实现了业绩增长,但其面临的挑战不容忽视。专利到期的风险、研发投入不足、股东持续减持及短期偿债能力的下滑,都是公司需要正视并尽快应对的问题。投资者在看到表面增长的同时,更应关注这些潜在的风险,以作出更为谨慎的投资决策。