吴坚掌舵期间排名急速坠落!西南证券新董事长姜栋林能否追回差距

(来源:机构之家)

9月24日傍晚,据财联社、第一财经等媒体报道,在董事长职位空缺近一月后,农银金融租赁有限公司(“农银金租”)总裁姜栋林将出任西南证券董事长。

回顾西南证券近年来的发展历程,不得不提及刚刚退休的董事长吴坚。根据时代周报、公司年报等公开资料,吴坚出生于1964年4月,1985年参加工作,职业生涯可谓丰富多彩。他曾在重庆市经济体制改革委员会、重庆市证券监管办公室、重庆证监局等机构任职,积累了丰富的监管经验。

随后,吴坚加入重庆市国资委旗下重庆渝富资产经营管理集团有限公司,担任党委委员、副总经理,为其后续进入重庆国资委实控的西南证券奠定了基础。

图片人物系吴坚

2007年,吴坚开始担任西南证券董事,当时他的主要职务仍在渝富集团。2014年,他正式出任西南证券副总经理,两年后的2016年接替余维佳升任总经理。2021年,随着前任董事长廖庆轩的退休,吴坚一肩挑起了党委书记、董事长、总经理的重任。然而,就在2024年8月30日,西南证券发布公告称,吴坚因到龄退休提出辞去公司第十届董事会董事长、战略与ESG委员会主任委员、董事职务,由2023年10月上任的现任总经理杨雨松暂代董事长一职。

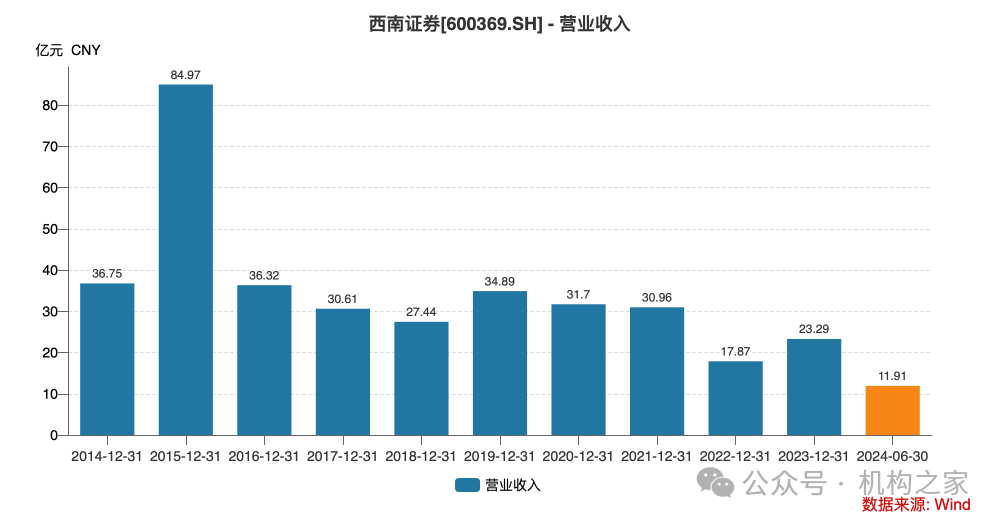

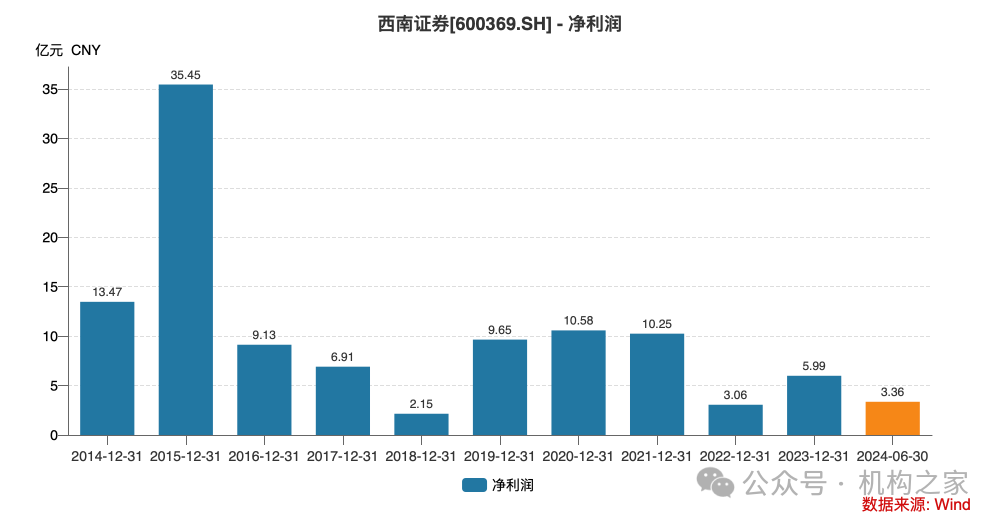

在吴坚执掌西南证券的年月里,公司业绩宛如一叶在惊涛骇浪中飘摇的扁舟,不仅未能乘风破浪,反而在市场的汹涌波涛中不断下沉。数据如一面无情的镜子,清晰地映照出西南证券在这段时期的颓势。Wind数据显示,自2016年吴坚掌舵以来,西南证券的营收呈现明显的波动下跌趋势。公司营业收入从2016年的36.32亿元持续下滑,到2023年仅为23.29亿元,年均复合下降率为6.15%。这一数据无疑给吴坚的任期画上了一个略显遗憾的句号。

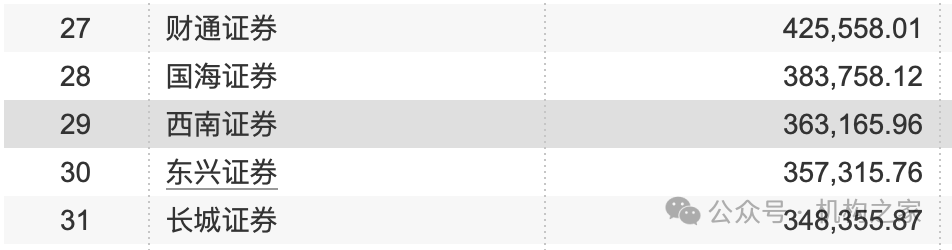

更令人扼腕的是,西南证券与同行业其他券商的业绩差距在这期间不断拉大。以2016年为基准,当时西南证券的营收在财通证券、国海证券、东兴证券、长城证券等五家可比券商中尚能保持中游水平。

图片系2016年时与西南证券营收相近的券商及其2016年营收情况资料来源:Wind

图片系2016年时与西南证券营收相近的券商及其2016年营收情况资料来源:Wind到2023年,西南证券的营收显著落后于这四家券商。其中,表现最优的财通证券实现营收65.17亿元,即便是表现最差的长城证券,其营收也达到了39.91亿元,而西南证券的营收仅为23.29亿元。此外,Wind数据显示,2016年西南证券营收在一众券商中排名第29位,而到了2023年已下滑至第47位,这一急速坠落令人惊叹。

图片系财通、国海等5家券商2016年至2023年营收情况资料来源:Wind

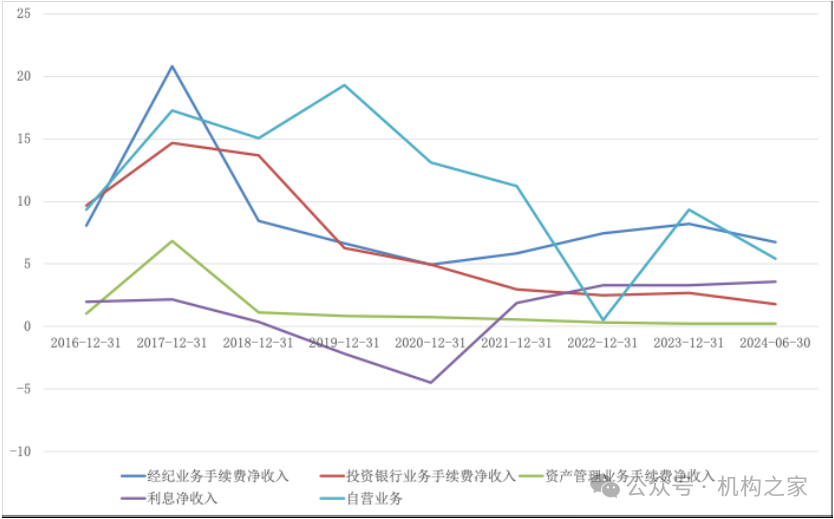

图片系财通、国海等5家券商2016年至2023年营收情况资料来源:Wind深入剖析西南证券的业务构成,不难发现其业绩低迷并非个别板块拖累,而是多个业务板块大幅衰退的结果。券商四大核心业务——经纪业务、投资银行、资产管理和自营业务,除自营业务(包括投资净收益、公允价值变动净收益,扣除对联营企业和合营企业的投资收入)勉强维持微增0.22%外,其他三大业务均出现大幅下滑。具体而言,2016年至2023年期间,经纪业务手续费净收入从8.44亿元降至5.85亿元,跌幅30.72%;投资银行业务手续费净收入从13.68亿元骤降至1.38亿元,跌幅高达89.88%;资产管理业务手续费净收入从1.13亿元萎缩至0.14亿元,跌幅87.32%。

西南证券主要收入情况资料来源:Wind

西南证券主要收入情况资料来源:Wind从盈利能力来看,西南证券的表现同样不尽如人意。2016年至2023年期间,公司归属于母公司股东的净利润波动明显,最终在2023年仅录得5.99亿元,较2016年下滑34.39%。

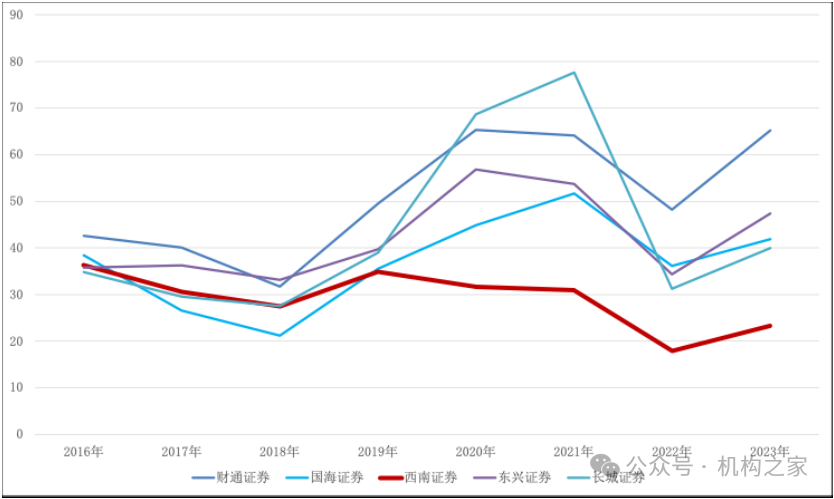

在这样的背景下,姜栋林的到来无疑肩负着重振西南证券的艰巨使命。其曾在农业银行重庆分行担任要职,从党委委员到支行行长,再到分行副行长,步步高升;2023年春夏之交的8月,执掌农银金融租赁的帅印,跻身董事、总裁之列。然而,证券业与他曾经驰骋的银行、租赁领域存在着显著差异,不知其是否能担当起力挽狂澜的重任。

图片人物系姜栋林

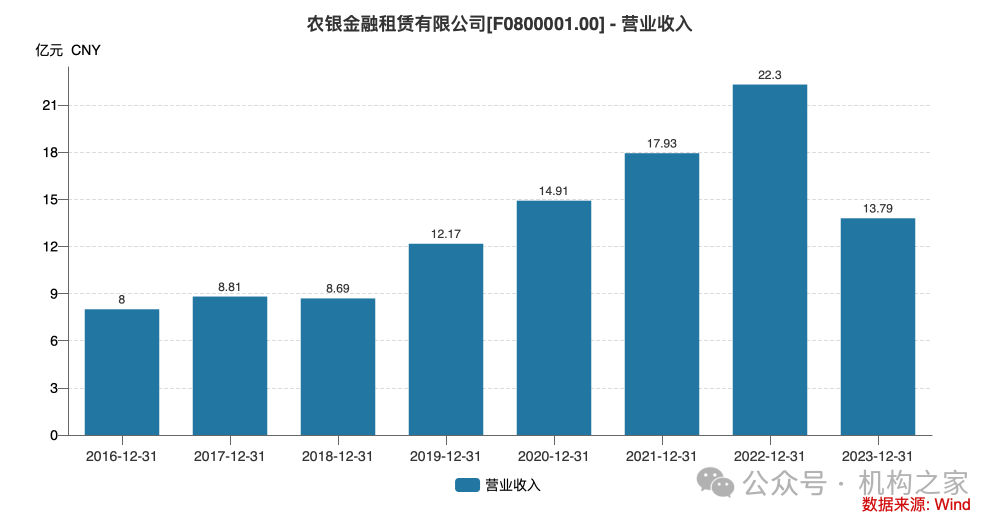

在深入探究姜栋林的履历时,不由得关注到其任职的农银金融租赁。Wind数据显示,农银金融租赁在2016年至2022年期间保持了稳健的增长态势。其净利润从2016年的8亿元攀升至2022年的22.3亿元,年均复合增长率高达18.62%。这一增长轨迹无疑彰显了公司在这一时期的稳健经营和良好发展。

然而,2023年的财务数据却呈现出一幅截然不同的画面。当年农银金租的收入骤降至13.79亿元,同比大幅下滑38.16%。不过,这一业绩下滑不能完全归咎于姜栋林。毕竟,他是在2023年8月才正式就任农银金融租赁有限公司董事、总裁。

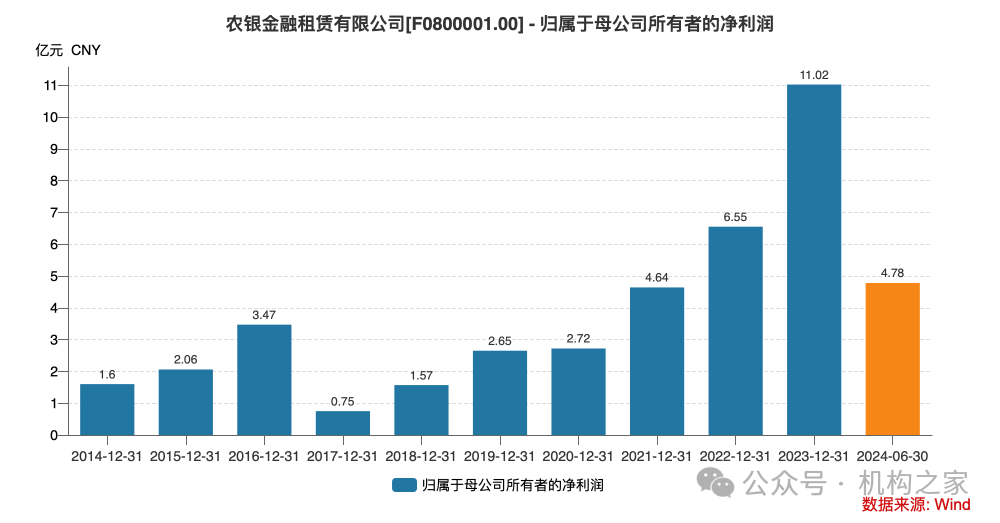

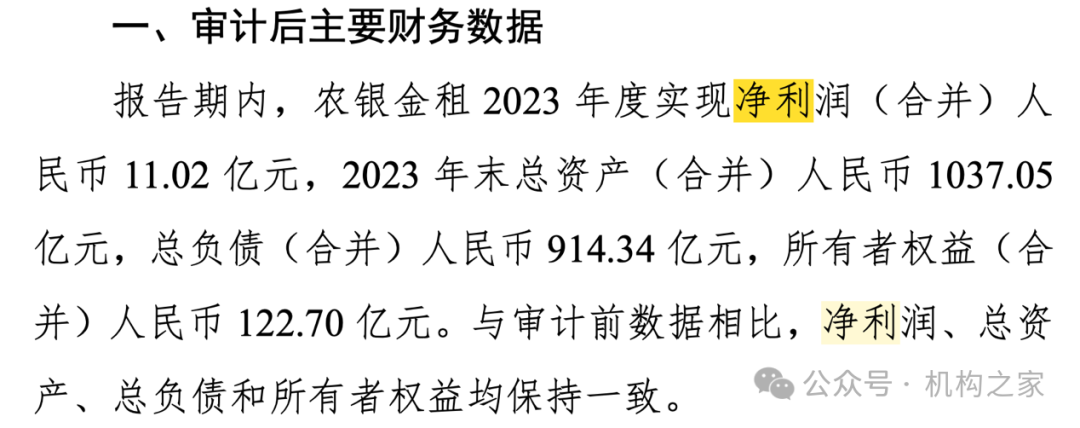

尽管如此,农银金租的财务报表中仍然存在一个引人关注的细节:2023年收入大幅下滑,但归属于母公司股东的净利润却实现了68.24%的显著增长,达到11.02亿元。

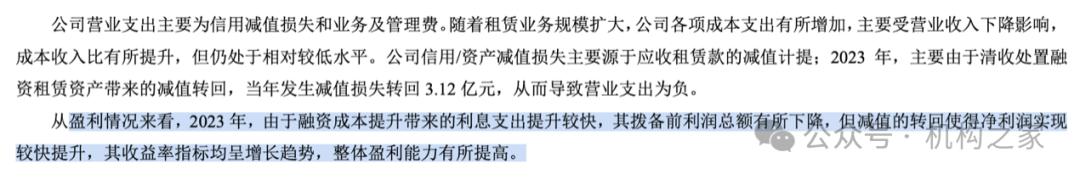

细究之下,发现这一利润大幅增长的主要原因在于一笔高达3.12亿元的减值损失转回。根据联合资信出具的农银金融租赁有限公司2024年跟踪评级报告显示,这笔大额转回使得农银金租的净利润同比大幅增长,各项收益率指标也随之上扬,整体盈利能力有所提高。

图片截取自联合资信出具的农银金融租赁有限公司2024年跟踪评级报告

图片截取自联合资信出具的农银金融租赁有限公司2024年跟踪评级报告值得注意的是,这是农银金租自2016年以来(Wind中暂无其2016年之前的财务数据)首次出现如此大额的减值损失转回,而且是在营收表现不佳的年份。更引人深思的是,在农银金租2023年度报告中,公司着重强调了净利润的大幅增长,却对营业收入的显著下滑只字不提。这种做法不禁让人质疑:2023年这笔大额的减值转回是否是一种"利润管理"的手段?

图片系农银金租2023年度报告披露的主要财务数据情况