ST龙净拟向控股股东定增募不超15亿 2020发20亿可转债

中国经济网北京7月11日讯ST龙净(600388.SH)股价截至今日收盘报18.88元,跌幅0.63%。

ST龙净昨晚披露的《2023年度向特定对象发行A股股票预案》显示,本次发行的发行对象为紫金矿业集团股份有限公司(以下简称“紫金矿业”),紫金矿业将以现金方式认购本次发行的全部股票。发行对象已与公司签署《附条件生效的股份认购合同》。紫金矿业为公司控股股东,因此本次向特定对象发行股票构成关联交易。

本次向特定对象发行A股股票的定价基准日为公司第九届董事会第三十次会议决议公告日,即2023年7月11日。本次向特定对象发行A股股票的发行价格为人民币14.31元/股,不低于定价基准日前20个交易日公司A股股票交易均价的80%。定价基准日前20个交易日公司A股股票交易均价=定价基准日前20个交易日公司A股股票交易总额/定价基准日前20个交易日公司A股股票交易总量。

本次向特定对象发行的股票为境内上市人民币普通股(A股),每股面值为人民币1.00元。本次发行的股票将申请在上海证券交易所主板上市交易。本次向特定对象发行股票数量为不超过107,729,178股(含本数),未超过本次发行前公司总股本的30%。

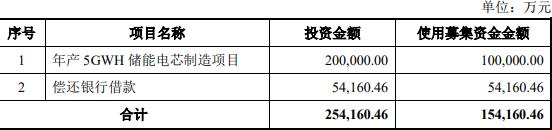

本次发行的募集资金总额不超过人民币154,160.46万元(含本数)。本次发行所募集资金在扣除相关发行费用后将用于年产5GWH储能电芯制造项目、偿还银行借款。

截至2023年6月30日,公司股本总额为1,081,094,891股,紫金矿业及其全资子公司直接持有公司169,925,781股股份(占本次发行前公司总股本的比例为15.72%),龙净实业及其一致行动人阳光泓瑞将持有的公司107,118,761股股份表决权委托给紫金矿业,紫金矿业合计控制公司277,044,542股股份(占本次发行前公司总股本的比例为25.63%)的表决权,系公司的控股股东,上杭县财政局系公司的实际控制人。根据本次发行方案,紫金矿业拟增持公司不超过107,729,178股股份(含本数),在不考虑龙净转债转股的前提下,占本次发行后公司总股本的比例 9.06%。本次发行完成后,紫金矿业及其全资子公司直接持有公司277,654,959股股份(占本次发行后公司总股本的比例为23.36%),龙净实业及其一致行动人阳光泓瑞持有的公司107,118,761股股份比例为9.01%,紫金矿业合计控制公司384,773,720 股股份(占本次发行后公司总股本的比例为32.37%)的表决权,仍为公司的控股股东,公司实际控制人仍为上杭县财政局。因此,本次发行不会导致公司控制权发生变化。

公司表示,通过本次发行股票可以积极响应国家“双碳”战略目标,抢抓储能领域快速发展的市场机遇;把握烟气治理及其他环保领域的发展机遇,稳固公司市场地位;优化财务结构,提高偿债能力及抗风险能力;增强控股股东地位,支持上市公司发展。

公司同日披露的《前次募集资金使用情况专项报告》显示,经中国证监会批复(证监许可[2020]113号)核准,公司公开发行面值总额人民币200,000.00万元可转换公司债券,扣除发行费用等相关费用后,实际募集资金净额为人民币197,958.23万元。本次发行募集资金已于2020年3月30日全部到账,容诚会计师事务所(特殊普通合伙)已进行审验并出具了容诚验字[2020]361Z0016号《验资报告》。

据ST龙净2022年年报,报告期内,公司实现营业收入118.80亿元,同比增长5.16%;归属于上市公司股东的净利润8.04亿元,同比减少6.52%;归属于上市公司股东的扣除非经常性损益的净利润6.54亿元,同比减少6.08%;经营活动产生的现金流量净额8.35亿元,同比减少31.24%。

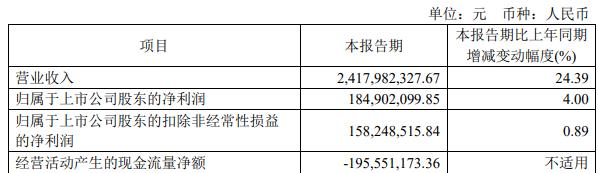

据ST龙净2023年一季度报告,报告期内,公司实现营业收入24.18亿元,同比增长24.39%;归属于上市公司股东的净利润1.85亿元,同比增长4.00%;归属于上市公司股东的扣除非经常性损益的净利润1.58亿元,同比增长0.89%;经营活动产生的现金流量净额-1.96亿元。