AI巨头暴涨,轮到博通了

最近,英伟达的股价持续冲高,已经成为全球市值*的企业。与此同时,黄仁勋出售股票已套现约3200万美元。AI浪潮中,英伟达被推向高峰。

虽然不像英伟达一般声名大噪,博通是AI之下闷声发大财的选手。在各大科技巨头构建数据中心的背景下,博通提供一系列用于计算和网络的组件,包括对数据中心至关重要的组件,这使它从这一AI浪潮中同样大赚。

博通的最新财报和年度预测超过预期,公司股价最近三个交易日暴涨17%,市值大涨1117亿美元(约合人民币8120亿元),最新市值突破8000亿美元大关,达到8391亿美元。

暴涨过后,博通是否有冲击万亿美元市值的可能?

AI之下,博通疯狂

先来看看博通的财报。

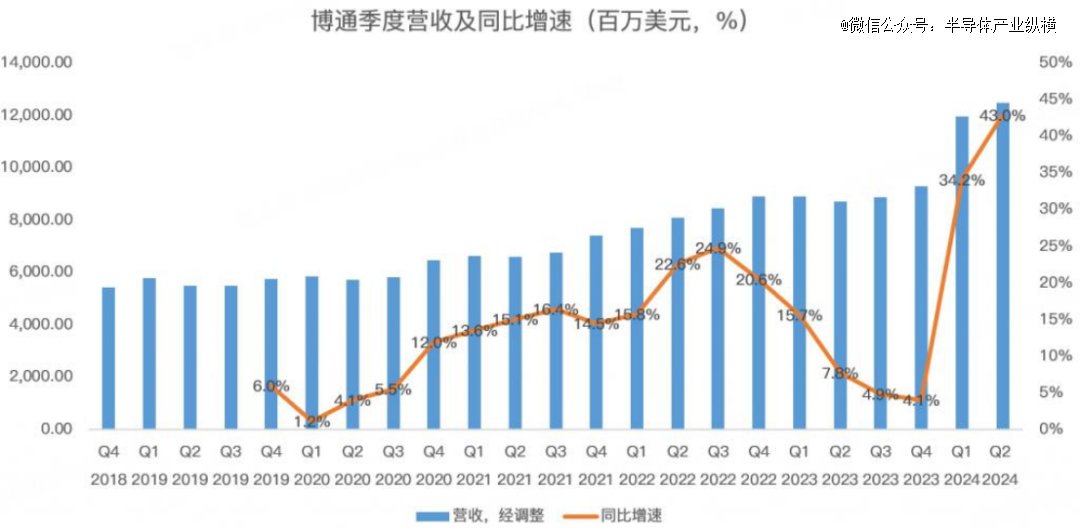

前不久,博通发布了第二季度财报。二财季净营收为124.87亿美元,超过分析师预期的 120.57 亿,与去年同期的87.33亿美元相比增长43%。

在截至10月份的整个财年内,公司营收预计将达到510亿美元左右,略高于分析师此前预计的506亿美元,也高于博通早些时候预期的接近500亿美元。

博通是通信芯片行业的龙头,业务主要分为两大块:半导体解决方案和基础设施软件。在交换芯片、Wi-Fi芯片、FC SAN等多个赛道中占据翘楚地位,其中以太网交换芯片领域,博通以七成左右的全球市占率排*。

半导体解决方案产品主要为有线与无线通信芯片,贡献了 58% 的营收,网络、无线、存储、宽带、工业和汽车分别占比 53%、22%、11%、10%、4%。

基础设施软件贡献了 42% 的收入,主要由并购的企业组成,如提供存储区域网络的 Brocade、互联网安全技术厂商 Symantec、资讯技术管理软件 CA Technologies 及云计算和硬件虚拟化的软件和服务商 Vmware。

从24财年二季报来看,博通的半导体解决方案营收 72 亿,同比增长 5.8%,基础设施软件营收 52.85 亿,同比增长174.5%。

在博通2024财年的第二季度中,其AI收入达到31亿美元,同比增长280%。主要的增长动力是其AI网络产品,通过与Arista Networks、科技公司和Super Micro等主要网络供应商的合作实现。

回溯博通的发展史,其在2013财年后迈入高速增长阶段,2013-2022财年营收CAGR达33.17%。与此同时,2023年是博通显著受益AI相关业务赋能的*年。博通表示去年用于生成式AI业务的以太网设备销售额从2亿美元上升到超8亿美元。

到了最近,博通甚至预测2024年半导体部门中AI整体收入将超过100亿美元,占比半导体部门收入将超过35%。

与英伟达一样,博通同样也宣布了股票拆分10比1,将于7月15日开始按拆分调整后的价格进行交易。在宣布之后,博通的股价持续上涨,创下历史新高。截止17日美股收盘,博通报1828.87美元,大涨5.41%,全天的成交量达到873.98万股,成交金额为158.68亿美元。

AI之下,博通疯狂。

对战英伟达的杀手锏

再来看看博通的产品。

博通在AI中的杀手锏有两个:一个是人工智能加速器,也就是我们所说的XPU。这类加速器类似于英伟达、AMD等推出的GPU、NPU、LPU,但区别在于博通为客户定制自己的“XPU”。另一个则是GPU、NPU 和 LPU 等处理器的出现需要高速连接,而这正是博通的“老本行”。

XPU:100万个GPU AI集群需求

对于AI加速器,博通非常理智。

在回答是否会与英伟达的Blackwell产品激烈竞争时,博通表示:“众所周知,GPU是商用环境中*的AI加速器,这种模式极为强大,是英伟达所擅长的领域。他们在这方面表现得非常出色,我们根本不考虑在这一领域与他们竞争,因为这是他们的强项。”

实际上,在博通一开始就在摆脱“GPU”(英伟达的推广名称),不断强调AI加速器可以是GPU、NPU、TPU等“X”PU。

博通认为,对于一些非常特定或选择性的超大规模客户,想要定制属于自己的AI芯片方案,博通非常乐意利用自身的IP帮助定制ASIC,未来AI加速器一定会过渡到定制芯片。

目前业内对于XPU的需求如滚雪球般增长。

博通的首席运营官举了一个例子:在两年前,*进的集群有4,096个XPU,每个XPU只有几百瓦,使用Tomahawk交换机通过单层网络层互连其中的4,000个相当简单。到了现在,博通构建了超过 10,000 个 XPU 节点的集群,需要两层 Tomahawk 或 Jericho 交换机。博通的目标是2024年,将这个数字扩大到30,000多个,最终达到 100 万个。

从博通展示的最新XPU来看,拥有12个HBM堆栈,达到台积电CoWoS-S封装的极限,超过英伟达Blackwell的8个HBM堆栈。此外,构建集群时博通也一直在强调,其XPU功耗不到600瓦,是业内最节能的加速器之一。

目前,博通的XPU服务已经有了三个客户。

*个不必多说,正是谷歌。博通与谷歌合作推出的TPU也一直是市场上的焦点产品,目前谷歌已经发布了第六代芯片Trillium,并且在数据中心市场中,谷歌TPU占据了20%的市场份额。

对于第二、第三个客户博通并没有透露。有人推测第二位客户是 Meta,因为 Mete在过去四年来一直是博通的客户,两家合作构建了多代产品,目前已经实现量产。

第三位客户众说纷纭,诸多分析认为这位“神秘买家”很可能是字节跳动。理由是它拥有大型网络,并采用了博通的片上神经网络推理引擎,同时也是一个以消费者为导向的大型社交网络,可以通过使用更多的定制芯片而不是商业芯片来获得快速的投资回报。对此,博通暂未回应,只是暗示是来自一家大型消费级AI公司。

2024年博通半导体业务中,来自AI的营收将达到35%,其中不仅包含两大客户的定制ASIC方案量产,新的第三大客户相关产品也将在今年实现量产。

以太网交换芯片的崛起

当需要一百个以上GPU时,连接它的*方法就是拥有网络,也印证了一句老话:网络就是一台计算机。

华尔街的分析师都认为:博通很有可能成为美国股市万亿美元俱乐部的下一个成员。背后的原因是将以太网络视作其重要的增长动力。

以太网和AI是什么关系?

交换机为代表的组网设备是AI算力硬件的重要组成部分。AI训练中,由于GPU、网卡、内存之间需要高速传输数据,业界发明了一种名叫RDMA的技术,使网卡接管数据,在发送方和接收方的内存间直接传输数据,从而绕过缓存和操作系统。英伟达主导的IB(Infini Band)和以太网都支持RDMA。

随着大模型复杂度提升,在AI大规模集群部署方案一直有分歧,即关于Infiniband与以太网的技术路径争论。就投资而言,争论的背后本质是选择英伟达还是博通。

IB网络的成本显著高于以太网。它和英伟达的一整套解决方案绑定,网卡、交换机、光纤、光模块都要选购英伟达的,整体的成本最高可达以太网的5-10倍。

以太网支持者则认为,便宜就是硬道理,以太网不用和英伟达绑定,还可以对网络自行调优,达到和IB类似的性能。

在与英伟达Spectrum-X以太网络平台相抗衡方面,博通高层在受访时直言英伟达的新平台“毫无新意”,强调博通早已推出同类型的方案。当前,8大AI芯片丛集中有7个部署了由博通技术支持的以太网基础设施,预期明年所有超大规模AI集都将由以太网提供支持。

此外,在市场上,今年高端的以太网交换机芯片,彻底火了。自一季度以来,博通Tomahawk4系列的多款交换芯片价格迅速走高,在其官网和其他交易平台上大多显示无库存,且交货期高达50周,其中BCM56990B0KFLGG 市场报价已达4100美元左右。

博通的阴影

博通在AI浪潮中步步高升,然而还有一些阴影“笼罩”于博通的上空。

虽然博通的AI收入不断增长,但到2024财年,AI业务仅占总收入的20%,博通仍然有很多遗留业务线。

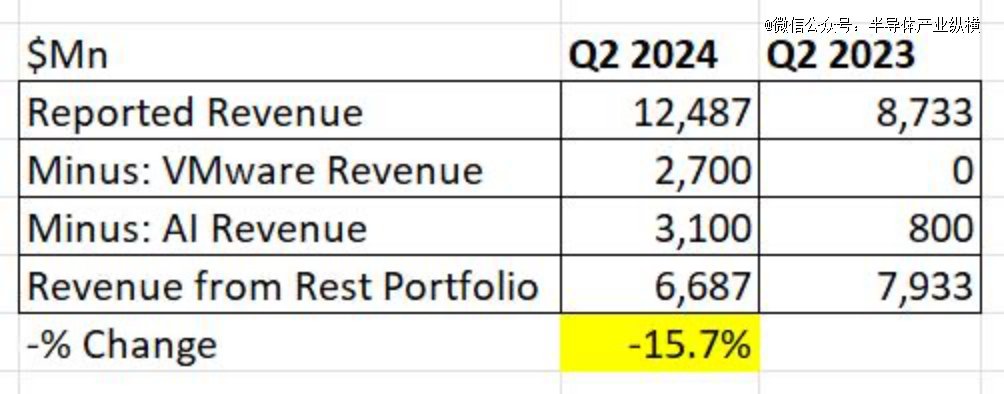

如果我们计算博通其他业务的增长,不包括收购VMware和AI增长的影响。可以发现,其余业务的收入从2023财年第二季度的79亿美元下降至2024财年第二季度的66亿美元,同比下降15.7%。

博通过去的收购都集中在传统软件业务上。

实际上,业内认为博通对于CA Technologies和赛门铁克的收购并不是明智之举。CA Tech服务于传统大型机市场,而赛门铁克的竞争优势正在被Palo Alto、CrowdStrike和Zscaler等新的网络安全公司所取代。赛门铁克在一些快速增长的市场(如终端安全、云和身份安全)中处于不利地位。

另一个方面,在博通收购VMware后的*个完整季度期,VMware 的季度收入骤降了 5.8 亿美元(42.08 亿元人民币)。在博通成功收购VMware后,就开始对其进行大规模裁员、大幅度提高产品许可证价格、删除*许可证变成订阅制等。

许多企业客户购买VMware的数据中心虚拟化是因为其*许可模式,不需要为虚拟化服务持续付费。随着订阅模式的变化,VMware的现有客户存在潜在的续约风险。

虽然VMware收入有所下降,但博通首席执行官陈福阳还是表示:“博通正在将所有 VMware 产品转变为订阅许可模式方面取得良好进展,并且 VMware 的 10000 个*客户中有 3000 个已经签署了多年协议。”

并且还在计划将 VMware 的年化预订额价值(衡量长期合同承诺的一个指标)不断提高,从上个季度的 12 亿美元上升到该季度的 19 亿美元。

他补充道,博通看到客户对 VMware 的产品组合“非常感兴趣”,将 VMware 产品作为构建本地私有云的一种手段,“作为公共云的一个很好的补充,甚至可能替代公共云或与公共云混合在一起。”

结语

在博通发布了亮眼的业绩报告之后,美银认为:博通仍有更大的潜力。在最新发布的一份报告中,美银分析师将该公司的目标价上调至2,000美元,这意味着该股还能较当前水平上涨约19%。

目前,分析师预期博通 2025 财年的营收为 584 亿,调整后净利润为 285 亿,据此计算,即使暴涨之后,博通远期市盈率也不过 28 倍,并不夸张。

总之,在定制人工智能芯片、以太网网络、VMware追加销售等方面,博通都在努力实现增长。这么来看,博通或有冲击万亿美元市值的可能。

【本文由投资界合作伙伴微信公众号:半导体产业纵横授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。