掘金中报!德赛西威、比亚迪、隆基绿能、中国动力,全球产业链重塑!

原标题:掘金中报,寻找中国经济的破与立!德赛西威、比亚迪、隆基绿能、中国动力,全球产业链重塑进行时!

高举高打,定义未来。

作者|常山

编辑 |小白

德赛西威:抢跑智能驾驶

9月12日,华为新品发布会再次掀起一轮热潮,不过这次是从手机换成了汽车的智能驾驶系统。

余承东称:“它(搭载华为ADS2.0高阶智能驾驶系统的M7)不仅成为‘智能座舱天花板’,还是‘智能驾驶天花板’,更是‘智能安全天花板’”。随后,并表示预计在今年12月,城区智驾领航辅助将覆盖全国。

根据测算,汽车智能驾驶辅助系统(ADAS)的前装市场(汽车整车厂的配套市场)高达千亿级别。

ADAS作为电动化、智能化的核心产品,渗透率正在快速提升,已量产智能驾驶相关产品的企业,最近两年业绩表现不错,甚至是超预期。

(德赛西威智能驾驶示意图,来源:德赛西威官网)

德赛西威(002920.SZ)主营业务包括智能座舱、智能驾驶和网联服务等,是全球技术领先的汽车电子整体解决方案服务商。

该公司是英伟达目前在中国大陆地区首家且唯一Tier1合作方,在汽车高级辅助驾驶及自动驾驶领域有着明显的竞争优势。

(德赛西威部分产品展示,来源:德赛西威官网)

(一)新能源汽车渗透率提升,带动智能驾驶业务增长

中汽协数据显示,上半年中国乘用车产销分别是1128.1万辆和1126.8万辆,同比分别增长8.1%和8.8%,新能源汽车产销同比分别增长42.4%和44.1%,延续快速增长态势。新能源乘用车销量占乘用车总销量的31.8%,这一比值在2022年为28%,渗透率进一步提升。

新能源汽车渗透率提升在很大程度上带动智能驾驶产品市场需求,从相关公司的业绩和经营数据看,智能驾驶领域的产品和服务都呈现快速增长。

(来源:市值风云APP)

(二)充分受益行业红利,智能驾驶业务增长最快

该公司充分受益于汽车电动化、智能化发展红利,最近两年业绩增长很快。

2017年12月上市,当年营业收入60亿元,业绩在2021年开始爆发,2022年继续高歌猛进,营业收入接近150亿元,是上市当年营收的2.5倍。

半年报披露,该公司第三代智能座舱域控制器已在理想汽车、奇瑞等众多客户的车型上配套量产,第四代智能座舱域控制器已获得多个项目订单;高算力智能驾驶域控制器已在理想汽车、路特斯、上汽等众多客户的车型上配套量产。

今年上半年营业收入87亿元,同比增长36.2%;归母净利润6.1亿元,同比增长16.5%。

(市值风云APP制表)

该公司经营性现金流净额持续流入,说明企业依靠自身经营创造现金解决研发投入和固定资产建设的资金需求,来自金融机构的负债规模小。

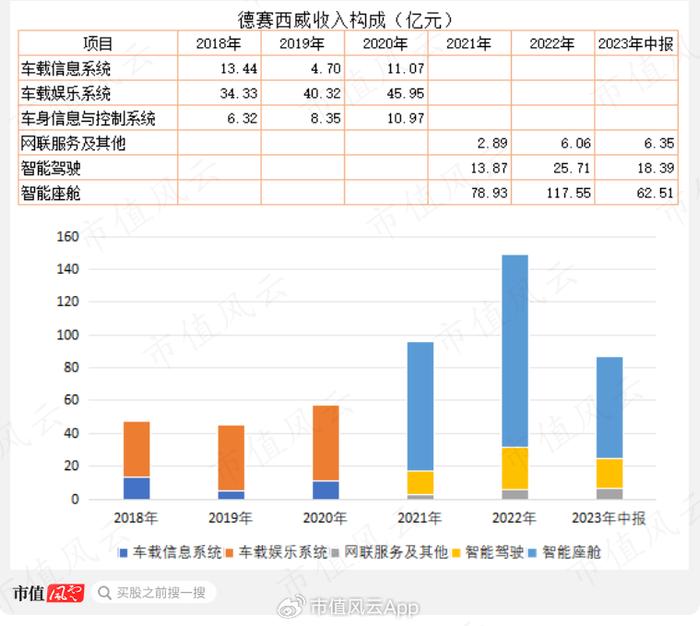

2021年以来,德赛西威将车身信息与控制系统归为智能驾驶板块,车载信息系统与车载娱乐系统归为智能座舱。

目前,智能座舱是其第一大业务,2023年上半年实现62.5亿元营收;智能驾驶业务是该公司近两年增长最快的板块,今年上半年营收超过18亿元,同比增长86%。

(市值风云APP制表)

(三)财务简析:高研发投入、高周转效率

01持续高研发投入

德赛西威的研发投入占营业收入的比值较高,2018年以来保持10%以上的占比,并且大部分研发投入均以费用化形式处理,财务上比较谨慎。

该公司研发人员占比员工总数比例很高,2018年以来均达到40%以上的比重。

持续的高投入在2021年得到回报,业绩开始释放。

(市值风云APP制表)

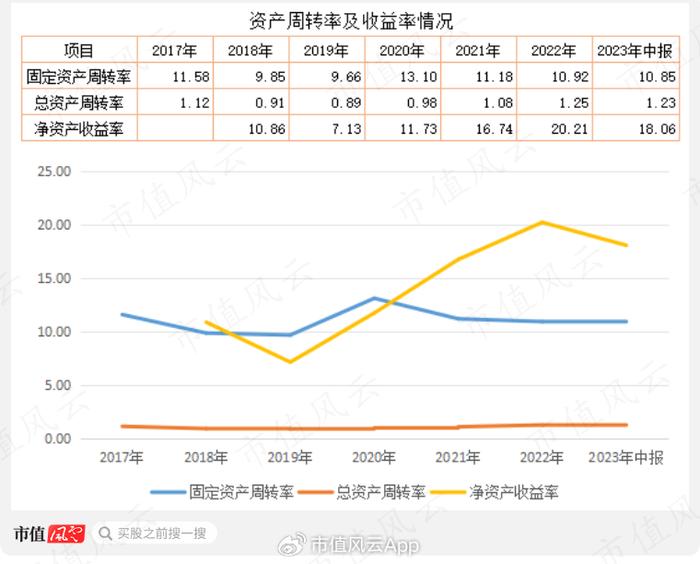

02资产周转率和收益率

从固定资产和总资产周转率看,该公司相对较稳定,前者保持每年10次以上的周转效率。而总资产周转率最近两年在1次以上,反映出该公司固定资产的增长低于营收的增长,企业经营效率高。

此外,该公司的净资产收益率持续上升,说明该公司提高资产负债率来提升ROE水平是有效的。

(市值风云APP制表,2023年中报数据为加权数据)

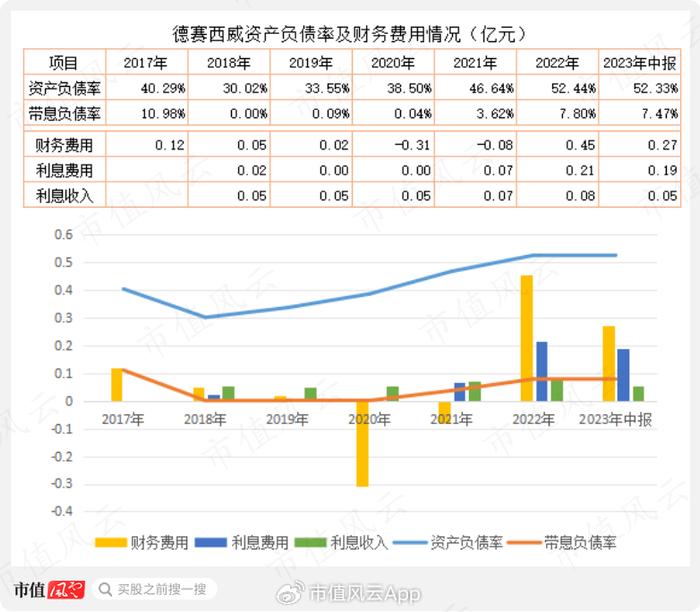

该公司资产负债率在上升,2023年6月末达52.3%,带息负债率也有所上升,但目前仍处于较低水平,债务结构较好;从财务费用上也能看出利息支出虽然有所增长,但整体规模不算大。

(市值风云APP制表)比亚迪:跻身全球前十大车企

海关总署数据显示,2023年上半年,中国汽车出口234.1万辆,同比增长76.9%,超越日本成为全球第一大汽车出口国。其中,新能源汽车出口79.5万辆,同比增长120%。

比亚迪(002594.SZ)在2023年上半年的销量为125.56万辆,以累计125万辆的全球新车销量,首次冲进“全球前十大车企”行列。

(比亚迪汽车,来源:比亚迪官网)

根据中汽协数据,上半年,比亚迪新能源汽车市占率进一步扩大至33.5%,较2022年提高6.5个百分点。

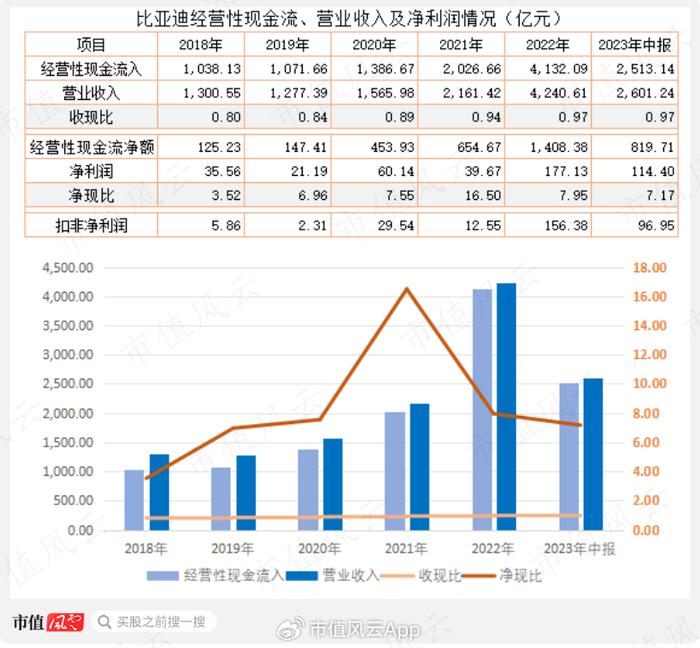

今年上半年,比亚迪营业收入2601亿元,同比增长72.7%;扣非净利润96.9亿元,同比增长220%,经营性现金流净额819.7亿元,同比增长89.8%。

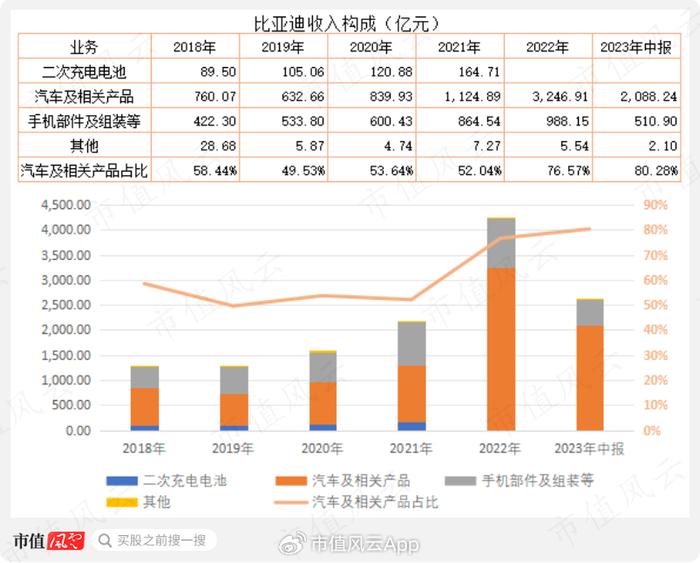

其中,汽车、汽车相关业务的收入约2088亿元,同比增长91%;手机部件、组装及相关业务的收入511亿元,同比增长24.4%。

该公司在市值风云吾股大数据最新排名68,较前次排名再次上升。

(来源:市值风云APP)

(一)乘用车竞争格局正在改变

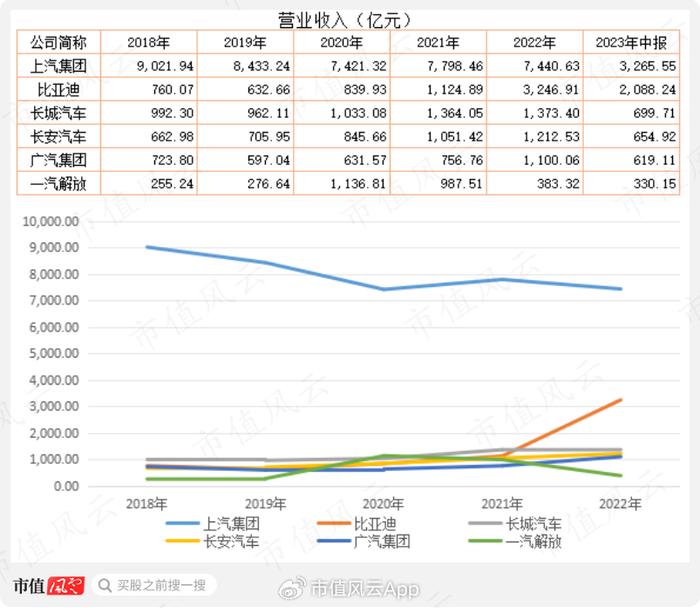

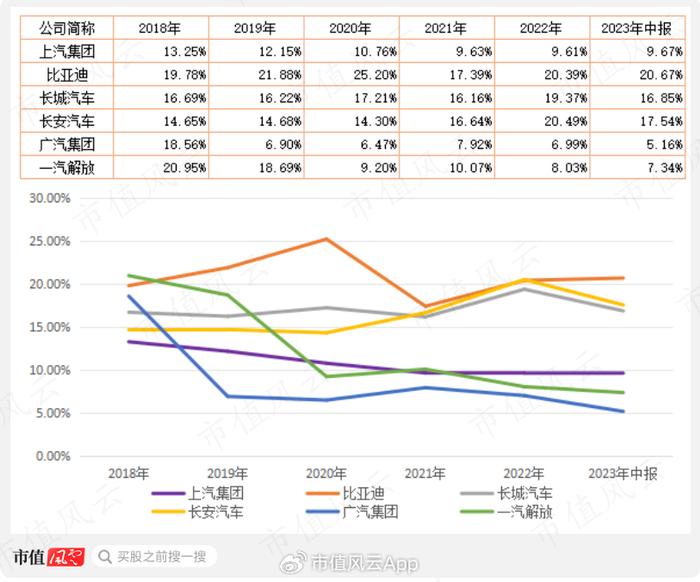

A股主要乘用车企业的营收分化日益明显,上汽集团营业收入呈下降趋势,比亚迪、长安汽车(000625.SZ)增长较快,长城汽车(601633.SH)、广汽集团(601238.SH)增长相对缓慢。

在2022年之前,比亚迪在汽车业务上的营业收入低于长城汽车,但是,在2022年实现大反超,营收规模是后者的2.4倍。

而今年中报汽车业务收入,比亚迪是长城汽车的3倍,二者的差距在扩大。

(市值风云APP制表)

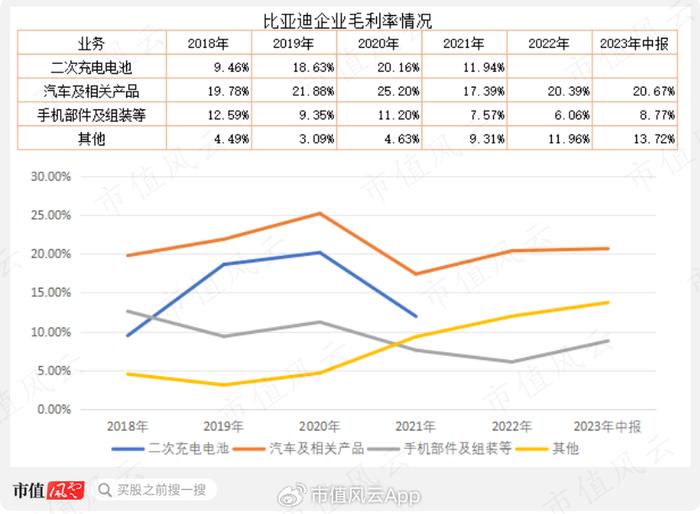

从销售毛利率看,比亚迪、长城汽车相对较高,前者能保持在20%左右,后者有17%左右,长安汽车从2018年14%上升至2023年上半年的17.5%。

传统汽车龙头上汽集团(600104.SH)的毛利率只有10%左右,广汽集团更是降至6%以下。

需要指出的是,今年1月以来,碳酸锂、电解液等锂电池原主要原材料价格大幅下降,使得整车企业生产成本有所下降,相关企业得以保持相对较高的毛利率。若今后主要原材料价格上升,那么,能否维持目前毛利率还需要持续关注。

(市值风云APP制表)

(二)收入构成及成本分析

比亚迪营业收入保持较快增长,2018年营收规模1300亿元,2022年增至4240亿元,盈利在2022年大幅增长并延续到今年上半年。

此外,该公司的经营性现金流也比较好,2018年以来,收现比在0.9上下,净现比在1.0以上。

(市值风云APP制表)

比亚迪的业务分两大类:

(市值风云APP制表)

比亚迪汽车及相关业务毛利率相对较高,2018年以来有20%左右的毛利率,手机部件及组装业务的毛利率相对较低,今年上半年8.8%,较2022年有所提升。

(市值风云APP制表)

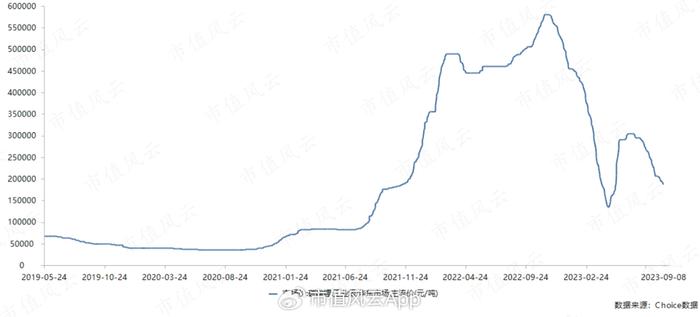

需要指出的是,电动汽车中电池成本占整车的30%-40%,而碳酸锂原材料成本占整个电池原材料成本的35%左右,这意味着碳酸锂材料占电动汽车总成本的10%-15%;碳酸锂价格大幅变动将直接影响电动汽车的生产成本,进而影响企业的盈利水平。

碳酸锂价格从2021年6月8.3万元/吨开始上涨,到2022年12月创历史的达到58万元/吨(工业级),碳酸锂价格大幅上涨和高位运行极大压缩了整车企业利润空间。

今年以来,碳酸锂价格持续下跌,目前在19万元/吨左右,在一定程度上降低了整车企业的电池成本。

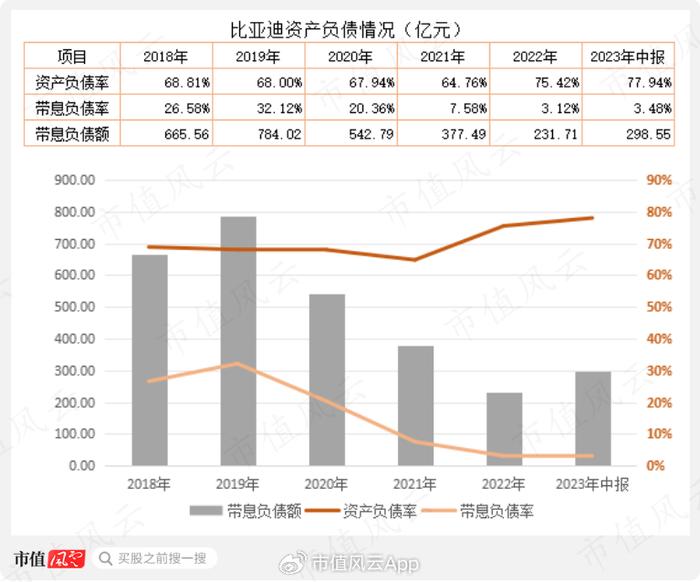

(三)财务简析:债务结构优化,财务费用明显改善

01带息负债率大幅下降

比亚迪的债务结构持续优化,虽然资产负债率逐年上升,2023年6月末达78%,但是需要支付利息的带息负债率大幅下降,2023年6月末为3.5%,处于较低水平,带息负债额接近300亿元。

(市值风云APP制表)

带息负债额及带息负债率的大幅下降使得该公司的利息支出明显下降,从2018年的31.2亿元降至2022年13.2亿元;同时,利息收入大幅增加,从2018年的1.9亿元增至2022年的18.3亿元。

2022年,利息收入已完全覆盖利息支出。

此外,2022年的汇兑损益高达12亿元,今年上半年接近10亿元,使得该公司财务费用大幅改善。

(市值风云APP制表)

02经营性负债高于经营性资产

2021年是比亚迪财务指标分水岭。

在此之前,经营性负债与经营性资产的比值小于1,2021年为1.02,说明比亚迪占用供应商和下游客户的资金超过其被供应商和客户所占用的资金,来自经营上的资金需求压力得以有效转移。

2023年上半年,该比例达1.43,应付票据及应付账款1691亿元超过经调整的经营性资产之和。比亚迪将经营上的资金需求压力进行了有效转移,使得该公司带息负债规模大幅下降,在财务费用上则体现为利息支出下降。

(市值风云APP制表)

比亚迪的研发投入规模较大,2023年上半年研发投入142.46亿元,A股排名第二,仅次于194亿元的中国建筑。

该公司历年研发投入较大,而持续高研发投入确实带来业绩的增长。

(市值风云APP制表)隆基绿能:业绩4年翻5倍,定义行业未来

上半年,国内光伏龙头企业延续高增长态势。

(光伏电站,来源:网络)

(一)上游原料价格大跌,刺激下游需求

从年初到今年6月底,多晶硅料单价下降了73%,单晶182硅片(150μm)单价下降了43%,P型单晶182电池片单价下降了26%。

上游多晶硅料价格的快速下跌,整个产业链价格已处于下降通道,进一步刺激了终端需求的放量,全球光伏市场保持了强劲的发展势头。

2023年7月20日,中国光伏行业协会对2023年新增装机规模预测值进行了上调,其中全球光伏新增装机预期由280-330GW上调至305-350GW,我国光伏新增装机预期由95-120GW上调至120-140GW。

海外市场延续高增长态势,2023年上半年从中国进口组件约106GW,同比增长35%。德国、巴西、美国等主流市场增长迅猛,中东和非洲等新兴市场开始加快光伏项目的发展。

(光伏屋顶电站,来源:隆基绿能官网)

国内市场继续高歌猛进,2023年上半年新增光伏装机78.42GW,同比增长154%,创下历史新高,已接近2022年全年的装机水平,其中,集中式装机37.46GW,分布式装机40.96GW。

根据国家能源局发布数据,截至6月底,我国可再生能源装机量达到1,322GW,历史性超过煤电,约占我国总装机的48.8%,其中光伏发电累计装机量已达到471GW。

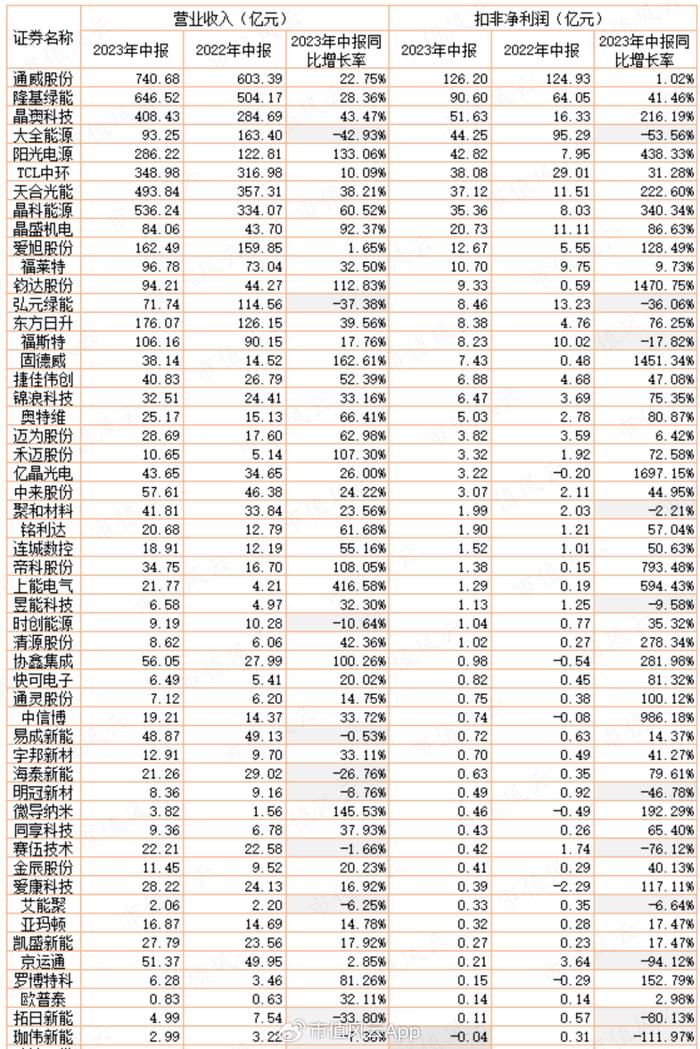

2023年上半年,统计A股57家光伏企业营业收入,同比增长的有43家,占比75%;同期,扣非净利润实现盈利的有51家,占比89%,而同比增长的也是43家。

整体看,光伏行业的盈利情况普遍较好。

(市值风云APP制表)

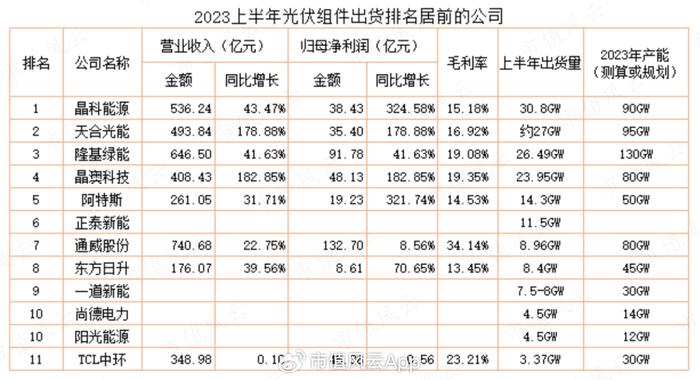

2023年上半年,光伏组件出货量排名居前的公司主要集中在A股,其中包括晶科能源(688223.SH)、天合光能(688599.SH)、隆基绿能(601012.SH)、晶澳科技(002459.SZ)等出货量居前。

(根据上市公司公告、调研信息以及中国光伏网信息整理汇总)

(二)高举高打,确定BC电池技术路线

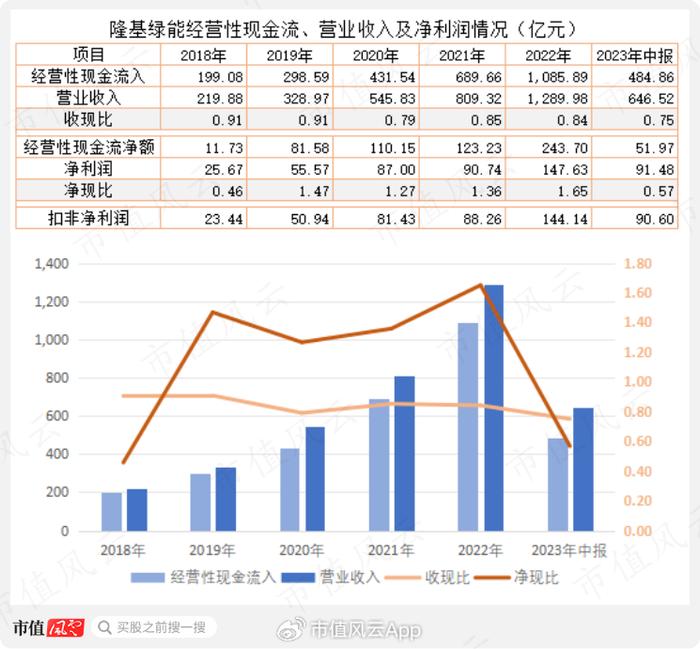

隆基绿能业绩增长非常快,2018年营业收入220亿元,2022年增至1290亿元,4年时间增长近5倍;同期,净利润、扣非净利润也增长了5倍;营业收入、净利润及扣非净利润年均复合增长率均在55%以上。

2023年上半年继续高歌猛进,营业收入646.52亿元,同比增长28.36%;归属上市公司股东的净利润91.78亿元,同比增长41.63%;综合毛利率19.08%,同比增长1.47个百分点。

隆基绿能最新排名25名,较前次排名再次上升。

(来源:市值风云APP)

(市值风云APP制表)

光伏组件是该公司主要产品,今年上半年销售收入483亿元;光伏组件上游产品硅片贡献145亿元,为隆基绿能的第二大业务收入。

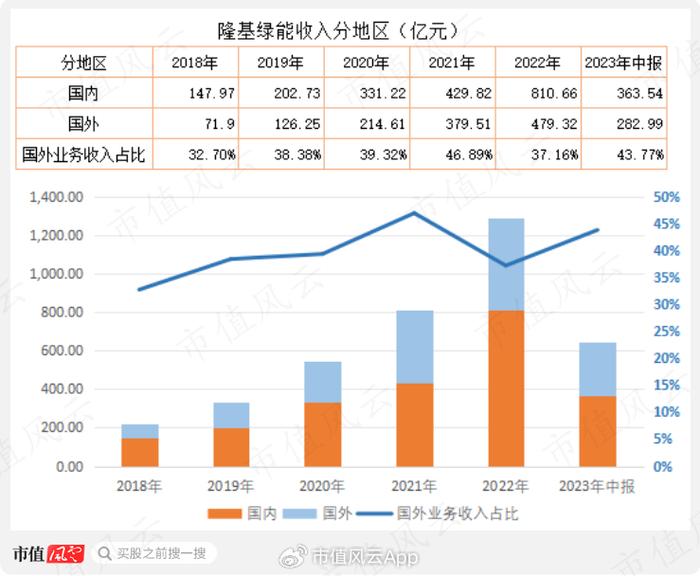

分地区看,隆基绿能来自国外的业务收入占比呈现上升趋势,2022年达479亿元。

因国外业务收入涉及换汇,人民币对美元贬值幅度较大的话,则会产生较大的汇兑收益,2022年、2023年上半年分别产生15.62亿元、9.55亿元的汇兑收益。

(市值风云APP制表)

需要指出的是,在2023年9月5日的半年报业绩说明会上,隆基绿能表示HPBC电池技术投入量产,已经达到了设计的良品率和效率目标。2023年6月,晶硅-钙钛矿叠层电池33.5%的转换效率。

目前,BC电池主要受限于实现的难度较高以及成本难以受控,市场份额很小。在未来的5-6年或者说到2028年-2029年,BC电池会是晶硅电池的绝对主流,包括双面和单面电池。

在建30GWHPBC电池项目将在2023年底全面达产,TOPCon电池项目预计2024年第一季度末全面达产。

该公司指出,光伏电池产能过剩或将很快到来,2024年光伏组件的市场竞争将更激烈。

光伏电池技术路线之争,也是相关企业的生死之争。此次,隆基绿能关于太阳能电池技术路线的表态激起很大反响,也引发产业界对光伏产业新技术的讨论,对A股资本市场也将产生深远影响。

(三)新一轮扩张期债务结构大幅优化

01在建工程快速增长

隆基绿能的固定资产在2020年增长近100亿元,但最近两年增长不多,固定资产周转率在2022年达5.16次的历史高水平,同期,总资产周转率也达1.09次,创2018年以来的最高水平。

从这个角度看,该公司的产能扩张、固定资产增长呈现短期脉冲式特征,最近两年产能扩张比较保守,固定资产增加不算多。

(市值风云APP制表)

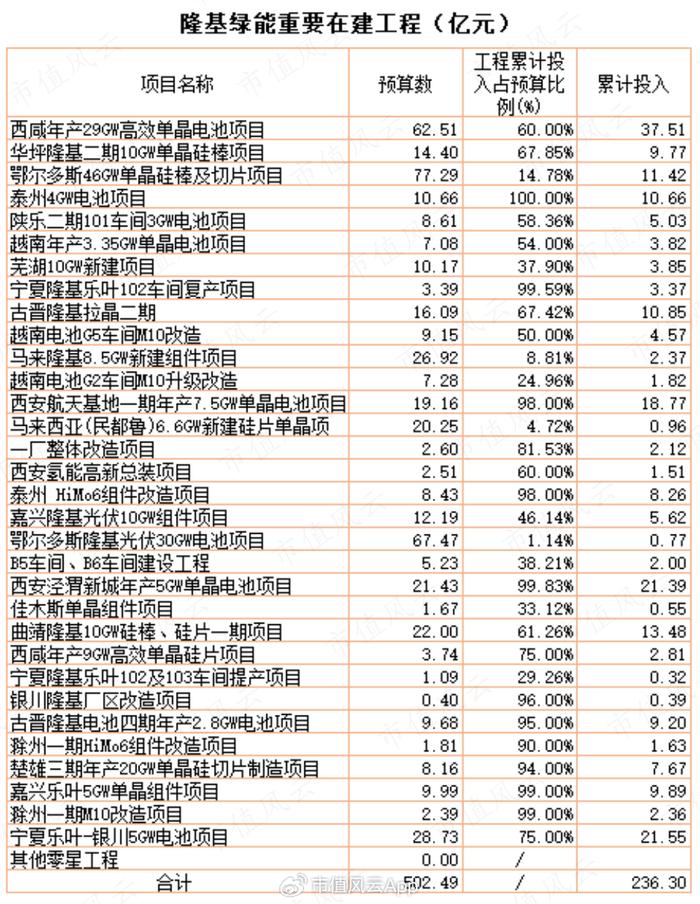

需要注意的是,截止2023年6月末,该公司在建工程账面价值高达83.4亿元,同期,固定资产增加了近40亿元;从在建工程账面金额看,隆基绿能的产能扩张很可能是在今年和明年。

根据该公司披露的数据,今年上半年在建工程规划投资是502亿元,已累计投入236亿元,还需要投入266亿元。

(市值风云APP制表)

值得一提的是,截止2023年6月末,隆基绿能账面有561亿元的货币资金,而一年内到期的非流动负债和短期借款余额不到6.5亿元,有足够的储备应对在建工程所需的资金。

02有息负债低

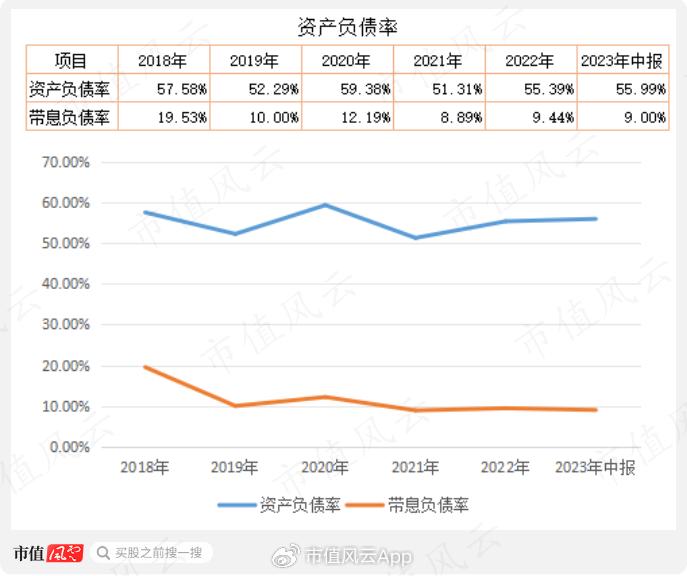

隆基绿能资产负债率比较稳定,2018年以来保持在55%上下,而带息负债率不算高,2023年6月末为9%。

(市值风云APP制表)

隆基绿能的带息负债规模在增加,但是,增速低于总资产的增速,因此,带息负债率呈现下降趋势。

此外,由于优化了债务结构,短期借款大幅下降,2023年为0,主要增加的是长期借款和债券(可转债)、租赁负债,使得利息成本较低。

该公司债务结构的优化在很大程度上降低融资成本,2019年的带息负债为59亿元,利息支出4.6亿元,而2022年带息负债规模接近132亿元,对应的利息支出4.75亿元,带息负债规模增加1倍,但利息支出却相差不大。

(市值风云APP制表)

行业持续几年的高景气度,让隆基绿能攒下不少家底,目前看该公司财务数据表现优秀,如果派息分红再豪气点,股东们或许更高兴。中国动力:造船业重回巅峰,500亿订单接到手软

除了智能驾驶、新能源汽车、光伏等新领域处于高景气周期,我国造船业也迎来了新一轮景气周期。

9月12日下午,首艘国产大型邮轮“爱达·魔都号”在经过六天五夜1630海里的海上航行后返回上海外高桥码头,试航的所有验证项目全部达标,标志着我国已摘下造船业“皇冠上最后一颗明珠”。

最新数据显示,今年1至8月,全球新船市场累计订单量达1038艘、2681万修正总吨;其中,中国获得654艘、1565万修正总吨的订单,约占全球新船市场订单量的58%;韩国船企仅获得161艘的新船订单量,市场占有率首次跌破30%,降至27%。

此外,韩国造船业的优势是在价值量更高的LNG船只,受限于技术和产能,在2019年以前,中国在LNG船只的订单被远远甩在后面。

但是,截止2022年底,我国LNG船建造厂从2个扩大到6个,意味着全世界9个能造大型LNG船的造船厂,中国占了2/3。而截止今年8月末,中国船厂手持LNG订单首次超过20%,达到21.6%;相信用不了多久,韩国造船业仅剩的一项优势变颓势。

(上海外高桥造船厂,来源:外高桥造船厂)

(一)订单忙不完,实在忙不完

2022年,我国造船业已连续13年拿下国际市场份第一的成绩。

2023年1-6月,全国造船完工量2113万载重吨,同比增长14.2%;新接订单量3767万载重吨,同比增长67.7%。截至6月底,全国手持订单量12377万载重吨,同比增长20.5%,比2022年底增长17.2%。

按手持订单量/近三年完工量平均值测算,交付周期已达3.2年,部分企业交船期已排至2027年。

订单接不完,实在接不完。

中国船舶(600150.SH)、中国重工(601989.SH)在半年报均表示,目前面临主要问题是生产任务饱满与劳动力不足矛盾突出,对熟练劳务工需求快速提升,特别是装配工和电焊工的需求更是大幅增长。

那啥,今年高考的同学们改志愿是肯定来不及了,明年高考的同学可以考虑这个方向。

2023年1-6月,我国船舶出口金额112.1亿美元,同比增长7.7%;同期,我国造船完工量、新接订单量、手持订单量以载重吨计分别占世界总量的49.6%、72.6%和53.2%。

(市值风云APP制表)

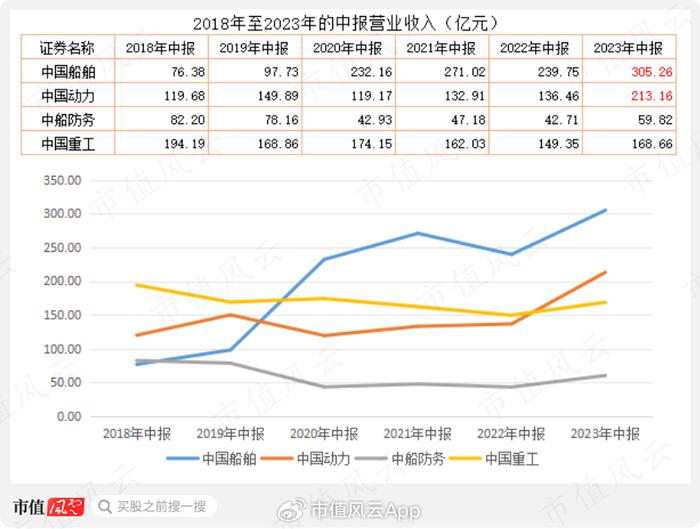

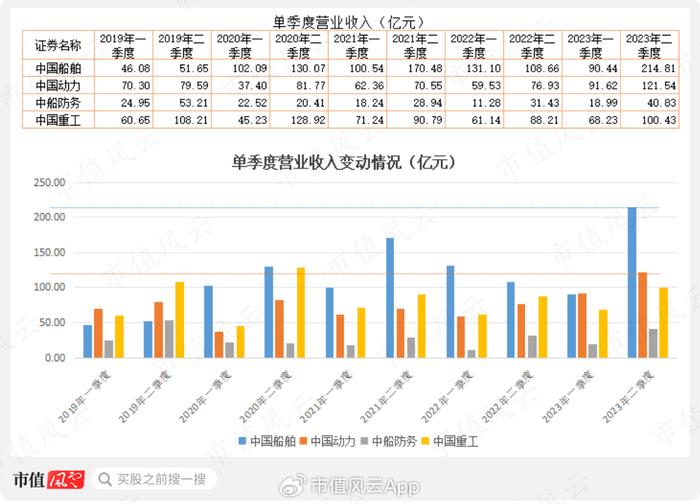

2023年中报,中国船舶、中国动力(600482.SH)均创2018年以来的最高中报营收规模记录,中船防务、中国重工的营收规模与2019年相比还有一定差距。

(市值风云APP制表)

再从单季度营业收入看,2023年二季度,中国船舶、中国动力、中国重工、中船防务分别为214.8亿元、121.5亿元,均创2019年以来上半年单季度最高记录。此外,中船防务、中国重工在今年二季度的营收也处于较高水平。

这说明国内造船业从今年二季度进入高景气周期。

(市值风云APP制表)

(二)经营性现金流好、柴油动力是第一大业务

中国动力是全球船用动力系统龙头企业之一,系中国船舶集团旗下海洋装备动力上市企业。该公司在市值风云吾股大数据最新排名1369名,上升明显。

(来源:市值风云APP)

2023年上半年,中国动力业务增长较快,其中,完成工业总产值202亿元、同比增长22.7%,新签合同269亿元、同比增长9.7%,截至6月30日手持合同492亿元、较2022年底增长11.5%。

(中国动力MTU柴油机,来源:中国动力官网)

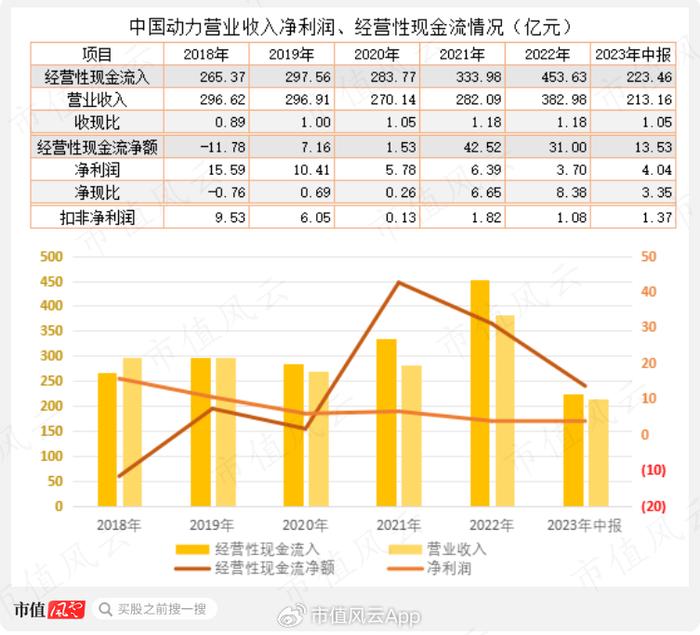

2018年至2022年,中国动力营收保持增长,2022年末达383亿元,同比增长36%;净利润及扣非净利润2018年至2022年下降趋势;经营性现金流相对较好,2018年以来,收现比、净现比基本在基本在1.0以上。

2023年上半年实现营业收入213亿元、同比增长28%,净利润、扣非净利润分别增长17.5%、-7.6%。

(市值风云APP制表)

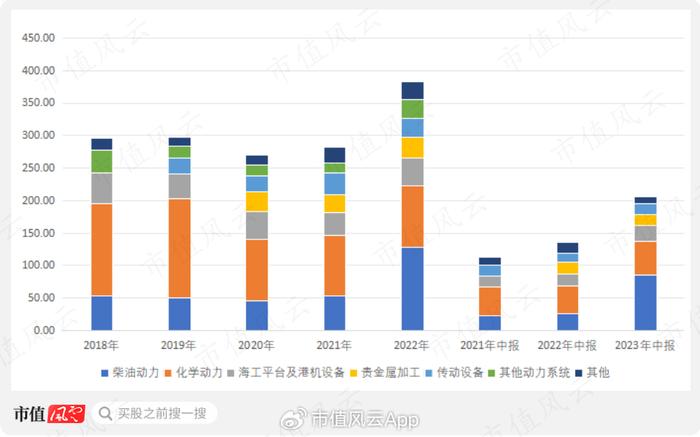

从收入构成看。

柴油动力是该公司第一大业务,2023年上半年该业务收入增长明显,其中,低速柴油机业务产销两旺,上半年完工订单55.32亿元,同比增长88.14%。手持订单饱满,上半年新签低速机订单近70亿元,同比增长30.6%;该业务亮点之一是上半年甲醇燃料主机取得批量订单。

化学动力是该公司第二大业务,2020年以来收入规模较2018年和2019年有所下降;今年上半年业务收入同比增长24%,新签合同接近48亿元,同比增长54%。

(市值风云APP制表)

海工平台及港机设备业务较稳定,上半年营收24.6亿元,同比26%。上半年交付锚绞机102台、同比增长2%,舵机完成56台、同比增长5.66%。新签合同包括阿联酋两座150人辅助平台、埃及杜米亚特港8台岸桥、中集来福士2000T绕桩式起重机、天津港航绕桩式回转起重机等项目。

(三)有息负债低但在建工程规模大

01带息负债率不高,利息收入可覆盖利息支出

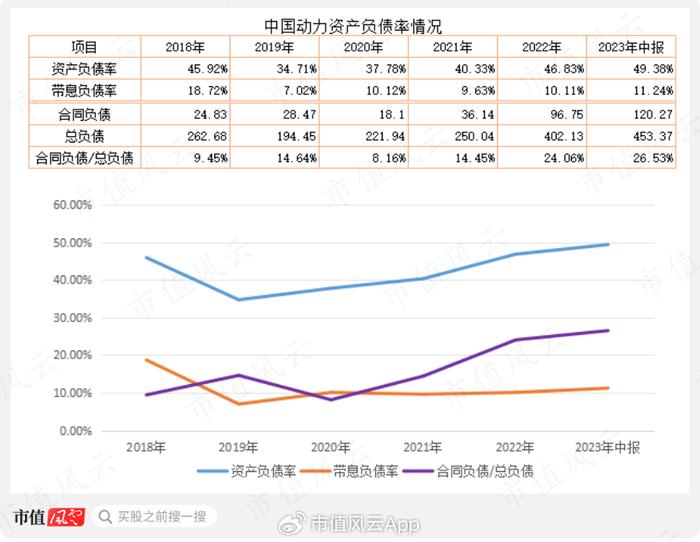

2019年以来,中国动力资产负债率呈现上升趋势,2023年6月末达49.4%,较2019年末上升了15个百分点,相对而言,带息负债率变化不大。

合同负债占总负债的比值上升趋势明显,2023年6月末达26.5%;从这个角度看,该公司的债务结构较好。

(市值风云APP制表)

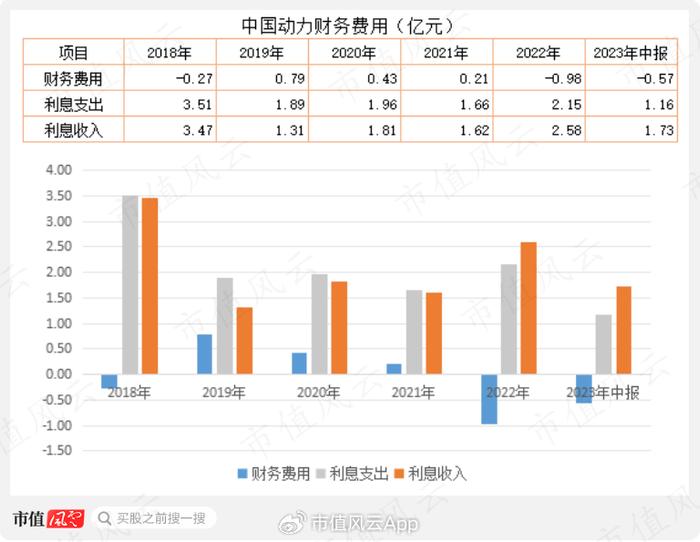

债务结构较好的另外一个参考指标是财务费用,2022年、2023年上半年该公司的利息收入足以覆盖利息支出。

(市值风云APP制表)

02在建工程规模大

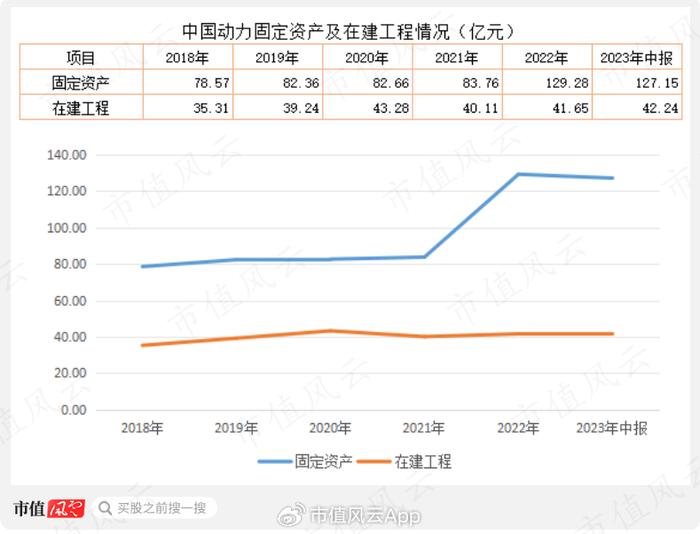

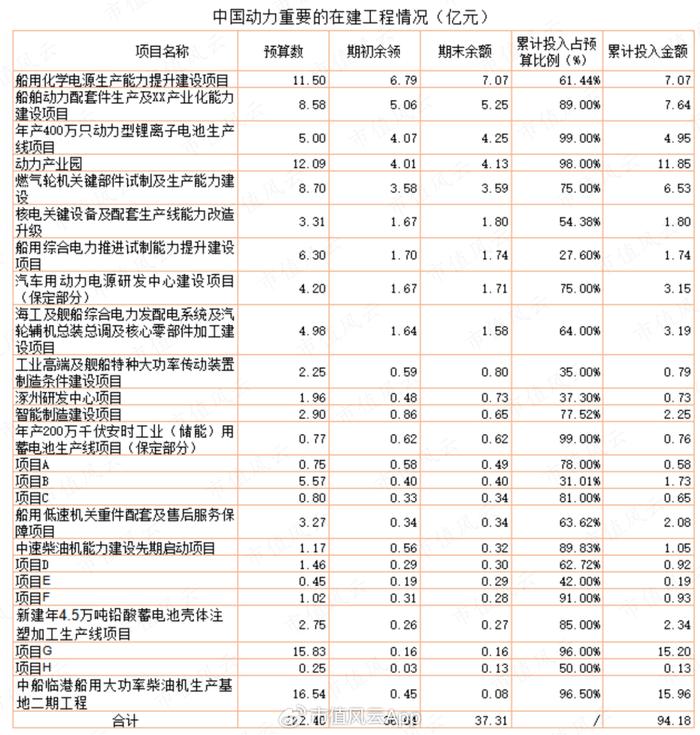

中国动力的一个突出情况是近年来持续投入大量资金扩建项目。2023年6月末,固定资产余额达127亿元,较2021年末的84亿元增加超40亿元,此外,账上还有42亿元的在建工程。

(市值风云APP制表)

2023年中报披露,中国动力计划投资项目预算合计122.4亿元,已累计投入94亿元,还需要28亿元。

2018年以来,该公司净利润逐年下降,2022年末降至3.7亿元,这也就意味着依靠自身盈利来筹集资金以满足项目建设需要,短期不太可能,而举债则成为最直接且较快的方式。

(市值风云APP制表)

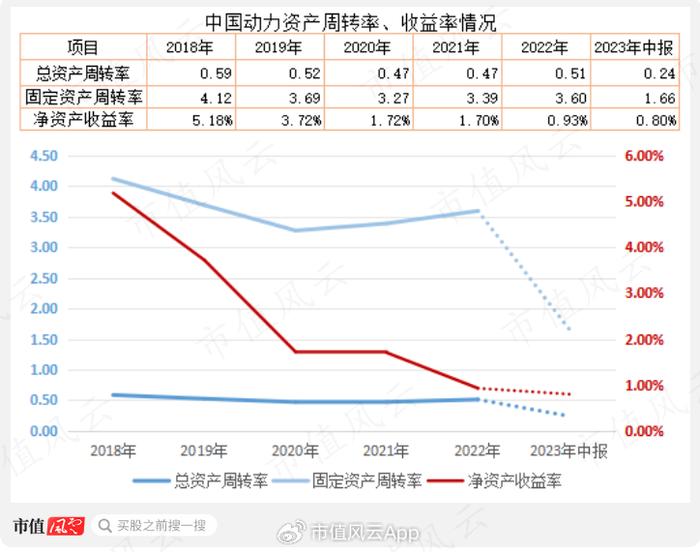

截至2023年6月末,中国动力净资产464亿元,以目前的体量继续投入较大资金搞项目建设,必然导致固定资产周转率低、净资产收益率低。

2018年以来,该公司总资产周转率、固定资产周转率呈现下降趋势,净资产收益率下降趋势明显,2022年为0.93%,为近5年来最低水平。

(市值风云APP制表)

此外,较大规模的项目建设必然影响股东回报,自上市以来,中国动力累计募资379亿元,累计派息分红仅仅14亿元。

本文看似分析4家公司,其实是分析这4家公司所对应的行业。

新能源汽车、智能驾驶、光伏等代表着新产业、新技术方向的领域发展势头很好,龙头企业盈利持续改善。

造船业作为我国传统优势产业之一,正经历产品升级,往价值量更高、技术难度更大的豪华游轮、LNG船舶拓展。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为市值风云APP原创

未获授权 转载必究