【德邦能源有色】能耗政策不改煤炭股长期价值逻辑

投资要点

港口情绪转弱,动力煤价小幅下跌。A)价格及事件回顾:本周秦皇岛港动力煤Q5500 价格下跌至 874 元/吨(环比-1.13%)。供应端,主产地部分煤矿受到搬家倒面及环保检查影响,整体供应小幅收紧。坑口方面,受港口转弱和外购价下调影响,产地情绪降温,价格小幅下调。港口方面,市场交易热度一般,成交价格小幅下跌,贸易商采买节奏偏缓,本周铁路运量大幅下降,港口库存下滑。下游方面,南方降雨较多,短期水电替代效应仍然较强,终端以维持长协及进口煤为主,短期需求难有较大释放。B)价格短期观点:我们判断煤价有望开启震荡反弹。i)建材煤修复预期向好:两会提出拟安排地方政府专项债 3.9 万亿,同比多增 1000亿元,随着资金陆续到位,续建项目和新建项目有望加快脚步。目前重点项目进入浇筑高峰期、部分新项目进入筹备期、工地资金到位率逐步改善等利好因素叠加,建材煤修复预期向好;ii)港口库存延续去化:截至 6 月 1 日,环渤海九港煤炭库存 2365万吨,同比下降 22.12%;iii)非电需求有韧性:根据 Mysteel数据,最新一期尿素/甲醇开工率为 80.74%/81.84%,处于历史同期高位。C)价格中长期观点:我们认为 2024 年煤价中枢将进一步上行。i)2024 年 1-4 月全国煤炭总产量 14.76 亿吨,同比下降 3.5%,年化产量仅 44.28 亿吨,较 2023 年的46.6 亿吨大幅下降;ii)2024 年电煤长协对于供需双方都有履约率要求,在进口价差无明显优势的情况下,电厂预计优先拉运长协保证履约,因此 2024年进口量大概率出现减量。

钢焦价格博弈,双焦震荡偏强。

A)价格及事件回顾:本周,京唐港主焦煤价格大幅上涨至 2210 元/吨(+7.28%)。焦煤方面:产地方面,本周部分大矿产量小幅波动,供应稍有增量。下游方面,焦企多有盈利,开工积极性较好,原料煤库存多降至低位,部分焦企适当补库,根据 Mysteel 数据,本周全样本独立焦企产能利用率72.23%,环比持平。焦炭方面:焦企开工率较上周持稳,个别有继续提产计划,后期供应整体保持宽松。下游方面,考虑后期钢厂逐步进入淡季,钢材价格进入震荡调整,铁水产量小幅回调,本周 247 家铁水日均产量为 235.83 万吨,环比下降 0.97 万吨。在刚需采购下,短期供需基本维持平稳。B)价格短期观点:

我们判断双焦价格预计企稳回升,焦炭弹性大、焦煤赔率高。

i)铁水产量&钢厂盈利回升,但焦企开工率并未同步提升,焦炭有望迎来提涨;ii)“金三银四”虽迟但到,此前下游需求较差主因项目资金到位不及时,现已持续修复;iii)焦煤现货价调整幅度对长协价有一定指导作用,24Q2 长协价仅环比下调 200元,低于去年 Q3 幅度,侧面反映下游对于 Q2 需求恢复较乐观;C)价格中长期观点:

我们认为 2024 年宏观预期改善下,双焦价格有较大弹性。

i)国内焦煤产量稳定,而进口主要来自蒙古、澳大利亚,但 2023年蒙煤通关维持历史高位、澳洲硬焦煤出口同比下降,后续再有增长恐乏力;ii)国务院关税税则委员会发布公告,自 2024 年 1 月 1 日起,按照东盟自贸协定、中澳自贸协定,印尼和澳大利亚等国进口煤继续维持零关税,来自其他国家的进口焦煤执行 3%税率,进口成本抬升下,2024 年焦煤进口量或将出现回落;iii)2024 年 5 月 17 日,楼市迎来政策三箭齐发,包括设立 3000亿保障性住房再贷款、下调各期限品种住房公积金贷款利率 0.25 个百分点、降低全国层面个人住房贷款最低首付比例等。从需求历史表现来看,6 月开始煤炭消费旺季将正式到来,基本面有望与密集政策形成共振;iv)国家发改委主任郑栅洁表示,随着高质量发展的深入推进,设备更新的需求会不断扩大,初步估算市场规模 5 万亿以上,投资拉动效应显著,焦煤长期需求有一定保障;v)根据 2024 年政府工作报告,今年开始国家拟连续几年发行超长期特别国债,旨在系统解决重大项目建设的资金问题,实物量长期有一定保障;vi)山西资源税落地,原矿税率由8%上调至10%,选矿税率由6.5%调整至9%,4月1日开始执行。焦煤资源税上调幅度更大,价格支撑明显。

近期国务院印发了《2024-2025年节能降碳行动方案》,我们测算了在完成既定任务的情况下,2024-2025 年煤炭消费量的情况。核心假设:1)未来两年 GDP 增速 5%;2)2023 年原料用能消费量占比 8.7%,24-25 年维持不变;3)2020-2023 年石油、天然气消费占比平均值为 18.4%、8.6%,24-25 年维持不变;4)2024-2025 年扣减原料用能和非化石能源单位能耗均下降 2.5%。基于以上条件,我们测算 2024-2025 年煤炭消费量分别为 32.2、32.8 万吨标准煤,两年复合增速1.9%。

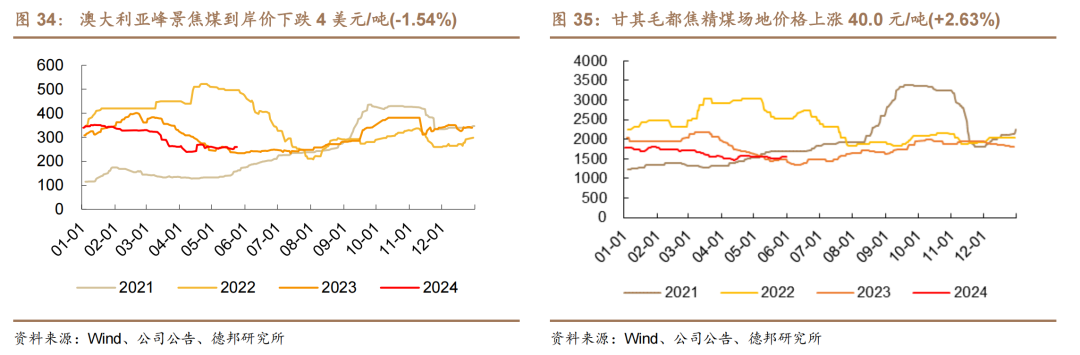

本周数据回顾:1)煤炭价格及下游价格:秦皇岛 Q5500 平仓价 874 元/吨(-1.13%),京唐港主焦煤库提价 2210 元/吨(+7.28%),国内主要港口冶金焦平仓价 1995 元/吨 (0.00%);2)供需分析: 秦皇 岛港 铁 路 调入 量 48.4 万 吨(+20.40%),港口吞吐量 47.4 万吨(+34.66%);3)库存分析:秦皇岛库存 475万吨,较上周减少 59 万吨(-11.05%),钢厂焦煤库存 753 万吨,较上周增加 0.04万吨(+0.01%);4)国际煤炭市场:IPE 鹿特丹煤炭价为 103.7 美元/吨(-2.68%),澳大利亚峰景焦煤到岸价为 256.0 美元/吨(-1.54%),动力煤内外价差为 28.70 元/吨,较之前收窄 13.79 元/吨,主焦煤内外价差为 150.33 元/吨,较之前价差扩大 126.77 元/吨 。

投资建议:我们认为随着2023年7月24日政治局会议召开、9月6日两办发布《关于进一步加强矿山安全生产工作的意见》,煤炭行业基本面和预期发生重大变化;2024年国资委全面推开国有企业市值管理,证监会推动上市公司高质量分红,进一步凸显煤炭股票投资价值。维持板块“优大于市”评级。推荐三个方向:1)优质分红。优质公司具备长期分红能力,且随着资本开支下降,分红率具备持续提升空间,推荐:陕西煤业、山煤国际、中煤能源,建议关注:中国神华、兖矿能源、兰花科创等。2)双焦弹性。复苏预期下,双焦在经历前期的价格的大幅下跌后存在反弹空间,推荐:潞安环能、平煤股份、淮北矿业、中国旭阳集团,建议关注:山西焦煤、陕西黑猫等。3)长期增量。有产能释放的公司在下一波周期启动时具备更强的爆发性,建议关注:昊华能源、广汇能源、盘江股份等。

风险提示:国内经济复苏进度不及预期;海外需求恢复不及预期;原油价格下跌拖累煤化工产品价格。

目录

1. 行业数据跟踪1.1. 价格梳理:动力煤焦煤价格涨跌不一,下游产品涨跌不一1.1.1. 煤炭价格:动力煤价下跌,炼焦煤价上涨1.1.2. 下游价格:产品价格分化,卷螺差上涨1.2. 供需分析:铁路调入量上升,国内外运价分化1.3. 库存分析:南北港口动力煤库存增加,下游双焦库存增加1.4. 国际煤炭市场:海外煤价分化,动力煤焦煤内外价差分化2. 行情回顾:板块上涨,跑赢大盘3. 本周重要事件回顾3.1. 行业新闻3.2. 公司公告4. 风险提示

正文

1.行业数据跟踪

1.1.价格梳理:动力煤焦煤价格涨跌不一,下游产品涨跌不一

1.1.1.煤炭价格:动力煤价下跌,炼焦煤价上涨

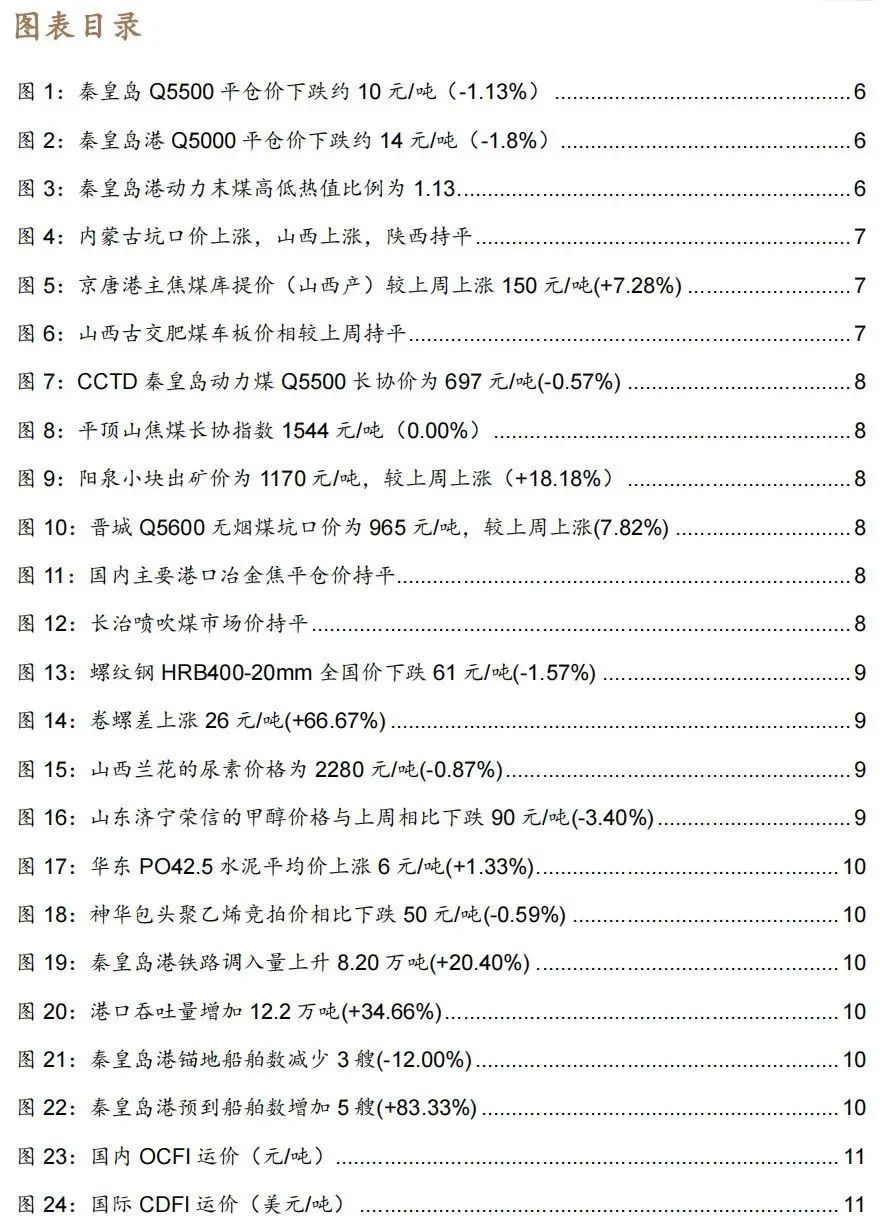

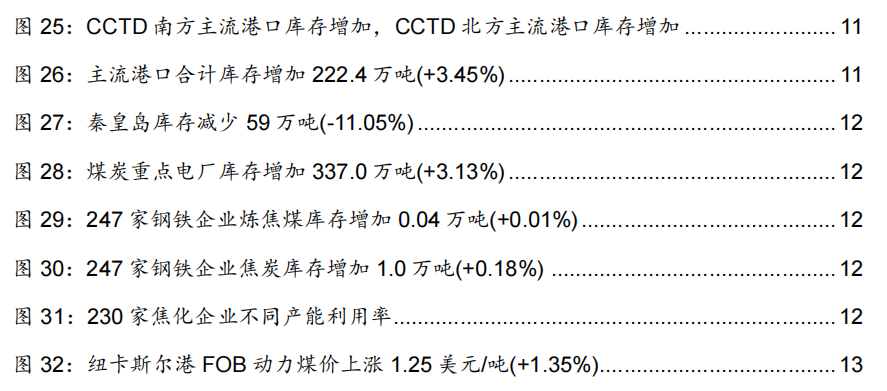

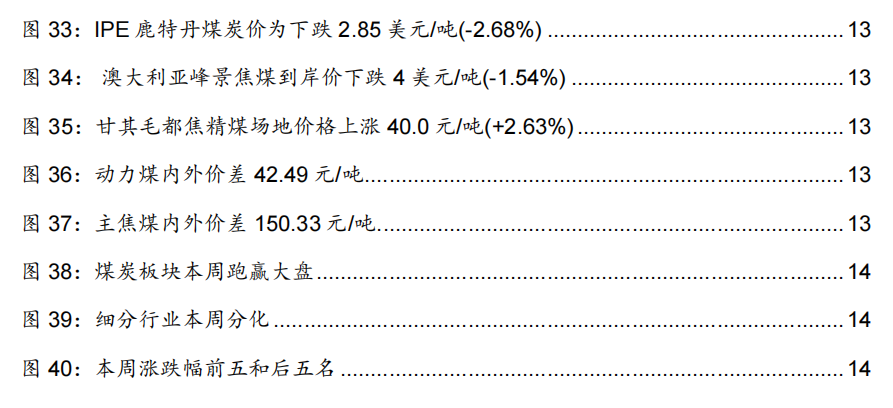

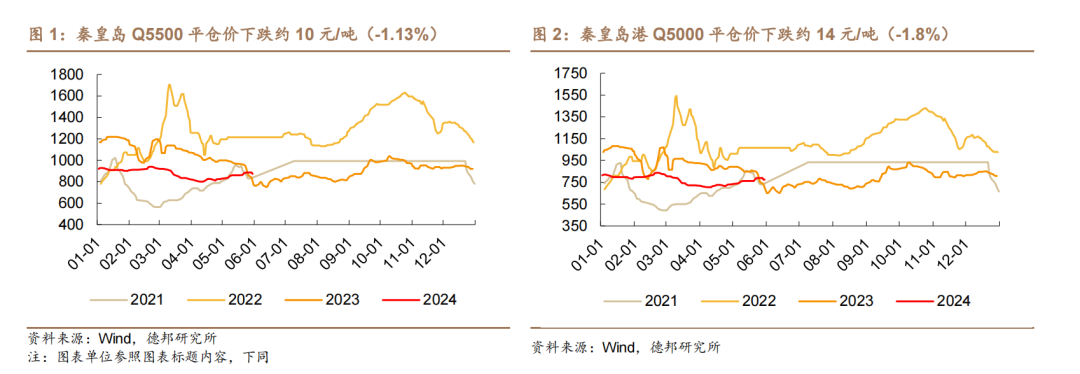

港口动力煤现货:秦皇岛港 Q5500 动力煤较上周下跌。截至 2024 年 5 月 30日,动力煤方面:秦皇岛 Q5500 平仓价 874 元/吨,较上周下跌约 10 元/吨(-1.13%);秦皇岛港 Q5000 平仓价 775 元/吨,较上周下跌约 14 元/吨(-1.8%)。

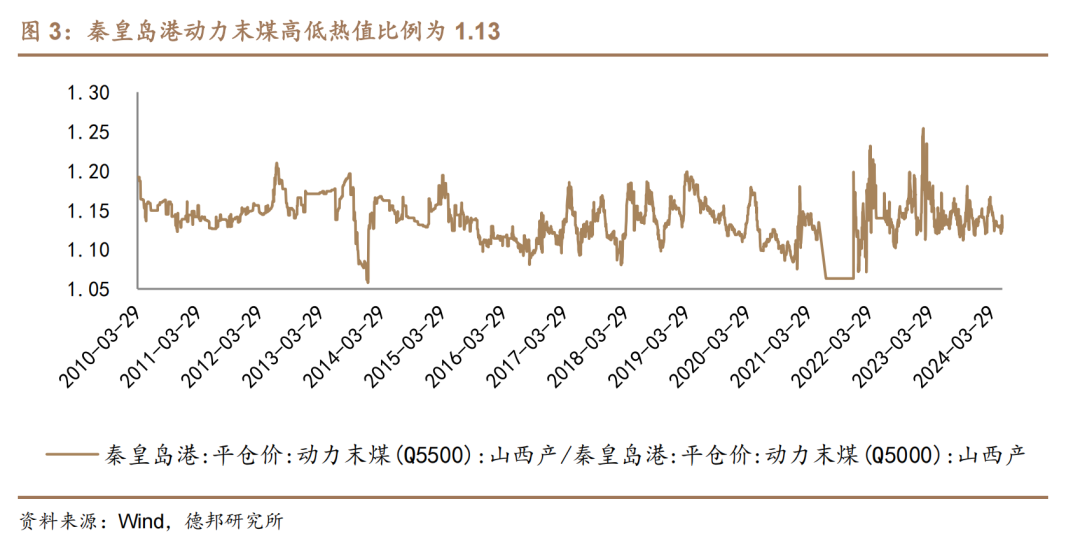

高低热值煤价较上周上涨。截至 2024 年 5 月 30 日秦皇岛港动力末煤高低热值比例为 1.13,较上周有所上涨。

坑口动力煤:内蒙古坑口价上涨,山西上涨,陕西持平。截至 2024 年 5 月24 日,山西大同动力煤 Q5500 坑口价为 764 元/吨,较前一周上涨 40 元/吨(+5.5%);内蒙古鄂尔多斯东胜动力煤 Q5200 坑口价 702 元/吨,较前一周上涨37 元/吨(5.6%);陕西黄陵 Q5000 坑口价为 810 元/吨,较前一周持平 0 元/吨0.0%。

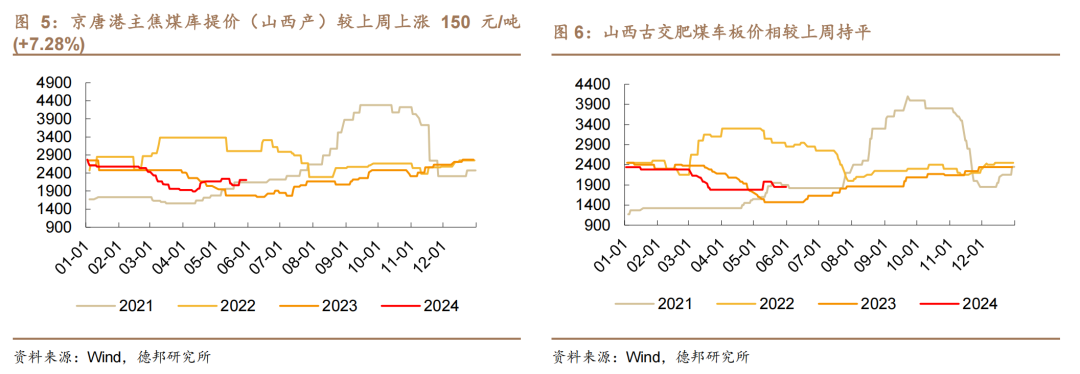

港口&坑口炼焦煤:京唐港主焦煤库提价(山西产)较上周上涨,山西古交肥煤车板价较上周持平。截至 2024 年 5 月 30 日,京唐港主焦煤库提价(山西产)2210 元/吨,较上周上涨 150元/吨(+7.28%);截至 2024 年 5 月 31 日,山西古交肥煤车板价 1850 元/吨,相较上周持平。

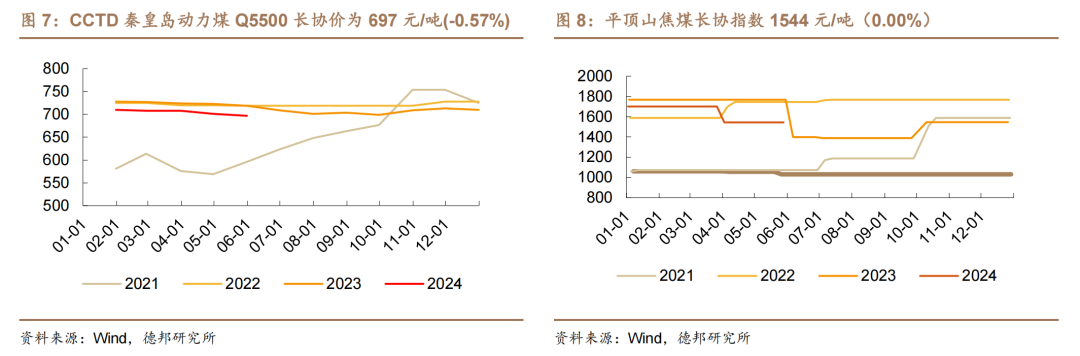

动力煤&炼焦煤长协:2024 年 5 月 CCTD 秦皇岛动力煤 Q5500 长协价为 697 元/吨;截至 2024 年 5 月 28 日, 平顶山焦煤长协指数 1544 元/吨。2024 年 5 月CCTD 秦皇岛动力煤 Q5500 长协价为 697 元/吨,较上月下跌 4 元/吨(-0.57%);平顶山焦煤长协指数1544 元/吨,较上周持平。

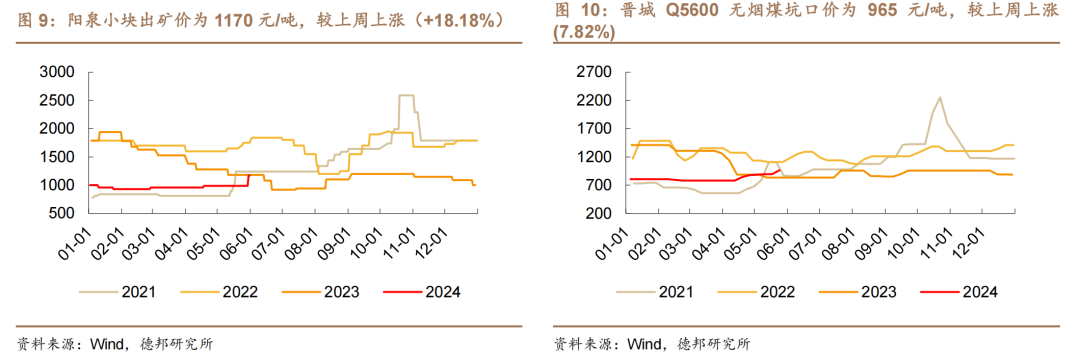

坑口无烟煤:阳泉无烟煤价较上周上涨、晋城无烟煤价较上周上涨。截至 2024 年5 月 31 日阳泉小块出矿价为 1170 元/吨,较上周上涨 180 元/吨(+18.18%);截至 2024年 5 月 24 日晋城 Q5600 无烟煤坑口价为 965 元/吨,较上周上涨 70 元/吨(+7.82%)。

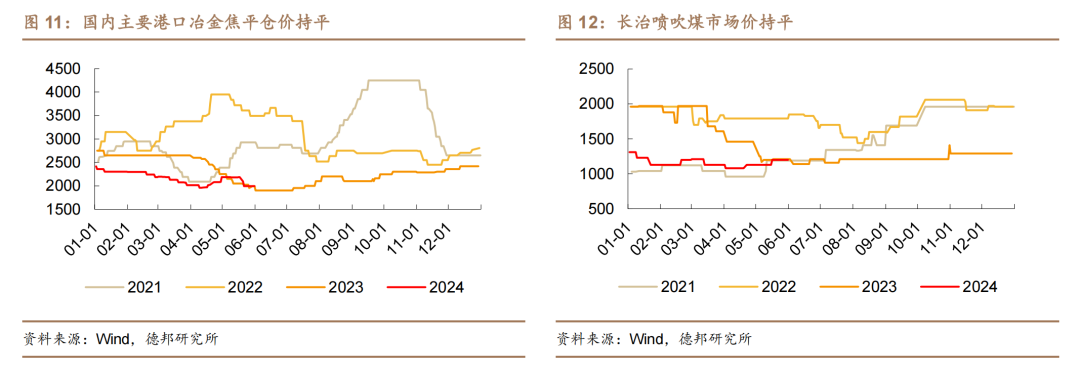

焦炭&喷吹煤:国内主要港口冶金焦平仓价下跌、长治喷吹煤市场价较上周持平。截至2024 年 5 月 31 日国内主要港口冶金焦平仓价 1995 元/吨,与上周相比持平;长治喷吹煤市场价 1200 元/吨,与上周相比持平。

1.1.2. 下游价格:产品价格分化,卷螺差上涨

焦煤下游:螺纹钢价格下跌、卷螺差较上周上涨。截至 2024 年 5 月 31 日,螺纹钢 HRB400-20mm 全国价 3830 元/吨,较上周下跌 61元/吨(-1.57%);卷螺差为 65 元/吨,较上周上涨 26 元/吨(+66.67%)。

化工煤下游:尿素价格较上周下跌,甲醇价格较上周下跌。截至 2024 年 5月 31 日山西兰花的尿素价格为 2280 元/吨,与上周相比下跌 20 元/吨(-0.87%);山东济宁荣信的甲醇价格为 2560 元/吨,与上周相比下跌 90 元/吨(-3.40%)。

化工煤下游:水泥价格较上周上涨,聚乙烯价格较上周下跌。截至 2024 年 5月31日华东PO42.5水泥平均价为456元/吨,与上周相比上涨6元/吨(+1.33%);截至 2024 年 5 月 29 日神华包头聚乙烯竞拍价 8400 元/吨,与上周相比下跌 50 元/吨(-0.59%)。

1.2. 供需分析:铁路调入量上升,国内外运价分化

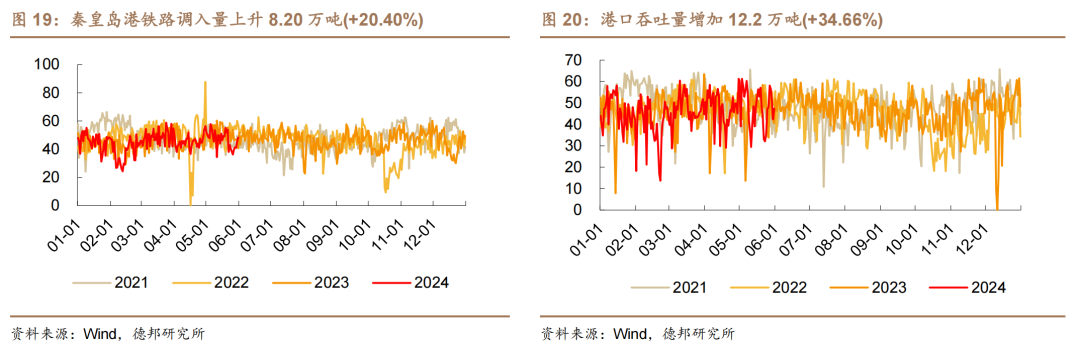

煤炭发运:秦皇岛港铁路调入量上升,港口吞吐量增加。截至 2024 年 5 月31 日秦皇岛港铁路调入量 48.4 万吨,与上周相比上升 8.20 万吨(+20.40%);港口吞吐量 47.4 万吨,与上周相比增加 12.2 万吨(+34.66%)。

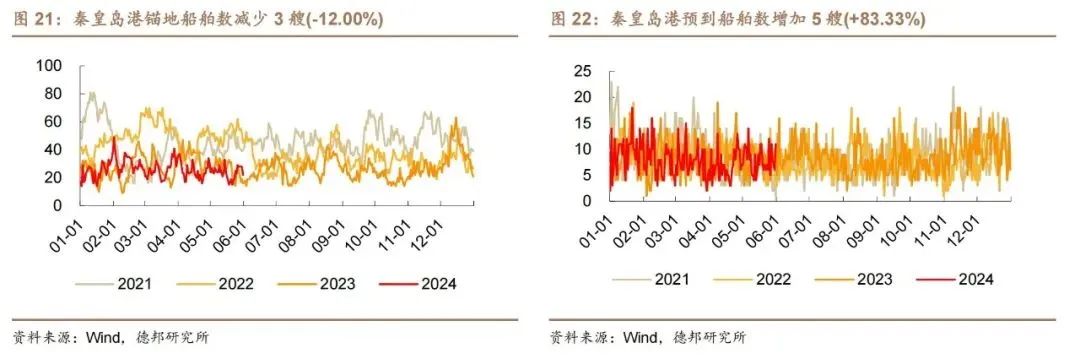

动力煤需求:锚地船舶数减少,预到船舶数增加。截至 2024 年 5 月 31 日秦皇岛港锚地船舶数 22 艘,与上周相比减少 3 艘(-12.00%);秦皇岛港预到船舶数11 艘,与上周相比增加 5 艘(+83.33%)。

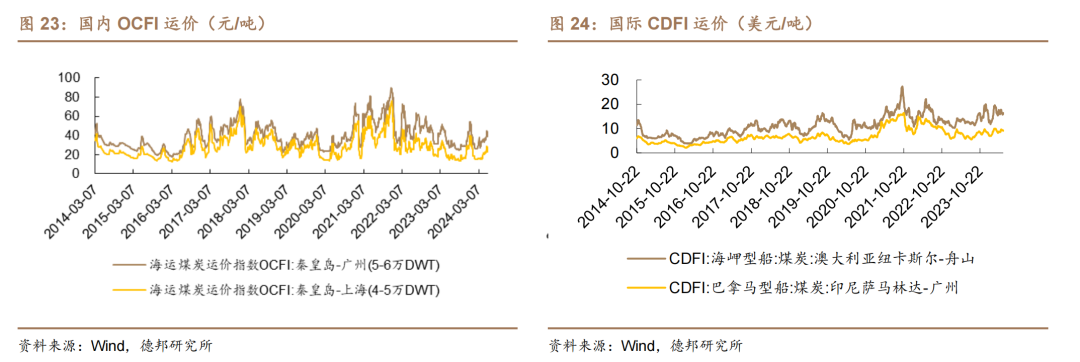

煤炭运费:国内运价下跌、国际运价分化。截至 2024 年 5 月 31 日,国内OCFI 运价:秦皇岛-广州、秦皇岛-上海分别为 39.1 元/吨、22.7 元/吨,较上周变化分别为:下跌 5.0 元/吨(-11.34 %)、下跌 5.2 元/吨(- 18.64 %);国际CDFI 运价:纽卡斯尔-舟山、萨马林达-广州分别为 16.42 美元/吨、9.05 美元/吨,较上周变化分别为:上涨 0.67 美元/吨(4.25%)、下跌 0.34 美元/吨(-3.59%)

1.3. 库存分析:南北港口动力煤库存增加,下游双焦库存增加

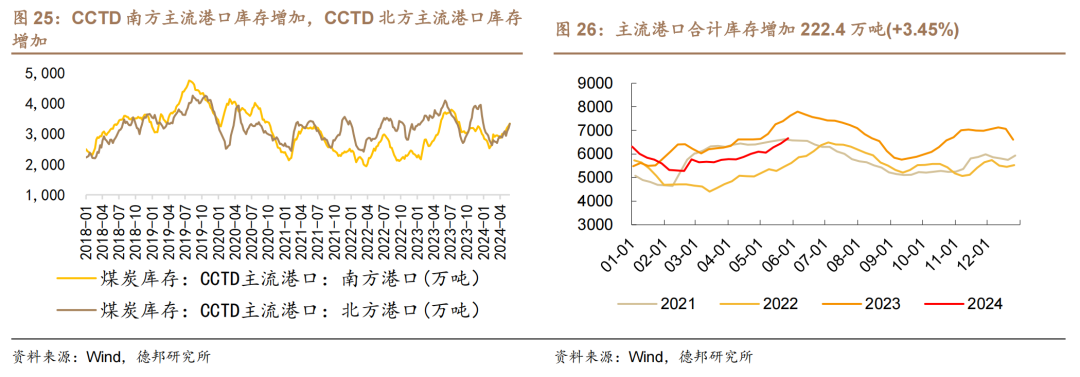

港口总库存:南、北方主流港口库存增加,主流港口合计库存增加。截至2024 年 5 月 27 日 CCTD 南方主流港口库存为 3338.2 万吨,较上周增加 74.4 万吨(+2.28%);CCTD 北方主流港口库存为 3329.4 万吨,较上周增加 147.9 万吨(+4.65%)。主流港口合计库存为 6667.6万吨,较上周增加 222.4 万吨(+3.45%)。

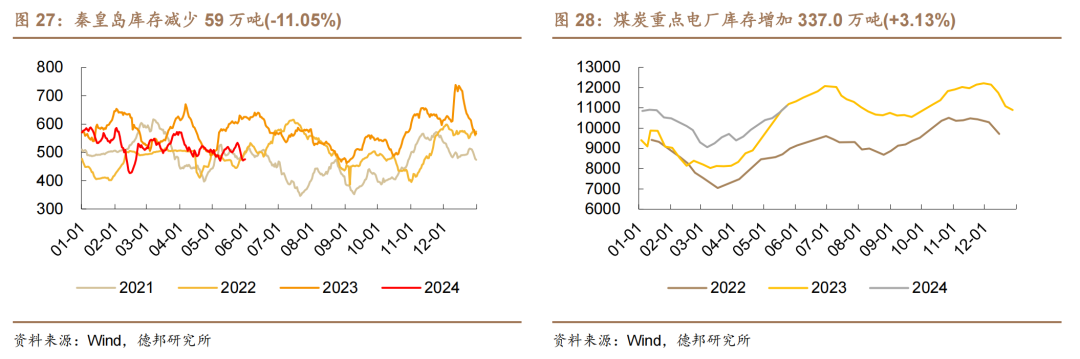

动力煤库存:秦皇岛库存减少,煤炭重点电厂库存增加。截至 2024 年 5 月31 日,秦皇岛库存 475 万吨,较上周减少 59 万吨(-11.05%);截至 2024 年 5 月23 日,煤炭重点电厂库存 11094 万吨,较上周增加 337.0 万吨(+3.13%)。

下游双焦库存:247 家钢铁企业炼焦煤库存增加、焦炭库存增加。截至 2024年 5 月 24 日 247 家钢铁企业炼焦煤库存 752.53 万吨,较上周增加 0.04 万吨(+0.01%); 247家钢铁企业焦炭库存558.61万吨,较上周增加1.0万吨(+0.18%)。

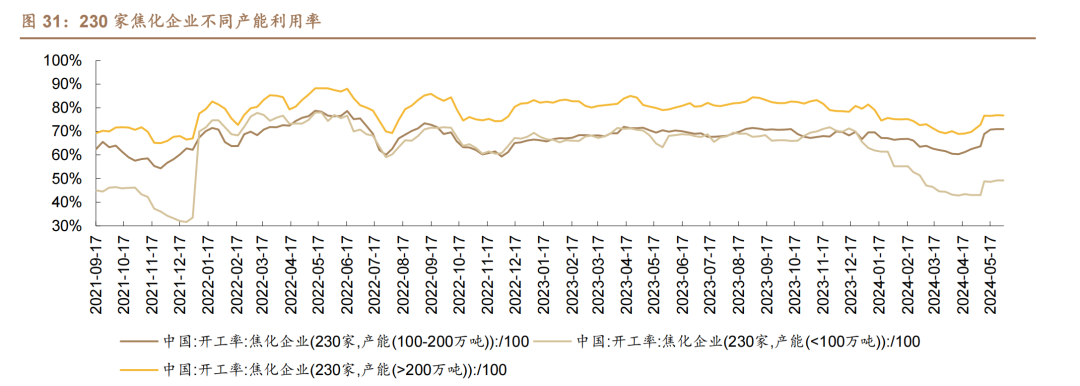

焦化企业产能利用率:截至2024年5月31日,230家焦化企业(>200万吨)产能利用率为 76.71%,230 家焦化企业(100~200 万吨)产能利用率为 70.99%,230 家焦化企业(<100 万吨)产能利用率为 49.21%,较上周分别下跌(-0.12%)、上涨(+0.09%)、持平(0.00%)。

1.4. 国际煤炭市场:海外煤价分化,动力煤焦煤内外价差分化

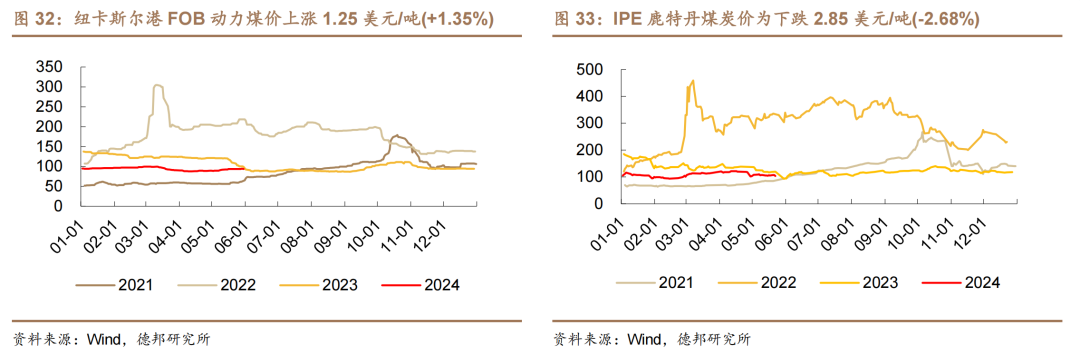

海外动力煤价格:截至 2024 年 5 月 23 日,纽卡斯尔港 FOB 动力煤价 93.55美元/吨,较上周上涨 1.25美元/吨(+1.35%);截至 2024 年 5 月 31 日澳大利亚峰景焦煤到岸价 256 美元/吨,较上周下跌 4 美元/吨(-1.54%);截至 2024 年 5 月31 日甘其毛都焦精煤场地价格 1560元/吨,较上周上涨 40.0 元/吨(+2.63%)。

内外煤炭价差:动力煤内外价差收窄、主焦煤内外价差扩大。截至 2024 年5 月 30 日,动力煤内外价差 28.70 元/吨,较之前收窄 13.79 元/吨;主焦煤内外价差 150.33 元/吨,较之前价差扩大 126.77 元/吨。

2. 行情回顾:板块上涨,跑赢大盘

截至 2024 年 5 月 31 日,上证综指下跌 0.1%,煤炭板块上涨 2.0%,跑赢大盘。

动力煤上涨 2.90%,炼焦煤上涨0.06%,焦炭上涨 0.45%。

涨跌幅前五:甘肃能化(8.99%)、新集能源(8.67%)、中煤能源(7.27%)、淮河能源(7.25%)、上海能源(5.48%)。

涨跌幅后五:安源煤业(-2.71%)、云煤能源(-2.96%)、永泰能源(- 3.05%)、宝泰隆(-6.22%)、郑州煤电(-7.89%)。

3. 本周重要事件回顾

3.1. 行业新闻

新华财经北京 5 月 31 日电,本期(2024 年 5 月 24 日-2024 年 5 月 30 日)中价·新华焦煤价格指数竞价指数小幅上涨。具体来看,竞价指数报1663 点,较上期上涨 15 点,涨幅 0.91%;长协指数报 1488 点,现货指数报 1584 点,均较上期持平。

5 月 31 日,汾渭 CCI 俄罗斯 5000 大卡动力煤离岸价为 85.5 美元/吨,环比上周持平;到岸价为 94 美元/吨,环比上周持平。

5 月 28 日,美国能源信息署(EIA)发布最新《月度能源回顾》报告显示,2024 年 4 月份,美国煤炭产量为 3306.7 万短吨(2999.79 万吨),较上年同期的 4696.9 万短吨下降 29.6%,较前一月的 4061.2 万短吨下18.6%。

3.2. 公司公告

【中煤能源】

为提升上市公司投资价值,与投资者共享发展成果,增强投资者获得感,推动上市公司高质量发展,在公司已制定的 2023 年年度利润分配方案基础上,中国中煤提议:在保证公司正常经营和长期发展不受影响的前提下,提议向全体股东分派现金红利 15 亿元,以截至 2023 年 12 月 31 日总股本 13,258,663,400 股为基数,每股派发现金红利人民币0.113 元(含税);提议公司董事会提请股东大会授权董事会根据股东大会决议在符合利润分配的条件下制定并实施 2024 年度中期分红方案,建议分红金额不低于 2024 年上半年归属于上市公司股东的净利润(以中国企业会计准则和国际财务报告准则下的金额孰低者为准)的 30%,且不超过相应期间归属于上市公司股东的净利润。

【甘肃能化】

根据国家发改委、国家能源局关于能源安全和能源保供及甘肃省委、省政府工作部署,公司下属全资子公司甘肃靖煤能源有限公司(以下简称“靖煤公司”)拟出资新设全资子公司甘肃能化庆阳煤电公司(最终以工商登记为准),并以该公司为项目实施主体投资建设甘肃能化庆阳 2×660MW 煤电项目。

4. 风险提示

1)国内经济复苏进度不及预期

2)海外需求恢复不及预期

3)原油价格下跌拖累煤化工产品价格

证券研究报告:《煤炭周报:能耗政策不改煤炭股长期价值逻辑》

对外发布时间:2024年6月2日

证券分析师:翟堃

资格编号:S0120523050002

邮箱:zhaikun@tebon.com.cn

手机:17521750705

证券分析师:薛磊

资格编号:S0120524020001

邮箱:xuelei@tebon.com.cn

手机:19512397628

研究助理:谢佶圆

邮箱:xiejy@tebon.com.cn

手机:19512251518

报告发布机构:德邦证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

团队介绍

翟堃,所长助理,能源开采&有色金属行业首席分析师,中国人民大学金融硕士,天津大学工学学士,8年证券研究经验,2022年上海证券报能源行业第二名,2021年新财富能源开采行业入围,2020年机构投资者(II)钢铁、煤炭和铁行业第二名,2019年机构投资者(II)金属与采矿行业第三名。研究基础扎实,产业、政府资源丰富,擅长从库存周期角度把握周期节奏,深挖优质弹性标的。

薛磊,研究员助理,罗切斯特大学金融学硕士,波士顿大学工商管理学士。曾供职于开源证券,2022年新财富能源开采行业入围,2023年加入德邦证券研究所,主要覆盖动力煤、焦煤、电解铝等领域研究。

谢佶圆,研究员助理,约翰霍普金斯大学金融学硕士,早稻田大学经济学学士。2023年5月加入德邦证券研究所,主要覆盖动力煤、焦煤焦炭领域研究。

+ + ++ +

重要说明

适当性说明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号/本账号发布的观点和信息仅供德邦证券的专业投资者参考,完整的投资观点应以德邦证券研究所发布的完整报告为准。若您并非德邦证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号/本账号中的任何信息。本订阅号/本账号难以设置访问权限,若给您造成不便,敬请谅解。市场有风险,投资需谨慎。

分析师承诺:本人具有中国证券业协会授予的证券投资咨询执业资格,以勤勉的职业态度、专业审慎的研究方法,使用合法合规的信息,独立、客观地出具本报告,本报告所采用的数据和信息均来自市场公开信息,本人对这些信息的准确性或完整性不做任何保证,也不保证所包含的信息和建议不会发生任何变更。报告中的信息和意见仅供参考。本人过去不曾与、现在不与、未来也将不会因本报告中的具体推荐意见或观点而直接或间接收任何形式的补偿,分析结论不受任何第三方的授意或影响,特此证明。

免责声明

德邦证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。本报告中的信息均来源于合规渠道,德邦证券研究所力求准确、可靠,但对这些信息的准确性及完整性均不做任何保证,据此投资,责任自负。本报告不构成个人投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。德邦证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。