“康美案”阴霾散去?广发证券2名涉事高管被重用,投行业务风光不再

文|子弹财经 立莉

头部券商广发证券及其子公司的高层变动仍在持续。

自今年5月广发证券迎来新一届管理层后,广发证券及旗下子公司发布多项人事变动公告。

6月7日,广发资管宣布多项人事,原合规负责人、首席风险官孔维成履新总经理职务;广发证券合规总监吴顺虎出任广发资管合规负责人,原副总经理蒋荣暂代首席风险官工作。

多番人事变动均为广发证券管理层换届的后续。作为唯一一家无实际控制人且非国有控股的头部券商,广发证券的公司治理一直备受关注。

在管理层“超期服役”近一年后,广发证券终于在今年5月迎来新任领导班子。广发证券结束董事长、总经理职务“一肩挑”的情况,董事会聘任了多名高管。

在一众高管中,总经理秦力、副总经理欧阳西曾因涉康美药业造假事件被降职。而在此次高管换届中,二人均被重用引发行业关注。

从当前广发证券的业绩来看,新一届管理层担子沉重。广发证券连续两年业绩承压,四大业务仅一项增长,投行业务面临挑战。

1、管理层换届,两名高管上任引关注

因康美药业财务造假风波被降职三年多后,广发证券老将秦力又获得重用。

广发资管此番人事变阵,主要是由于秦力升任广发证券总经理一职,分管的工作内容较之前有了相应的变动。广发资管在公告中称,秦力卸任总经理一职后,将继续在股东单位广发证券任职(广发证券执行董事、总经理),并继续担任广发资管董事长职务。

5月10日,广发证券召开第十一届董事会第一次会议,新管理层也随之亮相。

前任董事长林传辉继续当选董事长;秦力新聘为总经理,广发证券董事会同时还聘任秦力为公司与香港联交所沟通的授权代表。

林传辉是基金行业的元老级人物,一手创建广发基金并带领其成为头部基金之一,是中国基金业历史上任职最长的总经理。2020年12月重回广发证券,获委任为广发证券总经理,2021年1月起获委任为广发证券执行董事,2021年7月起获委任为广发证券董事长。

秦力自1997年开始在广发证券任职,先后在广发证券投行、投资理财、资金营运、规划发展、投资等部门担任过负责人,并担任过公司总经理助理、副总经理、常务副总经理。2011年4月起获委任为广发证券执行董事,2020年12月起获委任为广发证券总监;2021年12月起任广发资管董事长、总经理。

除二人之外,广发证券董事会还同意聘任了多名高管,孙晓燕担任公司常务副总经理兼财务总监,肖雪生、欧阳西、张威、易阳方、辛治运、李谦、徐佑军、胡金泉担任公司副总经理,辛治运同时兼任首席信息官,吴顺虎担任公司合规总监,崔舟航担任公司首席风险官,尹中兴担任公司董事会秘书、联席公司秘书、证券事务代表。

需要注意的是,而此次聘任的高管中,有两名高管的上任引发行业关注。除了升任总经理的秦力,副总经理欧阳西也曾因康美药业造假事件被降职。

2020年因康美造假案的影响,广发证券及相关责任人员遭到了一连串的惩罚。2020年7月,证监会下发行政监管措施事先告知书,对广发证券采取暂停保荐机构资格6个月、暂不受理债券承销业务有关文件12个月的监管措施;对14名直接责任人及负有管理责任的人员分别采取认定为不适当人选10年至20年、公开谴责、限制时任相关高管人员领取报酬等监管措施,并责令广发证券对相关责任人员进行内部追责。

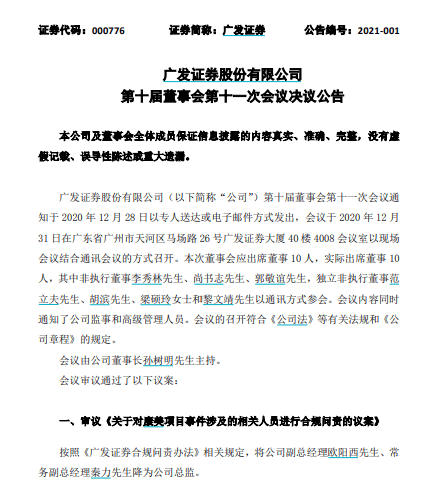

图 / 广发证券公告

图 / 广发证券公告2020年12月,广发证券发布公告称,公司董事会审议通过关于对康美项目事件涉及的相关人员进行合规问责的议案,按照《广发证券合规问责办法》相关规定,将公司副总经理欧阳西、常务副总经理秦力降为公司总监。

如今,秦力和欧阳西分别升任总经理和副总经理,难免引起外界关注。在新一轮的经济周期中,新领导班子能否担起广发证券的发展重任?

2、业绩承压,四大业务仅一项增长

客观地说,以广发证券当前业绩来看,新一届管理层担子不轻。

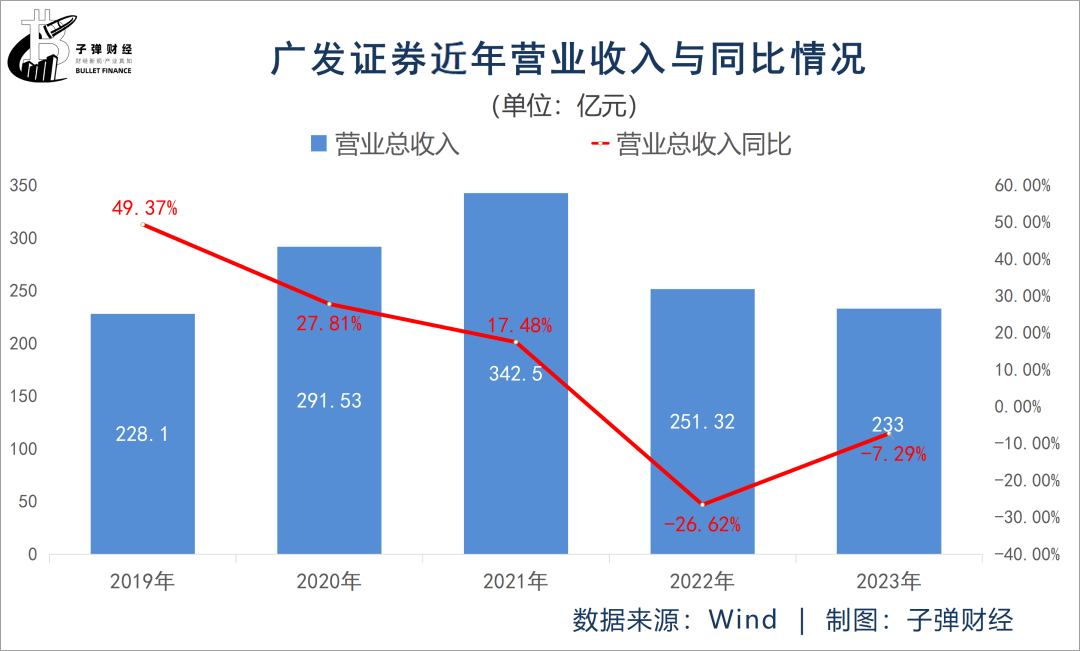

2023年年报显示,广发证券实现营业收入233亿元,同比下降7.29%,归母净利润69.78亿元,同比下降12%。这已经是广发证券连续两年业绩承压,2022年的营业收入和归母净利润亦同比减少了26.62%和26.95%。

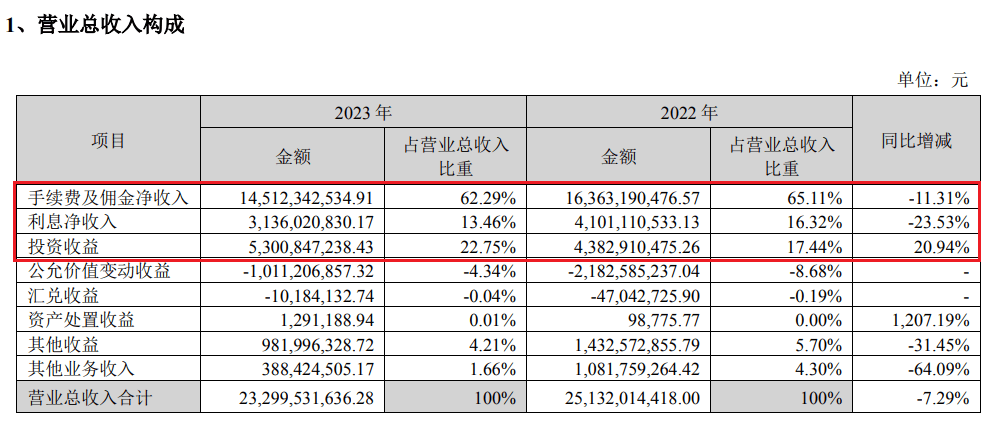

从营收构成来看,广发证券2023年手续费及佣金净收入为145.12亿元,同比减少了11.31%,利息净收入为31.36亿元,同比减少了23.53%;投资收益53亿元,同比增加了20.94%。

其中,手续费及佣金净收入占营收比重的62.29%,这一项的减少导致了整体营收的大幅下滑。广发证券在年报中称,主要归因于证券经纪业务和资产管理及基金管理业务的手续费及佣金净收入减少。

图 / 广发证券2023年年报

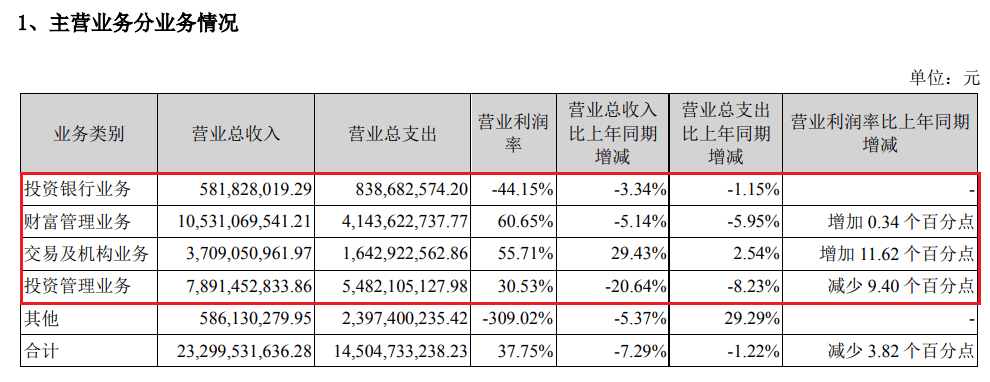

图 / 广发证券2023年年报分板块来看,广发证券的业务分为投资银行业务、财富管理业务、交易及机构业务和投资管理业务四个板块。这四大板块中,除交易及机构业务收入同比增长外,投行业务、财富管理业务、投资管理业务的收入都在下降。具体来看:

交易及机构业务是唯一实现正向增长的业务板块,2023年这一板块收入37.09亿元,同比增长29.43%。

截至2023年末,广发证券为48家新三板企业提供做市服务;柜台市场新发产品数量38678只,新发产品规模约5288.26亿元;提供资产托管及基金服务的产品规模为5605.64亿元,较2022年末增长8.29%。

图 / 广发证券2023年年报

图 / 广发证券2023年年报投资管理业务营收下降最为严重。

广发证券投资管理业务主要包括资产管理、公募基金管理及私募基金管理业务,2023年广发证券投资管理业务实现营收78.91亿,同比下降20.64%。

截至2023年末,广发资管管理的集合资产管理计划和专项资产管理计划的净值规模较2022年末分别下降43.68%和10.65%,单一资产管理计划的净值规模较2022年末上升48.57%,合计规模较2022年末下降24.53%。

广发证券主要通过控股子公司广发基金和参股公司易方达基金开展公募基金管理业务。截至2023年末,广发基金管理的公募基金规模合计12209.82亿元,较2022年末下降2.30%;易方达基金的公募基金规模合计16773.40亿元,较2022年末增长6.65%。

其余两大板块中,广发证券核心收入来源财富管理业务收入105.31亿元,同比下滑5.14%。投资银行业务收入为5.82亿元,同比下滑3.34%。

3、投行业务掉队,深度布局泛财富管理

投资银行业务也称投行业务,即通过承销股票及债券和提供保荐及财务顾问服务赚取承销佣金、保荐费及顾问费。

曾在综合实力上堪称头部券商的广发证券,近年来投行业务已然掉队。

2023年,广发证券完成股权融资主承销家数17家,股权融资主承销金额163.67亿元。其中IPO主承销数量为3家,同比下降50%,主承销金额20.33亿元,同比下降30.92%。

而从收入结构看,广发证券的投行业务逐渐边缘化。2023年,其投资银行业务收入为5.82亿元,同比下滑3.34%,5.82亿元的收入占公司年度总营收的2.5%。

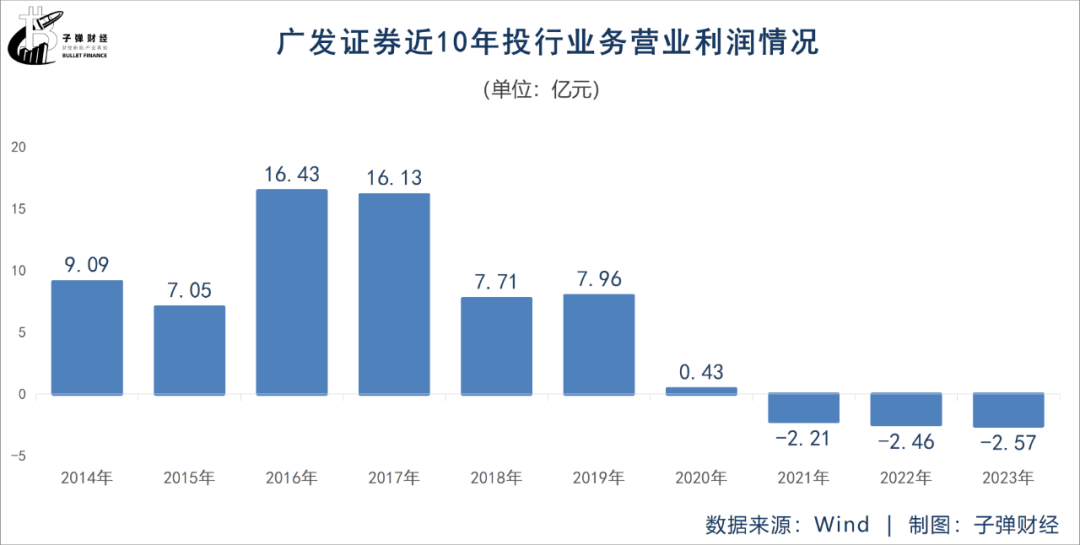

营业利润方面,2023年广发证券投资银行业务实现营业利润-2.57亿元。这已是广发证券投行业务第三年亏损,2021年与2022年营业利润分别为-2.21亿元、-2.46亿元。

广发证券的投行业务的转折点发生在2020年。

广发证券的投行业务的转折点发生在2020年。在这一年广发证券卷入康美药业财务造假中,投行业务被按下暂停键。2021年,广发证券相关资格陆续恢复后重启投行业务,但面对新的内外部环境变化,投行业务元气的恢复并非易事。

历年年报显示,2021年广发证券投行保荐的IPO项目数量为0,2022年承销保荐IPO项目有6家,2023年承保销荐IPO数量仅为3家,同比下降50%。

这与广发证券的高光时刻更是不能相比,2016年广发证券IPO主承销数量为16家,居行业第二;2017年保荐的IPO数量33家,居行业第一。

业绩承压的同时,2023年广发证券投行业务还因合规问题被监管处罚超千万。

因事涉美尚生态造假一案,2023年9月,证监会对广发证券下发行政处罚决定书。证监会认为广发证券在为美尚生态2018年非公开发行股票提供保荐服务过程中,出具的保荐书等文件存在虚假记载、未审慎核查美尚生态发行募集文件的真实性和准确性等违法行为。

证监会决定对广发证券责令改正给予警告,合计罚没1021万元;同时对两名直接责任人给予警告,并分别处以25万元罚款。

就目前监管态势来看,行业严监管已呈现常态化,监管部门对券商的业务监管愈发严格,对各项业务的处罚更加精细化,投行业务更是处罚的“重灾区”。

在投行业务式微的当下,广发证券战略侧重于深度布局泛财富管理领域,通过整合不同业务板块的资源和优势,进一步发挥“资产管理+财富管理”的优势。广发证券在管理层换届时亦强调,重要岗位人员的调整与公司业务转型发展密切相关。

在新一届管理团队中,林传辉、秦力、肖雪生等人均有在公募、私募或券商资管等业务板块中担任董事长或总经理的经历,且在各自深耕领域拥丰富的管理经验。

不过,广发证券2024年一季度业绩报告显示,广发证券营收约49.49亿元,同比减少23.59%;归属于上市公司股东的净利润约15.38亿元,同比减少28.67%。

整体来看,广发证券的业绩依然延续着下跌的态势,新任管理层将如何扭转颓势?「子弹财经」将持续关注。