山东黄金定增规模“腰斩”背后:大量举债财务承压,急需融资“解渴”

筹划了一年半的定增事项迟迟未能落地,山东黄金(600547.SH)如今再次调减融资规模至46亿元,较最初的99亿元规模已近“腰斩”。

12月27日晚间,山东黄金发布公告称,根据相关法律、法规及规范性文件的规定,结合当前市场环境的变化及公司的实际情况,拟将本次募集资金总额由73.83亿元调减为不超过46亿元,募集资金全部用于“山东黄金矿业(莱州)有限公司焦家矿区(整合)金矿资源开发工程”项目。

值得关注的是,此次定增的背后,是山东黄金今年上半年刚刚完成对银泰黄金(000975.SZ)高达127.6亿元的溢价收购。在矿山开发高投入、周期长,且并购整合动作不断的背景下,山东黄金大量债务融资导致经营收益能力持续承压。

山东黄金的定增计划肇始于2022年6月。

山东黄金彼时发布公告称,公司将非公开发行A股股票募集资金不超过99亿元。其中,73.83亿元用于上述焦家矿区(整合)金矿资源开发工程,另外25.17亿元用于偿还银行贷款。

经上交所问询后,2023年6月,山东黄金对上述定增预案进行修订,调减了用于偿还银行贷款的25.17亿元,仅保留用于整合焦家矿区金矿资源的73.83亿元。

如今,山东黄金再次调减定增规模至不超过46亿元,较最初不超过99亿元的募资规模已缩水一半,且尚需要通过上交所审核。为此,山东黄金决定将其股东大会决议有效期自原期限届满之日起再延长6个月至2024年7月29日。

具体来看,山东黄金此次定增投向的焦家矿区(整合)金矿资源开发工程投资总额为82.73亿元。

根据山东当地政府关于资源整合、整体开发要求,莱州公司将焦家金矿等14个矿业权整合为一个采矿权,将对焦家矿区整合范围内资源进行整合并统一开发。其中,整合的矿业权包括焦家金矿、望儿山金矿等9个采矿权,以及焦家矿区深部及外围金矿南部详查、马塘二矿区深部及外围金矿勘探等5个探矿权。

山东黄金表示,对于纳入整合范围的14个矿业权,综合考虑募集资金规模、各个矿区的开发安排、矿段位置及建设周期等因素,对原焦家深部及外围南部、金城金矿、前陈-上杨家等三个深部矿权,公司将采用自有资金或其他融资方式投资建设,不再使用本次募集资金进行投资建设。

若本次发行实际募集资金净额(扣除发行费用后)少于上述拟投入募集资金金额,山东黄金将根据实际募集资金净额,在符合相关法律法规的前提下,募集资金不足部分由公司以自有资金或通过其他融资方式解决。

此外,为保证募集资金投资项目的顺利进行,本次发行募集资金到位前,山东黄金可根据募集资金投资项目的实际情况以自筹资金先行投入,并在募集资金到位之后予以置换。

值得一提的是,或出于填补定增事项中调减用于偿还银行贷款留下的资金缺口,山东黄金今年8月还抛出一份规模达100亿元的公司债计划,旨在用于偿还银行贷款等其他融资、补充流动资金、项目建设及运营、股权投资等用途。

山东黄金表示,公司将在监管部门批复文件有效期内视资金市场成本情况和资金需求程度择机择时分批发行,目前与定增资金用途不重叠。

山东黄金大规模融资的背后,是公司近年来债务攀升,财务状况承压。

2023年三季报显示,截至今年三季度末,山东黄金账上的货币资金为118.15亿元,而与此同时,公司短期借款和长期借款分别高达206.72亿元、277.62亿元。

实际早在今年年初,上交所就曾下发审核问询函,要求山东黄金说明存在较高货币资金的同时,维持大量对外债务的原因及合理性,以及在持有大额货币资金、财务性投资的情况下进行本次融资的必要性、合理性。

对此,山东黄金解释称,黄金采选、冶炼业属于典型的资金密集型行业,这一业务特征及保证金量较高的经营需求,决定了公司需维持较大的货币资金规模。此外,随着公司在金矿资源并购整合方面不断推进,致使依赖自身经营积累难以满足经营、发展所需资金,必须依托银行借款等方式广泛筹措资金。

从山东黄金已开工建设的多个矿山开发建设类项目可见一斑,这些项目普遍存在“预算金额高、建设资金需求量大、建设周期长”的特点。截至今年上半年,包括三山岛金矿在内的四个在建项目已累计投入28.04亿元,尚需投入200.39亿元。

值得一提的是,由于山东黄金主要通过债务融资渠道筹措资金,导致公司近年来资产负债率持续上升,且维持在较高水平。

同花顺数据显示,自2020年至2023年三季度末,山东黄金的资产负债率不断攀升,分别为50.43%、59.41%、59.55%、60.68%。同时,大量债务融资导致其财务费用支出持续较高、经营收益能力持续承压。

以2022年为例,尽管山东黄金经营活动产生的现金净流量为29.72亿元,但需要支付的财务费用就高达10.47亿元,仅凭现金流远难以解渴。山东黄金坦言,“从资金需求量看,仍存在较大的资金缺口”。

另外一个令山东黄金财务承压的重要因素,是今年溢价收购银泰黄金控股权。

2023年1月19日,山东黄金宣布拟以溢价方式收购中国银泰、沈国军合计持有的银泰黄金5.81亿股人民币普通股股份,约占标的公司总股份的20.93%,转让价格为127.60亿元。这一转让价格,创下A股资本市场金矿并购交易的纪录。

据悉,截至今年6月30日,山东黄金已对支付股权转让款38.28亿元,尚需支付剩余股权转让款89.32亿元。

不仅如此,在取得银泰黄金控制权后,山东黄金还在二级市场对银泰黄金不断增持。截至目前,山东黄金已累计增持银泰黄金9323万股,占公司总股本的3.36%。

按照计划,山东黄金拟自2023年11月16日起6个月内,通过深交所交易系统以集中竞价方式,以自有资金择机增持银泰黄金,累计增持金额不低于12.88亿元,不超过25.76亿元,增持价格上限不超过19.04元/股。

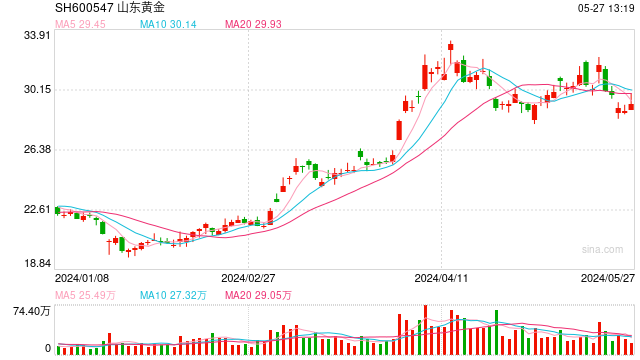

从业绩来看,受益国际金价持续攀升,山东黄金今年以来业绩亮眼。

截至三季度末,山东黄金已实现归母净利润13.45亿元,较去年同期增长94.12%,已超2022年全年净利润。