【山证食品】老白干酒(600559.SH)三季报点评:费用管控效果凸显,盈利持续提升

(来源:山西证券研究所)

持续优化产品结构,100元以上产品增速领先。2024公司前三季度营收40.88亿,同比+6.29%;归母净利润5.56亿,同比+33.0%,其中单Q3营收16.18 亿,同比+0.26%;归母净利润2.52亿,同比+25.17%,利润超市场预期。1)分价格来看,2024前三季度出厂价100元以上/100元以下产品分别实现营收20.44/20.20亿元,同比+15.71%/+8.35%。2)分区域来看,2024年前三季度河北/山东/安徽/湖南/其他省份/境外营收为23.43/1.42/4.57/8.07/3.01/0.13亿元,同比+9.12%/+33.62%/+4.67%/+13.34%/+41.11%/-9.98%。

开展降本增效活动,盈利弹性释放。公司2024Q1-Q3/2024Q3净利率分别为 13.61%/15.57%,同比+2.74/+3.10pct,主要在于公司持续开展降本增效活动,确保费用的精准投入和有效使用,有效的降低费销比和各项费用,盈利水平不断提升。具体来看:1)公司 2024Q1-Q3/2024Q3毛利率为 66.21%/66.77%,同比-0.54/+0.60pct;2024Q1-Q3销售费用率/管理费用率为26.32%/6.92%,同比-2.24/-1.07pct;24Q3销售费用率/管理费用率为25.54%/5.85%,同比+0.11/+0.00pct;2)现金流方面,公司2024Q1-Q3销售收现/经营现金流净额分别为 47.42/6.42亿元,同比+0.71亿元/-1.87亿元;截至24Q3末,公司合同负债为17.5亿元,同比减少2.76亿元。

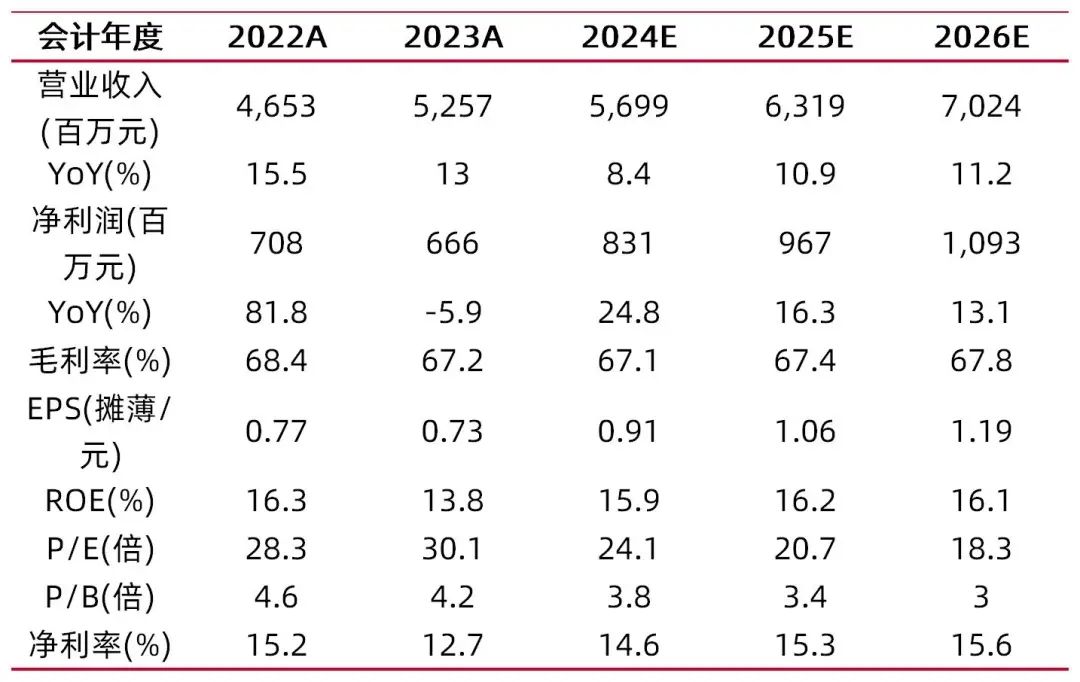

盈利预测、估值分析和投资建议:我们认为公司战略上精耕本地市场,持续优化产品结构。看好省内市场中高价位产品份额提升以及武陵酒省内外放量空间,加之公司改革费效比改善凸显成效,业绩弹性有望逐步释放。预计2024-2026年公司归母净利润8.31亿、9.67亿、10.93亿,EPS分别为0.91元、1.06元、1.19元,对应当前股价,PE分别为24.1倍、20.7倍、18.3倍。维持“买入-A”评级。

【风险提示】

市场环境风险:白酒行业已经进入了深度分化期,市场的竞争更加激烈,行业集中度不断提高,公司产品作为区域品牌,面临被高端白酒挤压市场的风险。

地区市场依赖风险:公司白酒产品主要销售地集中于河北、环河北地区、山东、安徽、湖南及其他北方地区,随着全国性品牌和主要区域性品牌在全国范围内的拓展,如果上述市场对白酒的需求量下降,或公司在上述地区市场份额下降,且公司未能有效拓展区域市场,则将对公司的生产经营活动产生不利影响。

财务数据与估值

资料来源:最闻,山西证券研究所

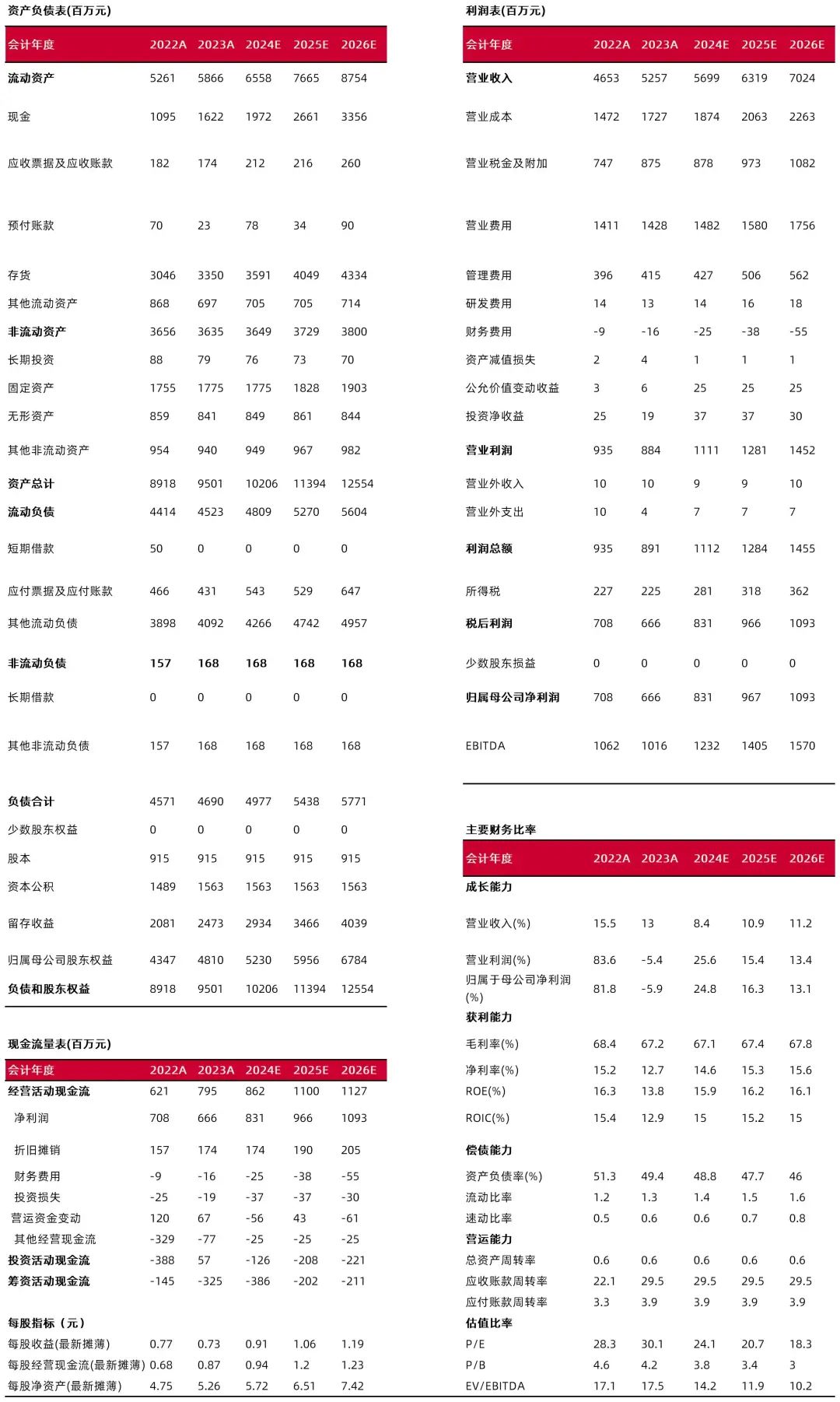

资料来源:最闻,山西证券研究所财务报表预测和估值数据汇总

资料来源:最闻,山西证券研究所

资料来源:最闻,山西证券研究所分析师:和芳芳

执业登记编码:S0760519110004

报告发布日期:2024年11月6日

【分析师承诺】

本人已在中国证券业协会登记为证券分析师,本人承诺,以勤勉的职业态度,独立、客观地出具本报告。本人对证券研究报告的内容和观点负责,保证信息来源合法合规,研究方法专业审慎,分析结论具有合理依据。本报告清晰准确地反映本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点直接或间接受到任何形式的补偿。本人承诺不利用自己的身份、地位或执业过程中所掌握的信息为自己或他人谋取私利。

【免责声明】

本订阅号不是山西证券研究所证券研究报告的发布平台,所载内容均来自于山西证券研究所已正式发布的证券研究报告,订阅者若使用本订阅号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生理解上的歧义。提请订阅者参阅山西证券研究所已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

依据《发布证券研究报告执业规范》规定特此声明,禁止我司员工将我司证券研究报告私自提供给未经我司授权的任何公众媒体或者其他机构;禁止任何公众媒体或者其他机构未经授权私自刊载或者转发我司的证券研究报告。刊载或者转发我司证券研究报告的授权必须通过签署协议约定,且明确由被授权机构承担相关刊载或者转发责任。