2024年度上市公司数字化转型最佳实践丨恒生电子:赋能金融机构数智化升级

为进一步落实党中央、国务院关于发展新质生产力、打造数字经济新优势等决策部署,坚定实施数字化转型任务,推动数字经济发展,中国上市公司协会开展了上市公司数字化转型最佳实践案例征集活动,并从技术领先、场景创新、社会价值贡献、产业链建设四个维度遴选出了40个优秀、69个典型案例入选《上市公司数字化转型典型案例》,这些案例集中反映了上市公司在数字化转型过程中的实践、挑战与成功经验,为上市公司开展数字化转型提供参考和借鉴。

恒生电子赋能金融机构数智化升级(典型案例)

一、案例简述

近年来,金融财富资管行业取得了长足进步。从长期看,国民财富积累和资产配置结构调整将推动市场规模进一步扩容,财富资管机构也将向着新的发展模式转型。

在财富端,财富管理机构需要从过去的“卖方销售”向“买方投顾”转变。在资管端,费率改革下,被动投资产品和另类投资产品崛起,投资决策从收益驱动型向风险驱动型转变。同时,财富资管机构的营销、资配、交易与运营、投后服务等业务环节呈现双向延伸、相互赋能的融合趋向。

当下,大模型、大数据、云计算等技术的创新应用成为金融业务转变的核心驱动力之一。基于新兴的数智技术,恒生电子助力财富资管机构建立金融科技3.0平台,全面支持财富管理、资产管理等业务步入“数智驱动”时代。

二、转型工作情况

财富管理3.0:以资产配置为核心引擎,赋能以客户为中心的买方投顾体系建设

财富管理业务正从卖方销售模式向买方投顾模式转型。一方面,机构围绕大众、高净值、机构、企业客群形成客户分层、精细化经营,进而建立长期资产配置体系,打造一体化、线上化、智能化、专业化投顾服务体系;另一方面,头部机构陆续以客户为中心推动业务重构,形成大财富、大投行、大机构的组织架构,实现客户共享和业务协同。

财富管理3.0着重围绕客群经营、专业规划与配置、顾问服务三大关键环节进行数智化平台建设,建设贯穿客户旅程的财富管理一体化平台,本质是构建数智化资产配置体系,实现1+N总部赋能体系的落地,支撑财富顾问提升专业性,最终为各类投资者提供更优质的投资理财产品和解决方案、满足客户多元化的资产配置需求。

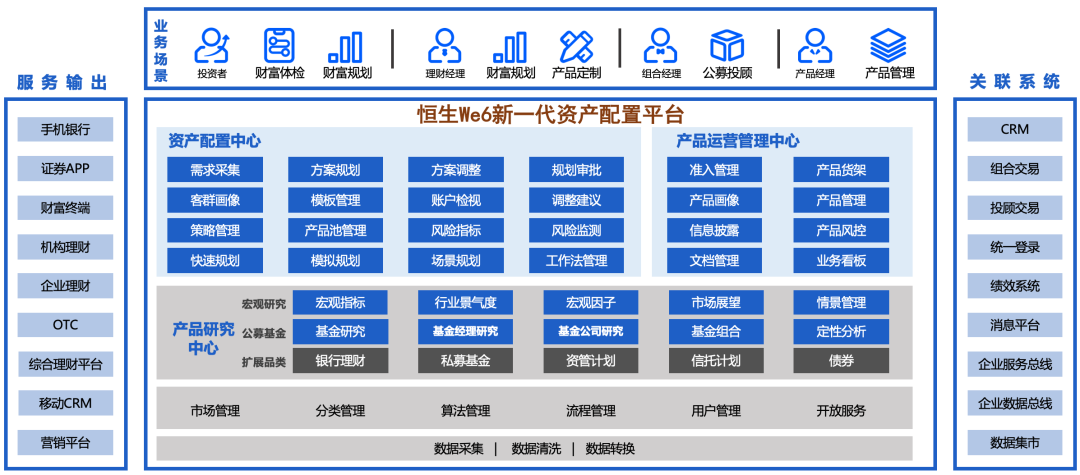

典型案例:恒生电子We6新一代资产配置平台

近年来,恒生电子协同头部银行、证券公司、基金公司等全面开展财富管理数字化转型规划,围绕“客群分层,精细运营”,实现底层大类资产研究体系、产品运营体系、资产配置体系等多业务中心,构建大财富管理生态。

为此,恒生电子打造We6新一代资产配置平台,为金融产品团队提供高效的运营、研究体系,为理财经理、投顾人员提供便捷、专业的展业工具,助力金融机构提供标准化和定制化相结合的配置服务及顾问式服务。

We6新一代资产配置平台具备多重核心能力,包含产品360画像、多元化产品货架、产品评价体系、产品运营工厂、产品智能风控、产品精选推荐、产品研究分析、经营业务看板、资产配置工厂、场景化财富规划、私人定制工厂、智能资产检视、投后陪伴管理、策略算法模型等。

We6资产配置平台采用微服务架构,运用了大数据、人工智能等前瞻性技术,以资产配置能力为基石,构建产品运营中台,强化财富管理投研体系。

目前,恒生We6资产配置平台已与中国银行、宁波银行、中信建投证券、国泰君安证券、易方达基金等近百家金融机构实现全面应用合作。

资产管理3.0:围绕交易全生命周期管理,打造IBOR核心业务底座,建设新一代投资交易管理平台

投资管理业务正从收益驱动模式向风险驱动模式转变,原来基于产品视角构建的烟囱式系统,现在需要从风险管理维度进行打通。

资产管理3.0建设中,资管机构需要建设核心业务底座IBOR(Investment Book of Record),将整个资管投资数据拉通,基于完整、准确、及时的投资数据帮助投资经理在投资管理环节上提升效率、构建主动管理差异化竞争力。

此外,投资业务品种增多,需要提供全品种投资交易平台,实现全业务品种、全流程、全方位合规管控需求,交易执行通道需要有更低的延时,更大的容量,满足高并发高速率的交易执行需求。

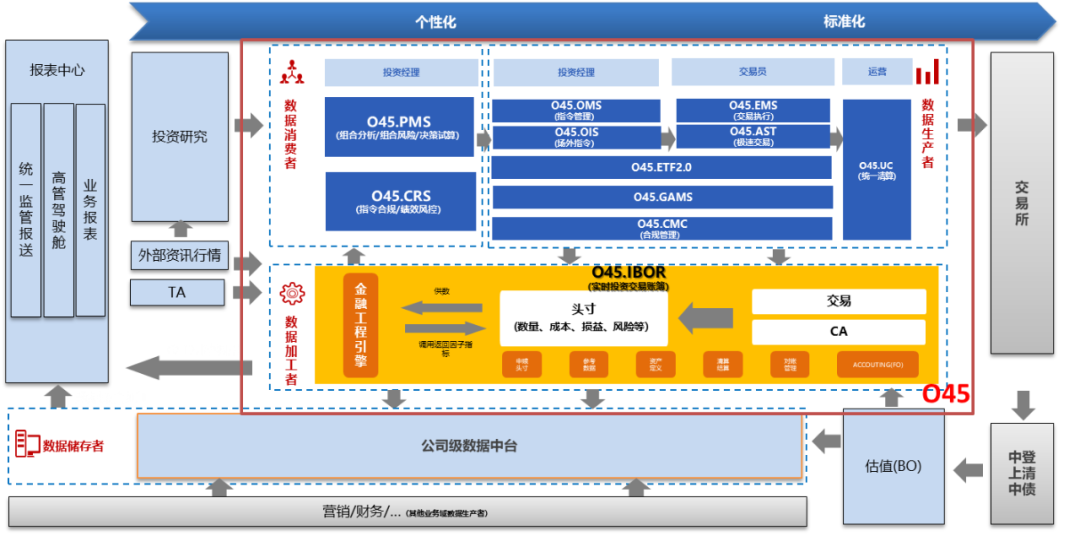

典型案例:恒生电子新一代投资管理平台O45

恒生电子新一代投资管理平台O45,延续了恒生在资产管理领域的领先优势,为专业机构投资者提供一站式的数智化资产管理解决方案。

O45覆盖了资产管理业务全生命周期流程,既是传统投资交易系统的全新升级,也包含投资组合管理、指令管理、风险管理、合规管理、实时投资交易账簿(IBOR)等核心子系统,帮助客户打通投管、投交业务运行环节、提高投资管理及交易效率,降低合规风险。

——投资品种完善:基于微服务架构,研发了权益、固收、衍生品、境外投资等全业务品种的投资管理平台。

——实时投资交易账簿(IBOR):吸收Summit、Fusion产品领先架构,基于恒生交易全生命周期处理能力,提供准确、实时、可靠的实时投资交易账簿,应对投资经理“千人千面”投资管理场景。

——统一终端管理:针对不同角色提供专属工作台,实现了操作型平台向服务型平台的升级。

——统一风控:提供了事前事中事后一体化风控方案,采用极速内存合规风控,支持全资产、跨系统、联合风控。

——全面开放:提供全面开放的生态系统,方便用户自研对接扩展,实现资管机构间互联互通。

此外,O45的信创适配工作正紧跟行业自主创新建设需求全面加速。目前,O45已实现了从服务器、操作系统、数据库到中间件等基础软硬件到上层应用的全栈信创适配,并融合了稳、敏、子三态设计理念和低时延技术,大大提升系统性能表现和建设效能。

三、面临的痛点难点及建议

目前,金融机构对于数字化转型的必要性已高度认同,但对数字化转型的认知程度参差不齐。目前金融机构数字化转型大概有三个阶段。

1、起步阶段:数字化转型约等于金融科技。该阶段普遍对数字化转型定义没有达成共识存在、不清楚数字化转型如何做、有何价值等问题。

2、中级阶段:对数字化转型有一些认知,认为数字化转型是业务和技术融合带来新的产品/ 服务,但存在业务合规性风险、新业务缺乏战略方向规划等问题。

3、高级阶段:这一阶段业务不再“野蛮生长”,而是将所有业务全部打散后与场景融合,形成新的商业模式和服务形态,再与平台相结合,提供客户全生命周期的综合业务服务链。

针对数字化转型趋势,金融机构可以从两个方面进行建设。

一方面,机构需要加大数字金融投入,其核心在于“123”。即一个核心(资产配置和组合)、两个驱动力(数据驱动和AI 驱动)、三个运营(客户运营、产品运营和投顾运营)。

其中,客户运营即通过构建客户标签、洞察客户需求,为客户提供全生命周期的全业务链服务;产品运营则根据客户需求提供相应的产品配置组合,形成千人千面的财富管理服务;而投顾运营则是“提供无处不在、有温度的专业金融服务”。

另一方面,从组织和文化着手建设数字化体系。围绕以客户为中心的理念,构建敏捷性组织并加强数字文化建设,引导员工对数智金融达成共识,形成以客户为中心的组织形态和业务变化。