上市公司炒股表现怎样?雅戈尔要当百亿级“股神”,海螺水泥亏损不断扩大

记者|赵阳戈

2023年以来,市场跌多涨少,沪指3000点失守,市场信心亟待恢复,在此背景下,那些热衷炒股的上市公司情况如何?

上海莱士:2018年重创后不再加码

先看上海莱士(002252.SZ)。公司2015年1月5日董事会审议通过, 使用自有资金最高不超过(含)10亿元进行风险投资,该额度可以在2年内循环使用。

2015年,上海莱士就大量购入万丰奥威(002085.SZ)4.959亿元筹码以及富春环保(002479.SZ)3.78亿元筹码。按照公司说法,2015年上海莱士售出富春环保1000万股,扣除相关税费后共实现投资收益970.29万元,同时未出售的筹码共计实现公允价值变动损益8.65亿元。2015年上海莱士的净利润14.42亿元,当年的投资额超过了净利润的一半。

2016年,上海莱士再接再励,公司召开董事会,将投资最高额度由原最高不超过(含)10亿元调整为不超过(含)40亿元;使用期限由原2年调整为自2016年2月22日起3年。

截至2016年年末,上海莱士共使用7.12亿元进行风险投资,累计实现公允价值变动损益10.22亿元,实现投资收益6.82亿元(其中:2016年当年实现公允价值变动损益1.56亿元,投资收益6.72亿元)。

到了2017年年末,上海莱士共使用13.45亿元进行风险投资,累计实现公允价值变动损益8.43亿元,实现投资收益10.04亿元。

综上可见,上海莱士在风险投资上,是逐渐加码的,但2018年出现状况。

根据上海莱士2018年证券投资情况的专项说明,截至2018年12月31日,公司仍持有万丰奥威4220万股,公司参与的风险投资金额为3.53亿元。2018年当年实现公允价值变动收益-8.7亿元,实现投资收益-11.1亿元。自2015年开始证券投资起,截至2018年12月31日,累计实现公允价值变动损益-2610.42万元,实现投资收益-1.06亿元,累计损失1.32亿元。

2018年当年,上海莱士的净利润为-15.18亿元,可见投资失利的影响多大。

之后,上海莱士不再扩张,截至2019年12月31日,公司仍持有万丰奥威4220万股,公司参与风险投资的金额为3.53亿元。2019年1-12月实现公允价值变动收益-3165万元,实现投资收益1281.59万元。

截至2020年12月31日,上海莱士仍持有万丰奥威3996.08万股,公司参与证券投资的金额为3.34亿元。2020年1-12月实现损益-735.29万元。

截至2021年12月31日,上海莱士仍持有万丰奥威股票3996.08万股,公司参与证券投资的金额为3.34亿元。2021年1-12月实现损益-3876.20万元。

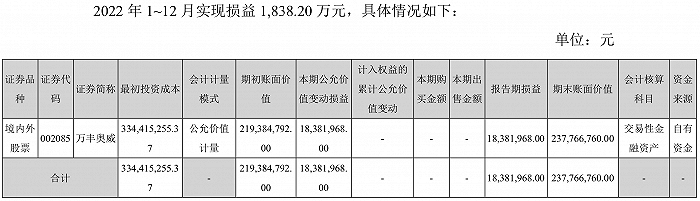

截至2022年12月31日,上海莱士仍持有万丰奥威股票3996.08万股,公司参与证券投资的金额为3.34亿元。2022年1~12月实现损益1838.20万元。

来源:公告

来源:公告上海莱士在2018年公告中也言明,未来不再增加新的证券投资,原有的证券投资也将在未来适当的时机逐步实现退出。

云南白药:炒了5年2023年三季度退出二级市场

云南白药(000538.SZ)一直保有投资理财的惯例。从公开信息看,2014年时公司还只是投资银行保本理财产品、货币市场基金及保本基础上开展各项理财业务。

变化发生在2015年,当年7月24日云南白药公告,公司以自有闲置资金扩大证券投资范围并提高投资理财额度,即当时扩大了证券投资范围,增加与生物医药有关的证券投资基金,生物医药行业的股票或股权,新股配售或申购。

由此,云南白药拉开架势。不过从年报来看,真正开始“炒股”是从2019年开始。根据2019年年报,云南白药当年持股九州通(600998.SH)、红塔证券(601236.SH)、雅各臣科研制药(20633.HK)等,期末账面价值合计为76.62亿元,当期损益为4.09亿元。

2020年年报显示,云南白药的期末账面价值合计为108.68亿元,当期损益23.31亿元。

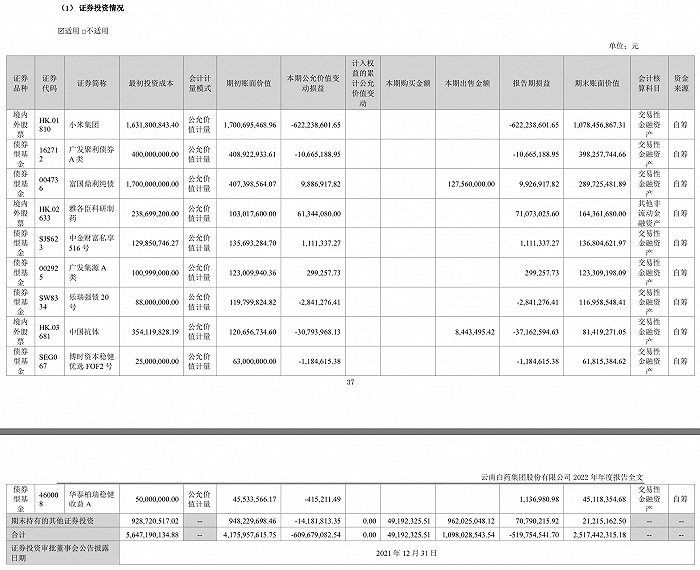

2021年年报显示,云南白药的期末账面价值合计为41.76亿元,当期损益-16.14亿元。

到了2022年,云南白药的期末账面价值合计为25.17亿元,当期损益-5.2亿元。

来源:公告

来源:公告可见,云南白药经历了大赚到大亏的过程,尤其在2021年,当期损益-16.14亿元。而2021年云南白药净利润28.05亿元,罕见出现同比下滑49.15%。

最终云南白药选择了退出。

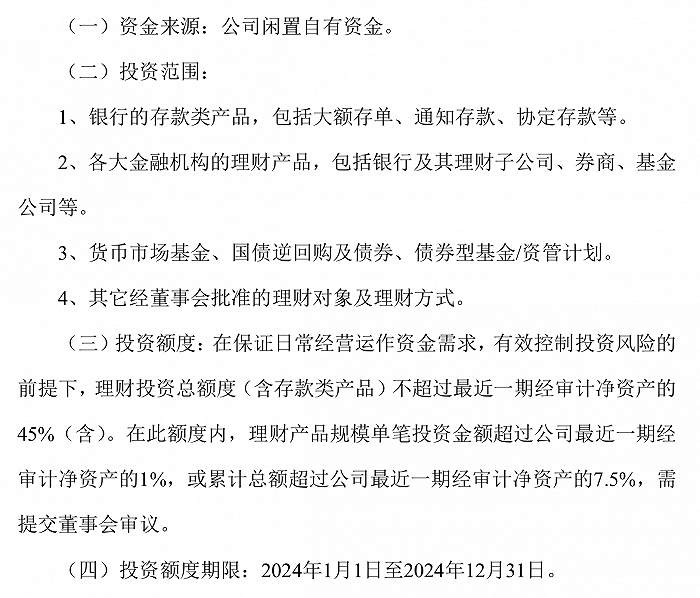

根据2023年12月29日披露的“关于2024年利用闲置自有资金开展投资理财”的公告,云南白药称,在进一步聚焦主业、谨慎投资的原则下,公司已于2023年三季度退出全部二级市场证券投资,并计划于2024年不再开展二级市场证券投资业务。

不过,除开二级市场外,云南白药仍然拟定了2024年的理财投资范围、额度等,范围包括银行的存款类产品、各大金融机构的理财产品、货币市场基金、国债逆回购及债券、债券型基金/资管计划等等。

来源:公告

来源:公告海螺水泥:亏损在扩大中

“水泥茅”海螺水泥(600585.SH)则喜欢炒同行。

从定期报告看,2017年和2018年海螺水泥的交易性金融资产均为2283.36万元。但2019年,该栏的数据变更为2.58亿元。2020年又下降为1.01亿元。

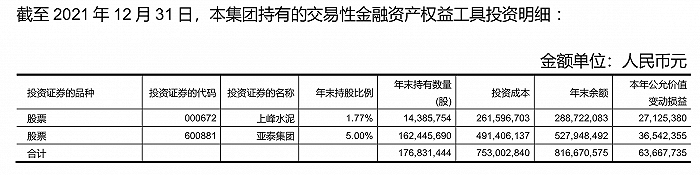

2021年年报,海螺水泥披露持有的交易性金融资产权益工具投资明细,截止2021年年末,海螺水泥持股上峰水泥(000672.SZ)1438.58万股,持有亚泰集团(600881.SH)1.62亿股。两者合计投资成本是7.53亿元,年末余额合计8.17亿元,当年公允价值变动损益为6366.77万元。

来源:公告

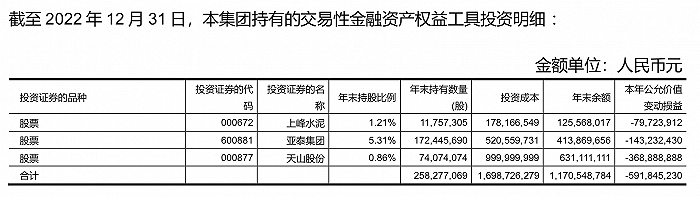

来源:公告2022年,海螺水泥除了仍然持有上峰水泥和亚泰集团外,又多了天山股份(000877.SZ),三只股票合计投资成本16.99亿元,但年末余额11.71亿元,概念公允价值变动损益为-5.92亿元。

来源:公告

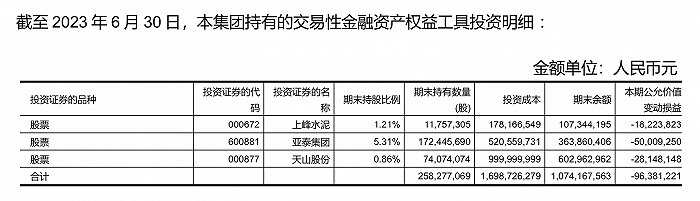

来源:公告2023年的上半年,海螺水泥也在半年报中进行了详细的披露。截至2023年6月末,海螺水泥的期末余额进一步下降为10.74亿元,当期公允价值变动损益为-9.64亿元。

来源:公告

来源:公告从下半年表现看,上峰水泥、亚泰集团、天山股份的主旋律以“跌”为主。其中,上峰水泥2023年7月3日至12月29日的累计跌幅为11.72%;亚泰集团2023年7月3日至12月29日的累计跌幅为7.58%;天山股份2023年7月3日至12月29日的累计跌幅为17.94%。若海螺水泥的持股变化不大的话,其证券投资损益到2023年年末还会更难看一些。根据安排,海螺水泥将在2024年3月20日披露2023年年报。

雅戈尔:截至2023年6月末账面价值96.8亿元

男装龙头雅戈尔(600177.SH),也是市场中少有青睐炒股的上市公司。

根据公开信息,早在1999年,雅戈尔就首次涉足金融投资,公司表示既有政策方面的原因,也有对产业发展、多元化战略的考量。

1999-2005年期间,雅戈尔陆续投资了中信证券(600030.SH)、广博股份(002103.SZ)、宜科科技(后更名为汉麻产业、联创电子)、宁波银行(002142.SZ)等。2005年,股权分置改革全面铺开,资本市场步入了快速发展期,雅戈尔持有的金融资产市值急速增长,一度超过200亿元。

此后雅戈尔继续探索投资业务,截至2019年3月末,投资项目39个,投资成本304.55亿元,期末账面值为320.2亿元,规模不小,其中涉及的上市公司有中信股份(00267.HK)、美的置业(03990.HK)、金正大(维权)(002470.SZ)、创业彗康(300451.SZ)、联创电子(002036.SZ)等。

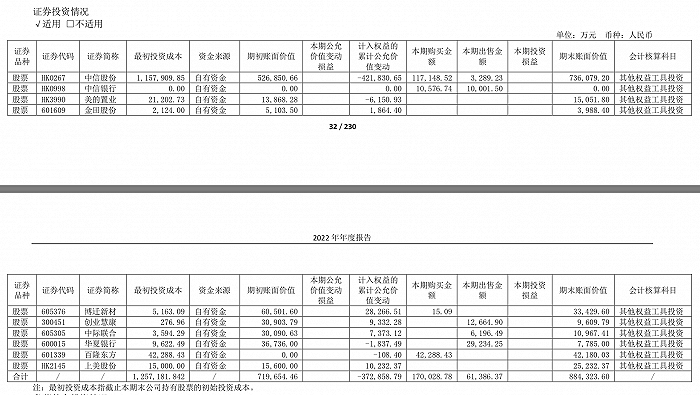

2022年的年报中,雅戈尔特别将证券投资情况单独列出,截至2022年年末,雅戈尔共计持有10只股票的筹码,最初投资成本合计为125.72亿元,期末账面价值合计为88.43亿元。这其中中信股份投入最大,最初投资成本为115.79亿元,期末账面价值73.61亿元。

来源:公告

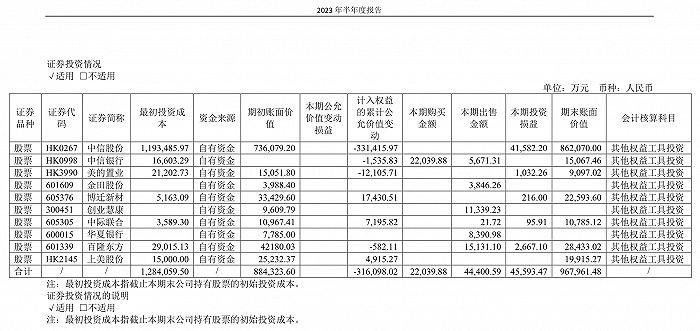

来源:公告雅戈尔2023年半年报显示,公司的证券投资规模保持,截至2023年6月末,仍然共计持有10只股票的筹码,最初投资成本合计为128.4亿元,期末账面价值96.8亿元。2023年上半年雅戈尔的营业收入58.72亿元,净利润20.65亿元,公司证券投资规模都超过半年的总营收了。

来源:公告

来源:公告根据安排,2024年4月30日雅戈尔将披露2023年年报,其证券投资2023年下半年的变动,届时即可知悉。

诸多公司注入新鲜血液

市场中既然有退出江湖的,也就会有新鲜血液注入。

比如佳隆股份(002495.SZ),公司在1月6日的公告中表示拟使用自有资金进行委托理财及证券投资,投资种类:委托理财包括银行、证券公司或其他金融机构发行的理财产品、结构性产品、混合型基金/资管计划、股票或股权型基金/资管计划等产品。证券投资包括新股配售或者申购、股票及存托凭证投资、债券投资以及深圳证券交易所认定的其他投资行为。投资金额:佳隆股份及合并报表范围内的子公司使用不超过人民币1亿元的闲置自有资金进行委托理财和证券投资,上述额度可在董事会审议通过之日起12个月内循环滚动使用。

瑞凌股份(300154.SZ)在1月13日公告称,董事会同意公司及控股子公司在不影响公司正常经营的前提下继续使用额度不超过人民币3.9亿元的闲置自有资金进行证券投资,投资范围:包括但不限于股票投资、债券投资、证券回购、公募基金、交易所基金、上市公司增发或配股等有价证券及其衍生品以及深交所认定的其他投资行为,期限12个月。

天阳科技(300872.SZ)则表示拟动用不超过1亿元的自有资金,参与首都在线(300846.SZ)2022年度向特定对象发行A股股票。据悉,首都在线2022年度向特定对象发行A股股票方案已获得中国证券监督管理委员会同意注册的批复。

盐湖股份(000792.SZ)也有动作,公司称自2023年年中通过《关于使用自有资金进行证券投资的议案》,公司授权全资子公司青海盐湖投资有限公司使用不超过人民币20亿元(含20亿元)的自有资金用于证券投资,在上述额度范围及投资期限内,资金可循环滚动使用,投资取得的收益可以进行再投资,但期限内任一时点的证券投资金额不超过投资额度,期限自公司股东大会审议通过之日起12个月内有效。截至1月18日,公司已累计使用11亿元进行证券投资,其中包括有混合型证券投资基金。

海南矿业(601969.SH)1月19日公告,公司计划最高额度3亿元循环使用,进行证券投资(含二级市场的股票、债券、基金),授权有效期12个月。