百年老凤祥,需要新增长

文|智瑾财经

近几个月,国际黄金价格保持高位态势。Wind数据显示,2月中旬以来,伦敦黄金现货价格加速上涨,迭创历史新高,4月12日最高触及2431.78美元/盎司,随后出多轮现震荡调整,但多维持在2280美元-2380美元/盎司区间运行。

金价上涨,也带动了消费者的购买热潮,在商贸零售行业中,黄金珠宝板块的表现尤为抢眼。

2023年,全国黄金消费量为1089.69吨,同比增长8.78%。

今年一季度,全国黄金消费量308.905吨,与2023年同期相比增长5.94%。

这主要得益于投资需求的增长以及消费者对高品质生活的追求。黄金珠宝企业如老凤祥、周大福、周生生等,凭借其在品牌、设计、渠道等方面的优势,实现了营收和归母净利润的快速增长。

老凤祥2023年年报显示,报告期内公司营收同比增长13.37%至714.36亿元,利润总额同比增长31.41%至39.79亿元。

过去一年,无论是营业收入、门店数量还是公司市值,老凤祥都稳坐内地黄金珠宝零售企业的头把交椅,仅次于港企周大福,在国内市场排名第二。

若将眼光放长,回顾过去十余年的业绩表现,老凤祥的发展势头一直颇为迅猛。根据海通国际的测算,2010-2023年,老凤祥营业收入的年复合增长率达到了13.16%,按限额以上口径测算的市场占有率由2010年的11.35%一路提升至2023年的21.58%。

但优秀的“成绩单”背后,难掩老凤祥面临的困境。

“老字号”成舆论焦点

今年2月份,商务部认定了第三批382家中华老字号。其中,上海的老字号综合表现最突出的前10个品牌依次为老凤祥、光明乳业、金枫、美加净、三枪、雷氏、敦煌、大白兔、光明冷饮、恒源祥。

在总体指数得分上,得分最高的老字号是老凤祥,为75.3分,而最低的老字号得分只有1.7分。

“中号老字号”的殊荣,加上“得分最高”的褒奖,可以说让老凤祥赚足了面子。

这家创始于1848年的老牌金店,于1992年8月在上海证券交易所挂牌上市,是国内唯一的由一个半世纪前相传至今的百年老店。百年积淀下,老凤祥形成了黄金、铂金、钻石、白玉、翡翠、珍珠、有色宝石、白银、琥珀、珐琅、珊瑚、珠宝眼镜、钟表、工艺旅游纪念品等多元化的产品线,截至去年末,门店总数已经达到5994家。

据老凤祥介绍,其在中国内地珠宝业中率先荣登“亚洲品牌500强”、“全球珠宝100强”,2010年老凤祥还曾被中国黄金协会授予“中国黄金首饰第一品牌”的称号。

尽管是百余年的老品牌,也在全球获得认可,但是老凤祥却多次陷入舆论旋涡。

进入2024年以来,老凤祥曾多次上“热搜”。

2月,老凤祥被指清洗手镯时故意蹭掉logo因而陷入洗金风波;

3月,老凤祥被多名消费者投诉 【下载黑猫投诉客户端】,其“一口价”黄金明显高于市场价;

4月初,老凤祥被江苏省常州市市场监管局进行了行政约谈;

4月17日,山东德州有网友在短视频平台爆料当地一老凤祥门店因员工未完成销售目标,惩罚员工在店门口深蹲。

老凤祥禁得住百年风霜,获得如今的口碑实属不易。若不能合理处置这些舆情恐对品牌带来一定负面影响。过去数年,因内部管理和外部竞争逐渐销声匿迹的“老字号”数不胜数,如何应对消费者日益变化的需求成为摆在面前的最大问题。

黄金不“吸金”

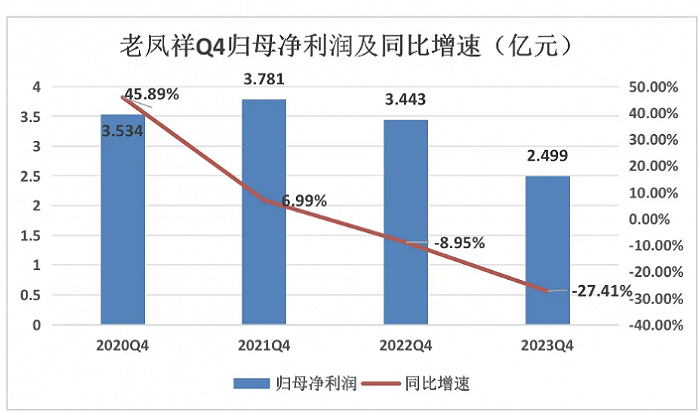

2023年,老凤祥营收和利润增速都保持两位数以上的增长,整体十分可观,也保住了老凤祥“行业二哥”的地位。但仔细一看,老凤祥的利润率却存在一定风险。

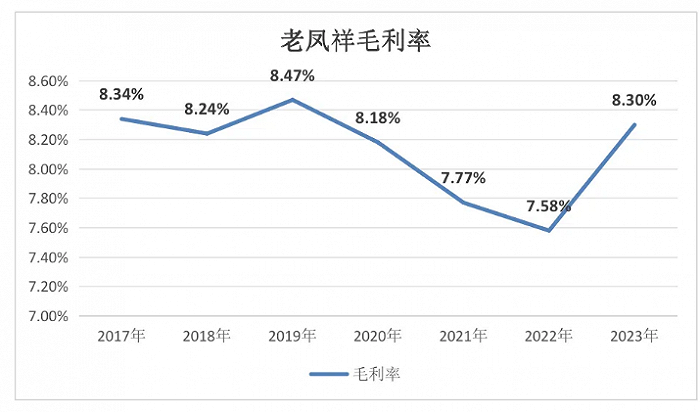

2023年,老凤祥的毛利率为8.30%,且过去数年这个数值基本稳定。但相比行业均值26.89%来说,老凤祥的行业偏离度超过50%。

黄金“不吸金”的原因也很简单,相较于钻石、玉石、珍珠等饰品,黄金类产品存在不易加工、设计感相对较差等问题。

价格透明也是黄金的短板之一。由于黄金类产品与金价相关性较强,因此原料成本几乎透明,毛利率普遍低于非金类,品牌溢价空间有限。近几年兴起依靠联名、IP合作等形式增加附加值的风潮,但是整体来看效果有限。

据国金证券数据,传统黄金加工费在20-50元/克。每克仅赚数十元的加工费,导致整个行业的利润普遍偏低。

2023年,老凤祥的净利率只有4.17%,而作为同行的周生生、中国黄金、菜百首饰同期的净利率分别是3.99%、1.73%、4.29%,刚刚提交招股书的梦金园2023年净利率更是低至仅有1.15%。

极低的利润,让诸多黄金珠宝零售企业开始追求规模效应,试图用规模来摊平成本压力。并且行业公认下沉市场是下一个“蓝海”,于是纷纷到下沉市场开店争夺份额。

根据弗若斯特沙利文数据,2017年至2022年间,中国一线城市、二线城市黄金珠宝的复合年增长率分别为6.7%和8.3%;而得益于三、四线城市消费升级,消费者的黄金珠宝人均消费在2022年达617.5元,三线、四线及低线城市的复合增长率达到11.0%和11.5%。

老凤祥在多年前便通过特许加盟的方式下沉到三四线市场。据悉,目前老凤祥的渠道策略为“立体式经营”,分为自营银楼、合资公司开设门店、总经销、经销商和专卖店5种营销模式。2023年,老凤祥净开店385家,其中很大一部分开在下沉市场。

与此同时,老凤祥在财报中也强调,“坚持市场开拓力度,持续推进渠道下沉、做精做细市场,不断提升市场覆盖面和占有率。”

但另一方面,下沉市场的竞争压力也陡然提高。

根据中国珠宝玉石首饰行业协会的数据,截至2020年末,全国黄金珠宝零售门店数量约为8.1万家,经测算全国黄金珠宝零售门店天花板约为12万家,换句话说这个市场未来还可容纳3.9万家店。而随着品牌连锁金店和私人品牌金店的数量不断增加,这使得剩余的不足4万家门店的存量空间不断受到挤压。

市场存量空间所剩无几,品牌为了争抢更多的客户,不可避免的陷入“贴身肉搏战”。

还有重要的一点,金店喜欢“扎堆”。大家逛商场时可以发现,多数金银首饰店集中在商场的一层,甚至很多大型商场一层里可以有7-8家金店。下沉市场的情况也类似,很多下沉市场会出现“黄金一条街”的情况,相隔不远的门店排布可能出现周大福、老庙黄金、周六福等连锁品牌,同时还会出现一些当地的本土金店。

这种“扎堆”现象,无形中加剧了对消费者的争夺。

金饰销售承压

金价屡创新高,不一定是好事,消费者的黄金消费观念正在两极分化,一方面金条、金币等投资价值高的产品越涨越买,另一方面黄金首饰消费由于需要支付工本费,销量反而更少了。

中国黄金协会公布的数据显示,2024年第一季度,我国金条及金币消费量为106.323吨,同比增长26.77%,黄金首饰消费183.922吨,同比下降了3%。

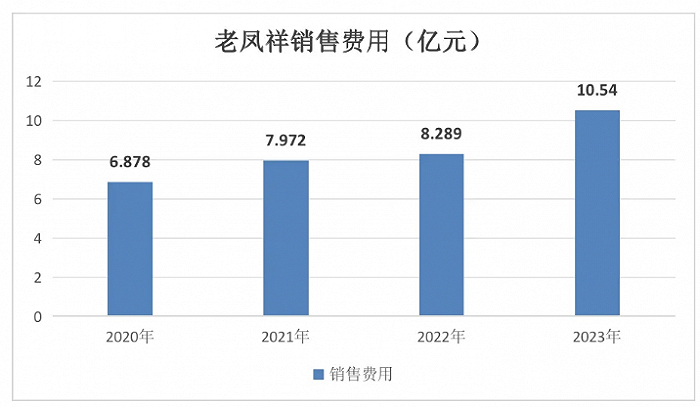

为了提高销量,老凤祥在营销上做足了功夫。刚刚结束的一年,老凤祥销售费用为10.54亿元,同比增长27.13%。

数据来源:财报

数据来源:财报虽然在营销和销售商花费了很大精力,但是老凤祥的单店营收(营业收入/门店数量=单店营收)并不占优,2023年单店仅能贡献1191.8万元,这一数值低于同行周大福(1236.9万元)、中国黄金(1324万元)、周生生(2423.7万元)。

另据《“后疫情时代”中国黄金珠宝零售市场洞察报告》,2020年自用购买黄金饰品的消费者占比最高达32.1%,其次是婚嫁需求,占比为28.1%。而将黄金首饰作为礼物赠送或投资的消费者分别占比18.96%和10.64%。

因此从全国黄金消费市场来看,“悦己需求”和“婚嫁需求”仍处于主流地位。

分开来看,为满足消费者尤其是女性消费者的“悦己”需求,珠宝品牌通过新工艺、新设计打造差异化产品,吸引更多关注。譬如老庙黄金针对25-45岁女性消费群体的“悦己”需求,推出了以“好运文化”为品牌设计出发点的子品牌“老庙古韵”;周大福则联合迪士尼推出经典系列,借助“米老鼠”的影响力打动消费者。

一套组合拳下来,黄金品牌成功吸引了大量年轻人的注意,提升了他们品牌在年轻人群体中的知名度和影响力。但黄金本身作为一种避险资产,消费者更多追求的是保值,附加了溢价、工本和IP价值之后,反而降低了其回收时的投资价值。

另一方面,现在年轻人婚嫁的数据并不乐观。2023年的结婚登记对数为768万对,2013年的历史高点则是1346.9万对。而且可以预判的是,婚嫁数据长期趋势仍然是下降的。这就让以“婚嫁需求”为主的黄金首饰需求存在极大不确定性。

而且今年以来金价出现了“先升后降”的波动曲线,很多之前买进黄金的消费者开始尝试在高点“抛售”。

公开报道显示,北京某银行网点的回购黄金业务在一月内达到564笔,环比增长4000%,回购金额2888万元,环比增长5150%。其中,单个客户最大克重达2000克,金额达111万元。

多重因素影响下,让黄金首饰对消费者的吸引力开始下降,金价的持续飙升进一步抑制了需求。

一面是拳拳到肉的“贴身肉搏”,一面是千篇一律的内卷式下沉。身处行业头部的老凤祥,即需要面对已经成名的多个连锁品牌竞争,还需要面对一众已开始排队IPO的新势力,甚至是品牌之外的“水贝市场”都可能带来不可预知的压力。

参考资料:

《老凤祥:百年珠宝龙头,好机制&强品牌加成渠道张力》,海通证券

《老凤祥:季度业绩延续稳健表现,积极扩张承接行业需求增长》,国信证券