从“A股第一股”到“证券纠纷首案”,飞乐音响路在何方?

董监高变动频繁,是否意味着飞乐音响还未走出首例“证券纠纷普通代表人诉讼案”的阴影?

标点财经、投资时间网研究员 李路

A股强势增长之际,回望过去,在上海市虹口区中国证券博物馆里,有一件编号为SZ0000191—2的藏品——上海飞乐音响股份有限公司(下称飞乐音响,600651.SH)股票,它是新中国第一张真正意义上的股票,也是中国证券市场发展成长的见证。

随着时间推移,这家新中国第一家股份制上市公司已辉煌不再。多年来,公司经营状况起伏不定,期间通过业务整合、出售资产等方式自救,实现扭亏为盈并“摘帽脱星”;2022年公司进行资产重组剥离照明业务板块后,2023年公司营收利润双双下降,2024年上半年公司整体才算稍稍得以喘息,营收同比增长0.9%、归属于上市公司股东的净利润同比大增105.11%。

除盈利问题外,今年3月飞乐音响还因虚假陈述陷入全国首例证券纠纷普通代表人诉讼案,此后,公司进行了多项董监高的调整。近日,公司再发多项董监高变动公告。

10月14日公司发布公告称,李鑫不再担任董事长、法定代表人、董事、战略委员会主任、战略委员会委员职务,张建达不再担任董事、提名委员会委员职务,最后在职日期为2024年10月12日;同时,董事会推选张丽虹、章程为公司第十三届董事会董事候选人。

飞乐音响馆藏股票

资料来源:中国证券博物馆网站

曾连续7年净利润为负

飞乐音响创立于1984年,核心业务包括智能硬件产品、解决方案和检验检测三大板块。其中,智能硬件板块包括汽车照明、车身控制、模块封装、芯片测试服务、精密零部件制造等业务。1986年9月26日,公司股票在中国工商银行上海静安信托业务部上市交易。

2008年起,飞乐音响重点发展照明业务和智能卡模块封装业务,自此公司开始聚焦绿色照明并逐步退出IC卡产业。2014年,公司收购申安集团100%股权并进入彼时火热的LED照明业务,这一收购给公司带来了一年的业绩辉煌,2015年,公司实现净利润3.76亿元。

但此后,申安集团越来越难以完成业绩承诺,飞乐音响的盈利能力也开始逐年下滑。2017年公司仅实现净利润0.55亿元;2018年申安集团经营不佳,由此带来的巨额商誉减值、存货减值导致飞乐音响巨亏32.95亿元;2019年公司继续亏损16.8亿元。随着2019年公司业绩持续亏损以及净资产首次为负, 2020年5月6日飞乐音响正式“披星戴帽”,滑向退市边缘。

关键时刻,飞乐音响在国资股东的支持下开始自救,2020年,公司向仪电集团分别出售所持华鑫股份6.63%股权以及申安集团100%股权,借此在当年实现扭亏为盈,获得净利润4.31亿元,成功“摘帽脱星”。

2022年初,公司启动了剥离照明业务板块的重大资产重组项目,先后以债转股方式对飞乐投资增资15.48亿元、以无偿划转方式将上海亚明及飞乐建设100%股权划转至飞乐投资、以公开挂牌方式对外出售飞乐投资100%股权等。

然而,这一系列操作又对公司2023年利润增速产生了不利影响。2023年,公司营业总收入实现19.73亿元,同比减少40.82%;实现归属于母公司所有者的净利润3785.12万元,同比下降87.85%。对此,飞乐音响解释称,2023年公司利润减少的主要原因为2022年处置飞乐投资股权确认了投资收益,由此导致公司合并范围减少所致,而2023年公司发生的同类交易影响相对较小。

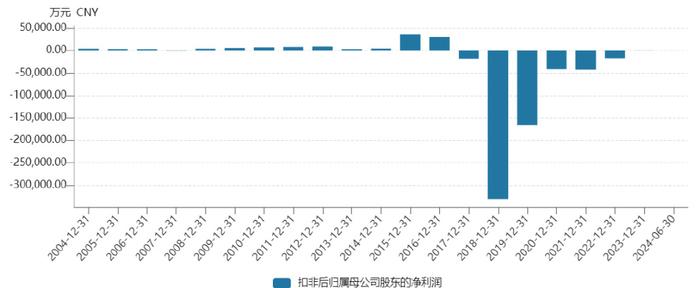

需要注意的是,2023年公司扣非归母净利润处于亏损状态,为-402.31万元,这已是其连续第7年扣非净利润为负。这一现象引起了上交所关注,监管方面要求公司说明后续是否仍面临营业收入持续下滑以及扣非后归母净利润连续为负值的风险,并说明拟采取的改善措施。

飞乐音响在回复中表示,近年来,公司扣非后归母净利润持续改善,2024年公司将采取一系列经营措施,积极拓展市场,提升管理水平,加强成本费用控制和科技研发,持续优化业务和产品结构,力争实现扣非后归母净利润为正。但由于内外部环境的不确定性,导致材料上涨、市场需求下降,或致公司所处行业市场竞争进一步加剧、部分客户项目停产或调整,可能对公司未来销售收入、扣非后归母净利润产生不利影响。

从某种程度来看,飞乐音响2024年上半年营业能力取得了部分提升,扣非净利润虽然仍为负,但亏损额已收窄至163.53万元。

飞乐音响近二十年扣非净利润变化情况

数据来源:Wind

首例证券纠纷普通代表人诉讼案

业绩不佳或只是飞乐音响前进路上的一方面障碍,标点财经、投资时间网研究员注意到,飞乐音响还卷入全国首例证券纠纷普通代表人诉讼案。

今年3月29日,上海金融法院发布消息称,因飞乐音响证券虚假陈述普通代表人诉讼群体性案件诉讼时效届满,除参加代表人诉讼的投资者外,另有1717名投资者获赔金额约2.06亿元。由此,涉飞乐音响案投资者获赔总金额达到3.29亿元,2000余名投资者的合法权益得到有效保障。

此次案件缘起要追溯至2017年,当年8月26日,公司发布2017年半年度报告称收入和利润实现增长。报告发布后,飞乐音响公司股价连续三个交易日上涨,最高峰时每股价格达12.15元。但这一假象仅持续了6个月后,2018年4月13日,飞乐音响公司在《2017年年度业绩预减及股票复牌的提示性公告》中承认,2017年半年报和三季度报在收入确认方面有会计差错,预计将导致营业收入减少。公告一出,公司股价连续三个交易日跌停。

监管处罚也接踵而至,2019年10月23日,公司收到证监会上海监管局《行政处罚事先告知书》,因飞乐音响“智慧沿河”“智慧台江”两个项目确认收入不合规,导致飞乐音响2017年半年度报告合并财务报表虚增营业收入1.8亿元、虚增利润总额3784万元;2017年第三季度报告虚增营业收入7.21亿元,虚增利润总额1.51亿元;2017年半年度、第三季度业绩预增公告不准确。虚增的原因是在飞乐音响退出项目建设之前,公司就在2017年半年报和三季报中对上述两个项目确认收入。

2020年8月,魏某等34名个人投资者认为,飞乐音响公司的上述虚假陈述行为,给其造成了重大投资损失,于是共同推选出4名拟任代表人,向法院提起普通代表人诉讼。

上海金融法院受理该案后,组织双方当事人听证。听证过程中,双方当事人均确认,虚假陈述行为的实施日为2017年8月26日,揭露日为2018年4月13日。法院遂作出民事裁定,确定权利人范围。裁定书送达后,双方当事人均未申请复议。据此,法院发出权利登记公告,符合条件的投资者可自愿加入诉讼。

2021年5月11日,上海金融法院对原告丁某等315名投资者与被告飞乐音响证券虚假陈述责任纠纷一案作出一审判决,并经二审终审判决维持原判,被告应向原告支付投资损失赔偿款共计1.23亿余元人民币。

根据法院裁定,飞乐音响在发布的财务报表中虚增营业收入、虚增利润总额的行为构成证券虚假陈述侵权,应当承担民事赔偿责任。315名原告均于涉案虚假陈述实施日至揭露日期间买入飞乐音响股票,并在揭露日后因卖出或继续持有产生亏损,应当推定其交易与虚假陈述之间存在因果关系。

案件生效后,其余未加入代表人诉讼的投资者陆续向上海金融法院提起诉讼。至最终诉讼时效届满日,案件共涉及投资者2032人,人均获赔金额达到16.19万元。从案件结果来看,这是散户的一次巨大胜利,也标志着保护中小投资者利益迈出实质步伐。但对于有着A股“第一股”光环的飞乐音响来说,这一结果不禁令人唏嘘。