谷底一年 | 信达地产纾困代建

编者按:2023年,是中国经济在三年疫情后的第一年,身处诸多外部环境和内部发展的压力,但经历艰难,我们更应坚定信心。

在谷底,走向上的路。观点新媒体继续策划和推出年度系列报道——“谷底一年”,以求全面与深刻聚焦在困难时期里,优秀企业群体的坚强与坚韧,它们遭遇坎坷,心向美好。

与此同时,我们亦将继续对话一批具有全球视野和丰富学识的经济学者与行业领袖,从他们的角度,解读中国经济与行业未来发展。

观点网 “信达是谁?”

时间回到2015年那个夏天,在广州天河区广日电梯旧厂土地拍卖会上,当显示屏出现土地竞得者的名字之时,众人还在面面相觑,现场甚至有人直呼“信达是谁?”

令人意想不到的是,信达在随后的几年时间里,席卷了全国土地市场。

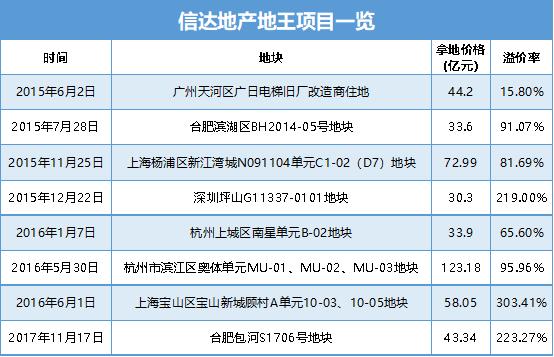

有数据显示,在2015年至2017年短短三年时间里,信达斥资440亿八夺地王,成为行业“地王制造机”。

那是信达地产崭露头角的阶段。

当时间来到2023年,房地产行业面临着深度调整,“保交楼”成为当前市场的关键词,曾经被称作“有钱任性”的信达走上了另一条路——“纾困代建”。

近两年,信达地产通过为纾困项目提供代管代建、增量资金等方式,寻找补充土储与逆势扩张的机会。

显然,在推进房地产行业风险化解的过程中,信达地产亦不断打造“新王牌”。

金融地产

2015年前后,销售堪堪跨过百亿门槛、市值不过几十亿的信达地产,拿下了数百亿的“地王”项目。

面对外界“有钱任性”的调侃,这家企业只回应一句“我们不是金主,我们只是开发商”。

那些“虎口夺食”的瞬间,着实将信达地产的知名度推到了一定高度,但凡在拍地现场出现信达地产的标志,总会引起关注。

其中最为激烈的莫过于2016年5月27日下午杭州滨江奥体地王的争夺之战。

彼时,地块共吸引17个竞拍者报名,不乏招商、新城、龙湖、融信等行业龙头,这一场争夺战信达拉来了万科联手“抗敌”。

与往常不同的是,这一次信达还算沉得住气,奥体地块起拍价62.86亿元,仅短短四轮报价便跳涨至95亿元,随后在龙湖、融信等企业的你争我抢之下,直逼120亿元。

眼看竞拍走向尾声,候场多时的信达、万科联合体突然发起猛攻,最终以123.18亿元的价格夺下奥体地块,成为2016年全国总价“地王”。

但故事的发展让人始料未及,信达万科联合体还未来得及拥地王入怀,变故又发生了——抢地一小时之后,万科因超出授权价与信达“拆伙”,撤出该地块。

一时之间,独享地王的信达名声大噪。

登顶全国总价“地王”之后,信达并没有停下收割的步伐,四天之后又转战上海,以306.53%的溢价率夺下上海“地王”。

据观点新媒体统计,自2015年6月夺得广州地王之后,信达地产接连在合肥、上海、深圳、杭州等地区接连抢地,三年时间共计耗资439.56亿元抢下八宗地王。

数据来源:公开报道、观点指数整理

数据来源:公开报道、观点指数整理信达的底气来自何方?这要从出身说起。

据了解,信达地产大股东是四大AMC之一的中国信达。2014年前后,恰逢离岸人民币汇率持续下跌,在通货膨胀与人民币贬值影响下,中国信达急需进行资产配置以规避汇率风险,房地产成为了重要方向。

那一年,信达地产正式确立了“金融地产”的战略,具体来看则是增加与母公司不良资产管理业务的联动、成立投融资部以及重点运作地产基金。

自此以后,背靠中国信达,依托母公司旗下各种夹层基金输血,信达地产在拿地过程中展现出了“不差钱”的底气。

之后,信达地产不仅坐拥收益,走出了“金融地产”的独特风格,同时中国信达亦能实现资产配置的目的,这对“信达系”而言无疑是一箭双雕的做法。

去化难题

凭借一连串的高价项目,信达地产声名鹊起,然而大手笔拿地必然带来后遗症。

2017年开始,房地产行业迎来长期调控,国家不断重申“房住不炒”,各地接连出台从严调控政策,楼市进入限购、限贷、限价、限售及限商的“五限”时代。

如此一来,高价抢下地王项目的信达地产,依赖地价、房价上涨赚取利润的模式化作泡影。

同时,在楼市集中调控以及大量地王项目占用资金的情况下,信达地产高价地面临极大的入市压力,去化困难,周转效率亦随之下降。

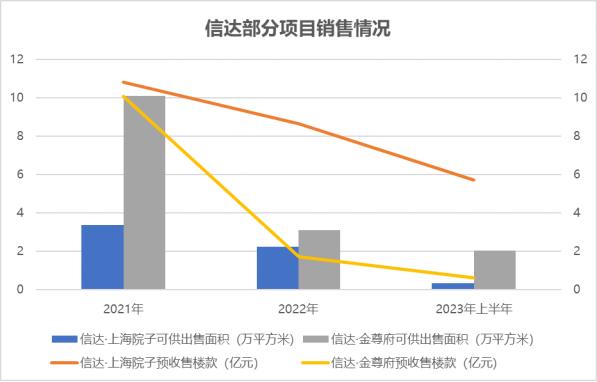

比如上海杨浦区新江湾城地块,拿地五年未给信达地产带来任何利润贡献,最后经过八年才基本完成去化。

数据来源:企业财报、观点指数整理

数据来源:企业财报、观点指数整理据了解,新江湾地块最初引入泰禾共同开发,其中泰禾持股45%,信达持股55%。虽信达持有大部分股权,但相关项目公司“上海泰瓴置业有限公司”仍旧被放在了合营企业名单当中,两方均不并表。

直至2020年,信达地产通过增资,于上海泰瓴的持股比例增至91%。2021年的财报当中,信达地产才正式披露新江湾地块的信息。

据了解,该项目命名为“信达·上海院子”,2021年可供出售面积为3.35万平方米,同年预收售楼款为10.8亿元,结转面积、结转金额分别为2.66万平方米及31.2亿元。

也就是说,这个2015年花费73亿元拿下的地块,终于在六年之后看到了曙光。

2022年财报披露,信达·上海院子预售比例达到了97%,同年可供销售的面积为2.23万平方米,已预售面积为1.9万平方米,预收售楼款及结转收入分别为8.64亿元、27.7亿元。

到2023年上半年,该项目基本进入尾盘状态,可供销售面积仅剩0.33万平方米。

类似的案例还包括2015年12月拿下的深圳坪山地王项目,项目命名为信达泰禾·金尊府,2017年开始预售,但直至2023年中期仅收获预售楼款12.19亿元,结转更是少之又少。

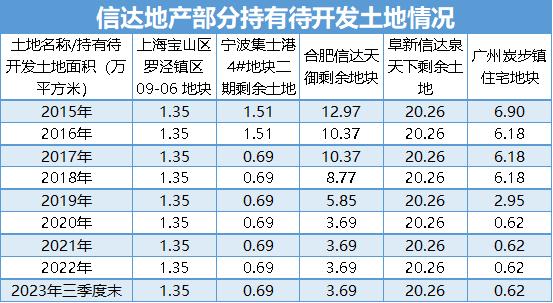

上海新江湾地块与深圳坪山地块并非个案,从信达披露的土储数据来看,该公司在手土地当中,拿地多年但仍未开发、去化的项目不在少数。

财报数据透露,上海宝山区罗泾镇区09-06地块、阜新信达泉天下剩余土地从2015年至今始终未见减少;合肥信达天御剩余地块于2015年持有待开发面积为12.97万平方米,直至2023年三季度末仍剩余3.69万平方米。

数据来源:企业财报、观点指数整理

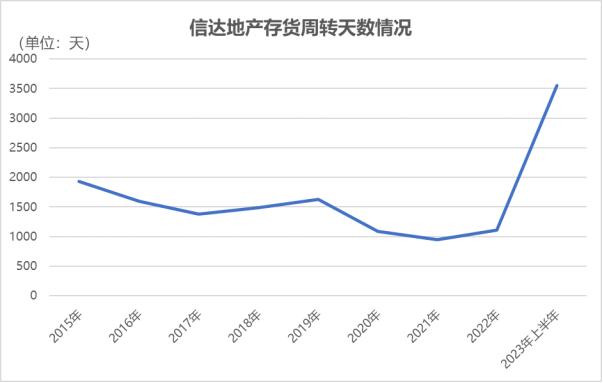

数据来源:企业财报、观点指数整理受此类项目影响,信达地产存货周转效率持续下降。

数据显示,2015年,该公司存货周转天数接近2000天,随后2016年、2017年、2018年及2019年,这一数值始终保持高位,分别达到1599.29天、1381.96天、1486.37天、1623.82天。

2020年以来,随着地王项目不断去化以及信达地产的转型,该公司周转效率有所提升,同年存货周转天数降至1083.26天,2021年、2022年分别为947.87天、1112.48天。

数据来源:企业财报、观点指数整理

数据来源:企业财报、观点指数整理地王项目难以去化,意味着这类高成本项目对上市公司带来的盈利空间较小,从而导致公司整体盈利质量较低。加之大手笔拿地叠加后续开发建设的资金支出,信达地产负债水平不断被推高。

观点新媒体了解到,在2015年2016年抢地期间,信达地产净负债率一度被推高至311.34%。

纾困时代

过去信达地产的形象一直深入人心,然而在地产行业的下行周期当中,只能选择通过“纾困代建”重返牌桌。

据了解,近两年地产行业整体陷入了流动性风险,房企暴雷不断,与行业走势契合,信达地产亦另辟蹊径,寻找出路。

信达地产在财报中频繁提到,努力打造专业特色的不动产资源整合商,通过项目投资、协同拓展、操盘代建、联合建设、项目监管、专业咨询等方式,拓展业务来源。

数据显示,2022年全年,信达地产参与了30余家危困房企及项目研判、推进工作,累计跟进项目300余个,实现部分项目复工复产、解决逾期风险。

观点新媒体了解到,信达地产获取代建的方式主要有三种。

其一,与中国信达协同合作。

作为国内四大AMC之一的中国信达,在当下时局承担了纾困者的角色,不断为出险项目注入资金,实现保交楼、保交付。

通常来说,中国信达对暴雷项目采用的是“金融机构接管+委托代建”的模式,接管项目之后注入资金,再寻找平台代建,最终实现保交楼,信达地产在其中成为了“代建方”的角色。

比较典型的项目是盘活佳兆业南沙“悦伴湾”项目以及盘活新力控股旗下海石洲悦项目,都是通过由中国信达接管,提供资金支持,同时由信达地产进场操盘代建。

其中,佳兆业项目更名为“山海·合悦”,并于2022年9月开盘入市,新力项目也于2022年5月再次开盘销售。

其二,收并购也是信达地产获取项目的主要方式,这一方式包括直接对出险房企项目收并购,当然也有借助基金收购外部项目,比如2022年8月完成收购融创合肥项目。此外,信达地产还曾在武汉成立了合伙基金,用于盘活当地的烂尾项目。

其三,与国央企开展纾困类代建项目合作,比如此前信达地产联手中交地产,在地产纾困类代建项目等领域展开合作。

多渠道助力之下,信达地产的代建业务规模不断提升。

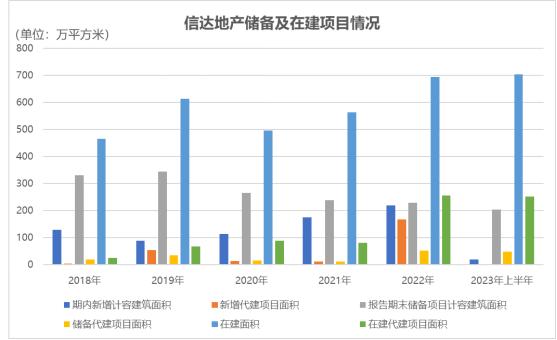

数据来源:企业财报、观点指数整理

数据来源:企业财报、观点指数整理数据显示,2018年至2023年上半年,信达地产新增代建项目面积分别为4.86万平方米、54.52万平方米、13.22万平方米、10.97万平方米、167.51万平方米以及2.15万平方米,整体呈现出波动向上的态势。

受新增代建业务规模的增长,报告期末,该公司储备项目当中,代建比例也从2018年的5.97%增长至2022年的22.60%,复合增长率达到39.49%。

2023年上半年,信达地产储备项目计容建筑面积为205.12万平方米,其中储备代建项目面积达到49.25万平方米,比例进一步上升至24.01%。同期,该公司在建代建项目面积达到251.43万平方米。

随着代建业务的增长,信达地产销售金额稳步提升。

据了解,2021年,信达地产录得销售金额325.18亿元,为上市以来的最高值;2022年受楼市下行影响,该公司销售金额有所下滑,至224.18亿元。不过,代建销售金额提升至57.8亿元。

2023年上半年,全国商品房销售面积59515万平方米,同比下降5.3%,商品房销售额63092亿元,增长1.1%。

在全行业销售下行的状态下,信达地产实现了逆势增长,数据显示,同期信达地产实现销售金额117.5亿元,销售面积54.87万平方米,回款金额为124.17亿元,分别同比增长24.6%、42.26%、26.74%。

其中,代建业务销售贡献了较大比例,报告期内实现代建销售金额35.78亿元,代建回款金额42.03亿元。

数据来源:企业财报、观点指数整理

数据来源:企业财报、观点指数整理财务探索

在逆水行舟的当下,“纾困代建”模式无疑成为了信达地产跨越周期的重要武器。

一方面,借助纾困代建,信达地产土地储备规模进一步扩充,且销售规模得到了稳定提升。另一方面,在大力推进轻资产代建业务同时,信达地产负债规模也有所下降。

对比信达地产近些年的资产负债率及净负债率可以发现,该公司杠杠水平较前些年有明显改善,且财务状况趋于稳定。

数据显示,2014年,信达地产资产负债率、净负债率分别为78.18%及184.05%,2015年,该公司开始借助夹层基金融资拿地,净负债率瞬间飙升97.06个百分点,达到281.11%。

数据来源:企业财报、观点指数整理

数据来源:企业财报、观点指数整理2016年是信达地产抢地高峰期,这一年资产负债率为85.69%,净负债进一步攀升至311.34%,达到上市以来最高水平。

随后,因该公司于土地市场的表现有所收敛,公司资产负债水平于2018年降至79.43%,净负债降至79.06%。

2021年、2022年,随着信达地产于代建业务投入力度增加,公司杠杆率有所提升,但仍旧保持在一个相对可控的水平。

数据显示,期内,该公司净负债率分别为90.34%、87.86%,去年中期这一个数值则是88.66%的水平。

近些年信达地产的负债情况有所波动,但可以看到的是,对比2015年前后有了较大幅度的改善,且处于一个相对稳定的状态。

不过,信达地产仍需警惕,代建规模增加的同时,公司仍存在短期偿债压力,且盈利质量并未得到有效改善,存在库存积压、应收账款滞留等潜在运营风险。

从具体数据来看,2023年中期,信达地产短期借款为0.1亿元,应付票据及应付账款为34.93亿元,一年内到期的非流动负债为106.86亿元;同期,公司货币资金仅有110.41亿元,这就意味着,在手资金并不能完全覆盖短期债务。

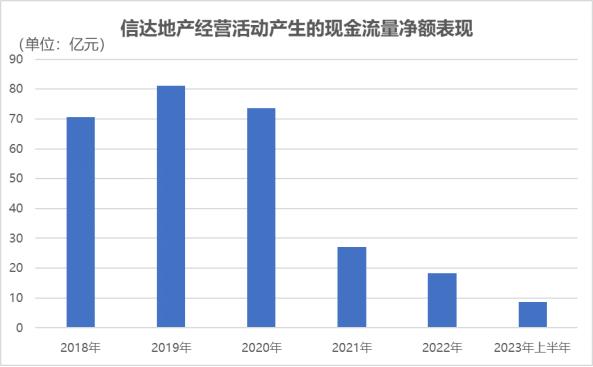

其次,从经营活动产生的现金流量净额来看,2018年至2023年上半年,信达地产这一数值呈现出了下降趋势。

2018年、2019年及2020年三年,该公司实现经营活动产生的现金流量净额分别为79.61亿元、81.15亿元及73.61亿元,但2021年这一数值仅剩27.12亿元,随后两年同样持续下降,到2023年中期仅为8.56亿元。

这也说明企业或存有成本增加、库存积压、应收账款滞留等潜在的运营资金风险。

数据来源:企业财报、观点指数整理

数据来源:企业财报、观点指数整理对比信达地产的财报发现,尤其是2022年,在大量收割不良资产的同时,也需承担相应的风险,主要体现在代建款项收回等方面。

数据显示,2018年,信达地产应收账款仅有2.86亿元,但2022年这一数值升至20.01亿元,五年复合增长率达到62.64%。

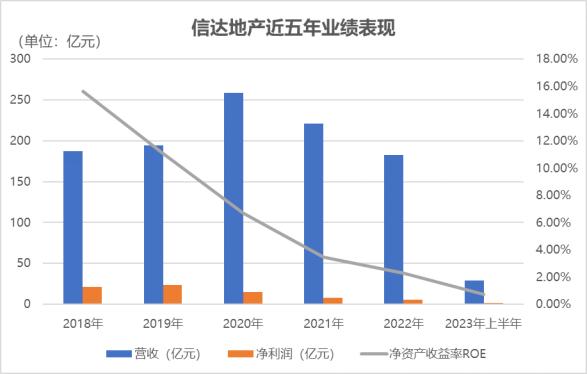

再者,即便公司不再拿高价地,转投轻资产代建业务,但净利润水平及资产收益率仍旧处于曲线下滑的态势。

2018年至2023年上半年,该公司净利润分别为21.51亿元、23.15亿元、15.02亿元及8.15亿元、5.55亿元、1.79亿元,同期净资产收益率分别为15.65%、11.09%、6.68%、3.47%、2.29%及0.73%。

数据来源:企业财报、观点指数整理

数据来源:企业财报、观点指数整理一方面,净利润、净资产收益率不断下滑,说明信达地产的投资行为伤未取得一个良好回报,长此以往,收支难以满足建设需求,最终会影响到企业资金的正常运转。

对信达来说,从金融地产时代来到纾困地产时代,这家企业的确在行业调整周期当中找到了最合适的发展模式,但扩张与发展的同时,仍需持续过关斩将。

谷底一年 | 在谷底,走向上的路。