净利润“五连降”之后,光明地产如何控风险?

2023年一季度,光明地产营收下滑,扣非净利润虽比去年有好转,但仍未转正

《投资时报》研究员罗艺

5月26日有消息称,光明地产原党委书记、董事长沈宏泽涉嫌严重违纪违法,目前正接受光明食品(集团)有限公司纪委纪律审查和上海市徐汇区监察委员会监察调查。

此前不久,光明地产曾发布公告称因个人原因,沈宏泽请求辞去公司董事、董事长、董事会战略委员会主任委员的职务。

另据上海市徐汇区纪委监委消息,光明地产原董事长张智刚涉嫌严重违法,目前正接受上海市徐汇区监察委员会监察调查。公开信息显示,张智刚因达到法定退休年龄,已于2016年12月26日辞去光明地产董事长职务。

对于前述事项,光明地产相关负责人向《投资时报》研究员时表示,公司已于5月27日公开披露补选董事的公告,并已经公司第九届董事会第六次会议审议通过。公司目前各项生产经营情况正常稳定,未受到影响。

公司建立了较为完善的法人治理结构和规范的制度体系,按照上市公司治理要求规范运作,公司现任董监高人员正常履职,董事会正常运作,上述事项不会对企业日常管理、生产经营、企业决策等产生重大不利影响。

从业绩方面来看,近年光明地产表现难言优异。自2018年起,公司净利润已经历五连降。2023年一季度,公司营收下滑,扣非净利润虽比去年有好转,但仍未转正,同时,公司一季度签约面积和签约金额均出现同比下滑。

对于今年的经营计划,光明地产方面向《投资时报》研究员表示,2023年,公司以优布局、调结构、去库存、控风险为重点,在投融资整体平衡的基础上,以现金流管理为核心,合理拓展项目储备,坚持稳健经营。

两任原董事长被调查

公开信息显示,2015年,光明集团旗下上市平台海博股份,与集团旗下的农工商房地产集团、农房置业进行重组,形成了新的地产平台——光明地产。目前,光明食品集团持有光明地产35.22%股权。

2015年光明地产重组完成后,沈宏泽一直在光明地产董事会担任重要职务。2016年,沈宏泽开始担任光明地产董事长兼总裁。2020年,沈宏泽不再担任光明地产总裁,但仍担任董事长和党委书记职务。信息显示,沈宏泽的董事长任期原本要到2025年10月25日。

而2016年,沈宏泽正是从张智刚手中接过光明地产董事长一职。根据公开信息,张智刚在重组后的光明地产任董事长期限较短,任职期为2015月8月21日至2016年12月28日。

光明地产2016年12月26日的一则公告显示,因达到法定退休年龄,张智刚请辞光明地产董事长一职。根据当时公告,张智刚曾任上海农工商房地产总裁助理、总裁、董事长等职。

资料显示,2014年6月,海博股份发布重组方案,计划置出出租车以及不锈钢器皿业务,保留第三方冷链物流业务,同时,注入光明集团旗下估值达80.29亿元的农工商房地产资产,重组于2015年7月完成,并于2015年11月12日正式更名为“光明地产”,证券代码不变。

根据当时信息,截至2015年末,公司地产业务主要集中在江浙沪地区,开发项目超过一半聚集于三四线城市,其中不少项目是2013年—2014土地扩充而得。

2011至2013年,农工商房地产营业收入分别为44.64亿元、62.4亿元、110亿元,归母公司净利润分别为5.02亿元、4.8亿元和3.39亿元,呈现增收不增利的局面。2015年,首年更名为光明地产后,公司实现营收123.87亿元,归母净利润5.10亿元。

净利润5年连降

此后的2016年和2017年,该公司因重组重现曙光,两年归母净利润分别实现98.15%和92.55%的同比增长,至10.11亿元和19.46亿元,达到历年净利润最高。

但从2018年开始,光明地产进入下行通道,当年公司营收和净利润分别减少1.53%和27.17%,为204.94亿元和14.18亿元。值得一提的是,当年的净利润当中,有超过30%、即4.5亿元为此前与母公司及旗下子公司的关联交易所得。如无上述业绩贡献,当年公司的净利润下滑会更为明显。同年,公司逆势在二三线城市扩储,当年新增土地储备面积144.52万平方米,同比增53.34%。

但土储扩张并未阻止公司的下行趋势,叠加地产行业的政策调整和疫情影响,2019年—2021年,光明地产净利润出现大幅下滑。2019年,公司净利润在2018年的基础上下滑幅度超6成,下滑至5.18亿元。2010年,公司净利润继续同比大幅下滑至1.07亿元。

2021和2022年,光明地产净利润降至亿元以下,分别实现净利润0.7亿元和0.51亿元。但如果从扣非净利润来看,公司则2020年和2021年均为亏损,分别为-5.86亿元和-2.95亿元。年报数据显示,2021年,公司非流动资产处置损益2.17亿元,综合非经常性损益项目金额为3.65亿元。2022年,光明地产则有近2000万元的政府补贴。

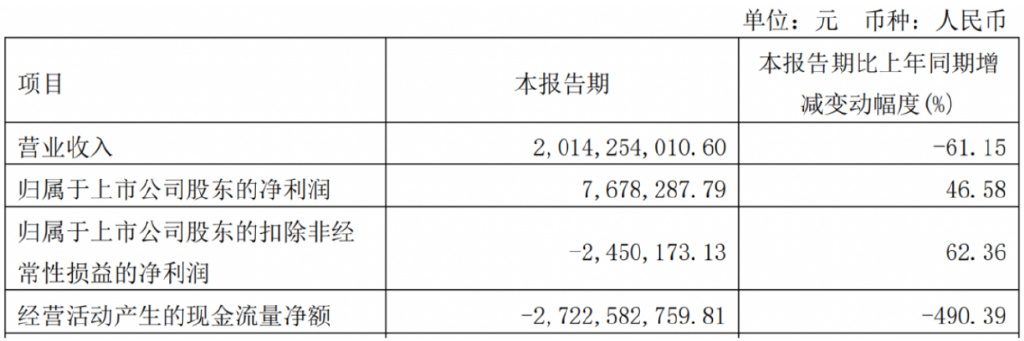

2023年一季度,光明地产的营收同比下滑61.15%至20.14亿元,归母净利润为767.83万元,同比增46.58%。

对于今年的经营计划,光明地产方面向《投资时报》研究员表示,近两年来,房地产行业从宏观、政策到市场均发生了深远的变化,公司经营数据总体与行业趋势基本同向。2023年,公司以优布局、调结构、去库存、控风险为重点,在投融资整体平衡的基础上,以现金流管理为核心,合理拓展项目储备,坚持稳健经营。

光明地产2023年一季度经营业绩

数据来源:公司一季度报

谨慎前行

2023年一季度报的数据也显示,该公司正在践行更为审慎的经营策略。2023年一季度与2022年,该公司新增房地产储备面积和权益新增房地产储备面积均为0,新开工面积也为0。目前,该公司正在加紧完成已开工项目。

一季度数据显示,2023年前三个月,公司竣工面积同比增长90.82%至92.23万平方米,2022年同期数据为48.33万平方米。但市场的复苏还仍未在一季度实现。数据显示,光明地产一季度签约面积和签约销售额均同比下降,分别同比下滑33.71%和34.41亿元。租金收入今年前三个月与2022前三个月相比,略有下滑,实现2695万元,去年同期为2835.23万元。

而对于“现金流管理为核心”的策略,光明地产仍需努力。2023年一季度,公司现金流量净额为-27.23亿元,同比大幅下滑490.39%。公司在季度报中称,现金流量净额同比大幅下滑,主要因本期下属子公司收到房款等减少所致。季度报显示,期内公司经营活动现金流出为48.96亿元,现金流入为21.74亿元。

此外,截至2022年末,公司净负债率为204.11%,资产负债率为82.59%,微增0.9个百分点,2023年一季度公司资产负债率为82.34%。

对于前述情况,光明地产相关负责人向《投资时报》研究员表示,目前,公司经营状况正常,不存在资金链紧张问题。公司根据发展战略规划和自身经营状况,统筹管理资金,营销回笼与融资开拓并重,并在提高资金使用效率、降低资金成本等方面不断进行优化和创新。

光明地产方面进一步表示,近年来公司融资总额、带息负债规模、资产负债率始终保持总体下降趋势,整体平均融资成本从2020年的5.28%,到2021年的4.94%,下降至2022年的4.67%,本就处于行业低位的融资成本进一步有所下降,公司在行业寒潮中抵御市场风险能力保持平稳。