大股东九年套现超3亿股,东软集团扣非净利润连续两年亏损

文|创业最前线

作为老牌软件企业,东软集团近两年业绩乏善可陈。

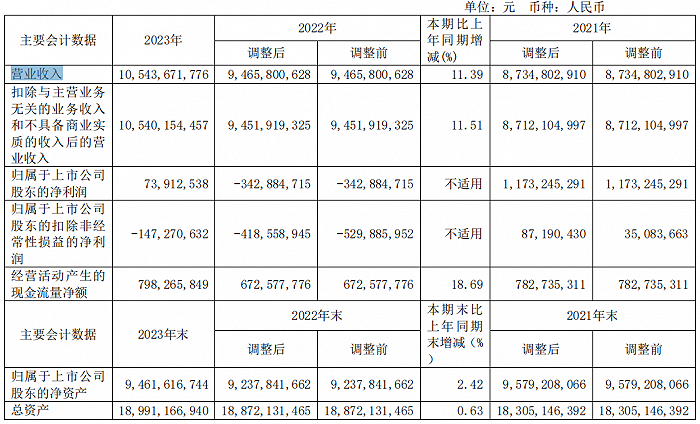

2023年,虽然东软集团实现了营收和归母净利润双增,但依然掩盖不了公司连续两年扣非净利润亏损的事实。此外,与2021年相比,东软集团归母净利润依旧相差甚远。

有意思的是,作为轻资产的软件企业,东软集团存货余额居然超50亿元,大规模的存货让东软集团“苦不堪言”。

拥抱智能汽车和医疗健康两大朝阳行业的东软集团,为何扣非归母净利润会连续两年亏损?作为轻资产企业,公司超50亿元的存货又从何而来?

1、频繁分拆上市,连续两年扣非净利润亏损

公开资料显示,东软集团成立于1991年,前身由东北大学下属两家企业沈阳东大开发软件系统股份有限公司(以下简称“东大软件”)和沈阳东大阿尔派软件有限公司(以下简称“东大阿尔派”)组建而来。

这两家公司能顺利合并,离不开东软集团灵魂人物刘积仁的运筹帷幄。

1993年,在《公司法》和《股票发行与交易管理暂行条例》相继出台的政策机遇下,东北大学教授、东大阿尔派软件有限公司主要创始人刘积仁,开始推动东大软件以及东大阿尔派合并重组。

通过吸收外部资本以及股份制改革,东软集团得以成立。由于业绩连年攀升,东软集团在1996年成功上市,成为A股第一家上市软件企业。

东软集团顺利上市后,在刘积仁带领下,公司经历多次转型升级。目前,东软集团逐渐发展成为以智能汽车互联、医疗健康及社会保障、智慧城市和企业互联四大业务为主的大型软件集团。

图 / 东软集团官微

图 / 东软集团官微由于旗下子公司业务发展顺利,东软集团开始推动旗下子公司分拆上市。2020年9月,东软集团将旗下教育子公司东软教育分拆上市。2023年9月,东软集团又将旗下医疗软件企业东软熙康分拆上市。此外,东软集团还计划将旗下多家子公司单独分拆上市。

频繁的资本运作,让东软集团获益匪浅。2021年,东软集团旗下子公司东软睿驰引进投资者,使得公司2021年投资收益高达10.10亿元,当年东软集团整体归母净利润也高达11.73亿元。

不过除投资收益外,近些年东软集团业绩表现并不理想。2019年至2023年,东软集团除2021年扣非后归母净利润实现8719.04万元外,其余年份均出现亏损。

值得注意的是,近几年东软集团营业收入并不低。2019年至2023年,东软集团营业收入在76亿元至105亿元区间内波动。

东软集团2023年之所以能取得归母净利润增长,与2022年基数低有很大关系。数据显示,2023年,东软集团实现归母净利润7391.25万元,2022年东软集团则亏损3.43亿元。

2023年东软集团归母净利润即便扭亏为盈,但扣非后净利润依旧亏损1.47亿元,这是东软集团连续两年出现扣非后归母净利润亏损,且其利润水平仍较2020年、2021年的1.31亿元、11.73亿元有不小差距。

图 / 2023年主要财务数据

图 / 2023年主要财务数据仅从这点来看,东软集团盈利水平并未改善。其2023年能成功扭亏为盈,核心原因还是公司2022年业绩表现太过“拉垮”。

2、应收账款计提近3亿元,存货减值风险仍在

「界面新闻·创业最前线」发现,东软集团业绩表现不佳与其大额的存货减值和坏账计提有很大关系。

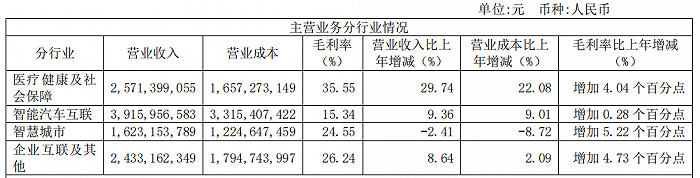

东软集团是一家典型软件TO B企业,旗下业务涵盖医疗健康、智能汽车、智慧城市以及企业互联四部分。东软集团主要为这四大行业内企业提供自主软件、产品及服务。

图 / 分行业收入情况

图 / 分行业收入情况由于公司正常业务往来采用合同制,为履行合同,东软集团需要付出大量的资金来确保合同约定项目顺利完成。

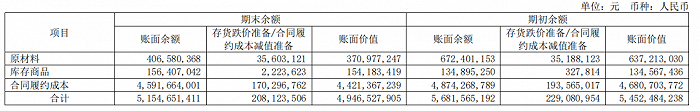

截至2023年年底,东软集团合同履约成本余额高达45.92亿元。据悉,东软集团合同履约成本主要包含直接材料、直接人工等各项费用。

因此,东软集团将合同履约成本归类至存货科目。由于东软集团合同履约成本金额过高,导致东软集团存货规模较高。数据显示,截至2023年年底,公司存货余额为51.55亿元,占公司净资产比例高达54.08%。

图 / 2023年存货明细

图 / 2023年存货明细存货规模过大造成的结果便是存货跌价,2023年东软集团存货跌价准备金额为2.08亿元,其中仅合同履约成本跌价便高达1.70亿元。

对于扣非净利润连续亏损的东软集团而言,超2亿元的存货跌价准备金额不可谓不高,这也是东软集团盈利能力较弱的重要原因。

值得注意的是,东软集团2023年存货减值并非偶发性减值,公司近几年每年都在计提存货减值。2021年、2022年,东软集团存货减值金额分别为2.28亿元、2.29亿元。

这也意味着,只要东软集团经营模式没有改变,随着经营规模的扩大,公司存货余额或将继续增长,存货减值金额也会增加。如不能有效控制存货减值,东软集团恐怕很难提升自身盈利水平。

除存货跌价外,东软集团应收账款及应收票据坏账也是影响盈利能力的重要因素。截止2023年年底,东软集团应收账款及应收票据余额为18.01亿元。

庞大的应收账款及应收票据让东软集团“损失惨重”。数据显示,2023年东软集团应收账款及应收票据产生的坏账金额为2.86亿元。

东软集团应收账款方分布较为广泛,前五大欠款方产生的坏账金额仅为3686.72万元。

从公司年报披露的信息来看,东软集团对诺基亚东软、沈阳地铁、关联方东软控股、东软教育均产生坏账。

由于年报当中东软集团并未过多披露公司应收账款及应收票据情况,「界面新闻·创业最前线」通过邮件、电话等形式详细询问东软集团,希望能了解到东软集团坏账主要来源于哪个业务板块,截至发稿日期,东软集团并未回应。

对于东软集团而言,仅应收账款及应收票据、存货产生的坏账及减值就接近5亿元,对于扣非净利润连续亏损的公司而言,并非好事。东软集团若想提升盈利能力,解决好存货减值和应收账款及应收票据坏账问题势在必行。

3、公司股价跌超75%,股东减持超3亿股

值得注意的是,由于业绩表现不佳,加之其他因素影响下,东软集团股价表现较为疲软。截至2024年5月15日,东软集团股价报收8.01元/股,较巅峰期下跌超75%。

二级市场上,相关公司股价下跌,是由宏观、微观多种因素构成,但不可否认的是,公司业绩不景气,必然会对公司股价造成不利影响。

此外,东软集团重要股东减持也是导致公司股价下跌的重要因素。2015年,在众多因素催化下,A股迎来久违的大牛市。

东软集团也不例外,2015年东软集团股价全年涨幅接近100%。正是2015年,公司前三大股东东北大学科技产业集团有限公司、阿尔派、宝钢集团开始陆续大规模减持东软集团股权。

2015年3月,东软集团公告称,宝钢集团累计减持公司股份总数为6383.81万股,占公司总股本比例为5.20%。

2015年7月,彼时东软集团第二大股东阿尔派向东软控股转让东软集团5%股份,总对价10.66亿元。

此外,彼时东软集团第一大股东东北大学科技产业集团有限公司也在陆续减持东软集团股权。

东方财富数据显示,2014年底,东北大学科技产业集团有限公司、阿尔派、宝钢集团分别持有东软集团1.99亿股、1.71亿股、6300万股。

截至2024年3月31日,东北大学科技产业集团有限公司持有东软集团股权数下降至5331万股、阿尔派持有股权数下降至7868万股,宝钢集团则退出东软集团前十大股东序列。

粗略估计,上述三大股东近9年时间里累计减持东软集团股份超3亿股,占公司股本比例接近25%。

在三大股东联手大规模减持影响下,2016年至今,东软集团股价仅2021年录得上涨,其余年份公司股价均在震荡下跌。

面对原始股东的不断减持退出,东软集团管理团队并未坐以待毙,管理层通过积极运作另一大股东东软控股增持公司股权。

2015年底东软控股仅持有公司6150万股,到2024年3月31日,东软控股通过增持受让等方式持有东软集团1.74亿股。

此外,东软集团2024年1月宣布了1亿元至2亿元的股份回购计划。截至目前,东软集团已经耗资1.45亿元,回购了1823万股,占公司股权比例为1.5%。

不论是东软控股的增持也好,还是东软集团自身回购也罢,相较于东软集团另外三大股东超3亿股减持仍显得杯水车薪,这也造成了东软集团股价长期疲软。

对于东软集团而言,由于东北大学科技产业集团有限公司等三大股东持股比例减少,未来减持对东软集团的影响也将逐步减弱,投资者也会将目光更加聚焦在公司经营业绩上。

但从过去两年的业绩情况来看,东软集团表现并不理想。此外,高达数十亿元应收账款余额及存货也是东软集团财务上不可忽略的风险,毕竟仅存货跌价及坏账每年就给东软集团造成数亿元的损失。

面对诸多不利局面,未来东软集团将如何破局,「界面新闻·创业最前线」将保持关注。