“腾笼换鸟”,中交集团系6家公司将借祁连山上市?

【文/观察者网 邹煦晨 编辑/张广凯】

9月26日,A股上市公司祁连山的并购重组审核会议将召开。

重组上市方案包括重大资产置换、发行股份购买资产及募集配套资金三个部分。其中,上市公司重大资产置换、发行股份购买资产为必要项。即这两项中任何一项未获有关部门批准,则整个交易不予实施。

仔细梳理不难看出,这场重组其实是一次“腾笼换鸟”。交易完成后,祁连山将退出水泥行业,未来将主要从事工程设计咨询业务。

注入的6家新公司,其中3家为中国交建分拆的子公司,剩余3家则为中国交建的“兄弟”公司。即6家公司均属于中交集团系。

资料显示,今年上半年,全国水泥市场总体呈现“需求趋弱、库高价低、效益下滑”的运行特征。虽然基建投资同比增长,但由于房地产端开发投资降幅大,水泥市场需求整体较弱,尤其是进入第二季度以来,呈现“旺季不旺,淡季更淡”的行情。

观察者网初步统计,25家水泥制造业公司2023年上半年营业收入同比下降的为16家,占比为64%;归母净利润同比下降的为18家,占比为72%。且这18家企业2022年归母净利润也为同比下降。

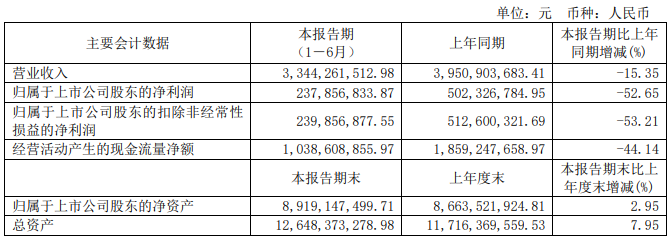

其中祁连山便是其中一员。2023年上半年,祁连山的营业收入为33.44亿元,同比下降15.35%;其归母净利润为2.38亿元,同比下降52.65%。

并且,祁连山过去已显颓势。2020年至2022年,其归母净利润连续下降,分别为14.37亿元、9.48亿元、7.58亿元。

2023年上半年财务数据,数据来源:祁连山公告

2023年上半年财务数据,数据来源:祁连山公告在此背景下,2022年4月,祁连山便抛出重大资产重组。

历经一年左右,2023年4月,祁连山提交首份申报稿。值得一提的是,这份申报稿长达2023页。要知道不光是并购重组申报稿,连很多IPO公司的申报稿页数还到这个数的一半。

之后走过了问询和回复阶段,上会日期定在了今年的9月26日。

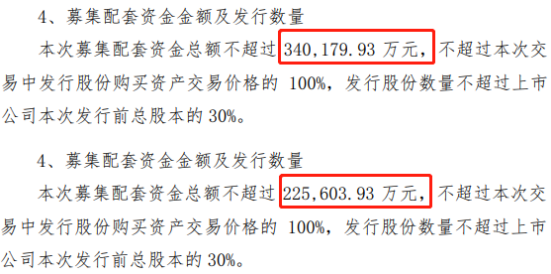

需要指出的是,近日披露的上会稿中,相关募集配套资金总额大幅缩水,由不超过34.02亿元调减为不超过22.56亿元。对此,祁连山在近日的公告中表示,根据本次交易的实际情况,出于谨慎性考虑,对本次交易所涉及的募集配套资金总额及用途进行调整。

募集配套资金变化摘要,数据来源:公司公告

募集配套资金变化摘要,数据来源:公司公告不过,这个募资计划能否实施,有两个必要前提。即重大资产置换和发行股份购买资产均获批。简单来说,即资产置出和资产置入。

祁连山置出资产为祁连山有限,该公司约占祁连山2022年年末总资产的99.04%。祁连山置入资产为中交公路规划设计院有限公司、中交第一公路勘察设计研究院有限公司、中交第二公路勘察设计研究院有限公司、中国市政工程西南设计研究总院有限公司、中国市政工程东北设计研究总院有限公司、中交城市能源研究设计院有限公司。这六家置入公司中,有3家为中国交建分拆的子公司,剩余3家则为中国交建的“兄弟”公司。

本次交易前,祁连山主营业务为水泥、商品混凝土的研究、开发、制造、销售。通过本次交易,祁连山将退出水泥行业,未来将主要从事工程设计咨询业务。

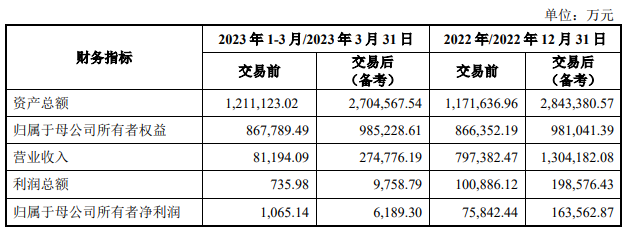

财务数据方面,上会稿显示,祁连山交易前2022年营业收入为79.74亿元,归母净利润为7.58亿元。而交易后,祁连山2022年营业收入为130.42亿元,归母净利润为16.36亿元。

虽然交易后体量明显增加,但从2022年备考数据来看,由于总股份的增加,祁连山的基本每股收益反而从0.98元/股下降至0.79元/股。

财务数据摘要,数据来源:上会稿

财务数据摘要,数据来源:上会稿另外,尽管上会稿的报告期只截至到了2023年3月31日。但可以通过中国交建的半年报略窥一二。

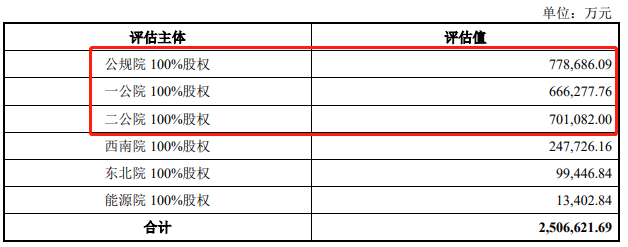

中交公路规划设计院有限公司2023年上半年净利润为2.93亿元,同比增加3624万元;中交第一公路勘察设计研究院有限公司2023年上半年净利润为2.26亿元,同比减少4566万元;中交第二公路勘察设计研究院有限公司2023年上半年净利润为2.67亿元,同比减少1268万元。初步计算,这三家合计同比减少2210万元。

这三家置入公司也是6家公司中评估值前三名。那么,在此背景下,置入资产2023年上半年的情况如何?

评估值摘要,数据来源:上会稿

评估值摘要,数据来源:上会稿此外,交易前,祁连山控股股东为中国建材,实际控制人为中国建材集团。本次交易完成后(不考虑募集配套资金),上市公司的控股股东将变更为中国交建,实际控制人将变更为中交集团。