一周定增融资 | 厦门钨业拟募40亿,A股车企“亏损王”北汽蓝谷60亿定增完成

上周,A股18家上市公司发布定增预案,融资额合计192.53亿元。其中,厦门钨业(600549.SH)拟募资40亿元,厦门国贸(600549.SH)拟融资37亿,杭可科技(688006.SH)欲定增22.73亿元。

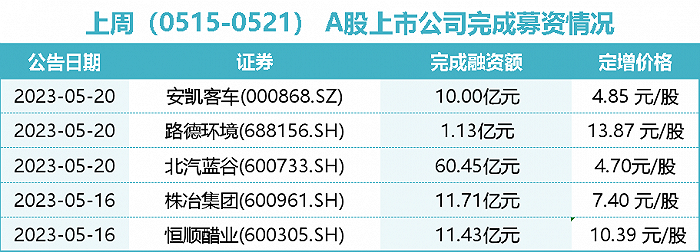

当周,有5家上市公司发布向特定对象发行A股股票发行情况报告书,合计完成募资94.72亿元。其中北汽蓝谷(600733.SH)完成募资60.45亿元。

5月18日晚间,厦门钨业(600549.SH)发布公告,拟发行股票募资不超40亿元,所募集资金扣除发行费用后,拟用于硬质合金切削工具扩产项目、1000亿米光伏用钨丝产线建设项目、博白县油麻坡钨钼矿建设项目、补充流动资金。

在本次定增中,厦门钨业间接控股股东福建冶金或其指定的实际控制企业将以现金方式参与认购,认购金额介于本次发行募资总额的15%-20%之间。

从募集资金分配来看,硬质合金切削工具扩产项目、1000亿米光伏用钨丝产线建设项目拟分别使用募集资金10亿元、10.5亿元,博白县油麻坡钨钼矿建设项目拟投入募集资金7.5亿元,另有12亿元募集资金拟用于补充流动资金。

公司表示,通过本次发行股票可以顺应国内制造业转型升级趋势,加速中高端硬质合金刀具进口替代;进一步提升优势产品产能,顺应“双碳”发展;提升钨战略资源对公司下游深加工业务的保障,避免采购风险;补充流动资金,优化资产负债结构,增强财务实力与风险抵御能力。

厦门钨业当前主要业务涵盖公钨钼、稀土和能源新材料三大板块。据厦门钨业2022年年报,报告期内,公司实现营业收入482.23亿元,同比增长51.40%;归属于上市公司股东的净利润14.46亿元,同比增长22.68%;归属于上市公司股东的扣除非经常性损益的净利润12.36亿元,同比增长19.97%;经营活动产生的现金流量净额-3.60亿元,同比减少134.64%。

5月17日晚间,厦门国贸(600755.SH)发布定增预案。

本次向不特定对象增发A股股票募集资金总额不超过37亿元,在扣除发行费用后将全部用于供应链数智一体化升级建设项目、零碳智能技术改造项目、新加坡燃油加注船舶购置项目、再生资源循环经济产业园建设项目、干散货运输船舶购置项目、补充流动资金。

公司表示,通过本次向不特定对象增发A股股票可以提高公司整体运营能力,扩大市场占有率;推动公司数字化升级,提升信息化水平;优化资产负债结构,增强公司资本实力和抗风险能力。

据厦门国贸2022年年报,报告期内,公司实现营业收入5219.18亿元,同比增长12.30%;归属于上市公司股东的净利润35.89亿元,同比增长4.41%;归属于上市公司股东的扣除非经常性损益的净利润23.16亿元,同比减少12.17%;经营活动产生的现金流量净额3.52亿元,同比减少95.53%。

5月17日晚间,杭可科技披露《2023年度向特定对象发行A股股票预案》,拟募资22.73亿元用于锂离子电池充放电设备智能制造建设、锂离子电池充放电设备产能扩建、生产智能化及信息化提升技术改造、技术创新研发实验中心建设以及补充流动资金等五个项目的建设。公司预计,上述五个项目的总投资额将达37.60亿元。

2019年7月22日,杭可科技作为科创板首批上市公司登陆A股市场后,募集资金总额11.25亿元,扣除发行费用后分别投入了锂离子电池智能生产线制造扩建项目和研发中心建设项目。公告显示,截至2022年末,杭可科技累计投入募集资金总额9.75亿元,包括永久补充公司流动资金4.92亿元。

2022年营业收入约34.54亿元,同比增加39.09%;归属于上市公司股东的净利润约4.91亿元,同比增加108.66%。

北汽蓝谷(600733.SH)公布定增结果,确定本次发行价格4.7元/股,募集资金总额60.45亿元。发行对象最终确定为12家,其中北汽蓝谷控股股东北汽集团控制的关联方北京汽车、渤海汽车获配金额分别为28.79亿元和2.41亿元,限售期36个月;其余股份由另外10名发行对象认购,限售期均为6个月。 公告显示,北汽蓝谷本次募集资金将主要用于面向场景化产品的滑板平台开发项目、整车产品升级开发项目、研发与核心能力建设项目和补充流动资金。

数据显示,2018年-2022年,北汽蓝谷上市以来累计亏损近170亿元,其中2020年至2022年,公司蝉联A股上市车企“亏损王”。今年一季度其单季亏损依然处于高位,达8.92亿元。