闻泰科技,并购式突围

随着终端消费电子进入存量竞争时代,闻泰科技ODM之路愈发艰难,行业规模递减效应影响下,突破低维恶性竞争环境,提升行业话语权,转型升级举措迫在眉睫。

作者 | 季生

来源 |《 经理人》杂志

2008年,彼时智能手机巨大的风口之下,以闻泰科技(600745.SH)为代表的ODM①厂商开始快速崛起,借助行业风口推动,闻泰科技于2016年成功借壳上市,成为国内首家手机ODM上市企业。

然而,随着智能手机终端出货量增速开始出现下滑,市场由蓝海转向红海,上游ODM厂商的盈利空间也开始不断被压缩,行业内竞争环境开始出现恶化。走出行业内部恶性竞争,寻求新的增长曲线已经成为了ODM厂商当下迫切需要解决的问题。

作为手机ODM行业引领者,闻泰科技又如何在当下恶性竞争环境中脱颖而出,成功转型,最终实现公司多元化发展呢?

行业风口下,切入ODM赛道

2005年,具备音乐播放、照相功能的初代智能手机开始崛起,传统老式手机开始逐渐没落,相关国产手机品牌厂商因缺乏相关研发技术,导致其市场份额不断被海外厂商蚕食,市场环境的转变,使得国产手机品牌不得不摒弃原先简单的贴牌生产模式,从而寻求与具备设计能力公司合作,进而也促进了主板方案设计(IDH)行业的发展。

拥有近10年手机行业经验的闻泰科技创始人张学政选择了自主创业,一头扎入IDH行业中,在行业红利影响下,张学政成功赚取了第一桶金。随后2008年,第一代苹果智能手机问世,智能手机划时代节点正式来临,彼时传统IDH设计厂商存在感逐渐下降,张学政开始进行业务转型,向ODM模式进军。

在苹果智能机的引领下,国产手机厂商及新品牌厂商开始争相布局智能手机市场,但自身的设计、成本控制、制造能力均存在严重不足之处,此时具备设计及制造能力的ODM厂商开始进入他们的视线,在这关键的时刻,闻泰科技刚完成了IDH向ODM的转型,自然而然也顺利开拓了众多品牌商的ODM订单,使得公司迎来了第二阶段快速增长时期。

2012年,经过4年发展的闻泰科技,其ODM市场份额做到了第一,同年开始准备上市,但因其业绩不稳定及科技含量不高被否,2016年公司通过借壳艰难实现了曲线上市目标。这段时间以来,公司ODM业务持续放量,其营收规模在2020年更是突破了400亿元,毛利率为12.11%,也出现了同比小幅提升迹象。然而,智能手机市场经过十几年发展,硬件及软件层面均出现了创新瓶颈,智能手机市场也进入了存量竞争时代,下游需求增长乏力情况下,品牌商开始倒逼上游ODM厂商,成本、创新及工艺要求更加苛刻,致使公司营收规模跌破400亿元,毛利率也下滑至8.6%左右,同行工业富联(601138.SH)也下滑至7.2%,另外两家ODM龙头企业华勤技术及龙旗科技毛利率也出现了不同程度的下滑情况(图表1)。

消费电子ODM行业竞争情况日益加剧,据IDC公布的报告显示,2022年全球手机出货量约12.1亿部,同比下降11.3%,2022年平板电脑出货量为1.63亿部,同比下降3.3%,预计2023年出货量约1.42亿部,同比下降12%,而笔记本电脑方面,据研究机构TrendForce调查报告显示,2022年笔电市场出货量约1.89亿台,同比下降23%,预计2023年下跌至1.76亿台。其结果是2022年消费电子出货量大幅下降,手机及笔记本电脑出货量更是创下了近十年的低点,2023年这种情况或将延续,终端需求情况恶化,使得公司消费电子领域的ODM业务受到了严峻挑战,目前公司也开始横向拓展智能家居、汽车领域智能座舱、服务器等新领域,相关研发费用出现同比上升情况,但是新业务目前还处于一个验证出货阶段,并没有形成规模量产。

传统ODM业务需求下滑、行业竞争加剧、新业务未形成规模的节点上,2022年闻泰科技ODM业务营收规模虽然保持正增速,但是毛利率却出现了下滑,其净利润更是因为新业务的开拓而导致由盈转亏,亏损幅度约15.7亿元。公司横向发展保障了业务规模,但是盈利结构并没有得到改善,行业周期低迷及同行内部恶性竞争带来的负面影响依旧持续影响公司正常经营,或许横向发展并不是公司当下寻求突破的最优选择。

战略并购转型升级

既然横向发展无法改变所处赛道的优质性,退而求其次的纵向发展或许成为了第一选择,在这方面,闻泰科技又将如何抉择呢?

● 纵向整合第一步:并购安世半导体

2018年公司公告,斥资267.9亿元收购安世半导体79.98%股权,正式布局半导体领域。其并购资金规模是公司当时总资产的1.58倍,超过了同期公司的总市值,一举成为国内最大的半导体并购案,并购完成后将形成超200亿元商誉规模,从财务结构角度出发,这无疑是一招险棋,如此高杠杆并购安世半导体,底气又是来自哪里?

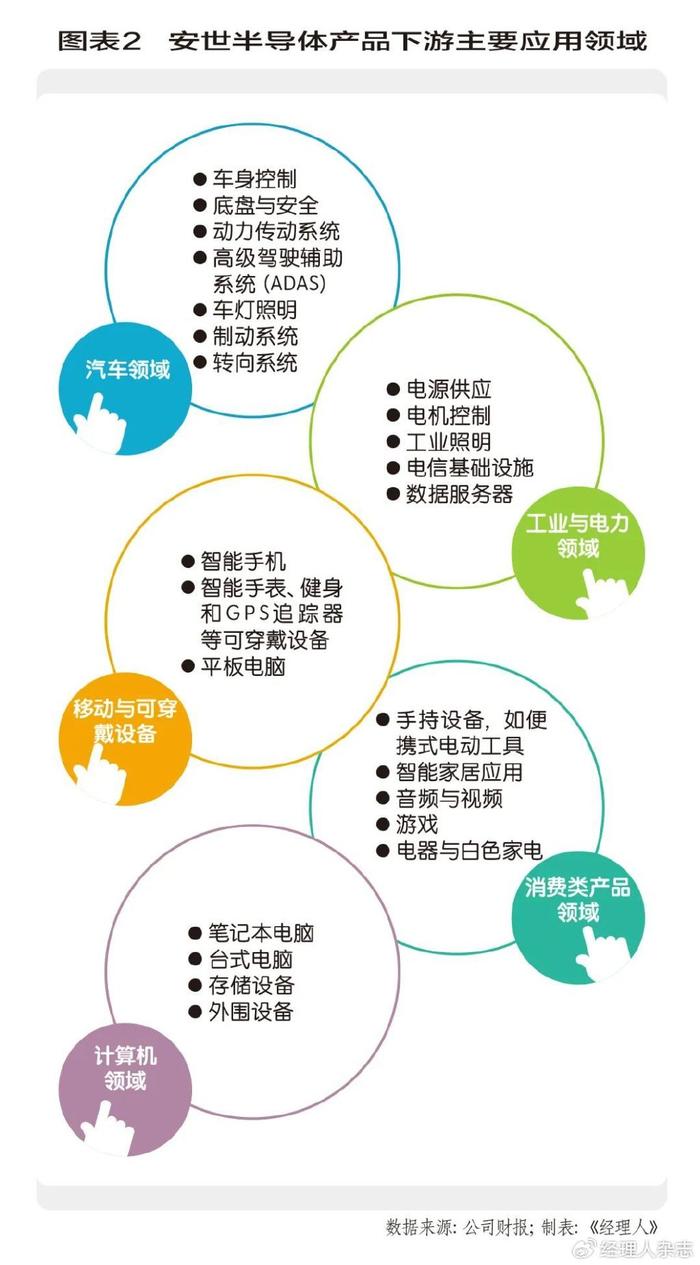

安世半导体是全球领先分立器件和功率芯片生产商,2022年跻身全球第五大功率半导体公司,公司采用IDM垂直整合制造模式,具备先进的研发生产制造能力,旗下半导体产品主要有晶体管(包括保护类器件ESD/TVS等)、Mosfet功率管、模拟与逻辑IC三大类,2022年收入占比分别为46%、31%、18%,其中小信号二极管和晶体管出货量全球第一、逻辑芯片全球第二、ESD保护器件全球第一、小信号MOSFE全球排名第一、车规级PowerMOS全球排名第二、功率分立器件全球第五。产品主要运用汽车、工业与电力、移动与可穿戴设备、计算机、消费类产品领域,2022年收入占比分别为49%、23%、14%、8%、6%,汽车领域是公司收入主要来源(图表2)。

并购安世半导体形成新的竞争优势:

切入高成长性新能源汽车赛道,构建公司第二增长曲线。2022年受制于全球消费电子需求下滑影响,全球半导体出货量也呈现同步下滑迹象,然而,在新能源汽车、工业电子高速成长带动下,汽车半导体市场需求呈现逆市增长,据麦肯锡分析,预计2021至2030年,汽车和工业市场半导体需求的复合年增长率分别为14%和12%,将成为半导体需求市场增速最快的领域,安世半导体作为汽车半导体领域龙头企业之一,将充分享受行业发展的红利。

品牌效应。2016年公司虽然成功借壳上市,但是由于自身业务所处赛道并不够优质,盈利空间受限,使得公司没有受到资本市场过多关注。本次成功并购,让公司赛道前景性拓宽,在如今半导体国产替代逻辑下,公司品牌效应得到了大幅增强,行业属性侧重点从研发代工转向半导体科技制造。

协同效应。从产品层面分析,安世半导体的模拟/逻辑IC、功率MOS、ESD/TV保护器件等半导体产品,均可运用到公司ODM业务生产制造中,有利于传统业务的降本增效,在原材料配件供应方面促进了公司产业一体化发展,增强公司传统业务核心竞争力。从业务层面分析,安世半导体公司的客户群体横跨五大运用领域,其中不乏三星、索尼、惠普、戴尔、博世等国际类大客户,且这类客户的部分业务与公司传统ODM业务存在产业链供需情况,有助于闻泰科技与安世半导体之间实现客户资源互补与开拓,助力闻泰科技走向国际市场。从成长性分析,安世半导体的高研发投入与公司ODM业务形成联动,能够给ODM模式中技术环节赋能,还能开拓新的成长赛道,打开新的成长空间。

● 纵向整合第二步:并购得尔塔

2021年中旬,闻泰科技斥资24.2亿元购买欧菲光(002456.SZ)拥有的与向境外特定客户供应摄像头的相关业务资产,具体包括广州得尔塔的100%股权、欧菲光在中国及境外所拥有的与向境外特定客户供应摄像头相关业务的经营性资产、无形资产等。此前,主要由于实体清单影响,欧菲光被苹果公司移除供应链,使其被迫出售相关业务经营核心资产。

闻泰科技与珠海格力创业投资有限公司签署《出资及股东协议》,将收购相关资产装入新设立的珠海得尔塔科技有限公司,闻泰科技持股70%,格力创投持股30%。收购完成后,得尔塔生产经营情况开始回归正轨,同年11月,相关产品通过验证,开始向特定客户批量出货。得尔塔摄像头模组业务具备先进封测技术,拥有向国际一流手机品牌供货能力,虽然该业务2022年净亏损3.35亿元,但是公司宣称,将积极推进落实特定客户新型号的验证工作,启动产品集成业务配套模组的出货,进一步推动其先进技术产品在车载光学、AR/VR光学、笔电等领域的应用。

2022年,受市场经济、通胀等因素影响,全球智能手机出货量表现不及预期,相关手机摄像头模组需求也出现了,据TrendForce研究报告显示,2022年手机摄像头模组下降至44.6亿颗,手机市场虽然不景气,但是由于智能汽车的快速普及,车载摄像头的景气度逐步上升,据ICV TANK发布报告称,2022年中国车载摄像头市场规模达到54.13亿美元,预计2027年将达到110.1亿美元,年均复合增长率为15.26%。

目前来看,公司虽然正在积极推动光学模组业务,但是该业务与公司产品集成、半导体业务之间还未实现产业链的有效整合,以至于纵向整合的协同优势没能充分体现,从时间角度来看,新收购的项目时间短,工作重心还在恢复原有的业务规模上,期间没能与公司主体之间的规模、客户资源、研发优势等形成有效碰撞,乃是情理之中,现阶段也就无法给该业务纵向整合效果下定论。

新业务增长曲线形成

继2018年收购安世半导体约80%股权后,2020年公司收购余下股权,使其成为闻泰科技全资子公司,同期控股股东在上海临港投资建设12英寸车规级晶圆厂,持续扩大半导体产能,随后2021年,安世半导体完成了对英国最大晶圆厂NEWPORT的收购,大幅提升产能扩充和研发投入,加速推动技术进步与迭代、覆盖第三代半导体SiC和GaN、12英寸创新产品、IGBT等方面。至此,公司半导体领域重大投资暂告一段落,半导体领域重大投资让公司经营规模、盈利结构均发生了较大改变。

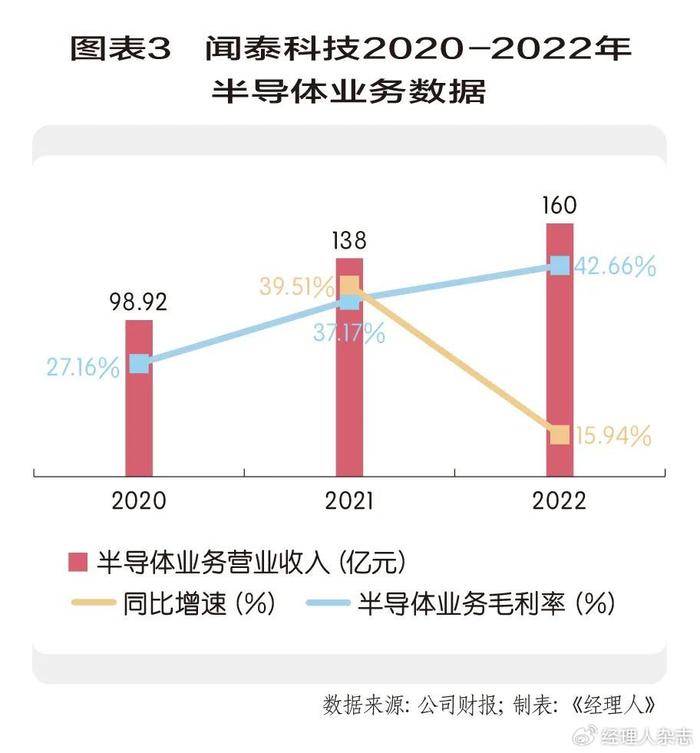

2020年开始,ODM业务出现增长乏力情况,而安世半导体的并表,让公司重新爆发出活力,2020至2022年期间,半导体营业收入分别为98.92亿元、138亿元、160亿元,占公司总营业收入比例从19.13%提升至2022年的28.78%,增强公司半导体属性。另外,在半导体业务的高毛利率影响下,公司整体毛利率出现了大幅提升现象,整体毛利率从不足10%提升至2022年的18.16%。2022年半导体业务实现净利润为37.49亿元,同期公司ODM业务净亏损15.69亿元,光学模组业务净亏损3.35亿元,半导体业务俨然成为了公司利润来源的重要支柱(图表3)。

2018年,市值不足200亿的闻泰科技高杠杆收购安世半导体,于当时而言无疑是蛇吞象,但现阶段来分析,这招险棋无疑是非常成功的,这不仅应对了公司原先所处行业的激烈竞争、利润不足的情况,让公司体量更上一台阶,同时还在产业协同与客户拓展方面,给予公司足够的竞争优势与市场,使其具备更多的成长性。闻泰科技在横向发展难以实现大突围的情况下,毅然决然选择纵向发展,如今纵向发展效果愈发明显,这或许是公司当下战略转型发展中的最优解。

有了前车之鉴,公司纵向整合并购得尔塔,进军光学模组业务,相信在自身业务协同效应、大客户绑定及新能源汽车浪潮下,能够顺利完成业务调整与突破,后续接力半导体业务,为公司成长添注新的增长动能。在企业发展与战略调整过程中,也许不是每一家企业都能够像闻泰科技那样,选择如此激进的转型发展模式,但是其策略与魄力,值得我们去借鉴与反思。

① 原始设计制造商。相比OEM(原始生产制造商),ODM属于模式的延伸,更加注重设计研发,可以为品牌商提供从设计研发到生产制造全周期服务,将产品从设想变为现实。