华新水泥||半年报点评:收入逆势增长,国际化和“水泥+”继续发力【民生建材】

求真拼搏专精出海

1

公司发布2024年半年报

2024H1实现营收162.37亿元,同比+2.56%,归母净利7.31亿元,同比-38.74%,扣非归母净利6.8亿元,同比-41.88%。其中,24Q2营收91.54亿元,同比-0.54%,归母净利5.53亿元,同比-41.45%,扣非净利5.29亿元,同比-43.57%。2024年上半年公司毛利率为23.65%,同比-0.73pct,净利率为6.29%,同比-2.24pct;24Q2毛利率为25.02%,同比-2.35pct、环比+3.13pct。

2

国内水泥业务承压,海外水泥业务持续扩张

上半年国内水泥需求持续弱势表现,24H1全国累计水泥产量8.5亿吨,绝对值同比下降10.76%,为2011年以来同期最低水平,同期公司水泥及熟料产品销售2848.44万吨,同比-4.9%,其中海外销量759.76万吨,同比高增47%;国内销量测算同比-16%左右。价格方面,24H1公司水泥销售均价同比-6.7%至304.24元/吨,测算吨毛利同比-15.3%至63元/吨(国内外合计)。

截至24H1末,公司在塔吉克斯坦、吉尔吉斯斯坦、乌兹别克斯坦、柬埔寨、尼泊尔、坦桑尼亚、赞比亚、马拉维、南非、莫桑比克、阿曼、津巴布韦等12个国家合计拥有海外熟料/水泥粉磨产能1544、2254万吨/年,水泥粉磨产能同比+34.4%。公司持续加大海外产能布局,上半年莫桑比克3000吨/日水泥熟料线按建设计划推进,并启动马拉维2000吨/日水泥熟料新线、赞比亚及南非产线升级改造、津巴布韦30万吨/年粉磨站等项目的建设,建成投产后可合计新增海外熟料/水泥粉末产能各301、266万吨/年,较24H1末分别同比+19.5%、+11.8%。上半年公司境外业务毛利率33.19%,显著优于国内20.78%的水平,看好海外项目的持续扩张有望为公司业绩持续贡献增量。

3

“水泥+”业务保持高增,骨料盈利能力表现优异

公司的水泥+业务上半年实现69.04亿元收入,同比+29.38%,营收占比同比提升8.81pct至42.52%。骨料方面,上半年实现销售7152.61万吨,同比增长41.6%,均价同比-3.3%至41.41元/吨,测算吨毛利在19.63元/吨,同比+1.7%,毛利率同比+2.29pct至47.41%。混凝土方面,上半年销售1470.05万方,同比增长34.25%,均价同比-7.5%至268.2元/方,测算单位毛利在31.15元/方,同比-17.5%,毛利率同比-1.41pct至11.61%。

4

汇兑损益影响费用,应收账款随混凝土业务扩张而增长

24H1公司期间费用率为13.34%,同比+1.98pct,其中,销售费用率/管理费用率/研发费用率/财务费用率分别为4.85%、5.59%、0.44%、2.46%,分别同比+0.481pct、+0.52pct、+0.07pct、+0.91pct,上半年公司财务费用为4亿元,同比+63.09%,主因汇兑损失增加所致。截至24H1末公司应收账款余额为31.85亿元,同比+40.97%,主要系混凝土业务规模扩大所致,经营性现金流净额17.31亿元,同比-18.64%。

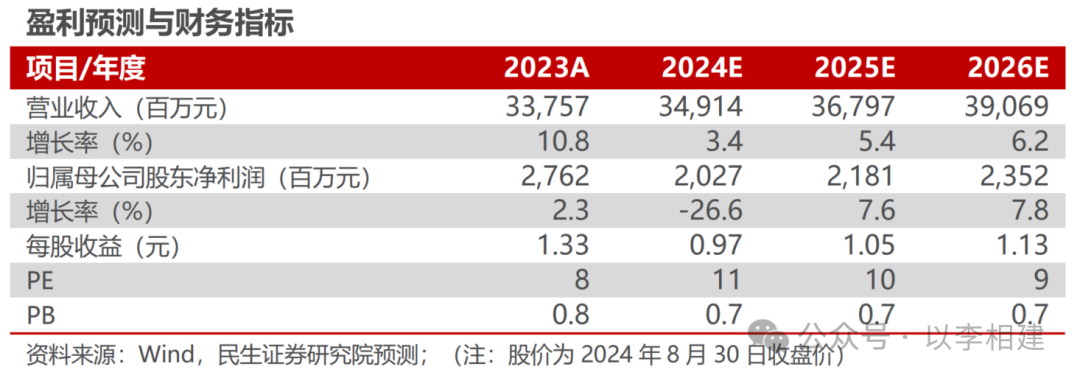

投资建议

前瞻性布局海外、“水泥+”、低碳,华新水泥面对未来国内地产基建需求的放缓,相对同行有更多选择、转型之路坚定。我们预计2024-2026年公司归母净利润分别为20.27、21.81、23.52亿元,现价对应PE为11x、10x、9x,维持“推荐”评级。

风险提示

基建项目、地产政策落地不及预期的风险,原材料价格波动风险。

盈利预测

团队介绍

李阳,民生建材首席,产业经验 1 年,券商行研 7 年。擅长周期类投资机会。2021-2023 年“新财富最佳分析师”入围,多次获评新浪“金麒麟”“水晶球”“金牛奖”“choice/wind” 等分析师评选前 5。

免责声明

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供民生证券的专业投资者参考,完整的投资观点应以民生证券研究院发布的完整报告为准。若您并非民生证券客户中的专业投资者,为控制投资风险,请取消阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户。市场有风险,投资需谨慎。

(转自:以李相建)