清香龙头山西汾酒“奔三”路:业绩增速放缓 渠道库存压力仍待消化?

山西汾酒前几年的业绩狂飙,主要与快速扩容经销商队伍、激进式销售策略等有关。但这种激进式扩张也加大了渠道风险

《投资时报》研究员 王子西

或受市场传闻影响,清香型酒企股价连跌。

5月22日,山西杏花村汾酒厂股份有限公司(下称山西汾酒,600809.SH)开盘闪崩,当日股价收于224.99元/股(不复权,下同),跌幅3.14%。次日,公司股价继续下挫,截至收盘跌幅接近5%。山西汾酒连跌两天,或与市场传闻有关,其中一则关于产能利用率不足、价格倒挂。

事实上,今年以来,山西汾酒股价波动下降,截至5月30日收盘价为210.69元/股,较年内高位跌幅超30%,总市值不到2600亿元。且市场对汾酒Q1业绩增速、公司局部区域库存早有担忧。

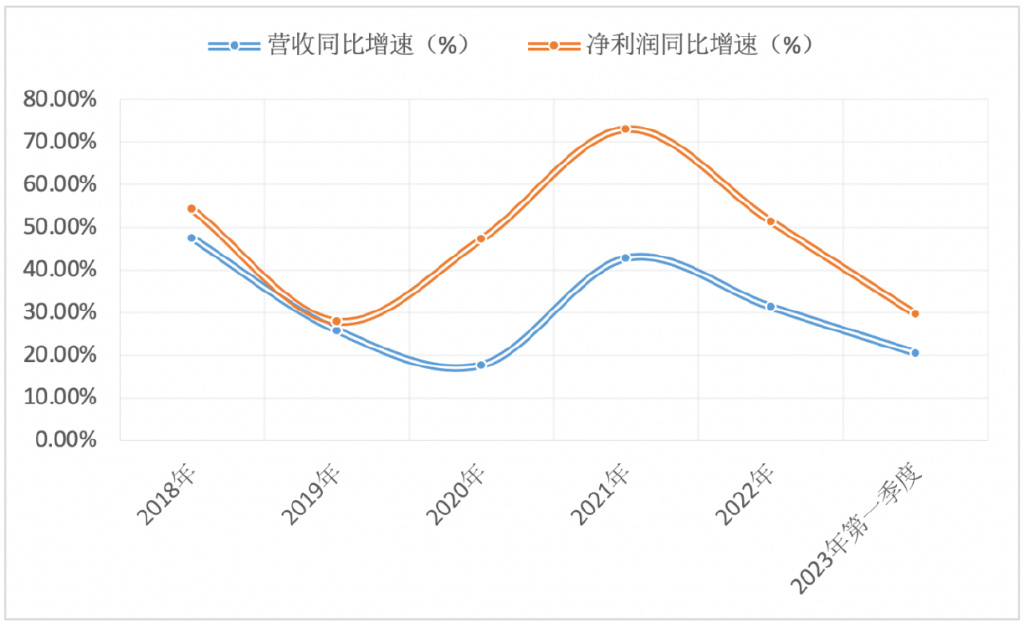

《投资时报》研究员注意到,2022年公司业绩增速有所回落,收入与净利润同比增速分别为31.26%、51.34%,较上年放缓一、二十个百分点。2023年第一季度,增速再次放缓至20.44%、29.64%。且2023年,公司定下的营收增长目标为20%,较为谨慎。

产品端,布局千元价格带的青花30·复兴版于2020年发布。但据中银证券研报显示,由于2022年上半年投放量较大,导致青花30市场价未达原定目标价,价格出现倒挂。且从合同负债指标来看,2022年底山西汾酒该指标降至69.08亿元,为近年来首降。结合其他迹象可见,目前公司渠道库存压力仍存。

山西汾酒今年以来股价走势(元)

数据来源:Wind

业绩增速放缓

山西汾酒的营收规模接近百亿元是在2018年。当年,公司引入华润作为战略投资者,控股股东山西杏花村汾酒集团有限责任公司将持有的11.45%股份转让给华润集团旗下华创鑫睿(香港)有限公司(下称华创鑫睿),交易对价51.6亿元。截至2023年一季度末,华创鑫睿仍是公司第二大股东。

据Wind数据显示,2018年至2021年,山西汾酒营收由93.82亿元增至199.71亿元,同比增速分别为47.48%、25.79%、17.63%、42.75%;净利润也由15.60亿元增至53.90亿元,同比增速54.21%、27.96%、47.25%、72.98%。利润增速基本均在中高双位数。

2021年底,执掌公司多年的董事长李秋喜到龄退休,袁清茂接棒,并定下“三分天下有其一”的阶段性目标,即不仅是销售收入进入前三,重要经营管理指标都要进入前三,同时带动整个清香品类成为白酒市场快速增长极。

但从业绩来看,山西汾酒争夺“白酒探花”仍存较大挑战。据Wind数据显示,2022年山西汾酒实现营收262.14亿元、净利润81.57亿元,同比增速放缓至31.26%、51.34%。不仅如此,公司收入规模虽超过泸州老窖(000568.SZ)的251.24亿元,但距离洋河股份(002304.SZ)还差约39亿;净利润方面,也处在“泸洋”之后,两酒企依次为104.11亿元、93.89亿元。

进入2023年一季度,山西汾酒收入与净利润增速继续放缓,且收入规模、净利润规模仍不及洋河。该季度,山西汾酒实现营收126.82亿元,洋河为150.46亿元;山西汾酒实现净利润为48.33亿元,洋河为57.77亿元,利润相差近十亿。

净利率水平上,2022年、2023年一季度,山西汾酒该指标分别为31.12%、38.11%;泸州老窖则为41.44%、48.91%;洋河股份为31.19%、38.39%。显然,泸州老窖的盈利能力较“汾洋”高出不少。

山西汾酒2018年以来营收与净利润同比增速

数据来源:wind

渠道库存压力仍待消化?

有分析认为,山西汾酒前几年的业绩狂飙,主要与全国化、快速扩容经销商队伍、激进式销售策略等有关。但这种激进式扩张,也加大了渠道风险。

《投资时报》研究员注意到,2017年至2021年,该公司省外经销商扩充数量均在几百个之多,其中尤以2018年最多、增加706个,2020年、2021年则分别扩充404个、545个。截至2021年末,山西汾酒省外经销商2796个,较2016年底扩充逾2000家;省内经销商为728个,扩充超520家。

与之对应的是,2017年末至2019年末,公司预收款项同比增速均在70%左右;2021年底,预收货款(合同负债项下)达73.76亿元,为历年最高,增速高达137.40%。另一指标应收款项融资2020年底、2021年底则均在42亿元以上高位,2020年增速在53%以上。

应收款项融资是以公允价值计量且变动计入其他综合收益的应收票据及应收账款,换言之,它的本质仍是应收票据与应收账款,但业务模式既以收取合同现金流量为目标,又以出售该金融资产为目标,即应收款/应收票据既可以到期收款/兑付,也可以提前背书转让或贴现。

也就是说,企业可以把应收票据和应收账款,当作金融工具使用,获得流动资金。而应收款项融资金额较大,或也意味着公司大幅放宽经销商信用。对比来看,在合同负债提升下,泸州老窖2021年底应收款项融资也大幅升至47亿以上,但洋河应收票据及应收款、应收款项融资两项合计未超9亿。

不过,2022年,山西汾酒开始放缓经销商扩张速度,期内仅增加省外经销商73个、省内40个。该年底,“洋汾泸”的合同负债均有所下滑,山西汾酒该指标降至69.08亿元,为近年来首降。受疫情影响,行业整体动销情况趋弱,或令经销商拿货意愿减弱。

而且,对于22日公司股价开盘闪崩,山西汾酒就产能利用率等传闻对外表示,公司库存虽存在一定渠道压力,但在一个合理范围之内,对公司影响没有那么大,目前各方面比较稳健。另外,部分市场或存在批发价与终端价倒挂情况,但总体比较稳定。

产能利用率87%以下

此外,公司产能利用率也有提升空间。

《投资时报》研究员梳理该公司近四年年报注意到,2019年及2020年,山西汾酒本部设计产能、实际产能均为16万千升、12万千升,产能利用率75%。2021年、2022年成装分厂的设计产能为20.7万千升,实际产能分别为18万千升、17.61万千升,产能利用率有所提高,但在87%以下。虽不是传言“不到70%”,也未达满负荷状态。

2022年,多家酒企公告扩产。其中,汾酒2030技改原酒产储能扩建项目(一期)总投资约91.02亿元,投资额仅次于贵州茅台,建设期三年。该项目达成后,预计将新增年产原酒5.1万吨、原酒储能13.44万吨。扩产显示公司对未来发展有较高期待。

高端化破局也是业界担忧之一。该公司产品包括汾酒、竹叶青和杏花村三大产品系列,汾酒系列是收入主要来源,也分为青花、巴拿马、老白汾和玻汾系列。公司实施“抓青花、强腰部、稳玻汾”产品策略,青花系列价格定位400元—1000元。

而青花30·复兴版于2020年发布,布局千元价格带。据中银证券2022年底研报,该年公司设定配额比例销售,上半年投放量较大,导致青花30市场价未达到原定目标价1099元,处于800元—850元之间,价格出现倒挂。

财通证券认为,2023年Q1,青花系列增速放缓,除了去年同期基数偏高原因,也与复兴版控货有关。国海证券则表示,公司坚持青花汾酒战略,提升青花品牌力,预计2023年玻汾以控量为主,增长任务将由次高端青花20承担。