重组后,建元信托连亏5年终于扭亏为盈

界面新闻记者 | 邹文榕

4月24日晚间,建元信托(600816.SH)重组后的首份年报及2024年一季报正式亮相。建元信托即为唯一在上交所上市的信托公司,原名安信信托。

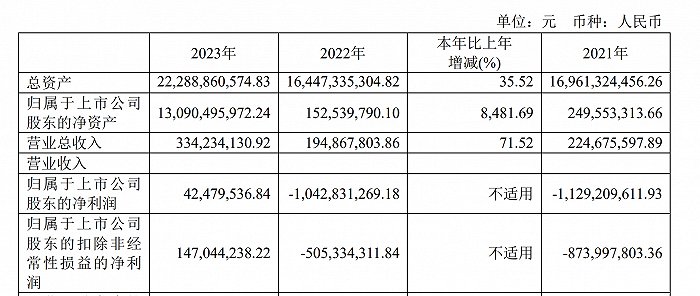

2023年度,公司实现营业总收入3.34亿元,同比增长71.52%;实现归母净利润4247.95万元,实现扭亏。

截至2023年12月31日,公司总资产222.89亿元,归属于母公司所有者权益130.90亿元,同比分别提升35.52%和8481.69%。

对于营业收入增长,建元信托解释主要系信托业务取得的本期手续费及佣金收入较上年同期增加。此外,公司营业支出同比降低75.48%,进一步带动了净利润提升。

图源:建元信托2023年报摘要

图源:建元信托2023年报摘要2020年3月,原上海银保监局公开安信信托5项违法违规事实,其中提到,2016年至2019年,安信信托违规开展非标准化理财资金池等具有影子银行特征的业务;同时违规将信托财产挪用于非信托目的的用途,金额共计126.56亿元。

安信信托兑付危机由此展开。因大规模违约,原股东无力化解风险,安信信托于2021年7月发布重组方案,拟引入新股东化解风险,方案于2023年2月获证监会批准。

2023年4月,公司成功向特定对象上海砥安投资管理有限公司(下称:上海砥安)发行43.75亿股股票,募资90.13亿元;5月,公司完成企业名称工商变更登记,正式更名为“建元信托股份有限公司”,安信信托正式退出历史舞台;11月,公司实现股票摘帽。

风险化解方面,2023年,公司完成存量压降项目26个,压降总规模51.56亿元。前期上海维安投资管理有限公司(下称:上海维安)与绝大部分自然人投资者完成信托受益权转让的背景下,公司于2023年5月和8月分别协助上海维安完成两次信托受益权转让款的支付。

建元信托介绍,固有业务方面,2023年公司前期资产配置以无风险资产为主,定增资金到位后逐步配置货币基金、存款、债基、以及少量二级债基。

报告期内,受同业存放款项增加致存款利息增长所致,建元信托固有业务实现利息收入2907万元,同比增长7.23倍;不过,投资收益9954万元,较2022年有所下降。

图源:建元信托2023年年报

图源:建元信托2023年年报信托业务方面,截至2023年末,公司存续信托项目195个,受托管理信托规模1419.79亿元;2023年度已完成清算的信托项目22个,清算信托规模37.13亿元,新增设立信托项目7个,新增信托规模89.36亿元。

图源:建元信托2023年年报

图源:建元信托2023年年报“当前信托行业整体面临风险化解压力高企、收入与利润水平持续下行等各种困难,但展望未来,信托公司需要以监管政策为指引,以服务实体经济、回归信托本源为方向,立足自身资源禀赋,建立核心竞争优势,继续以转型推动发展,走差异化发展之路。”年报中,建元信托如此总结到。

此外,2024年一季度,公司实现总营收4363.25万元,同比增长295.80%,实现净利润2064.98万元,接近去年净利润二分之一。截至一季度末,公司总资产222.92亿元,归属于母公司所有者权益131.06亿元。

一季报显示,报告期内,公司营业收入大幅增长,主要系本期手续费及佣金收入较去年同期增加。期内,公司手续费及佣金收入大赚4001.18万元,同比增长265.28%。

一季报业绩验证了“重生”后的建元信托业务开始回归正轨。而在“重生”之前,建元信托业绩已滑坡多年,2018年-2022年净利润累计亏损147亿元。

截至目前,建元信托注册资本98.44亿元,规模位列行业第11名。

二级市场层面,界面新闻记者关注到,自2024年1月24日发布业绩预盈公告后,公司股价已实现四次涨停,3次登上龙虎榜。截至4月25日收盘,公司最新总市值285亿元。