世茂239亿拿的地王,如今104亿没人买,只能抵债

历经两次流拍、备受关注的世茂深港国际中心项目,有了最新消息。

近日,世茂集团下属公司上海世茂股份有限公司(以下简称“世茂股份”)发布公告称,近日,收到了北京市第三中级人民法院《执行裁定书》【(2022)京03执1141号之一】。

该案件的申请执行人为中信信托有限责任公司(以下简称中信信托”);被执行人为世茂股份子公司、关联公司,包括深圳市世茂新里程实业有限公司(以下简称“深圳新里程”)、上海世茂建设有限公司、福建世茂瑞盈房地产开发有限公司、福建世茂新里程投资发展有限公司;涉案金额共计104.25亿元,涉案金额占世茂股份上年末净资产的比例58.80%。

根据《执行裁定书》,经北京市第三中级人民法院裁定,解除被执行人深圳新里程名下深圳市龙岗区龙城街道不动产的查封并注销相关抵押登记。

同时,将上述不动产及在建工程交付申请执行人中信信托有限责任公司,扣除其垫付的执行费约1057万元、评估费 177万元、预留工程款5.34亿元后,分别用于抵偿(2022)京03执988、989、1141号案件中被执行人应偿付的债务本息约22.98亿元、7.02亿元、68.93亿元。上述不动产所有权及相关权利,自本裁定送达中信信托时起转移。

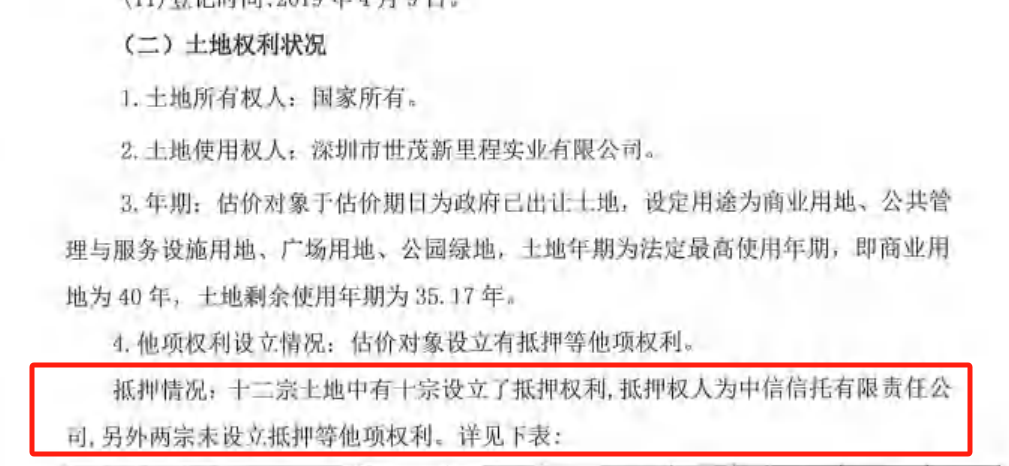

时代周报记者查阅获悉,深圳新里程名下深圳市龙岗区龙城街道不动产,包含12宗地块(10宗抵押给了中信信托),即为“世茂深港国际中心”项目的部分资产(不包含两个人才公寓项目)。

深港国际中心效果图 来源:世茂集团官微

深港国际中心效果图 来源:世茂集团官微两次法拍无果

自2021年下半年出险以来,世茂集团先后多次出售旗下优质资产回血,包括上海外滩茂悦大酒店、上海黄浦路229号地块、北京分钟寺地块股权、广州亚运村项目股权、香港维港汇项目股权等。其中,世茂深港国际中心可谓是其手中为数不多的“压箱底宝贝”之一。

事实上,该项目自拿地之初,便备受市场关注。2017年12月,世茂以成交价239.43亿元竞得深圳龙岗超大型商住地块,该价格在当时亦是来到了深圳历史上土拍总价第二高的位置。项目目占地面积32.19万平方米,计容面积约136.45万平方米。

而在拿地之后,世茂更是官宣将在项目中建造一座700米高的摩天楼,建成后将超越632米的上海中心,成为“中国第一高楼”,风头可谓一时无两。

根据总体规划,深港国际中心项目将建设成集深港国际会议展览中心、深港青年合作创业中心、深港国际演艺中心、国际化学校、超五星级酒店、智能办公、大型商业、人才公寓等于一体的综合项目,计划总投资达500亿元。

该项目于2018年3月正式开工,2021年,世茂出现流动性危机后,项目陷入停工,与中信信托的纠纷也随之而来。

时间回溯至四年前,2020年7月17日,“中信信托·深圳龙岗融资集合资金信托计划”成立,募集规模为87亿元;而2022年2月16日,中信信托宣布,其中的57亿项目资金遇到兑付困难;2022年8月,中信信托向北京市第三中级人民法院申请对12宗土地进行查封,查封期为3年。

图片来源:京东司法拍卖平台

图片来源:京东司法拍卖平台京东司法拍卖平台显示,2023年7月,北京市第三中级人民法院对深港国际中心的12宗地块进行法拍,拍卖申请人为中信信托,起拍价130.44亿元,评估价高达163.05亿。

根据土地估价报告,截止2023年4月13日,上述12宗地中,有6宗已经进行了开发。其中,1宗土地已建工程量超19万平方米,1宗建有营销中心还有4宗进行了地下土方开挖。

图片来源:深港国际中心土地估价报告

图片来源:深港国际中心土地估价报告然而,此次法拍的结果并不理想,因无人出价流拍。同年11月,深港国际中心的12宗地块再度被法拍,起拍价降至104.35亿元,相当于评估价的六四折,但第二次法拍依然以流拍告终。

二拍流拍后,中信信托申请以二拍保留价104.35亿元(扣除其垫付的执行费、评估费、预留工程款),按照抵押及查封顺位抵偿被执行人在 988、989、1141 号案件中所负债务。

最终,由于二拍的保留价尚不能覆盖被执行人在988、989、1141号案件所负债务本息,北京市第三中级人民法院同意了中信信托关于以涉案不动产抵债的请求。

对此,戴德梁行研究院副院长张晓端在接受时代周报采访时表示,深港国际中心项目所处并非成熟商务区,且体量巨大,在楼市调整期,无论是开发投入还是后续持续运营,都将面临挑战。

此外,亦有长期关注不良资产的业内人士指出,在不良资产行业,以物抵债对于债权人来说是种无奈之下的选择,但凡能够顺利转让收回本息,也不愿接盘资产。不过如果债权人有实力对资产进行盘活,收益将远远超过债务本身。

世茂月底将面临清盘聆讯

在法院的裁决下,深港国际中心项目的归属中信信托基本已成定局。而对于世茂集团来说,距离命运的十字路口也仅剩下不到半个月的时间。

今年3月25日,世茂集团对外披露了境外债重组条款。 根据重组方案,世茂集团为债权人提供了短期工具、长期工具、强制可换股债券、不同工具的组合四个选项,以满足计划债权人的不同偏好。

不过,重组方案出炉没多久,世茂集团即被提起呈请清盘。

4月8日,世茂集团公告称,中国建设银行(亚洲)股份有限公司(以下简称“建行亚洲”)已向香港高等法院提出对公司的清盘呈请,涉及公司的财务义务金额约为15.795亿港元。

有分析人士认为,这大概率是债权人对重组方案条件不满意的结果。换言之,债权人对世茂集团未来偿债能力有质疑。

对于清盘呈请,世茂集团在公告中表示,公司极力反对该呈请,将继续推进境外债务重组以最大化其相关方的价值。公司一直与其境外债权人进行善意重组讨论,并承诺继续就其境外重组事宜与境外债权人积极沟通。公司鼓励所有境外债权人仔细考虑重组方案并支持落实重组。

雪上加霜的是,清盘呈请的消息一经公布便引发了“世茂系”三家上市公司股价暴跌,从而导致境内上市平台世茂股份退市。

4月8日当日,世茂股份下跌4.55%触及跌停;此后,世茂股份股价便开始在一元退市线徘徊;4月12日,其股价跌破一元大关;5月15日,世茂股份收盘价0.43元/股,股价连续低于1元连续20个交易日,上交所对其股票作出终止上市的决定。

虽然相比于世茂股份,在港股上市的世茂集团的表现要好上不少,股价一度较低点反弹逾一倍,但其自身经营状况也不容乐观。

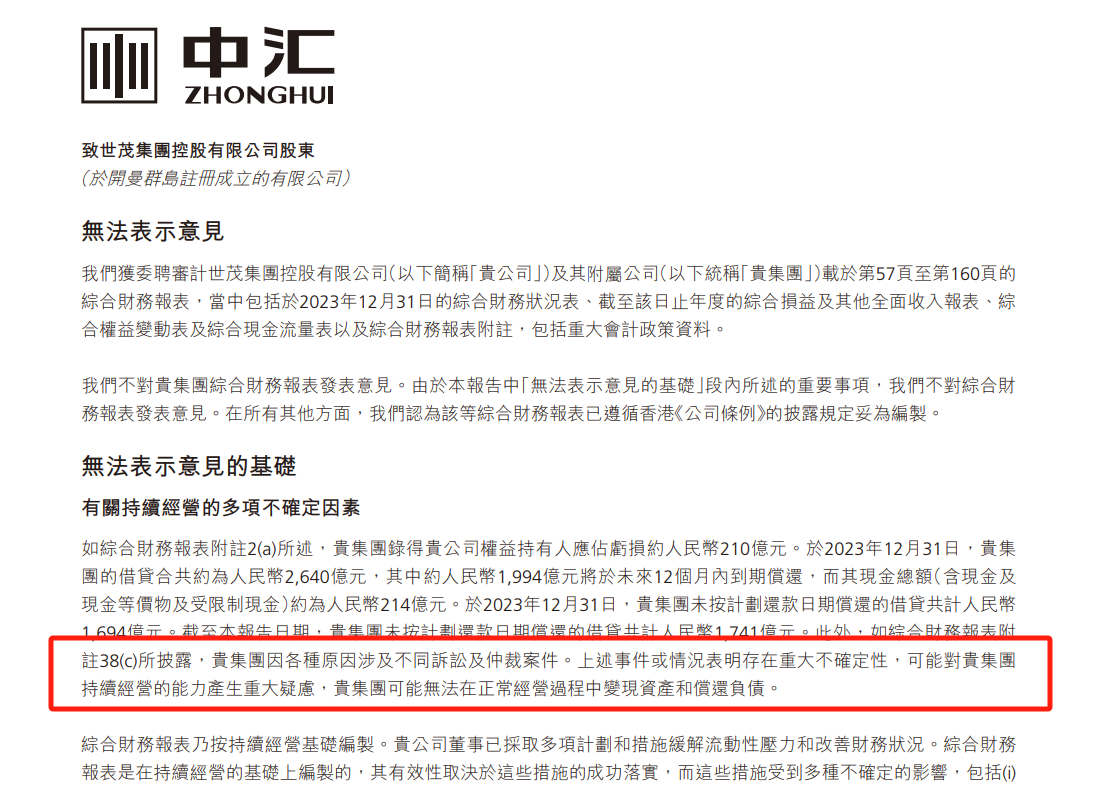

据世茂集团年报显示,该公司2023年实现归母净利润为亏损210.3亿元,已连续3年巨亏,此前两年分别亏损270.9亿元、214.9亿元。

截至2023年末,世茂集团借贷总额2640亿元,约1994亿元将在未来12个月内到期偿还,而同期现金总额(含现金及现金等价物及受限制现金)、仅214亿元,未按计划偿还借款规模高达1694亿元。

对世茂集团的上述财报,核数师中汇安达会计师事务所称无法表示意见,预测其可能无法在正常经营过程中变现资产和偿还负债。

图片来源:世茂集团2023年年报

图片来源:世茂集团2023年年报最新的业绩公告显示,2024年前六月,世茂集团累计合同销售额达到170.9亿元,同比下降约39%;累计合同销售总面积为131.32万平方米,同比下降约29.7%。

6月26日,世茂集团公告称,公司和呈请人共同提出延期申请后,高等法院已将该呈请的聆讯延期至2024年7月31日。

距离聆讯日期仅剩下不到半个月,留给世茂的时间不多了。