一查就撤、屡踩红线 海通证券遭监管点名

转自:北京商报

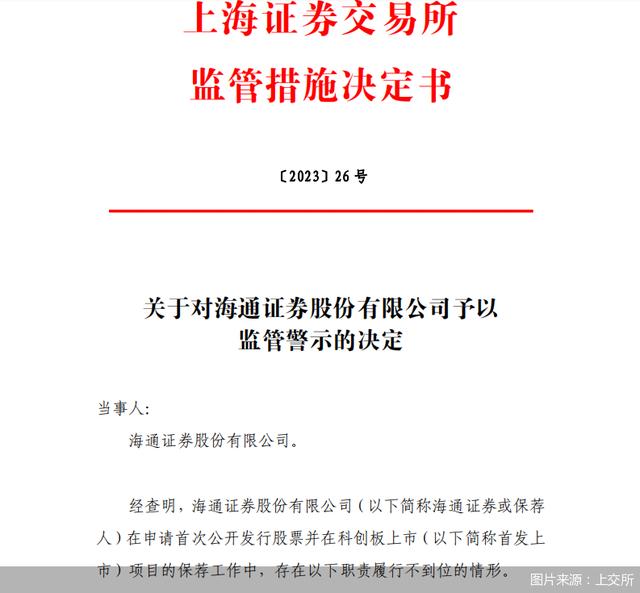

继深陷昆明城投债传言风波后,海通证券又因一则监管函受到市场关注。6月18日,北京商报记者关注到,近日上交所对海通证券予以监管警示。公告中,上交所表示,海通证券在保荐工作中存在保荐核查工作履职尽责不到位、保荐业务内部质量控制存在薄弱环节等问题。另外,上交所指出,对相关项目实施现场督导前,海通证券也均撤销了项目保荐。值得一提的是,2023年以来,海通证券首发保荐项目已撤否达10家。有业内人士表示,全面注册制背景下,保荐券商必须要把好项目“遴选关”重要责任,这也是券商的立身之本。海通证券可以通过细化业务运营过程管理,在内部进一步提高违规成本,以此对公司内部起到警示作用。

年初以来10个IPO项目“折戟”

又有券商因投行违规遭罚。6月18日,北京商报记者关注到,近日,上交所对海通证券予以监管警示。公告中,上交所表示,在发行上市审核及执业质量现场督导工作中发现,海通证券作为河南惠强新能源材料科技股份有限公司、明峰医疗系统股份有限公司、上海治臻新能源股份有限公司申请首发上市项目的保荐人,存在保荐核查工作履职尽责不到位情形。具体而言,存在对重要审核问询问题选择性漏答,对发行人的收入确认、存货、采购成本、资金流水和研发费用等核查不到位等违规情形。

此外,上交所还指出,海通证券在保荐业务内部质量控制存在薄弱环节。上交所在对上述3个项目发出《保荐业务现场督导通知书》后,实施现场督导前,海通证券均撤销了项目保荐。上交所认为,这一定程度上反映出海通证券对发行人经营状况及其面临风险和问题的相关尽职调查工作不够充分,项目申报准备工作不够扎实等。

而仅3个月前,海通证券也曾受到监管关注。3月17日,上交所对海通证券下发监管工作函,涉及对象包含该上市公司,董事、监事及高级管理人员。

2022年数据显示,海通证券投行业务暂居市场前列,不过,IPO终止、撤否情况较多、“一查就撤”也已是海通证券投行存在的“老问题”。2022年年报显示,海通证券完成IPO项目30单,市场排名第三,融资396亿元,市场排名第四。不过,同花顺iFinD数据显示,截至6月18日,近一年来,海通证券首发保荐项目为128单,但撤否家数也达18家,撤否率为15.63%。仅从2023年来看,海通证券首发保荐项目已撤否10家,其中,浙江羊绒世家服饰股份有限公司则被终止审查。

多业务遭监管“特别关注”

海通证券撤否率较高的原因为何?公司在收到罚单后有无进一步的整改方案?就上述问题,北京商报记者发文采访海通证券,但截至发稿未收到相关回复。

在金融系统业内人士武忠言看来,IPO“一查就撤”体现个别企业及保荐券商自身准备不充分,主观上“冲一冲”侥幸闯关的心理。从客观方面看,随着时间推移,企业经营数据、财务指标上的问题暴露出来,也会对相关保荐券商带来影响,相关企业的申请材料会被退回。

独立经济学家、财经评论员王赤坤则指出,海通证券保荐IPO项目一查就撤,反映出其存在着内控不足的问题,在审查和监管上均存在薄弱环节。

值得一提的是,除保荐业务外,海通证券在持续督导业务上也屡屡受罚。2022年1月,全国股转公司给予海通证券通报批评的纪律处分,认定其未按规定建立健全并有效执行持续督导工作制度,缺乏有效的内控机制。同年8月,上海证监局也指出海通证券在新三板挂牌企业持续督导业务缺乏有效的内部控制机制等问题,责令其改正。海通证券在2022年年报中表示,公司收到该监管函件后高度重视,中小企业融资部优化了持续督导流程,加固持续督导业务防线,提高持续督导和信息披露质量。

不仅如此,海通证券在子公司管理上也频踩监管红线。2022年6月,证监会认定海通证券在境外子公司规范整改过程中,存在境外子公司未按规定履行完毕备案程序、境外经营机构股权架构梳理及整改方案制定工作不认真、存在重大错漏等情况,对海通证券责令改正并对高管进行约谈。2022年9月,海通证券又因为未按期完成子公司组织架构整改、整改进度缓慢等遭上海证监局点名。彼时,上海证监局指出,相关情况反映出海通证券合规意识薄弱、风险管理不足等问题。

把好“遴选关”方能行稳致远

作为国内头部综合型券商,海通证券成立于1988年,注册资本为130.642亿元。2022年年报数据显示,海通证券实现营业收入259.48亿元,同比下降39.94%,归母净利润65.45亿元,同比下降48.97%。

具体来看,2022年海通证券在投行、资产管理等多项业务收入均出现不同程度的降幅,交易及机构业务营业收入更同比由盈转亏。投行业务上,同花顺iFinD数据显示,2022年海通证券投行营业收入为42.62亿元,在有数据可统计的41家券商中排名前五,但相较2021年同期的56.59 亿元同比减少24.69%。年报中,海通证券解读称,上述情况主要是香港市场股权融资规模大幅缩减,境外投行收入同比减少所致。

事实上,海通证券境外投行收入同比减少与公司于海外投行板块布局的子公司海通国际的严重亏损不无关系。年报显示,截至2022年12月31日,海通国际实现收入30.41亿港元,净利润亏损53.4亿港元。

而伴随2023年一季度市场回暖,海通证券一季度整体业绩也有所回温,实现营业收入、归母净利润同比上涨106.25%、62.24%。不过,具体到业务来看,2023年一季度,海通证券经纪业务手续费净收入同比下滑31.72%,投行业务手续费净收入同比下滑49.11%。

武忠言指出,在全面实行注册制的背景下,强化各方责任落实至关重要,这也是目前监管重点关注的一大方向。对于保荐券商而言,则必须要扎实做好尽调工作,把好项目“遴选关”责任,这也是券商的立身之本。

王赤坤则提示称,海通证券收到上述罚单可能会对其投行业务的市场份额甚至是业绩造成一定影响。而为了提升其在投行保荐上的合规性,海通证券可以考虑在符合监管要求上建立投行资产的关键衡量指标,建立严格的内部业务审核,细化业务运营过程管理,此外,也可以在内部进一步提高违规成本,对公司内部起到警示作用。通过多元化手段尽量避免投行违规带来的冲击,保证公司的业务运作、项目拓展迈向更加有效安稳的道路。

北京商报记者 刘宇阳 郝彦