恒星科技终止不超6.5亿元定增 保荐机构为海通证券

中国经济网北京6月27日讯 深交所网站昨日披露了关于终止对河南恒星科技股份有限公司申请向特定对象发行股票审核的决定。

深圳证券交易所于2023年4月14日依法受理了恒星科技向特定对象发行股票的申请文件,并按照规定进行了审核。2023年6月15日,恒星科技和保荐人海通证券股份有限公司向深交所提交了《河南恒星科技股份有限公司关于撤回2022年度向特定对象发行A股股票申请文件的申请》和《海通证券股份有限公司关于撤回河南恒星科技股份有限公司2022年度向特定对象发行A股股票申请文件的申请》,申请撤回申请文件。根据《深圳证券交易所上市公司证券发行上市审核规则》第二十条、《深圳证券交易所股票发行上市审核规则》第六十二条的有关规定,深交所决定终止对恒星科技申请向特定对象发行股票的审核。

关于终止向特定对象发行A股股票的原因,恒星科技在6月9日披露的公告中表示,结合公司经营发展状况、业务发展规划等诸多因素,并与相关各方充分沟通、审慎分析后,公司决定向深交所申请撤回向特定对象发行 A 股股票申请文件。

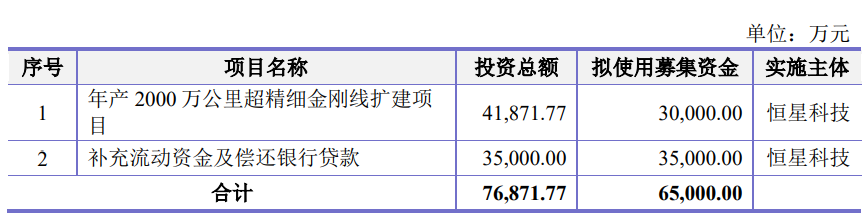

恒星科技2023年5月16日披露的向特定对象发行A股股票募集说明书(申报稿)显示,公司原拟向特定对象发行股票的募集资金总额(含发行费用)为不低于40,000.00 万元(含本数),不超过 65,000.00 万元(含本数),扣除发行费用后的募集资金净额用于“年产2000万公里超精细金刚线扩建项目”和“补充流动资金及偿还银行贷款”。

恒星科技原拟发行对象为谢保军及恒久源,发行对象均以现金方式认购本次发行的股票。谢保军为公司的控股股东、实际控制人,恒久源为谢保军持股 100%的关联方。谢保军原拟认购金额不低于人民币25,000.00万元(含本数),不超过人民币35,000.00 万元(含本数),恒久源拟认购金额不低于人民币15,000.00万元(含本数),不超过人民币30,000.00 万元(含本数),原拟发行价格为3.64元/股。

公司原拟非公开发行的股票数量按照募集资金总额除以发行价格确定,发行股票数量不低于109,890,111股(含本数),不超过178,571,428股(含本数),且不超过本次发行前总股本的30%。其中谢保军原拟认购股份数量不低于68,681,319股(含本数),不超过96,153,846股(含本数),恒久源原拟认购股份数量不低于41,208,792股(含本数),不超过82,417,582 股(含本数)。

恒星科技原拟发行的保荐机构(主承销商)为海通证券股份有限公司,保荐代表人为亢灵川、赵春奎。