鸿智科技北交所上市首日跌14% 募1.39亿海通证券保荐

中国经济网北京8月8日讯广东鸿智智能科技股份有限公司(以下简称“鸿智科技”,870726.BJ)今日在北交所上市。截至今日收盘,鸿智科技报11.41元,跌幅14.08%,成交额6807.03万元,振幅13.78%,换手率49.03%,总市值4.76亿元。

鸿智科技专业从事电饭煲、慢炖锅、压力锅及烘烤产品等小家电的研发、生产和销售。自成立以来,公司始终立足于厨房小家电领域,不断拓展延伸产品线,可实现从产品工业设计、结构设计到测试评价等全过程的自主产品开发。

截至招股说明书签署日,京通投资直接持有公司57.50%的股份,并通过广盈投资间接持有公司9.58%的股份,合计持有公司67.08%的股份,为公司的控股股东。游进和陈建波分别持有京通投资63.75%和36.25%的股份,游进通过京通投资、广盈投资间接持有公司42.76%的股份,陈建波通过京通投资、广盈投资间接持有公司24.32%的股份。游进与唐伟为夫妻关系,唐伟通过广盈投资间接持有公司1.10%的股份。京通投资为广盈投资的执行事务合伙人,持有广盈投资49.98%的股份,能够实际控制广盈投资。游进、陈建波、唐伟为一致行动人,三人合计控制公司24,000,000股,占公司发行前总股本的76.67%。公司实际控制人为游进、陈建波、唐伟。

鸿智科技本次发行数量为1,043.4783万股(不含超额配售选择权);1,200.0000万股(超额配售选择权全额行使后)。公司本次发行价格为13.28元/股,保荐机构(主承销商)为海通证券股份有限公司,签字保荐代表人为冯国海、杜宪。

本次发行超额配售选择权行使前,鸿智科技募集资金总额为138,573,918.24元,扣除发行费用23,073,047.31元(不含增值税)后,募集资金净额为115,500,870.93元。信永中和会计师事务所(特殊普通合伙)对广东鸿智智能科技股份有限公司本次发行募集资金验资并出具了XYZH/2023GZAA3B0137号的验资报告。

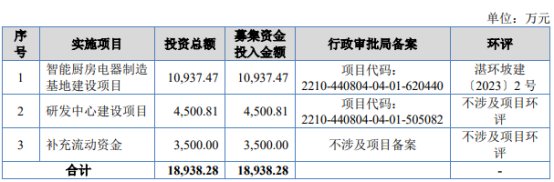

鸿智科技于2023年7月18日披露的招股说明书显示,公司拟募集资金18,938.28万元,分别用于智能厨房电器制造基地建设项目、研发中心建设项目、补充流动资金。

鸿智科技本次发行费用总额为2,307.30万元(超额配售选择权行使前);2,533.60万元(若全额行使超额配售选择权)。其中,保荐承销费用1,247.17万元(超额配售选择权行使前)、1,434.24万元(若全额行使超额配售选择权)。

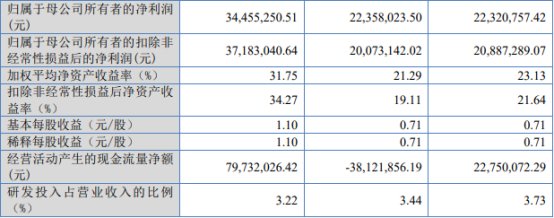

2020年、2021年、2022年,鸿智科技的营业收入分别为3.80亿元、4.26亿元、4.42亿元;净利润分别为2123.95万元、2225.71万元、3445.53万元;归属于母公司所有者的净利润分别为2232.08万元、2235.80万元、3445.53万元;归属于母公司所有者的扣除非经常性损益后的净利润分别为2088.73万元、2007.31万元、3718.30万元。

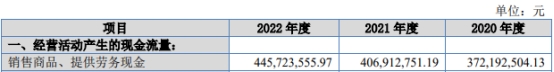

2020年至2022年,鸿智科技销售商品、提供劳务收到的现金分别为3.72亿元、4.07亿元、4.46亿元;经营活动产生的现金流量净额分别为2275.01万元、-3812.19万元、7973.20万元。

2023年1-3月,公司实现营业收入8,080.35万元,同比减少26.81%;归属于母公司股东的净利润529.18万元,同比增长2.50%;扣除非经常性损益后归属于母公司股东的净利润523.42万元,同比增长3.36%;经营活动产生的现金流量净额为1,337.95万元,同比下降57.53%。