海通证券IPO难题:年内终止18家 三年终止逾40家

本文来源:时代周报 作者:郑仲芹

因上海梦创双杨数据科技股份有限公司(以下简称“梦创双杨”)撤回发行上市申请,上交所近日终止其发行上市审核。

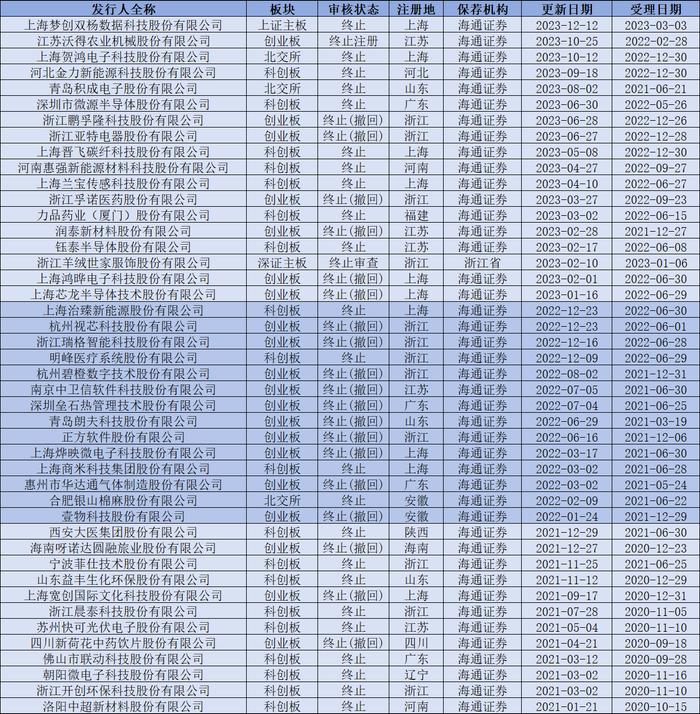

值得注意的是,梦创双杨的保荐机构是海通证券,Wind数据显示,这是海通证券2023年以来终止的第18个IPO项目。

数据来源:Wind

数据来源:Wind“以国际一流投行为使命,致力于把海通建设成为国内一流、国际有影响力的中国标杆式投行。”这是海通证券2020年年报中“公司发展战略”的一句话,也是市场投资者对于海通证券的期望。

2021年是我国十四五规划的开局之年,同时也仍是资本市场全面深化改革的重要窗口期和证券行业发展的重要机遇期。在过去近三年的时间里,海通证券的IPO终止项目每年递增,这家老牌券商的投行业务究竟怎么了?

三年IPO项目终止逾40家

在境内股权融资方面,海通证券一直着力推动其“大投行”组织架构优化,同时也带来了显著的IPO成绩。

2021年,海通证券共保荐35单IPO项目上市,实现融资339.64亿元,挂牌数量和融资规模分别位居市场第三和第四;2022年,海通证券完成IPO项目30单(口径包括北交所),市场排名第三,融资396亿元,市场排名第四。

2023年上半年,海通证券共完成IPO项目11单,融资金额263亿元,挂牌数量和融资规模均位列市场第三;其中,完成科创板IPO项目6单,市场排名第二,融资金额230亿元,市场排名第一。

从2023年7月1日至12月18日,海通证券保荐上市的IPO项目有11单(口径包括北交所),不知年内的IPO挂牌上市项目能否超越2022年?

数据来源:Wind

数据来源:Wind申万宏源证券认为,2023年1-9月,海通证券IPO承销规模460.2亿元,同比增长32%,市占率为14.0%,同比增加了6.1个百分点;其中第三季度单季IPO承销195亿元,同比增长219%,IPO市占率高达17.9%,同比增加了10.5个百分点,排名行业第2(仅次于中信证券)。

在IPO项目热热闹闹的背后,是海通证券被市场忽视的IPO终止项目。

2023年12月12日,梦创双杨在上交所主板IPO审核状态变更为“终止”,这是海通证券2023年以来第18家IPO终止的项目。

据时代周报记者不完全统计,如果将时间拉长,海通证券2022年IPO终止项目为14家,2021年这一数据为12家,近三年时间的IPO终止项目约为44家。

数据来源:上交所、深交所、北交所

数据来源:上交所、深交所、北交所由此可见,海通证券在过去近三年的时间里,IPO终止项目是递增的。

如何解决这一问题呢?对于海通证券多次IPO项目被终止,时代周报记者于11月22日向海通证券官方邮箱发去采访提纲,然至12月18日发稿时,尚未收到对方任何回复。

上市辅导不尽责被警示

在2020年之前,海通证券IPO业务最多只能算是二线券商中流,但是2020年下半年,随着海通证券在科创板保荐业务的发力,使其成为了近年来投行圈的最大“破局者”。

30单(包括北交所)IPO挂牌上市项目不仅让海通证券突破了此前投行圈“三中一华”对科创板业务“垄断”的同时,还奠定了如今“两中一海”的投行局面。

但是,高速增长的同时,海通证券在某些项目上未能做到勤勉尽责。

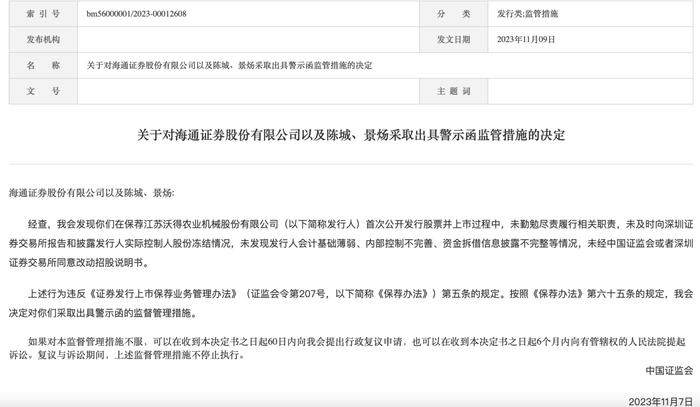

2023年11月上旬,因保荐项目江苏沃得农业机械股份有限公司(以下简称“沃得农机”)存在问题,中国证监会对海通证券及保荐人陈城、景炀出具了警示函。

从警示函的详细内容来看,海通证券作为沃得农机的保荐机构,则“未勤勉尽责履行相关职责、未及时向深圳证券交易所报告和披露发行人实际控制人的股份冻结情况、未发现发行人会计基础薄弱、内部控制不完善、资金拆解信息不完整等情况、未经中国证监会或深圳证券交易所同意改动招股说明书。”

图片来源:中国证监会官网

图片来源:中国证监会官网最终,中国证监会给予海通证券及保荐人陈城、景炀“采取出具警示函的监督管理措施”。

在海通证券2023年保荐项目中,问题项目不止沃得农机一家。

例如,2023年1月,浙江羊绒世家服饰股份有限公司(以下简称“羊绒世家”)向深交所递交了IPO申请,然而申报当天,就被抽中进行现场检查。一个月后,羊绒世家就撤回了IPO申请。

“IPO‘一查就撤’体现个别企业及保荐券商自身准备不充分,主观上‘冲一冲’的侥幸闯关心理。”曾经在银保监部门供职,目前在中国地方金融研究院任研究员的武忠言在接受时代周报记者采访时表示,“从客观方面看,随着时间推移,企业经营数据、财务指标上的问题暴露出来,也会对相关保荐券商带来影响,相关企业的申请材料会被退回。

除羊绒世家外,2023年6月,上交所计划对河南惠强新能源材料科技股份有限公司、明峰医疗系统股份有限公司和上海治臻新能源股份有限公司三个项目进行现场督导,海通证券竟赶在现场督导前主动撤回了这三个项目的IPO申请。

6月16日,海通证券因上述三个项目收到了上交所的监管警示,主要是该券商“保荐工作中,存在职责履行不到位的情形,一是保荐核查工作履职尽责不到位,二是保荐业务内部质量控制存在薄弱环节。”

“企业IPO过程中出现‘节外生枝’、‘一查就撤’等问题,可能与部分保荐机构的风险控制和合规管理存在问题有关;也反映出当前证券市场的竞争激烈,一些券商为了追求业务量,可能存在降低执业质量的情况。”IPG首席经济学家柏文喜对时代周报记者如是说。

IPO新规严打“带病闯关”项目

或是沃得农机的IPO终止产生了“催化”作用,就在11月9日警示函披露的第二天,证监会就《首发企业现场检查规定(修订草案征求意见稿)》公开征求意见,为进一步强化企业IPO的信息披露监管,对保荐人和券商的尽责情况进行督促。

该规定还特别强调,将会强化“申报即担责”,也就是说,只要提交了IPO申请,若在后续现场检查发现了问题,保荐人及保荐机构就需要承担相应责任。规定还表示,对检查后申请撤回、检查中多次出现同类问题、拒绝阻碍检查行为的,将会实施更加严格的制度约束。

换句话说,未来“一查就撤”将无法再逃避相应责任,保荐机构若存在较高撤否率也可能会对机构自身的后续发展带来不利影响,并很可能被监管部门列为“重点核查对象”。

对此,柏文喜表示,“这反映了监管机构对于证券市场的监管力度在不断加强,对于违法违规行为会坚决打击,此这也提醒投资者在选择投资标的时,需要更加谨慎,注意风险控制。”

今年以来,IPO项目撤回数量增长明显,且保荐机构主动撤回的数量也较多。这种现象可能与监管政策的变化有关,监管机构加强了对IPO企业的监管力度,提高了审核标准,导致了更多企业主动撤回。

对此,武忠言表示,“在全面实行注册制的背景下,强化各方责任落实至关重要,这也是目前监管重点关注的一大方向;对于保荐券商而言,则必须要扎实做好尽调工作,把好项目‘遴选关’责任,这也是券商的立身之本。”