海通证券点评2月LPR下调:降息周期将继续

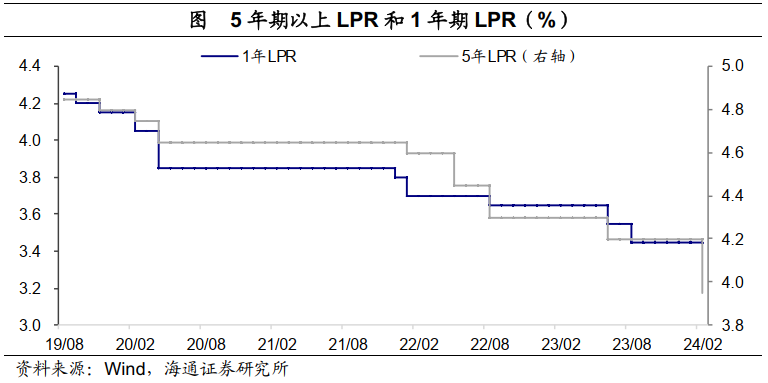

海通证券指出,2月20日,中国人民银行授权全国银行间同业拆借中心公布2月LPR报价,一年期、五年期以上分别报3.45%、3.95%,五年期以上较1月下调25bp,一年期持平。

本轮非对称LPR调整,有助于进一步降低居民融资成本,可以明显降低居民存量和增量房贷的利率,继续支持房地产市场的发展。不过当前房地产市场压力仍较大,本轮5年期以上LPR调整以后的效果或也有待观察。

往后看,货币政策仍会继续稳健宽松。逆回购、MLF利率等政策利率仍存在调整空间;央行也可能继续推动存款利率改革。此外,除了货币政策发力外,经济需求端的巩固,还需等待广义财政、产业政策等的继续发力。

风险提示:海外经济政策超预期

以下为其核心观点:

2月20日,中国人民银行授权全国银行间同业拆借中心公布2月LPR报价,一年期、五年期以上分别报3.45%、3.95%,五年期以上较1月下调25bp,一年期持平。我们的点评如下:

1、LPR降息,继续宽信用

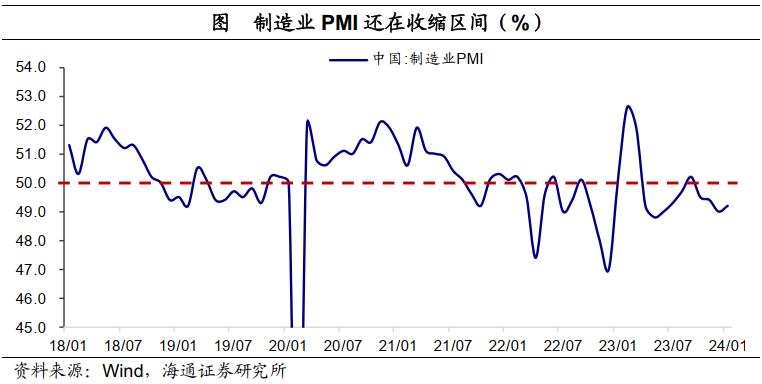

实体融资成本直接受LPR利率影响,降息有助于继续宽信用。上一次LPR报价利率调降在2023年8月,时隔6个月LPR再迎来降息。一方面,从基本面看,国内经济仍需积极政策稳固,需要货币政策进一步加码宽松来扩需求、稳增长。比如1月制造业PMI相比历史同期(指近年春节前一个月)表现偏弱;CPI、PPI数据指向需求仍需进一步巩固。

5年期以上LPR利率是企业中长贷和个人住房贷款定价的参考基准,而且本轮25bp的调整是LPR改革以来的最大下调幅度,将有助于促进投资和消费、提振融资需求,也是货币政策前置发力的体现。

另一方面,近月央行连续调降存款利率、存款准备金率以及再贷款利率,均有助于降低金融机构负债端成本,为LPR下行释放空间。

2、非对称降息,积极稳地产

继续非对称降息,政策积极稳地产。2022年以前,基本上每次LPR调整都是1年期LPR调降幅度大于或持平于5年期以上。而从2022年5月开始,LPR降息结构多次出现反转——2022年5月5Y LPR调降15bp,1Y LPR未调整;2022年8月5Y下调15bp,比1Y多降10bp。而后本轮5Y LPR调降25bp,1Y未调整。

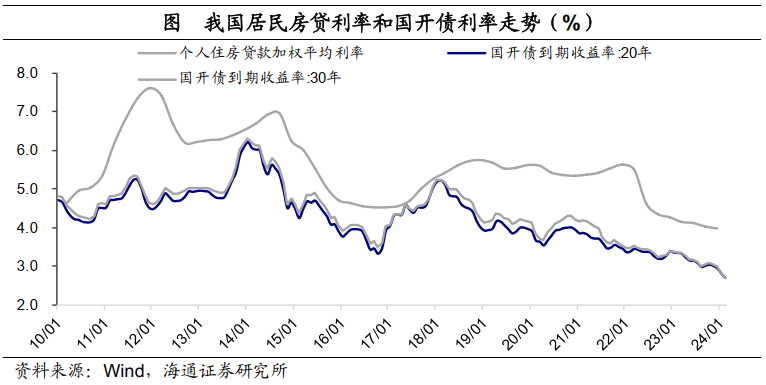

LPR降息结构反转,背后是房地产市场的变化。随着房地产市场供求关系变化、房价预期明显调整,这两年居民部门加杠杆动力减弱。从2023年下半年以来,各地房地产销售政策已在持续调整。其中下调首付比例、降低二套房贷利率下限、降低存量房贷利率等信贷政策的调整,已带动存量和增量的房贷明显降成本。本轮非对称LPR调整,有助于进一步降低居民融资成本,继续支持地产平稳健康发展。

不过目前来看2023年政策落地后,房地产市场压力仍不小,本轮5年期以上LPR调整以后的效果或也有待观察。

中长期看,房贷利率调整仍存在空间。根据2023年四季度货币政策报告的统计,2023年12月新投放居民房贷加权平均利率已降至3.97%,比2021年底大幅下降166bp。不过当前20年期和30年期的国开债利率均已降至3%以下,增量的居民房贷利率或也还有调整的空间。我国居民存量房贷利率还在4%以上,未来也存在继续调整空间。我们认为,政策端会综合考量居民负债负担和银行盈利能力的平衡。

3、往后看,宽松周期将继续

我们认为,往后看,货币政策仍会继续稳健宽松。首先,逆回购、MLF利率等政策利率仍存在调整空间。其次,央行或继续推动存款利率改革,继续为金融机构负债端降成本,缓和净息差压力。

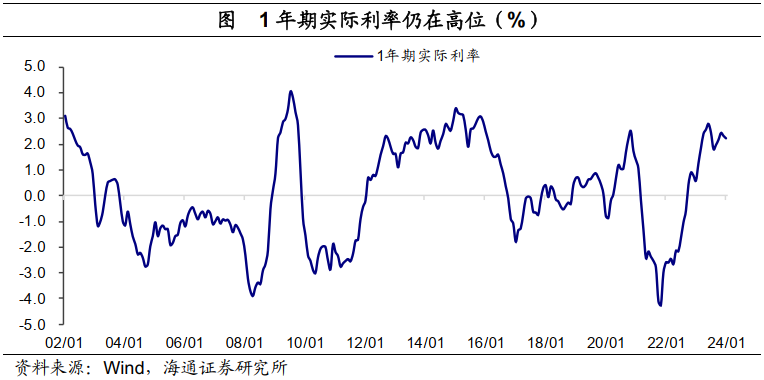

从基本面来看,扩需求、稳增长背景下,还需要货币政策继续发力。再加上当前通胀仍在低位,这意味着实际融资成本偏高,名义贷款利率还有调整空间。

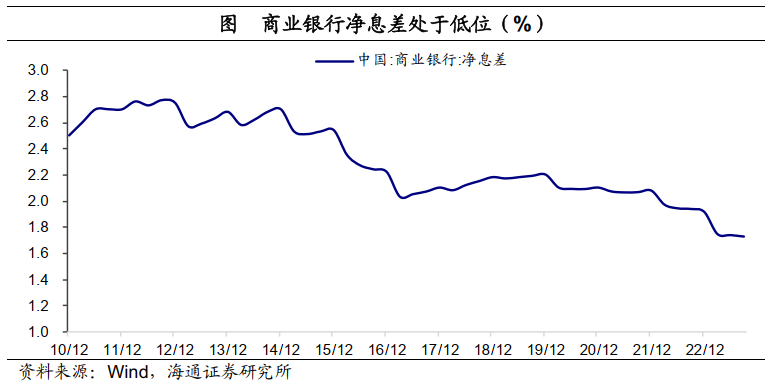

从银行净息差角度,也需要继续压降银行负债端成本。截至2023年三季度,商业银行净息差已经降至1.73%,息差压力不小。尽管去年底,银行存款利率再度下调,但考虑到定期存款利率调整存在时滞、加上存款定期化趋势加剧等情况,当前银行负债端成本压力仍不小。接下来,逆回购利率、存款利率等的调整都存在空间。

除了货币政策发力外,仍要等待更多政策,尤其是广义财政政策、或者产业政策的进一步调整。

风险提示:海外经济政策超预期。