合并传闻再起 国泰君安、海通证券领涨券商股

来源:北京商报

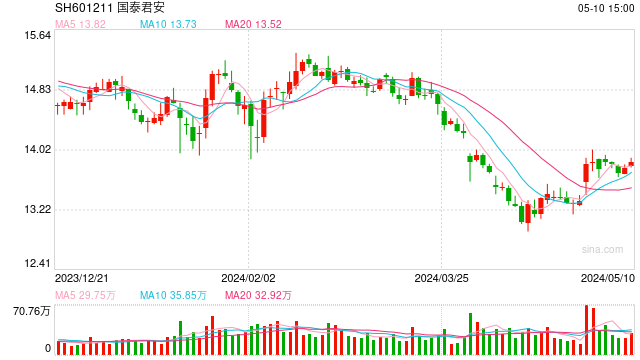

有关券商合并传闻再起。近日,有市场消息称,国泰君安、海通证券将合并。在上述消息传出后的首个工作日,国泰君安、海通证券股价迅速拉升。交易行情数据显示,截至5月27日收盘,国泰君安、海通证券领涨券商股,分别收涨3.38%、2.96%。不过,针对合并传闻,有关机构向北京商报记者表示,不存在应披露而未披露的消息。事实上,券商合并重组已成为近年来监管部门大力支持的举措,当前已有国联证券、浙商证券等多家券商将该事项提上日程。

券业合并传闻再起

5月27日早盘期间,国泰君安、海通证券在50只券商概念股中领涨,其中,国泰君安盘中涨幅一度近5%。截至上午收盘,共有18只券商股收涨,国泰君安证券、海通证券分别涨3.53%、2.84%,其余券商股的涨幅则不足1%。直至下午收盘,50只券商概念股中有46只个股收涨,其中国泰君安、海通证券持续领涨,分别收涨3.38%、2.96%。

消息面上,近日关于国泰君安与海通证券合并的传闻在市场流传。有媒体报道称:“头部证券公司的合并也在摩拳擦掌,归属于同一地方政府管理的大券商被认为存在合并的空间,由上海国资控股的国泰君安和参股的海通证券的未来走向,开始被市场寄予厚望……”

年报数据显示,截至2023年末,上海国有资产经营有限公司持有国泰君安21.35%的股权,为其第一大股东。同期,上海国盛(集团)有限公司为海通证券的第二大股东,持股比例为6.6%,仅次于香港中央结算(代理人)有限公司。天眼查信息显示,上海国有资产经营有限公司、上海国盛(集团)有限公司的实控人均为上海国资委。

从业绩表现来看,国泰君安与海通证券无疑是行业头部。同花顺iFinD数据显示,截至2023年末,国泰君安的营业收入、归母净利润分别为361.41亿元、93.74亿元,在上市券商中同时排名第三;同期,海通证券的营收净利分别为229.53亿元、10.08亿元,营收净利排名分别为上市券商前10名、前30名。而截至2024年一季度末,国泰君安、海通证券的营业收入分别为79.83亿元、47.62亿元;归母净利润分别为24.89亿元、9.11亿元,均在全行业排名靠前。

若合并消息为真,两家机构确实有可能组建成行业内体量巨大的证券公司。不过,上述消息当前已遭相关机构内部人士否认。针对传闻具体情况,北京商报记者联系采访相关机构,其中,海通证券相关人员回复表示暂无相关计划,公司也无应披露而未披露的信息。

多家券商已推合并重组事项

尽管上述机构的合并传闻未获确认,但从政策面来看,券商合并重组已成为近年来监管部门大力支持的举措。2023年11月,中国证监会发文明确支持头部证券公司通过业务创新、集团化经营、并购重组等方式做优做强,打造一流的投资银行。2023年10月的中央金融工作会议也提出,“培育一流投资银行和投资机构”“支持国有大型金融机构做优做强”。

在此背景下,有关券商合并的传闻也不断流出,且当前已有部分券商将合并重组事项提上日程。例如,浙商证券进一步提升国都证券持股比例。5月27日,浙商证券发布公告称,公司收到上海联合产权交易所通知,公司成为国华能源投资有限公司(以下简称“国华能源”)所持有的国都证券4.49亿股股份(对应国都证券7.6933%股份)公开挂牌项目的受让方,成交价格为10.09亿元。同日,浙商证券与国华能源签署了《上海市产权交易合同》。此前在3月,浙商证券也曾表示,拟通过协议转让的方式受让国都证券合计19.1454%股份。

同时,国联证券也已正式启动与民生证券的重组程序。5月14日,国联证券公告披露称,拟发行A股股份购买民生证券100%股份,并募集不超过20亿元人民币(含本数)配套资金。此外,国盛金控也拟吸收合并旗下全资子公司国盛证券,据公告称,当前吸收合并事项已完成公司内部相应的审批程序,还需获得相关监管部门批准后方可实施。

那么,相关券商若合并将带来怎样的积极作用?又将如何影响相关机构的发展?产业经济资深研究人士王剑(金麒麟分析师)辉表示,券商合并会对相关机构的经营层面产生直接的积极影响,不仅运营效率会得到提升,业务量也可能增长,从而提升业务收入。同时,相关机构的资金效率也会得到显著提升,由于大型机构拥有先进的运营系统、资金调配管理系统等,因此在应用时可以大幅提升效率并增加盈利。此外,相关机构应对系统风险以及解决风险问题的能力也会显著增强。

不过,王剑辉也提到,券商合并若出现在超大型机构之间,则可能会对行业竞争格局造成显著影响,并大幅提升行业的竞争力度,留给中小机构的生存空间也可能进一步压缩,导致中小型机构需要进一步在创新业务等个性化领域下功夫,并在科技赋能方面加大投入。

北京商报记者 李海媛