亚通新材终止科创板IPO 原拟募资5.08亿海通证券保荐

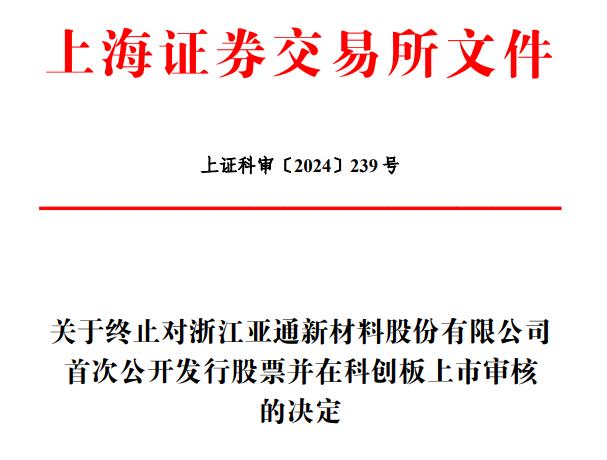

中国经济网北京6月26日讯 据上交所官网消息,上交所决定终止浙江亚通新材料股份有限公司(以下简称“亚通新材”)首次公开发行股票并在科创板上市审核。

上交所于2023年6月29日依法受理了亚通新材首次公开发行股票并在科创板上市的申请文件,并按照规定进行了审核。

日前,亚通新材和保荐人海通证券股份有限公司向上交所提交了《浙江亚通新材料股份有限公司关于撤回首次公开发行股票并在科创板上市申请文件的申请》和《海通证券股份有限公司关于撤销浙江亚通新材料股份有限公司首次公开发行股票并在科创板上市保荐的申请》,申请撤回申请文件。根据《上海证券交易所股票发行上市审核规则》第六十三条的有关规定,上交所决定终止对亚通新材首次公开发行股票并在科创板上市的审核。

亚通新材主营业务为高性能有色金属材料的研发、生产和销售,主要产品为有色金属钎焊材料、贵金属催化剂以及高性能金属合金粉,下游应用市场包括电子、半导体、制冷、军工、航空、航天、医药、农药等领域。

截至招股说明书签署日,冶金院直接持有亚通新材51.3960%的股份,为公司的直接控股股东。杭钢集团通过冶金院和遂昌金矿合计控制亚通新材59.8212%表决权股份,为公司的间接控股股东。浙江省国资委持有杭钢集团90%股权,为亚通新材实际控制人。

亚通新材原拟发行股份不超过1,466万股,不低于本次发行后公司总股本的25%,本次发行全部为新股,不涉及股东公开发售股份。亚通新材原拟募集资金50,837.18万元,分别用于先进连接材料智能制造产业化基地建设项目、先进贵金属催化材料产业化基地建设项目、技术创新中心建设项目。

亚通新材本次发行的保荐机构是海通证券股份有限公司(简称“海通证券”),保荐代表人是赵中堂、俞强。

(责任编辑:徐自立)