恒昌医药终止创业板IPO 原拟募资7.7亿元海通证券保荐

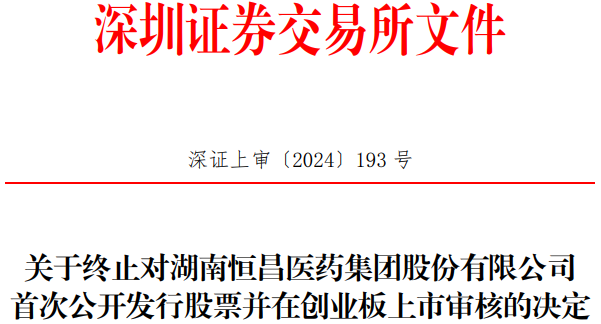

中国经济网北京7月3日讯深交所网站昨日发布关于终止对湖南恒昌医药集团股份有限公司(以下简称“恒昌医药”)首次公开发行股票并在创业板上市审核的决定。

深交所于2022年1月19日依法受理了恒昌医药首次公开发行股票并在创业板上市的申请文件,并依法依规进行了审核。

日前,恒昌医药向深交所提交了《关于撤回湖南恒昌医药集团股份有限公司首次公开发行股票并在创业板上市申请文件的申请》,保荐人向深交所提交了《海通证券关于撤回湖南恒昌医药集团股份有限公司首次公开发行股票并在创业板上市申请文件的申请》。根据《深圳证券交易所股票发行上市审核规则(2024年修订)》第六十二条的有关规定,深交所决定终止对恒昌医药首次公开发行股票并在创业板上市的审核。

恒昌医药是一家专注于服务中小型连锁药店、单体药店及基层医疗卫生机构的医药流通企业。

上海赛乐仙企业管理咨询有限公司(以下简称“赛乐仙咨询”)直接持有恒昌医药22,165.94万股股份,占发行前总股本的比例为61.57%,为恒昌医药的控股股东。

江琎直接持有恒昌医药2,687.30万股股份,占发行前总股本的比例为7.46%;通过控制赛乐仙咨询、上海山尊企业管理服务合伙企业(有限合伙)、上海山至企业管理服务合伙企业(有限合伙)、上海睿湘企业管理服务合伙企业(有限合伙)、上海哥尼企业管理服务合伙企业(有限合伙)、上海芽培企业管理服务合伙企业(有限合伙),间接控制恒昌医药26,634.20万股股份,占发行前总股本的比例为73.98%;江琎合计控制恒昌医药29,321.50万股股份,占发行前总股本的比例为81.45%,为恒昌医药的实际控制人。

恒昌医药原拟在深交所创业板公开发行股票数量不低于4,001.00万股,不超过12,000.00万股,全部为新股发行,原股东不公开发售股份。恒昌医药原拟募集资金77,085.66万元,分别用于恒昌医药总部基地项目、大健康产业集成服务线上平台建设项目和补充流动资金项目。

恒昌医药的保荐机构(主承销商)为海通证券股份有限公司,保荐代表人为马逸骁、方军。