国产胰岛素双雄“拓新”第三年:通化东宝连发“动态”进军消费医疗 甘李药业闯关欧美市场

每经记者 林姿辰每经编辑 张海妮

胰岛素接续采购结束两周后,国产龙头通化东宝(600867.SH,股价10.37元,市值205.51亿元)有新动作了。

5月7日,公司在微信公众号和公告上发了两则“动态”:一是宣布与北京质肽生物医药科技有限公司(以下简称质肽生物)签署合作协议,引进GLP-1产品司美格鲁肽注射液;二是以B轮投资者的身份向君合盟生物制药(杭州)有限公司(以下简称君合盟)增投1亿元,认为这“将有助于未来公司业务范围延伸至消费医疗领域”。

而在不久前,甘李药业(603087.SH,股价50.33元,市值299.04亿元)的GZR18口服剂型完成了国内Ⅰ期临床试验的首例受试者给药,多款胰岛素产品亦于2023年冲进东南亚、拉美市场,海外闯关正在继续。

值得注意的是,2024年是国产胰岛素“双雄”拓新的第三年。从2023年年报看,集采对两家公司的业绩影响正趋于稳定,而新战略的影响仍未完全显露。5月8日,医疗健康投资人王鹏宇表示,情况预计将在未来三年逐渐明朗。

三代胰岛素需求量暴增,甘李药业业绩反弹扭亏

进入后胰岛素集采时代,“以价换量”的成效开始显现在两家龙头的年报中。

作为首批集采中降价最“狠”的胰岛素企业,2023年甘李药业实现了业绩上的扭亏为盈,归母净利润由2022年的-4.40亿元增长到3.40亿元,实现营业收入26.08亿元,同比增长52.31%。

从产品看,公司国内胰岛素制剂产品销量同比增长66.36%,基础(长效)胰岛素产品销售量同比增长32.47%,餐时(速效)和预混胰岛素产品销售量同比增长高达112.38%。

降价更为温和的通化东宝亦表示,公司产品销量的提升大幅抵消胰岛素集采落地后降价带来的影响,并带动营业收入同比实现强劲增长。公司的胰岛素各系列产品销量实现了全面增长,尤其是胰岛素类似物产品,在2023年实现了超60%的销量增长。

具体到数字,通化东宝2023年全年的营业收入和归母净利润分别为30.75亿元、11.68亿元,从绝对值看仍均高于甘李药业,但增长率却落于下风,仅分别为10.69%和-26.17%。

尽管公司在业绩快报中表示,归母净利润的同比减少与2022年公司出售厦门特宝生物工程股份有限公司部分股份,导致投资收益增加、归母净利润大幅提升有关,但记者注意到,两家公司的营收差距已从2022年的10.66亿元缩小到4.67亿元。

另外,随着国内制剂销量的不断增长,收入不断增加,甘李药业的销售费用率从2022年同期的63.46%降至2023年的36.27%,销售费用同比减少12.94%。而通化东宝的销售费用率从2022年同期的33.60%降至2023年的29.68%,销售费用同比下降2.22%,变化并不明显。

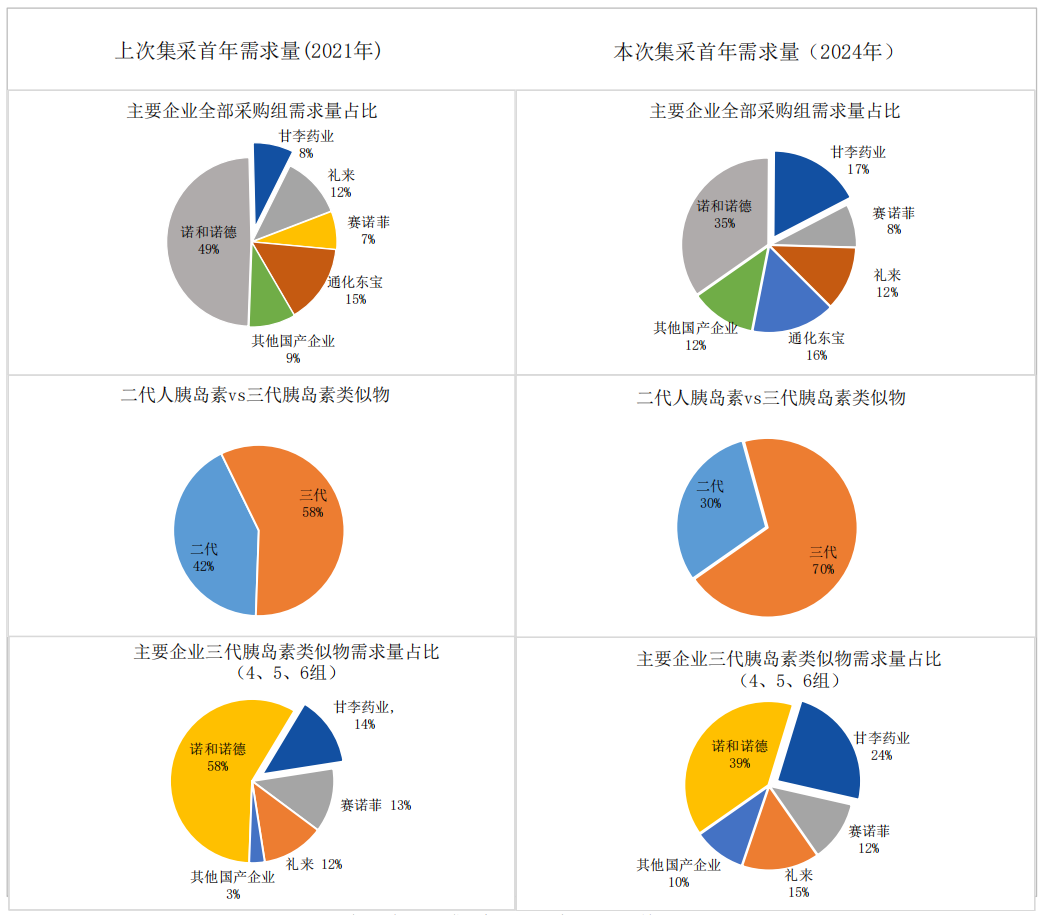

而且,集采还在继续引发市场需求变动。根据甘李药业年报提供的2024年胰岛素接续集采首年采购需求量,三代胰岛素采购需求量为1.68亿支,占比整体需求量的70%,较上次集采的首年采购需求量增长36%。二代胰岛素本次首年采购需求量占比30%,较上次占比有所减少。

两次集采需求量对比图 图片来源:甘李药业年报

两次集采需求量对比图 图片来源:甘李药业年报而甘李药业是国产三代胰岛素的领先者,公司在本次接续集采中的首年采购需求量为4177万支,较上次集采首年采购需求量增加2513万支,增长率达151%。其中三代胰岛素产品占整体三代胰岛素首年采购需求量的24%,较上次首年采购需求量占比提升10个百分点,全品数量达到行业第二,仅次于诺和诺德。

生物制品毛利率下滑,通化东宝开拓痛风等新赛道

王鹏宇告诉《每日经济新闻》记者,胰岛素集采已经改变了行业投资逻辑。国内胰岛素企业在过去两年承受了业绩增长放缓、股价下跌等诸多压力,经营层面挑战较大,行业已经“极致内卷”。未来企业需要借助创新研发、消费转型、国际化等战略,寻找新的业绩增长点。

而从年报看,甘李药业和通化东宝的“拓新”重点并不相同。

2023年,甘李药业的研发项目累计投入5.82亿元,占销售收入比重为22.30%。其中,费用化研发投入5.01亿元,占销售收入比重为19.21%,资本化研发投入8054.32万元,占研发总投入的13.85%。

年报显示,公司自主研发的1类新药GLP-1RA周制剂——GZR18注射液完成了中国Ic期和两项适应症分别为2型糖尿病及超重/肥胖的中国Ib/2a期的临床研究,是国内首个与司美格鲁肽进行头对头实验的GLP-1RA的创新型产品。同时,公司自主研发第四代预混双胰岛素新药GZR101注射液,完成了两项I期临床研究;第四代超长效胰岛素周制剂—GZR4注射液,也在中国完成两项I期临床研究,实现了Ⅱ期临床试验中首例受试者的给药。

另外,公司还于2023年7月获得了国家药监局关于GLR1023注射液的《药物临床试验批准通知书》。这是公司首个获批的单抗生物类似药,用于治疗符合系统治疗或光疗指征的成年中度至重度斑块状银屑病。记者注意到,甘李药业还曾在2021年年报中提及过一种肿瘤新药GLR2007,但此后未更新过研究进展。

实际上,从此前公告看,甘李药业的研发重点在于拓展糖尿病治疗药物的全品类布局,而通化东宝的年研发投入(4.20亿元)和其营收占比(13.67%)不及甘李药业,但向其他疾病领域拓展的动作更多。

例如,在痛风/高尿酸血症治疗领域,公司在研的两款创新管线URAT1抑制剂(THDBH130片)与国产首个痛风双靶点抑制剂(THDBH151片)均已推进至临床试验阶段;在降糖/减重领域,公司布局在研两款GLP-1创新药物口服小分子GLP-1受体激动剂(THDBH110胶囊)与GLP-1/GIP双靶点受体激动剂(注射用THDBH120),目前均已完成I期临床试验首例受试者入组,且GLP-1/GIP双靶点受体激动剂(注射用THDBH120)减重适应症申报临床已获得受理,公司表示未来将进一步探索和挖掘产品在肥胖等其他适应症的潜力。

另外,通化东宝增投的君合盟是一家专注于重组蛋白创新药物及合成生物学领域创新产品开发的公司,产品管线围绕消费医疗、严肃医疗全面布局,包括重组A型肉毒毒素、重组长效生长激素注射液等。通化东宝在公告中称“从长期来看,本次投资将有利于公司未来布局消费医疗领域,扩大业务领域”。

甘李药业海外销售翻番,国际化将成必争之地

除了研发创新,海外市场也被胰岛素企业视作第二增长曲线。

年报显示,2023年,甘李药业国内销售收入为21.82亿元,同比增长51.93%,国际销售收入为3.27亿元,同比增长131.78%。通化东宝的国际化稍显逊色,国内和国外销售收入分别为28.72亿元和5732.14万元,分别同比增长6.55%和23.90%。

而这可能与公司的战略重点有关。翻阅甘李药业和通化东宝的2023年年报,“全球”二字分别出现了52次和13次,“国际”分别出现了87次和22次。

在甘李药业的年报中,董事长甘忠如提到“第四代胰岛素”,表示公司追求的是“面向全球的创新”,“加速从模仿创新向原始创新的阶段转变”。甘李药业CEO都凯表示,“(公司)将积极顺应国际形势,重点进军欧美市场,巩固新兴市场,寻求更广泛的研发、投资及商业许可的合作”。

从成果看,2023年,甘李药业的胰岛素制剂产品在新兴市场新获得6份药品注册批件,产品在印度尼西亚、巴西、哈萨克斯坦等多国政府招标中取得订单,三款胰岛素注射液也成为首个在美申报的中国产胰岛素。而为了满足国内外市场的产品需求,甘李药业的北京总部扩增的制剂车间于2023年1月通过GMP(药品生产质量管理规范)符合性检查,达到可投产状态,公司还正在山东临沂建设公司的第二大药品生产基地,称是“公司部署全球商业化网络的重要一步”。

同时,通化东宝也在推进国际化战略,标志事件之一是2023年公司与南京健友生化制药股份有限公司下属全资子公司香港建友实业有限公司签订了关于甘精、门冬、赖脯三种胰岛素注射液在美国市场的战略合作协议。

值得注意的是,2023年全球三大胰岛素巨头曾集体下调胰岛素在美价格,降幅最高达78%,新价格多于2023年下半年或2024年开始实施,这可能会对国产胰岛素产品出海造成一定影响。

不过,王鹏宇认为,目前全球糖尿病患者的数量仍在不断增加,并非所有人都能够负担得起全球领先公司的产品。从质量上说,国产胰岛素产品属于上乘,如果企业能够制定出合理的价格策略,仍然能够在国际市场上占据一席之地。

封面图片来源:每经记者 兰素英 摄(资料图))