【华创食饮】中炬高新:Q4发货加速,推进改革深化

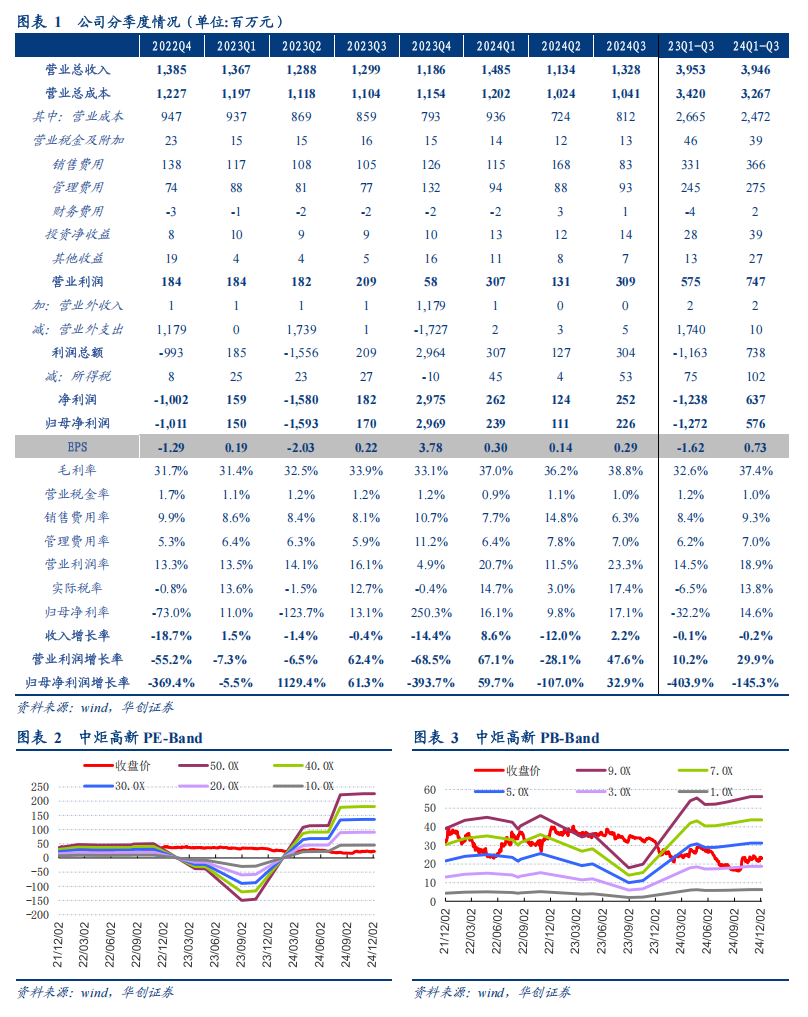

23年低基数+春节备货拉动,24Q4主业有望实现20%以上增长。一方面23年管理层调整导致Q4基数较低,今年过年时间提前、存在备货错期,另一方面24下半年以来,公司持续纾解库存压力,推进营销调整,Q4通过发力食用油、制定阶梯型促销政策、加大单品资源投放力度等拉动销售,我们预计24Q4调味品主业有望实现20%以上增长。同时若考虑土地征收补偿(预计贡献近3.0亿)确认报表,则Q4报表营收弹性相对可更大。

24年业绩预减主系23年冲回计提预计负债,24Q4扣非净利率略低预期,主系低盈利产品占比提升拖累。24年公司归母净利润预计与同期相比减幅约40%到60%,主要是23年冲回计提预计负债,导致当年利润基数较高。计算得到,24Q4公司预计实现归母净利润1.03-4.42亿,考虑23Q4负债集中冲回,同比意义相对有限,而预计实现扣非归母净利润0.77-1.82亿,若按24Q4营收同比+20%(即24Q4营收约14.2亿)计算,对应扣非归母净利率在5.4-12.8%区间,中枢略低于此前预期,尽管成本红利延续,公司产品毛利端延续平稳,但预计是低盈利水平的食用油等占比提升,拖累公司整体盈利。此外,收回的厨邦少数股权,由于收回时点较晚,预计Q4贡献也相对较少。

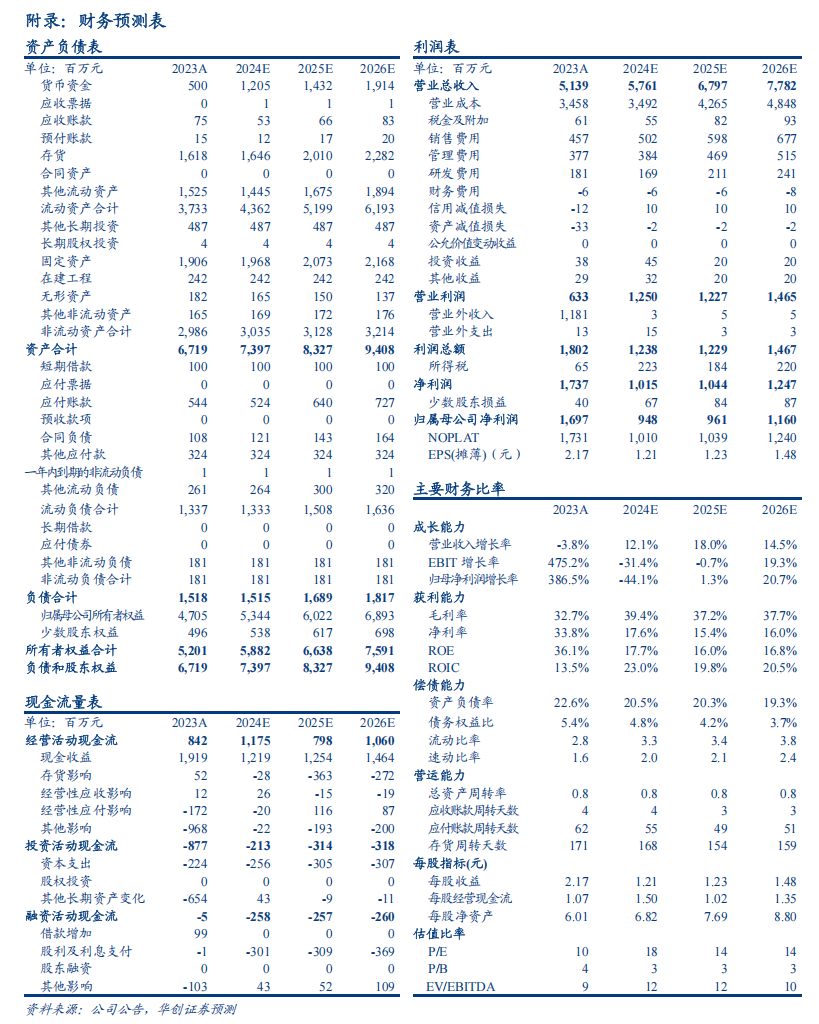

25年报表弹性预计延续,而主业在渐进调整后,有望恢复到较快增长。24上半年公司经营受损,下半年持续推动调整,如优化价格体系减少窜货,安抚经销商提供更多支持,内部选贤举能提升战斗力,聚焦并补齐核心单品矩阵等等,下半年经营环比已有改善。25年来看,一是原材料已完成锁价,成本红利下盈利仍有提升空间,二是厨邦少数股权收回,25年有望直接体现在报表当中,预计贡献6-8千万利润,三是考虑为达成26年股权激励目标,公司并购动作或有望在25年落地,预计也可一定程度上增厚报表,故综上来看,预计25年公司报表尤其利润端有望延续弹性,而市场最为关心的调味品经营,在吸取24年经验教训后,25年做到有的放矢,待渠道及团队士气恢复后,产品、渠道策略更加精准,后续仍有望恢复到较快增长。

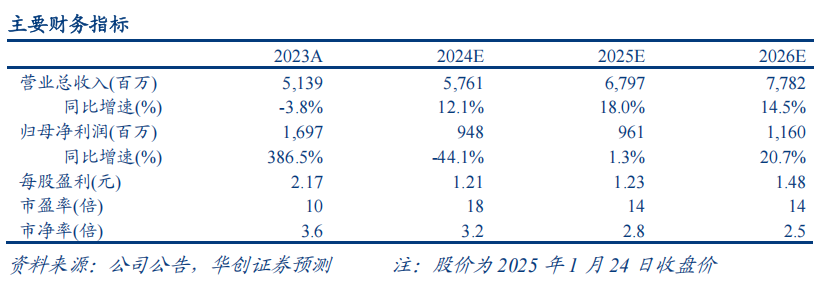

Q4发货加速,推进改革深化,维持“强推”评级。公司经营渐进调整,Q4发货表现旺盛,25年展望报表弹性充足,当前估值回落至低位,若后续公司主业渐进改善,估值存在修复空间。考虑24年土地补偿计入报表,同时考虑25年/26年潜在并购贡献(但不考虑其他土地收回),我们调整24-26年 EPS预测为1.21/1.23/1.48元(原预测为1.43/2.03/1.39元),对应P/E估值18/14/14倍。若扣除土地补偿及并购贡献后,预计24/25年营收分别为54.6/60.7亿,归母利润分别为7.3/8.9亿,维持目标市值/目标价约245亿/31.35元,对应25年主业利润约25倍(同时考虑地产估值20亿左右),维持“强推”评级。

风险提示

下游需求低迷;市场竞争加剧;改革前期费用投放加大;全国化拓展、餐饮渠道开发等不及预期;非主业剥离进度不及预期;食品安全问题等

附录:财务预测表

团队介绍

首席分析师:欧阳予

浙江大学本科,荷兰伊拉斯姆斯大学研究型硕士,8年食品饮料研究经验。曾任职于招商证券,2020年加入华创证券。2021-2024年连续四届获新财富、新浪金麒麟最佳分析师评选第一名,其中2024年获新财富、新浪金麒麟、水晶球和21世纪金牌分析师等评选第一名。

——白酒研究组(白酒、红酒、黄酒、酒类流通行业)

分析师:田晨曦

英国伯明翰大学硕士,2020年加入华创证券研究所。

分析师:刘旭德

北京大学硕士,2021年加入华创证券研究所。

助理研究员:王培培

南开大学金融学硕士,2024年加入华创证券研究所。

——大众品研究组(低度酒、软饮料、乳肉制品、烘焙休闲食品、食品配料等)

组长、高级分析师:范子盼

中国人民大学硕士,6年消费行业研究经验,曾任职于长江证券,2020 年加入华创证券研究所。

分析师:杨畅

美国南佛罗里达大学硕士,2020年加入华创证券研究所。

分析师:严晓思

上海交通大学金融学硕士,2022年加入华创证券研究所

——餐饮供应链研究组(调味品、预制食品、卤味餐饮连锁等)

高级分析师:彭俊霖

上海财经大学金融硕士,5年食品饮料研究经验,曾任职于国元证券,2020年加入华创证券研究所。

助理研究员:严文炀

上海财经大学经济学硕士,16年食品饮料研究经验。曾任职于招商证券,瑞银证券。自2013至2024年,获得新财富最佳分析师八届第一,两届第二,一届第三,获金牛奖最佳分析师连续三届第一,连续三届全市场最具价值分析师,获水晶球最佳分析师四届第一,获新浪金麒麟最佳分析师连续六届第一,获上证报最佳分析师评选五届第一。