【中航新能源】东方电气(600875)2024H1点评:传统能源装备订单高增长,持续发展可再生能源及新兴成长产业

(来源:中航证券研究)

◆营收稳步增长,多因素导致利润下降

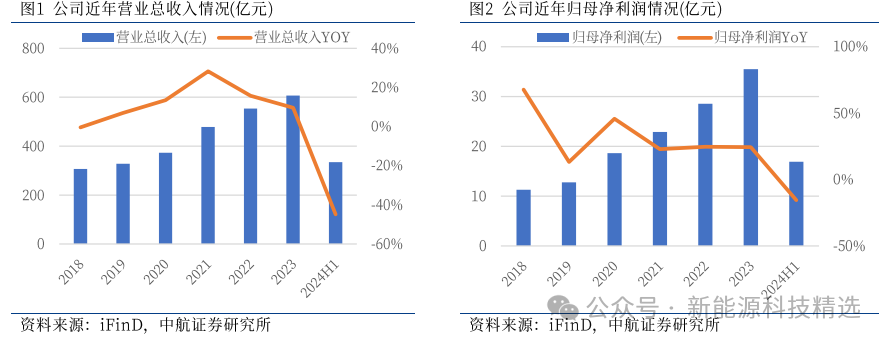

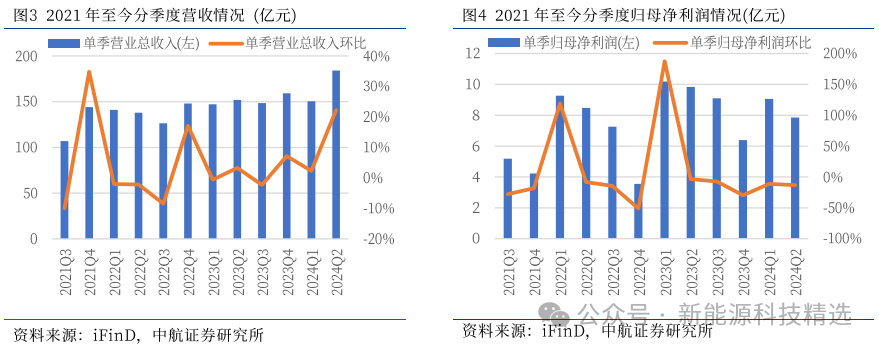

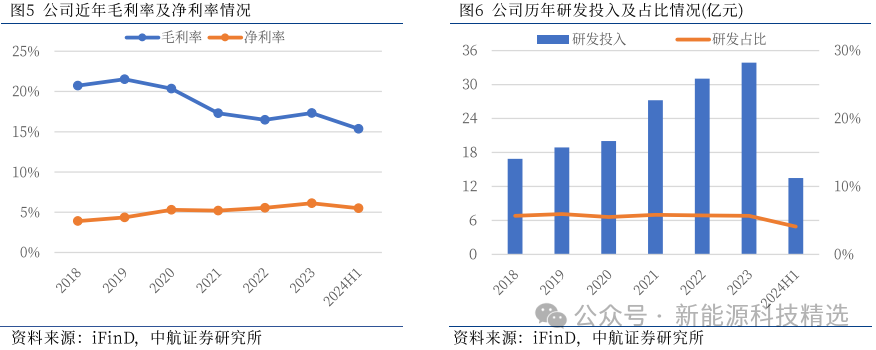

2024上半年,公司实现总营收334.57亿元、同比+11.84%,归母净利润16.91亿、同比-15.52%,扣非净利润16.34亿、同比-10.16%,毛利率15.36%,净利率5.49%;其中Q2营收184.04亿、同比+21.09%,归母净利润7.86亿、同比-20.08%,扣非净利润5.79亿、同比-33.08%,毛利率12.65%,净利率4.54%。上半年低价煤电项目交付、毛利率承压(尤其Q2),研发投入提升,及非货币性资产交易损失等原因影响利润。

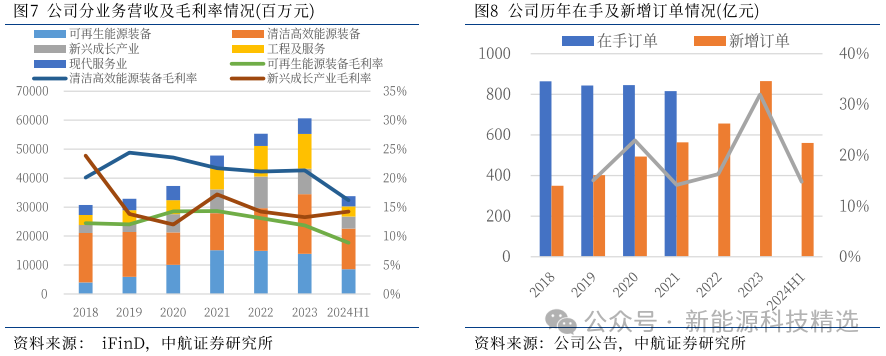

◆公司新增订单稳步提升,电站及水电业务订单大幅增长

2024年1~6月,公司实现新增生效订单560.73亿元、同比+14.77%;其中,清洁高效能源装备(主要为火电、燃机、核电装备)253.39亿/占比45.19%,可再生能源装备(风电、水电装备)140.58亿/占比25.07%,工程与贸易57.31亿/占比10.22%,现代制造服务业48.87亿/占比8.70%,新兴成长产业60.73亿/占比10.83%。电站服务产业新生效订单达46.9亿元,创历史同期新高。1~7月公司新生效订单627.83亿、同比+19.2%,其中煤电/水电/电站产业新生效订单同比增长超过37%/102%/30%。水电板块业务订单明显提升,中标安徽宁国抽水蓄能电站机组设备及福建仙游木兰抽水蓄能电站项目。

◆火电持续发挥电力保障作用,公司设备市占率领先

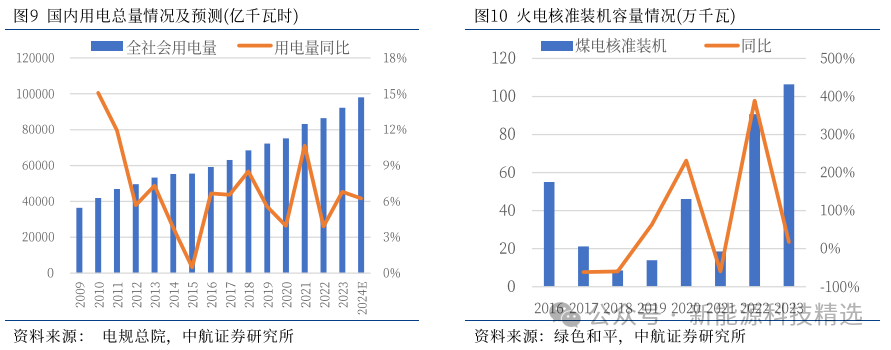

全国用电需求持续增加,2024上半年全国全社会用电量4.66万亿千瓦时、同比+8.1%,火电装机容量14.1亿千万,其中煤电11.7亿千瓦、同比+2.5%、占总装机容量38.1%。据中电联预测,2024年全年全社会用电量9.82万亿千瓦时、同比+6.5%左右,全国统调最高用电负荷14.5亿千瓦左右、比2023年增加1亿千瓦。火电发电较为稳定,新能源电源持续接入电力系统,为了应对新能源发电的波动性和间歇性,火电发挥兜底保供、系统调节、应急备用的作用,在十四五煤电装机目标完成后,预计未来也将保持一定规模需求。

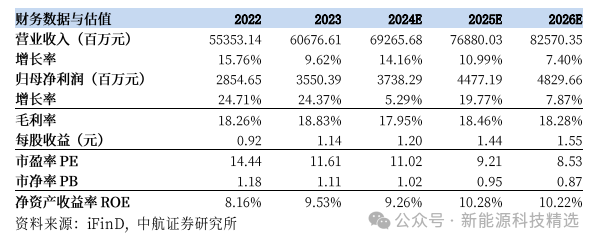

根据绿色和平数据,2022/2023/2024H1我国分别新核准通过煤电项目9071.6/10643.5/1034.2万千瓦。2024H1公司清洁高效能源装备业务收入140.65亿元、同比+41.30%,其中火电/燃机/核电分别实现收入85.22/36.02/19.36亿元、同比+15.99%/154.17%/60.43%,毛利率分别为16.44%/11.07%/23.35%。公司煤电市场占有率领先(2023年38%),订单稳步交付,后续高价订单确收将有效支撑公司业绩,提升盈利能力。2024年上半年公司自主研制15兆瓦重型燃气轮机总装下线,并获得首个市场化订单。

◆核电发展快速,公司技术先进有望受益

《“十四五”现代能源体系规划》提出,到2025年核电运行装机容量有望达到7000万千瓦。2023年我国新核准5个核电项目,新开工5台核电机组。截至目前,我国在建核电机组26台,总装机容量3030万千瓦。据《中国核电发展报告2022》预测,“十四五”时期我国将保持每年核准6~8台核电机组的节奏。2024年8月国务院宣布新核准11台核电机组,总投资超过2000亿元。公司具备批量化100万千瓦-175万千瓦等级核电机组供货能力,实现乏燃料贮运容器市场突破,民用核安全设备制造许可证再获批准。公司市占率达40%,2024上半年实现核电装备业务收入19.36亿元,同比+60.43%,毛利率23.35%,核电核准常态化后,公司有望持续受益。

投资建议与盈利预测

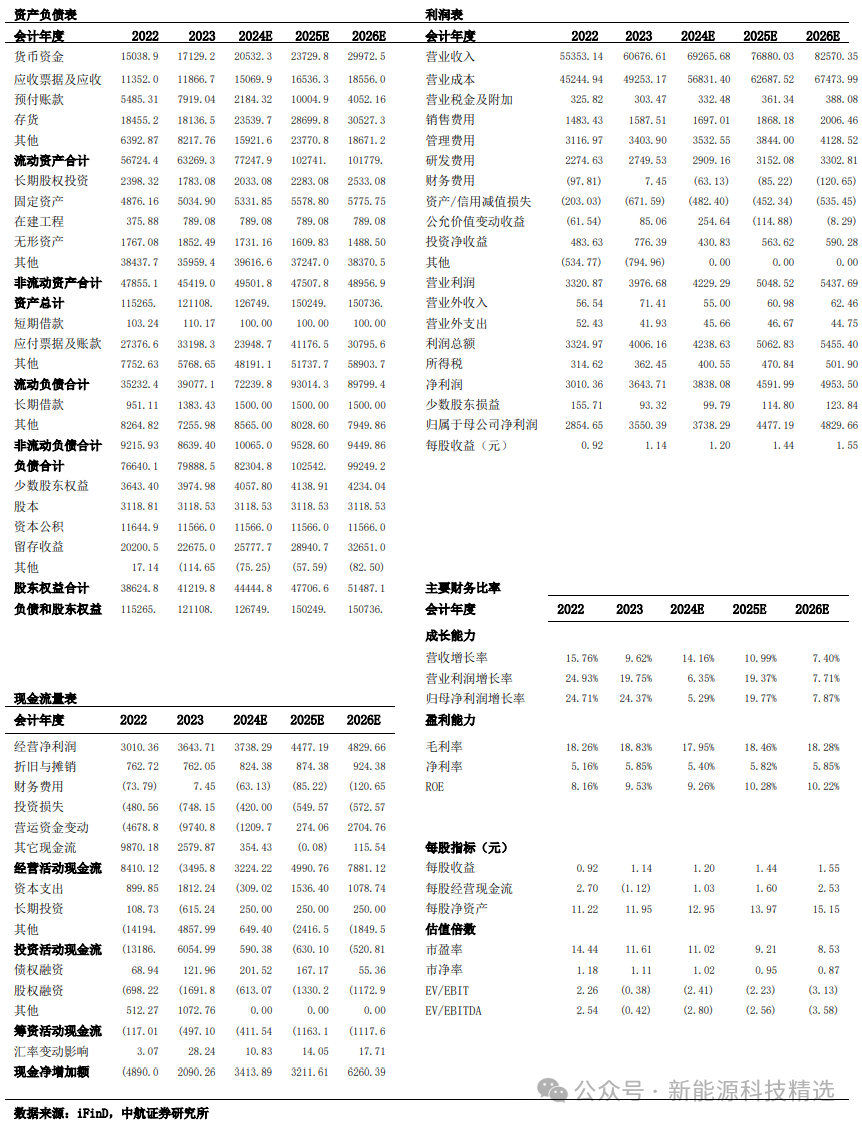

公司火电装备市占率领先;核电技术领先;水电订单饱满;大力发展氢能等新兴产业;预计公司2024~2026年归母净利润37.38亿/44.77亿/48.30亿,对应PE估值11.0/9.2/8.5倍,维持“买入”评级。

风险提示

全球经济不景气,能源需求不及预期;公司产能投放不及预期,氢能板块销量增长低于预期;欧美贸易壁垒致行业发展受阻;原材料价格波动影响公司盈利能力。

财务报表与财务指标(单位:百万元)

发布时间:2024年9月9日

报告标题:《东方电气(600875)受毛利率影响业绩短期承压,订单稳步增长后续可期》

作者:曾帅SAC:S0640522050001