“奶酪一哥”妙可蓝多自救进行时,做成人奶酪能否挽回颓势?

近期,妙可蓝多发布了2024年上半年业绩预告,预计实现净利润6500万至9000万,同比增长约128%至215%,这一水平已经超过了2023年全年的净利润。

值得注意的是,在这份业绩预告中,妙可蓝多并没披露营收数据。从2024年一季度业绩来看,妙可蓝多上半年的预盈或与销量关系不大,而是因为成本和费用下降。

昔日的“奶酪第一股”在披露2023年业绩时已跌下神坛,如今买下亏损的蒙牛奶酪,瞄准餐桌场景、成人奶酪能否为其挽回颓势?

1

净利为何大增?

近日,妙可蓝多披露2024年半年度业绩预增公告。

公告称,预计公司实现归属于母公司股东的净利润为6500-9000万元,同比增长约128%-215%。

同时,公司预计归属于母公司股东的扣除非经常性损益的净利润为4500-7000万元,同比增长约1532%-2439%。

在披露公司净利润和扣非净利润大幅增长的同时,这份业绩预告却没透露公司营收的情况。

对于上半年的净利润增长,妙可蓝多表示,公司原材料采购成本下降等因素导致毛利率较去年同期上升,同时积极推进各项降本增效措施,销售费用率和管理费用率同比均有所下降……

回顾妙可蓝多2024年第一季度业绩,其净利润和扣非净利润也实现了明显的增长,分别同比增长70.63%和426.34%,但与此同时,公司的营收却下降了——营收9.50亿元,同比下降7.14%。

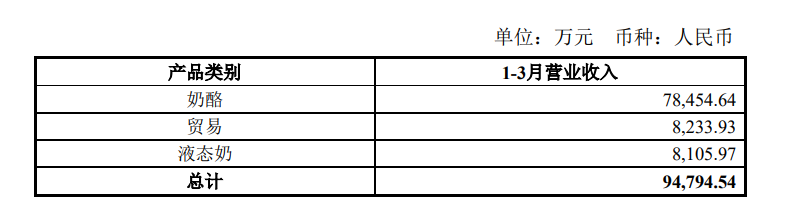

从公司披露的2024年第一季度经营数据来看,公司的奶酪、贸易和液态奶业务营收均出现下滑,在此情况下,公司增收不增利的原因也或为成本和费用下降,而非销售端出现增量。

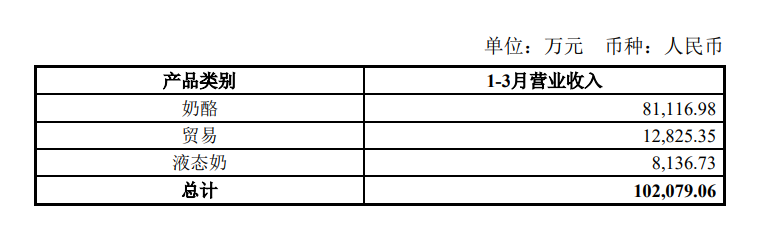

2023年一季度妙可蓝多经营数据

2024年一季度妙可蓝多经营数据

从奶酪的市场销售表现来看,贝恩和凯度发布的2024年一季度中国购物者报告则显示,综合全域市场,酸奶和奶酪都属于连续三年销售额出现下滑的品类。

而从奶酪及液态奶的原料原奶的价格来看,农业农村部数据显示,截至今年5月,国内原奶收购价格已经同比连跌27个月,为2010年以来时间最长一次。

近日,在2024中国奶业发展战略研讨会上,国家奶牛产业技术体系首席科学家李胜利表示,由于牛奶原奶收购价持续下跌,奶价和成本出现了国家奶牛体系有记录以来的首次倒挂。

2

并购,

蒙牛利益实现最大化?

值得注意的是,在2023年,妙可蓝多交出了史上最差成绩单。

2023年,其营业收入40.49亿元,同比下降16.16%;净利润6344万元,同比分别下降53.90%,扣非净利润更是大降89.63%至717.1万元。这也让妙可蓝多成为当年业绩下滑最为严重的规模乳企之一。

6月1日,在回复上交所监管函中对此解释道,2023年主营业务收入下降最重要的原因是由于公司奶酪产品销售下降所致,公司2023年奶酪销量较2022年下降17.44%。

这也导致了公司各季度收入分别较2022年同期下降2.3亿元、1.7亿元、1.5亿元及1.9亿元。

而在此之前,妙可蓝多的业绩则是另一番景象。2016年,借壳上市的妙可蓝多,不仅成为了国内“奶酪第一股”,业绩也迎来了飞速提升。

2018年到2021年,妙可蓝多营收同比增幅分别为24.82%、42.32%、63.2%、57.31%,净利润同比增幅几乎都超过了100%。

当时在资本市场上,妙可蓝多节节攀升的业绩也为投资者打了一剂强心针,股价在2021年5月25日触及84.5元的最高点。

2022年是转折的一年,妙可蓝多营收增幅骤降至不足8%,净利润更是出现了负增长。时至今日,妙可蓝多的股价长期徘徊于12-13元附近,相比当年高点可谓“脚踝斩”。

图 / 摄图网,基于VRF协议

妙可蓝多创始人、总裁柴琇公开演讲中提到公司股价出现大幅下跌,“公司财务报表不好,股价下跌,一直在反思。”

奶酪的销售下滑苦了妙可蓝多的投资者,这其中,最为受挫的大概是蒙牛乳业。

4年之前,蒙牛首次花费2.87亿元,以14元/股的价格获得了妙可蓝多5%的股权。此后,蒙牛对妙可蓝多开启多次增持。

其中,在2021年蒙牛向妙可蓝多增持时,承诺2年内将蒙牛旗下奶酪相关业务注入妙可蓝多,以完成业务整合,并解决双方公司存在业务竞争的问题。

今年3月,再度增持妙可蓝多之后,蒙牛持股比例已经达到了36.51%,为第一大股东;创始人柴琇的持股比例为14.81%,是公司第二大股东。

而在此期间,妙可蓝多的市值已经从超过400亿元下滑至68亿元左右,其股价与蒙牛多次收购时相比出现大幅下跌。

图 / 摄图网,基于VRF协议

蒙牛迟到的承诺终于在今年6月完成,6月13日,妙可蓝多发布公告,以4.48亿元的价格,收购蒙牛旗下蒙牛奶酪100%股权,意味着蒙牛将其奶酪业务的全部控制权交到了妙可蓝多手中。

值得注意的是,2023年、2024年一季度,蒙牛奶酪营收分别为12.74亿、2.11亿,同时分别净亏损337.39万、295.25万。

对于这笔交易,妙可蓝多表示目标公司最近一年及一期净利润为负,本次交易完成后的整合期内,转让方作为公司控股股东,拟采用租金减免、特定期限内免收商标许可费及供应链赋能等方式对目标公司及公司提供支持,避免整合期内对公司财务和经营状况造成不利影响。

在中国企业资本联盟副理事长柏文喜看来,收购后可能会加剧妙可蓝多的利润端压力;收购需要大量资金,可能会增加妙可蓝多的财务负担和负债率。

而乳业分析师宋亮则认为,过去两年妙可蓝多的经营状况,再加入蒙牛奶酪必然会加剧利润下滑幅度。反而是今年从一季报来看,妙可蓝多归母净利润有所回暖,同比增长70.63%,此时再并入蒙牛奶酪,还可以减轻亏损带来的负面影响。

“并购之后,蒙牛的品牌渠道、供应链体系可以对妙可蓝多进行全方位的支持,发挥协同效应。特别是供应链体系,可以很大程度上帮助妙可蓝多降低其原料成本。”宋亮对‘界面新闻·子弹财经’说道。

此外,还有业内人士认为,从蒙牛的角度来看,妙可蓝多收购蒙牛奶酪是蒙牛体系内部的资源整合,符合蒙牛整个体系的收益最大化——并购可以刺激妙可蓝多的市值,从而保障自己的投资利益。

3

从奶酪棒到成人奶酪

事实上,妙可蓝多的业绩变化也折射出了中国奶酪行业的发展历程。

自2018年至2022年,中国奶酪产业发展驶入黄金期,而行业的高速增长主要依托的是奶酪棒这个单品的贡献。

而随后,奶酪市场从高速成长期逐步过渡到稳定增长阶段。浦银国际研报数据,国内奶酪行业经历了连续数年的高增长后,在2022年遭遇了明显的减速,零售市场规模同比增长仅达到9%,远低于过去五年平均25.6%的增速。

作为行业首批入局的企业,妙可蓝多在占据时机优势的同时通过电梯广告播放由《两只老虎》改编而成的广告歌曲大力营销,一举成为奶酪棒品类的翘楚。

“我们将有限预算聚焦在分众上,两年半在电梯口‘饱和攻击’,妙可蓝多最终从市场第6位只有3%左右的市场份额,连续3年超过100%的增长;市场份额达到30%,3年内占比增长近10倍,超越百吉福成为中国奶酪行业第一,成功地和奶酪这个品类划上等号。”柴琇曾这样说。

事实上,奶酪棒的消费主力是有娃的家庭,作为一种营养辅助零食,很多家长都会给孩子买奶酪棒作为补充。最为这些消费者关注的问题是,奶酪棒的健康程度几何?

图 / 妙可蓝多官方微博

家住北京的宝妈夏雨对‘界面新闻·子弹财经’表示,宝妈群体对食品成分非常在意,奶酪棒作为孩子小时候的零食,需要关注反式脂肪酸、糖、盐等成分的含量。

“我在电商平台看不到妙可蓝多奶酪棒的成分表,买回来之后发现妙可蓝多的成分表比较复杂。”夏雨说道。对比过妙可蓝多、秋田满满、窝小芽和奶酪博士等品牌奶酪棒的成分表之后,夏雨给孩子选择了其他品牌的产品。

5月9日,妙可蓝多宣布流量明星王一博为其代言人,但在官宣新代言人的当日,妙可蓝多因被质疑奶酪棒产品中的“食用油脂制品”的成分是具有危害的“反式脂肪酸”,从而登上热搜榜。

妙可蓝多方面人士对‘界面新闻·子弹财经’解释称,天然的食物中也有反式脂肪酸,主要来源于反刍动物,如牛、羊等的肉、脂肪、乳和乳制品。例如,人类母乳中有反式脂肪酸;牛奶中天然含有反式脂肪酸,不过通常量都很少。

“液态奶的反式脂肪含量平均为0.08克/100克,奶粉为0.26克/100克,酸奶为0.07克/100克。换算一下的话,一个人一天喝2.75千克牛奶才会超出WHO的建议值。”该人士说道。

该人士还提到,我国食品安全国家标准《预包装食品营养标签通则》规定,如食品配料含有或生产过程中使用了氢化和(或)部分氢化油脂,必须在食品标签的营养成分表中标示反式脂肪酸含量。

“也就是说,如果你吃的食物标签中没有标反式脂肪酸含量,那一般说明其没有氢化油。”该人士说。

一方面健康问题引发市场关注,另一方面奶酪行业出现调整,迫使妙可蓝多不得不寻找新的增长点,于是公司将目光放到了成人奶酪市场。

今年,妙可蓝多发布了花酪棒、手撕奶酪、鳕鱼奶酪、一口奶酪等面向成人消费群体的奶酪新品,并与京东签订战略合作,希望扩大奶酪产品线上渗透率。

图 / 妙可蓝多官方微博

即便有了流量明星王一博的加持,成人奶酪产品的销量能否提振妙可蓝多的业绩仍需观察。

另一方面,顶流艺人的代言费用不容小觑,这也将增加妙可蓝多的销售费用,具体数字方面,妙可蓝多方面人士表示,此为商业机密不便透露。

此外,成人奶酪赛道里,曾经的奶酪龙头百吉福也已推出“一小芝”、“一杯芝士”,酪神世家、“kiri甜心小酪”等也崭露头角。

柴琇提到,中国奶酪行业已经进入2.0时代,接下来妙可蓝多会以创造美好生活方式为核心导向,以家庭餐桌为重要场景,以“奶酪+”休闲零食为品类拓展。

但值得注意的是,在2023年,妙可蓝多以奶酪片为代表的家庭餐桌系列贡献收入3.48亿元,同比下降36.10%,占比仅占11.08%。

同时,该业务的毛利率同比减少7.98个百分点,为33.71%,与以低温奶酪棒为代表的即食营养系列产品毛利率51.23%有较大差距。

可见,在奶酪市场的竞争浪潮中,妙可蓝多正在面临关键时刻,新的增长点能否帮助其扭转局势,‘界面新闻·子弹财经’将持续关注。