盈利能力提升、长线资本增持 伊利股份已进入价投者“击球区”

转自:证券日报

近日,利多政策密集出台,叠加美债收益率走弱,A股市场投资者信心有所恢复,底部抬高。同时,国家统计局公布的10月份最新社零数据同比增长7.6%,高于机构预测的7.3%,也高于9月份的5.5%,意味着从四季度初开始消费加速复苏。细分品类中,10月份餐饮收入大幅增长17.1%,是社零整体增速2倍多,暗示食饮板块业绩正在快速恢复。

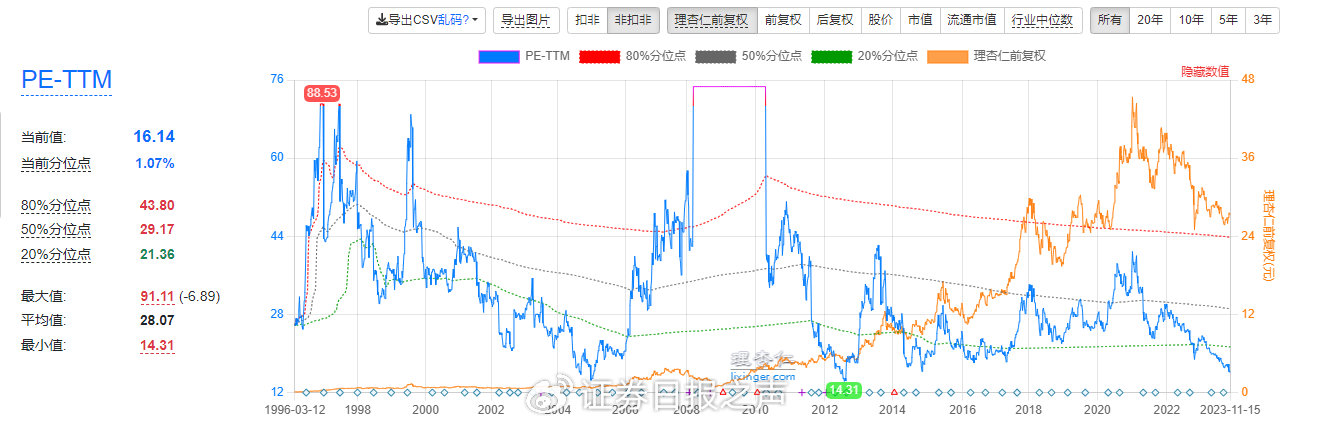

在食饮板块中,相对于白酒龙头动辄30倍市盈率的估值,作为乳业龙头的伊利当下市盈率仅为16倍,估值性价比优势明显,因此受到众多投资者关注,也吸引到社保及基本养老保险基金组合的竞相增持。

三季报表现超预期 渐入盈利提速期

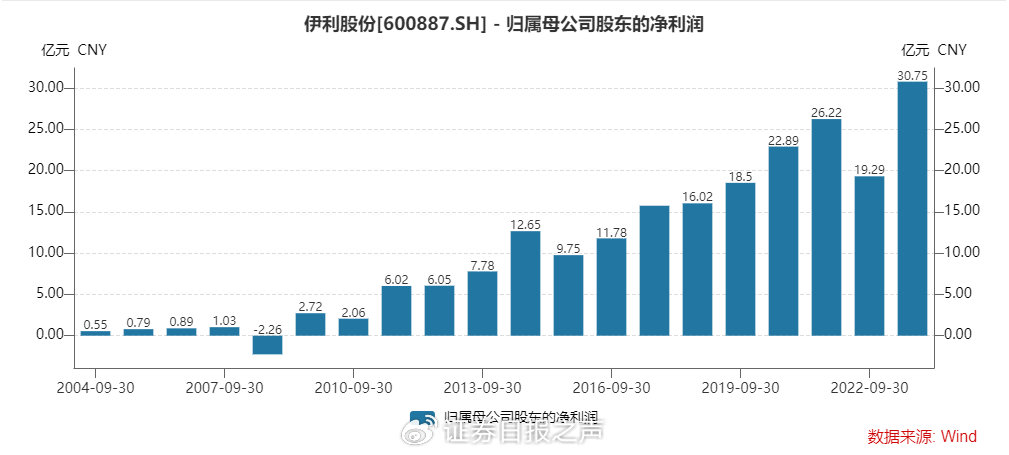

最新三季报数据显示,伊利2023年单三季度归母净利同比增速高达59.44%,单三季度归母净利总额达30.75亿元,创同期历史新高。

从品类来看,单三季度液态奶营收同比增速达8.5%,业绩整体呈现逐季走强趋势。

据申万宏源的研报数据显示,截至三季度末,伊利常温白奶实现双位数增长,市占率提升至43.4%,稳居行业前列,金典等高端白奶走势明显优于基础白奶。安慕希也表现出月度环比改善趋势。

而奶粉及奶制品板块,单三季度整体营收64.01亿元,相比单二季度60.79亿元环比提升5.3%,其中婴配奶粉利用新国标注册红利期,进行顺势扩张。老年奶粉业务呈现领先之势,截至三季度末市占率提升至23.9%,稳居行业市占率之首。

同时,伊利通过数字化战略以及优化管理结构,“降费增效”效果明显。

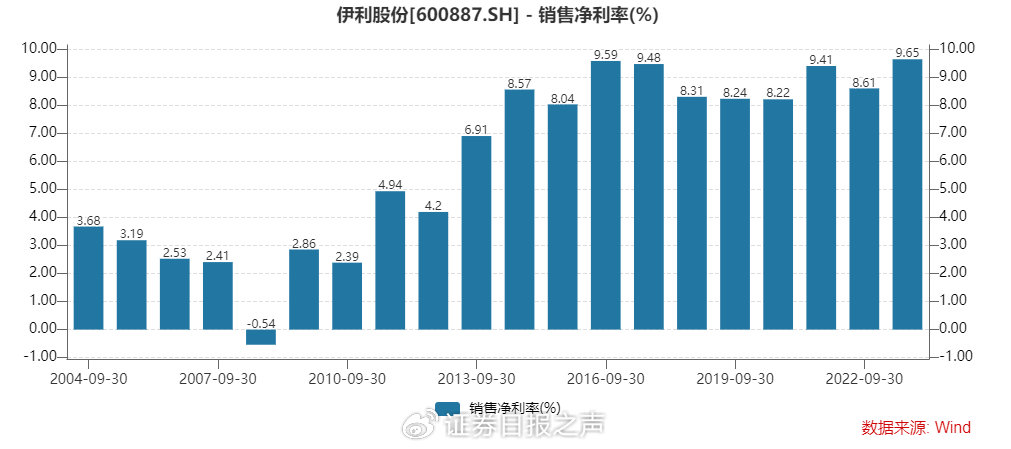

2023年前三季度,伊利毛利率提升,销售费用率下降,毛销差相比去年同期提升1.1个百分点,达到15.5%。一升一降间,其三季报净利率提升至9.65%,创20年来三季报净利率历史新高。

值得注意的是,前三季度,伊利加权ROE为18.03%,折合年化数据为24.04%。

可见,伊利业绩的提升,呈现出“总量涨+结构优”特质,价值投资者最看重的“归母净利增速+净利率+净资产收益率”三大指标均呈现出走强趋势。

在超预期的三季报公布后,机构券商集体调高了伊利2023全年业绩的指引目标。据Wind系统最新预测,伊利2023全年归母净利将达107.25亿元,每股盈利将达1.68元,都有望创历史新高。

估值优势凸显 长线资本竞相增持

伊利当下估值水平约为16倍市盈率,以上市27年的全周期来看,市盈率分位点仅为1.07%,而伊利的均值市盈率为29倍。在食饮板块中,白酒板块平均市盈率估值为28倍,茅台等龙头股在30倍以上。相较而言,当下伊利估值优势凸显。

另外,伊利接近4%的股息率,在A股龙头股中,也处于领先地位。仅“类债收益”,就比中国10年期国债2.69%的收益率高出100个基点的优势,体现出明显的“高安全边际”特质。

“业绩+估值”的双重优势,显著提升伊利对于社保及基本养老保险基金的吸引力。

从三季报披露信息来看,在伊利前十大股东里,基本养老保险基金802组合持有伊利总股本比例的0.71%,社保基金113组合在中报时成为伊利前十大股东,在三季度继续增持,目前持有伊利总股本比例的1.01%。

社保及基本养老保险基金代表国内真正的长线资本,由于背景特殊,对配资对象往往看重“高ROE趋势+高性价比优势+高护城河属性”,近期增持伊利,也暗示伊利已进入价投者的“击球区”。

(CIS)