由30年“乳王争霸”辨识伊利股份的真假护城河

来源:雪球

伊利股份是当前中国乳业毋庸置疑的霸主,2022年,伊利的销售收入达1232亿元,超过行业第二蒙牛与行业第三光明的收入之和!

在10年之前,伊利和蒙牛还打得难解难分;20年前,伊利才刚刚赶上光明,30年前,伊利还仅仅是一个年销售额不到1个亿、不敢正视光明与三元这些大城市牛奶公司的边地小厂!

为什么30年前不起眼的伊利能成为如今中国乳业的“一超”?它到底凭借什么样的核心竞争优势?或者说伊利股份的护城河是什么?

30年乳王争霸的历史昭示,资本、奶源、品牌、渠道、研发等独立要素只不过是乳业竞争的长枪短炮,均可被颠覆、超越,并不是伊利封王的真正密码,唯有伊利独有的“机制”、“结构”、“厚度”与“文化“,才是任何对手“偷不去,买不来,拆不开,带不走,溜不掉”的核心竞争力,是伊利股份称霸乳业江湖的真正护城河。

一、30年乳王争霸史昭示:品牌、渠道、研发、奶源等独立要素都不是乳企的护城河

乳业是一个完全竞争行业,先天禀赋和政府特许构不成屏障,伊利如今的“乳业一超”地位是历经30年的激烈拼杀打下的,其中最关键的三大战役是1994年-2004年的“赶超光明战”、2005-2015年的“搏杀蒙牛战”以及2016年至今与中国飞鹤的“奶粉争霸战”,这三大战役均显示,品牌、渠道、研发、奶源等独立要素固然可以谋求一时的竞争优势,但均不能决定战役的最终胜负,均不能单独构成乳企的护城河。

1、“赶超光明战”显示,规模、品牌、研发等不是乳企的护城河

草原双雄的崛起,只不过近20年的事,此前,光明是中国乳业无可争议的霸主。以致2002年光明乳业上市时,因其当年营收与利润均超过伊利与蒙牛的总和,尽管伊利股份已提前6年上市,仍被市场称为“中国乳业第一股”,因为当时光明规模在那、品牌在那,管理与人才优势都在那,经上市补充资本后,综合实力在那,所以当年光明的市值在80亿以上,而伊利则不到40亿,不足前者的一半!

论品牌,光明1999年就成为中国驰名商标,“好牛好奶百分百”的广告响遍大江南北,质量好的形象也深入人心。而伊利当时最出名的不过是“火炬”冰淇淋。讲历史,光明的前身是1911年英资工厂,1950年就伴随“新中国一片光明”而得名,一直是大上海的“菜篮子”。在上个世纪,除了光明,没有任何品牌可以代表中国乳业,因此在1999年,光明乳业获准兴建第一座中国乳业博物馆!而伊利在1983年郑俊怀上任时,不过是员工不足90人、利税不到5万元的边陲小厂……

论研发,2002年光明上市之初,就“拥有全国规模最大、最为完善的奶牛生产性能测定系统”“具有国内一流水平的的奶牛育种和生产技术”,并着力建设“高科技的光明”,在2009年即成功通过乳业生物技术国家重点实验室的初审,并率先研发出常温酸奶莫斯利安。而伊利直到2021年才被科技部批复国家级乳业技术创新中心,此前的高端白奶、常温酸奶都是采取跟随策略。

论人才素质和管理水平,来自西部边陲的伊利,更不入来自国际化大都市的光明的法眼,何况当年光明的王佳芬作为全国优秀企业家也确实“既有魄力又有能力”。

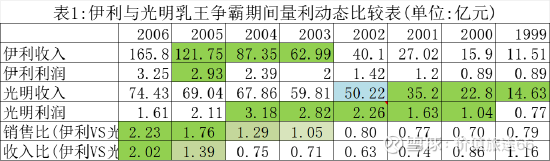

尽管拥有这么一手明显的好牌,然而如表1所示,上市次年,光明的销量就被伊利无情超越,然后差距越来越大,到2006年,光明的量利均不足伊利与蒙牛的一半,至今更是只能遥望二者的背影!这充分说明,规模、品牌与研发都不是乳企的护城河,否则,光明不应该被那么快打败,也不该败得那么惨!

复盘这段战史,至今仍有人说,光明之所以败给草原双雄,是因为草原双雄有内蒙大草原的奶源优势,并且与利乐合作,率先把握了常温奶爆发的机会。事实上,至今内蒙的奶源规模只在中国第三,低于河北与黑龙江,光明当时也在黑龙江与内蒙建立了奶源基地,2002年上市募集9.46亿资金后,原本盈利能力最强的光明,更不缺扩张奶源的资金。至于用利乐包开发常温奶,光明更找不到理由,因为当初利乐公司首先寻求合作的是光明和三元,然后才去找的草原双雄!问题的关键在于,为什么光明当时就不能把握这些机会呢?根本原因在于其机制与文化存在短板

2、“搏杀蒙牛战”揭示:奶源、产能、渠道、资本乃至营销能力都不是乳企的护城河

在问鼎中国乳王的征途上,伊利遇到的最强悍、缠斗最久的对手是蒙牛。这个1999年才由伊利的

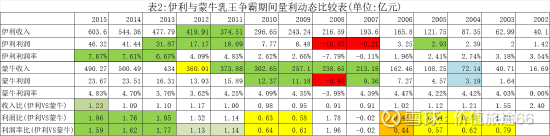

一众“叛将”草创的企业,居然在“一无工厂、二无奶源、三无市场”的情况下,只用不到八年的时间,就量利双双超越老大伊利,在2007年成为第三代中国乳王(见表2)。

没有奶源,可以去买;没有工厂、可以去租;没有渠道,可以去翘,而且可以翘来最优质的大客户来参股公司;没有品牌,可以炒作事件去造,什么“向伊利学习,创内蒙乳业第二品牌”、“航天员专用奶”、“超级女声”赞助,饱和式轰炸一番,知名度与销量就都有了;产品创新也没啥门槛,什么“酸酸乳”、“特仑苏”、“真果粒”、“冠益乳”、“随便”新品迭出,引领行业……蒙牛用它“讨巧卖乖”的营销,“无中生有”的运营,硬是跑出了“火箭般的速度”,生生碾压了老东家,嘲弄般地昭示——伊利辛辛苦苦积累了十几年的奶源、产能、渠道乃至资本,统统不堪一击,压根都不是什么护城河!

然而2008年的“三聚氰胺”事件,让蒙牛露出了原型——液态奶与奶粉双方被检测出问题,暴漏出自有奶源不足而导致的质量短板,伤害了品牌美誉度;与渠道分担召回产品的损失,伤害了经销商;过于乐观的增长目标导致资金链紧绷,最终被迫向中粮集团出让控股权,由此导致2009-2016年蒙牛三换CEO,内部战略、文化与组织结构几经调整。背靠央企大股东,终于有大把大把的钱,自有奶源建设是短板,买最大的现代牧业再加上原生态牧业,补上了!品类布局上奶粉是短板,买当时的龙头雅士利,还用100%北欧奶源生产高端的歐世!至于国际化与研发,更是直接跟Arla Foods与达能等成立合资公司……

可惜,护城河是买不来的,这些买来的东西并没能让蒙牛继续呆在在乳王的位置上!蒙牛借以发家的营销与产品创新也不是什么护城河,2005年后,伊利通过签约北京夏奥会,持续绑定夏奥营销,而后又通过绑定上海世博会,赞助“中国好声音”、“奔跑吧兄弟”、“爸爸去哪儿”等爆款综艺节目,逐渐占据营销的上风;至于产品创新,蒙牛特仑苏上市次年、伊利就推出金典;对应酸酸乳的有优酸乳,对应纯甄的有安慕希,直到现在,伊利与蒙牛在液态奶产品线几乎是一一对应,以至消费者都搞不明白购买的产品属于哪一家……

因此蒙牛只在第一的位置上坐了4年,2011年,伊利再一次量利双双超越蒙牛,并在其后逐年拉大与蒙牛的差距,到2015年,伊利不仅总收入超过蒙牛23%,利润较蒙牛翻倍,连液态奶销量也超过蒙牛9%或38亿元,自此,伊利便真正确立对蒙牛的全面碾压优势,直到现在销量比蒙牛多一个光明还要多!

3、“奶粉争霸战”则再次证明,规模、品牌与渠道均不是乳企的护城河

到2015年,在国内乳品行业最大的4个赛道上,伊利已在液态奶与冰淇淋上取得了行业第一,在奶粉行业也远超贝因美、飞鹤与雅士利,在国内品牌中遥遥领先,因此,伊利开始强攻快速成长的常温酸奶赛道,并在2019年将安慕希打造为销量突破200亿元的超级大品牌,在常温酸奶赛道取得绝对领先地位!

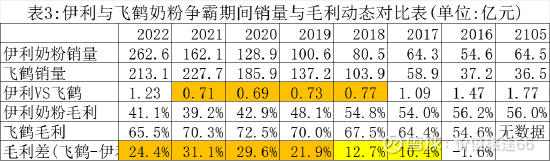

趁此间隙,中国飞鹤,这个原本局限在北方,奶粉销售收入远远落后于伊利,且以低价产品渗透低线市场的二流奶粉品牌,借助外脑,于2016年全面启动了“最适合”战略——将产品定位为每千克400元以上的高端与超高端,以“更适合中国宝宝体质”为卖点,聘请国际巨星章子怡为代言人,通过不断重复关键的三招:①集中在央视等权威媒体进行密集广告投放,②最大限度地提高消费者线上互动,③海量的“线下面對面研討會,包括媽媽的愛研討會、嘉年華及路演”(每年50-100万场),并聚焦方兴未艾的母婴渠道进行推广,居然在蒙牛之后,再一次跑出了中国乳业的火箭速度,见表3,2016年飞鹤销量还不到伊利奶粉的70%,两年后的2018年,飞鹤居然成为第一个销量突破100亿的国产奶粉品牌,然后在2021年,更一举突破220亿,超过雀巢、达能、惠氏等一众外资品牌,成为无可争议的中国婴幼儿奶粉之王!

原本是一个区域性二线品牌,中国飞鹤仅凭聚焦上述几招,就能在短短三五年内把伊利以及一众国际品牌统统挑落马下,再次证明,哪怕在中国乳业中最为成熟的奶粉行业,品牌、规模、与渠道都不是企业的护城河!

尤其让伊利股份坐不住的,是飞鹤超高的盈利能力,例如2020年,中国飞鹤仅有不到186亿元的销售收入,却实现了74.4亿元的净利润,净利润率高达40%,而伊利股份同年销售收入高达969亿,净利润仅有70.8亿,号称中国乳业综合实力老大,盈利居然还没有3年前岌岌无名的一个区域性品牌多……于是伊利在以安慕希封王常温酸奶市场后,从2019年将奶粉及制品作为第二增长曲线聚焦突破,在婴幼儿奶粉领域,金领冠也借鉴了中国飞鹤的营销策略,如同样举起“更适合”的大旗——“致力于打造更适合中国宝宝体质的奶粉”,渠道上也发力母婴渠道,并进行相应路演等,也连年取得了25%+的复合内生增长,加上澳优的收购,终于在2022年,奶粉及制品销量超过飞鹤,并在2023年上半年进一步加大总量领先优势,从而使伊利在中国乳业四大超千亿规模的板块全部称王,成为名副其实的“一超”!

伊利针对婴幼儿奶粉的聚焦发力成功地阻击了飞鹤,致使2022年飞鹤奶粉销量在连续5年高速增长后掉头下滑6.4%,以至于中国飞鹤在2022年年报中无奈声明:由于“本行業競爭不斷加劇,本公司預期前述目標無法實現”。

伊利针对飞鹤奶粉逆袭的反逆袭,再一次证明,包括定位战略在内的营销能力,只是很容易复制的营销工具,不能成为乳企的护城河!

多尔西在《巴菲特的护城河》中指出:“经济护城河是企业能常年保持竞争优势的结构性特征,是其竞争对手难以复制的品质”。也就是说,能成为护城河的要素一定是因具有持续性、结构性,因而难以复制的。30年乳王争霸史业已昭示:品牌、渠道、研发、奶源等独立要素虽然可以在短期内“一招鲜、吃遍天”,但因不具有结构性、所以容易被竞争对手所复制、颠覆与超越,不能使企业常年保持竞争优势,因而它们构不成乳企的护城河,如果误将这些仅具暂时性优势的竞争工具视作持续的竞争优势,并将其作为投资的依据,大概率会陷入价值陷阱。

二、伊利股份称霸乳业江湖的四大真正护城河

伊利股份之所以能在30年的乳王争霸中成为“一超”,是因为它具有稳定高效的治理机制、均衡互补的战略布局、厚度优先的管理系统、以及长期共赢的企业文化,这四大质素都是在长期历史发展过程中积淀而成的,并彼此交融为一个不可分割的整体,一种伊利独有的结构性特征,不能被任何竞争对手所复制、颠覆或超越,并因而形成伊利股份的四大真正护城河。

1、稳定高效的治理机制是伊利股份长期可持续发展的有力引擎

一如本人在《吃相合规又节制,伊利的管理层股权激励经得起压力测试》中所述,伊利股份在1996年上市后,通过三次定增,国家股在2002年被稀释到18.71%,正式奠定了伊利股权分散的局面。时任伊利董事长郑俊怀对伊利股份日常管理乃至投资、融资、并购等重大事项均有独立决定权,因当时伊利决策高效、管理灵活,得以迅速发展,同时大股东国资也对管理层资本运用的效率效益与合规性进行监管,并将侵吞国资的郑俊怀依法处理。

2006年以来,通过系列股权激励推进渐进民营化,名义上呼市国资为第一大股东,但实质上因以潘刚为核心的管理层整体股权占比超过国资,国资可通过董事会参与伊利的重大决策,但即不行政任命公司主要管理层,也不直接干预企业的日常经营。这种治理结构保障了以潘刚为核心的管理层的稳定以及伊利发展战略的连贯性,同时国资也通过管资本激励管理层不断进取,持续提出进入“全球10强”、“全球5强”……直到2030年“全球乳业第一”的长期目标,并为此十数年扎扎实实地进行“全国织网”、“全球织网”,不断夯实自己的竞争优势。

在“全国一片光明”的30年前,弱小的伊利“穷则思变”,运用1992年股改筹集的资金,1993年加码冰淇淋业务,在1995年成为全国冰淇淋销量第一并延续至今,攫取了第一桶金,1996年成为乳业第一股后,又在1997年、1998年、2002年先后三次增发,短短6年募集资金达13.5亿元,得以加强奶源、发力奶粉、尤其在1997年率先上马液态奶,在1999年专门成立液态奶事业部,并在2001年荣获液态奶、冰淇淋全国双料冠军,奶粉也跻身全国前三,不仅形成了完备的战略布局,也靠常温液态奶的飞速发展,于2003年一举超越光明。

相反,当时的乳业大王光明直到2000年才完成股改,即便在2002年上市后,上海国资仍然拥有60%以上的绝对控股权,不仅公司董事长与总经理等主要管理层均由政府任命,重大经营事项如投资奶源、上马新项目、合资合作等均需国资研究同意,管理层非经请示汇报并得到批准无权决定。以这样的机制面对需要迅速决策的完全竞争市场,光明必然被更为灵活高效的草原双雄超越,

据时任董事长王佳芬回忆,鉴于当时上海奶源不足,她提出“用全国资源,做全国市场”,建议光明除产业布局之外,还必须有资本布局,以通过购并解决奶源短板,结果却换来领导一顿痛骂:“你的利润都是我的,你就好好抓产业就行”。还有在光明与达能的合资谈判中,本来王佳芬为捍卫光明的利益与达能“约法三章”,但达能却事后绕过她直接去找大股东……利乐进入中国首先是找光明与三元洽谈,被拒绝后才找的草原双雄,而光明与三元之所以拒绝,恐怕主要是隅于上述决策机制,基本只拿死工资的管理层认为,多一事不如少一事吧?2007年王佳芬卸任时曾留下一句五味杂陈的话:“光明是国有企业,总经理、董事长的任命均需按照规定执行。经理人生涯终有终结之日……”。

在“搏杀蒙牛战”中,草创的蒙牛之所以能“跑出火箭的速度”短短8年就超越伊利,关键在于全员持股乃至大经销商入股的机制,激发了团队以及上下游产业链的创业激情。在被中粮收购后,在2009-2016年间三换CEO,创业元老几乎清空,内部战略、文化与组织结构几经调整,期间职业经理人出于短期业绩考量,对于奶粉、冰淇淋等弱势板块不是沉下心来打造自身品牌,而是在疯狂的并购中耗费了大量资源,致使不仅总规模被伊利快速超越,在奶粉与冰淇淋两大高盈利的千亿板块也丧失与伊利竞争的实力,眼睁睁目送伊利成为乳业“一超”。

2、均衡互补的战略布局构成伊利股份长期可持续发展的坚实底盘。

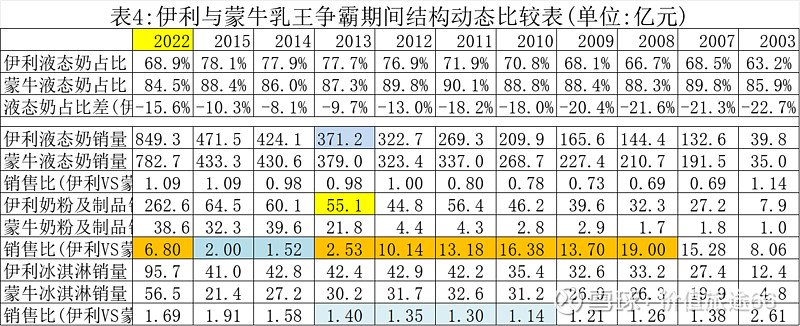

均衡的战略布局是伊利股份是区别于国内主要竞争对手的鲜明特征之一。并购澳优后,目前在国内乳品行业超过千亿元的全部4个赛道——液态奶、常温酸奶,奶粉、冰淇淋,伊利股份的销售收入全均居第一。这构成伊利股份的一大竞争优势,因为:

①均衡的品类布局可减缓上游原奶供应不均衡带来的扰动,利于获取稳定的低成本奶源,从而增强伊利的盈利能力。鉴于奶源直接关乎乳企的生产成本、产品质量与供应稳定性,所以乳品行业有“得奶源者得天下”之说。但乳业天然存在时间上、空间上的产销不均衡,利乐包解决了北方奶源销往南方市场的空间不均衡问题。但由于作为主体的液态奶必须即时用原奶生产,原奶则因受奶牛产奶周期影响,在液态奶消费低迷的1-3月产量富裕,在液态奶消费旺季的8-10月反而产量下降,因此如果只生产液态奶,仍会产生原奶供销在时间上的不均衡。由于奶粉与冰淇淋即可用原奶生产,也可用易于保存的原奶加工品生产,在原奶生产不足时,可以进口低价大包粉,在原奶生产富裕时可以喷粉保存;有奶粉与冰淇淋的庞大规模打底,伊利就可以更好地平滑这种产销波动,从而利于获取充足而稳定的低成本奶源。

②均衡的品类布局可以在下游渠道推动、广告拉动以及内部管理平台上协同,利于有效降低销售费用与管理费用率,从而增强伊利的盈利能力。

③均衡的品类布局可以增强伊利销量与利润的稳定性,在某一品类如液态奶因竞争激烈价格战加剧时,其他板块如奶粉和冰淇淋能以稳定的盈利支撑伊利应对竞争,从而利于在与旗鼓相当的对手进行长期消耗战中胜出。

在与蒙牛长达十几年的争霸战中,伊利这种均衡互补的战略布局优势就显露无疑。如表4显示,在向伊利发起挑战之初的2003年,蒙牛就是偏科生,高度依赖液态奶(液态奶占比高达86%),除液态奶接近伊利外,奶粉与冰淇淋均被伊利碾压,而伊利的液态奶占比只有63%,品类较为均衡。这就意味着,只要液态奶的盈利能力遭到持续压制,蒙牛就会一直处于资金链紧绷的状态,无力同时培育另外两个品类,而伊利同时有奶粉与冰淇淋支撑,长期的消耗战总有一天会让蒙牛难以为继!事实上,如表2所示,从2004年起,伊利的净利润率就降到3%以下,直到2011年伊利总收入超越蒙牛,利润率才提升到4%以上并在10年中第一次高于蒙牛,到2015年液态奶销售收入超越蒙牛后,利润总额已相当于蒙牛的1倍。之所以如此,是因为在2013年之前,伊利液态奶的毛利率多在29%以下,部分年份甚至在25%以下,双方这个消耗战一直打了10年,直到2014年伊利液态奶的毛利率才恢复到30%以上,然后在2015年恢复到34%以上,这有力证明,在“搏杀蒙牛战”中,伊利有效利用了这种均衡互补的战略布局优势来消耗蒙牛。

同理,当前的“奶粉争霸战”,虽未最终尘埃落定,但严重依赖奶粉单一产品、且过度依赖爆款产品营销的中国飞鹤,面对同样高举“更适合”大旗,并可以不计短期利润的“金领冠”等伊利奶粉家族的群殴,想长期保住中国婴幼儿奶粉第一,恐怕很难!

3、厚度优先的管理系统为伊利股份的持续发展提供超长续航。

相对其他快消品,乳制品行业具有如下鲜明特点:①产业链长,加工业进入门槛虽然不高,但受制于优质奶源乃至更上游的饲料以及奶牛育种,持续发展壮大的资金与管理壁垒均较高。②乳制品的本质是营养品,核心在于补充蛋白质和钙质,研发门槛不高,产品易于同质化,毛利率不高。同时乳制品下游产品品类庞杂,不同品类乃至同一品类不同的细分市场,往往需要不同的品牌覆盖,消费渠道也有差异,品牌与渠道壁垒也不高,为抢夺市场份额不得不提高广告和销售费用投入,因此净利润率也不高。 ③多数乳制品尤其是液态奶保质期短,占成本大头的原奶保鲜期更短,因此要求高周转,对运营效率要求高。

上述特点注定,奶源、品牌、渠道、研发等任何单一要素固然败事有余、但均成事不足,即都不能单独成为乳企的护城河。乳企要赢得持续竞争优势,不仅要打造从上游奶源(乃至饲料与奶源育种)到下游餐桌的完善产业链,还要持续优化包括产品质量、研发、生产运作、渠道以及品牌等全面高效的运营系统。在这个链条与系统中,最长板虽可能让企业一时跑得快,但最短板才决定乳企的续航能力,即决定企业能走多远,能做多大!

伊利之所以能在乳业争霸中奠定如今的“一超”地位,关键原因之一在于伊利一直秉承”厚度优于速度“的理念,持续补强自己的产业链、不断优化自己的管理系统。在潘刚看来,所谓“厚度”,就是必须具有稳健扎实的基本盘——由规模、品牌、渠道、创新、供应链协同所构成的系统,其中最关键的是“品质”与“管理”。“品质”对外,于经济起伏时仍能获得市场认可与业绩增长的保障;“管理”对内,随环境变化而持续创新并获得不竭增长的源泉。

伊利把赢得市场比喻为捕鱼,认为“与其临渊羡鱼、不如退而织网”,因此2006年即推进“全国织网”,以实现奶源、生产、销售、市场的一体化运作,在率先形成“纵贯南北、辐射东西”的全国化布局后,又在2013年启动“全球织网”,持续编织“全球优质资源网、全球创新智慧网、全球市场营销网”三张网,通过数十年如一日地持续织网,伊利得以整合国际物质资源与智慧资源,做强自己的标准与解决方案,形成了自己的管理“厚度”与“扎实的基本盘”,最终赢得竞争,就是自然而然的了。

在“搏杀蒙牛战”中,尽管信奉“飞船定律”的蒙牛,在早期靠机制与营销“跑出了火箭般的速度”,但奶源等短板使其在行业危机中,被迫卖身自救,至于引起战略摇摆,最终被伊利超越并逐步拉大差距。

最能说明伊利“厚度”强大的案例是常温酸奶争霸战,虽然常温酸奶赛道是光明以“莫斯利安”率先打开市场,蒙牛以“纯甄”品牌强势跟进的,然而上市最晚的伊利“安慕希”,则只用短短5年销量就突破200亿元,占据了50%以上的份额!而最初发现常温酸奶这个大鱼群的“莫斯利安”几乎成为“先烈”,强势跟进的“纯甄”依然只是在跟进,为什么呢?因为光明的渔网没有蒙牛的大、而蒙牛的渔网没有伊利的大!

4、长期共赢的企业文化为伊利股份的可持续发展提供智能导航

在威廉姆森的四层次制度分析框架中,以“文化”为代表的非正式制度被置于第一层次,认为文化“为所有活动设立了框架”,同时其在所有制度层次中变化最为缓慢,因而对“经济系统的长期特征产生长远而深入的影响”。相较其他短期易变的因素,优秀的企业文化因难以复制且影响深远,往往成为企业在长期竞争中取胜的最深广也最为持久的护城河。一如潘刚所言:“无论过去还是未来,企业文化都是我们成功的法宝”。

伊利在“搏杀蒙牛战”中的胜利,其实是“长期共赢、稳健平衡”的企业文化,相对蒙牛“营销至上、速度为王”企业文化”的胜利。牛根生时代的蒙牛信奉“飞船定律”——“不是在高速中成长,就是在高速中毁灭。如果达不到环绕速度,那么只能掉下来;只有超越环绕速度,企业才能永续发展”;而当时更年轻的潘刚却强调“厚度优于速度、行业繁荣胜于个体辉煌,社会价值大于商业财富”。当时更年长的牛根生曾说,“命和运其实是两码事,企业做好了是运,做不好是命”,显得赌性十足,并在办公地点广布类似的口号与标语;而潘刚则反复告诫团队:“企业的每一步发展都必须有坚实的积累,我们的发展战略目标都绝不是口号,我们将稳打稳扎地做好每一件事”,“伊利从不虚夸、不浮躁,在稳健基础上的快速发展是伊利的风格,踏实做事是伊利人的内在品质”。

当伊利2006年开始长期的“全国织网”时,信奉”速度第一“的蒙牛,仍然过于依赖能短期见效的营销,而忽视奶源、质量控制等需要长期投入才能见效的经营要素,因而导致在“三聚氰胺”事件中陷入比伊利更大的消费者信任危机。在面对大规模召回产品所造成的巨额损失时,执着于自身发展速度的内向文化,蒙牛选择与经销商五五开承担,而伊利则秉承“长期共赢”的文化,选择了企业全额承担,蒙牛因此失去了一些优质经销商,拉大了与伊利在渠道上的差距……结果当伊利在2012年织成遍布全国的三张网时,蒙牛却不得不仍进行奶源、品控、战略布局、公司治理与企业文化的调整与补课,二者的差距也从此越拉越大。

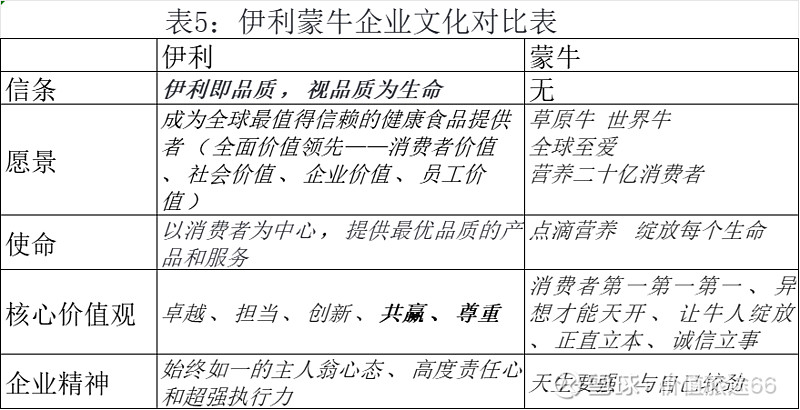

在各自最新版的企业文化中,历史的传承也显而易见,如表5所示,相较口号文化印记犹存的蒙牛,

伊利在企业文化方面注重长期共赢与均衡的特点依旧鲜明,表现在①伊利明确将“伊利即品质”作为信条,并提出“100%用心、100%安全、100%健康”的标准,以及“人人都是品质创造者”的落地要求。而蒙牛依然没有将品质提炼到企业文化中。②伊利针对企业愿景,提出“全面价值领先战略”,注重消费者、社会、员工与企业价值的均衡,而蒙牛依旧只是单纯体现消费者导向的市场营销思维。③伊利的核心价值观中强调了与利益相关者的“共赢”、对多元文化的“尊重”,蒙牛则强调绽放天生要强的”牛人”等。

品质是食品企业基业长青的根本,强调全面价值与共赢体现了全球一流企业的ESG胸怀,尊重多元文化是国际化企业的必要特征,伊利最新升级版的企业文化对这些要素的强调,显示其格局已具超越国内竞争,在企业文化上已经为实现全球乳业第一的目标,设置了智能导航。

上述四大要素不仅各自构成伊利股份的护城河,同时又彼此交融、互为强化——稳定的治理机制保证了核心管理层的长期稳定、积淀了长期共赢、稳健平衡的文化,保障了均衡互补战略的延续、增强了伊利的管理厚度,从而促进伊利赢得竞争,这又反过来强化了现有的治理机制与文化.....如此形成一个竞争优势持续强化的良性循环,使伊利股份从30年前的一个边地小厂成为当前的中国乳业“一超”,相信在可见的将来,也将继续助力伊利股份实现“全球乳业第一”乃至更远的目标。@雪球创作者中心