伊利和蒙牛的未来悲观吗?

来源:财经杂志商业评论

对于伊利和蒙牛,上游原料奶周期性过剩,短期不利,长期看却是有利因素

文|刘建中 陈汐

多年以来,中国乳制品行业保持着“两超多强”、百舸争流的竞争格局。伊利股份(600887.SH)和蒙牛乳业(02319.HK)是中国乳制品行业的两家超级企业。

2024年上半年,伊利和蒙牛交出的成绩都不算理想。伊利营业收入597亿元,同比下滑9.5%;扣非净利润53.2亿元,同比下降12.8%。蒙牛营业收入447亿元,同比下滑12.6%;归母净利润24.5亿元,同比下降19%。

图1显示,从营业收入增速看,伊利和蒙牛2024年上半年成绩可算2010年以来的15年最差成绩。

图1: 伊利和蒙牛的上半年营业收入增速(2010年-2024年)

当然,对于伊利和蒙牛的情况,市场早有预期,在市值上也有所体现。伊利的总市值从2022年1月1日收盘的2653亿元,下降到2024年8月31日收盘的1441亿元,下跌幅度为45.7%。该下跌幅度超过了同期A股沪深300的跌幅32.8%,也超过了同期A股饮料公司跌幅中位数42.4%。

蒙牛的总市值从2022年1月1日收盘的1747亿港元,下降到2024年8月31日收盘的523亿港元,下跌幅度为70%。该下跌幅度大幅超过了同期恒生指数跌幅23.1%(因为港股饮料公司过少,所以没有比较蒙牛与港股饮料公司的跌幅)。

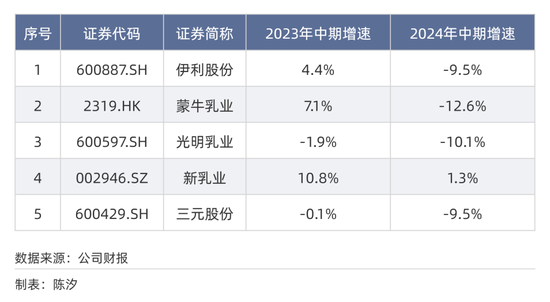

除了伊利和蒙牛,上市五大乳企还包括光明乳业(600597.SH)、新乳业(002946.SZ)、三元股份(600429.SH)。表1显示,2024年上半年,五大乳企的营收增速都显著低于2023年同期数值。而且,2024年上半年,五家公司中仅新乳业的营收微增1.2%,其他四家的营收都出现了下滑。

表1: 五大上市乳企的2023年和2024年中期营收增速

为何五大上市乳企的业绩会普遍下降?

一位资深券商首席分析师认为,上市乳企业绩普遍下降的主要原因是经济增速放缓带来的消费疲弱。

但是,笔者认为另外一个因素同样不可忽视。甚至,如果想要正确判断上市乳企的未来,另外这个因素可能更加重要。这个因素是,上游原料奶供应的周期性过剩。

在以上两个因素的共同作用下,伊利和蒙牛2024年上半年营收增速都创下了15年新低。而未来,以上两个因素中任何一个得到缓解,伊利和蒙牛的情况就会有所改善。

我们先看看原奶周期性供给过剩对大型乳企的影响。

原料奶周期

很多人知道经济中存在“猪周期”,但不知道“奶牛周期”。其实,“奶牛周期”的产生机理和“猪周期”类似。

当原奶供给不足而价格上升时,牧场会积极增加奶牛存栏量,原奶供给逐渐赶上了需求;但由于奶牛存栏具有滞后效应,原奶供需达到平衡时,后备的小奶牛仍会长大产奶,导致原奶供给超过需求;供大于求导致原奶价格下跌,大型牧场开始淘汰奶牛,而实力弱小的牧场被淘汰出局。慢慢地,供给下降导致供需关系再次转换。

“奶牛周期”也可称为“原奶周期”或“原料奶周期”。外部突发因素也可以改变“原奶周期”,比如环保整治、疫情都可能导致原奶供给不足。事实上,2020年初疫情突发,原奶的生产和收购就出现一定困难。2021年,由于需求恢复等原因,导致了乳企抢奶源现象。为遏制此现象,2021年3月29日,中国乳制品工业协会发布《关于坚决制止高价抢奶行为的通知》,要求会员单位执行各地制定的原料奶收购指导价,不抢奶、不抬价。

上一次原奶过剩开始于2015年。图2显示,2015年原奶收购价格下降到底部区域,并且2015年-2017年原奶价格一直在底部波动,2018年之后价格才开始上升。

图2: 中国主产区原奶平均价(元/公斤)

图3: 中国奶牛的存栏量(10万头)

主营业务为奶牛饲养的上市公司股价,也可以反映原奶是否稀缺。2023年,现代牧业(01117.HK)拥有超过45万头奶牛,产奶量超过258万吨,占中国总产奶量的6.14%。按照2023年产奶量,现代牧业是中国排名第二的奶牛牧场企业,其实际控制人为蒙牛。

图4是现代牧业的股价走势图。不难看出,2013年-2014年、2021年初是原奶最为稀缺的时候。(股价的两个峰对应两个原奶最为稀缺的时段。)

图4: 现代牧业的股价(月线,前复权)

以上介绍了中国的“原奶周期”,那么“原奶周期”如何影响大型乳企的业绩呢?

原奶周期对大型乳企的影响

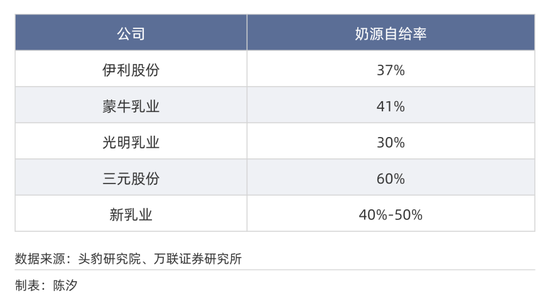

大型乳企为了稳定产出,也为了保证品质,都有比较高的奶源自给率。表2是五大上市乳企2021年的奶源自给率,最近几年此数值还有所提高。在自己控制的牧场之外,大型乳企还会和其他牧场签订收奶合同。

表2: 五大上市乳企的奶源自给率(2021年)

大型乳企的原奶自给策略有显而易见的益处,但当原奶价格进入下行周期时,代价也会出现。此时,小乳企更具竞争优势,会抢占市场份额。

大型乳企为了帮助自己控制的牧场渡过难关,收奶价格一般会高于市场价格。而且,即使不是控股牧场,大企业比较看重信誉,会履行以前签订的收奶合同。这也会提高大型乳企的综合收奶成本。

当产量过剩时,乳企会拒收一些牧场的原奶。而当这些牧场缺乏资金周转时,会急于出售存奶,导致市场上会出现很多低价原奶。小乳企奶源自给率低,此时劣势变为优势。市场上奶源充足,小乳企可以货比三家,拿到市场上的便宜奶源,与大企业展开价格竞争,抢夺客源。所以,当奶源过剩时,自给率高的大型乳企业绩往往表现较差。

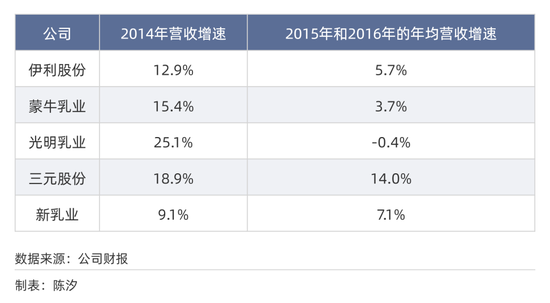

上文讲过,上一轮原奶过剩发生于2015年-2017年。对于大型乳企而言,过剩的前期,即2015年-2016年,业绩所受影响更大。2015年-2016年的情况与目前类似,我们看看彼时五大上市乳企的营收增速情况。

表3显示,五大乳企2015年和2016年的营收年复合增速显著低于2014年。而且表3中伊利、蒙牛、光明三家企业的营收增速下降尤为明显。

表3: 五大上市乳企2015年-2016年的营收年复合增速

所以,2024年上半年伊利和蒙牛营收增速下降,不仅仅因为消费疲弱,也因为上游原奶过剩。那么,伊利和蒙牛的未来会怎样?

更远的未来不悲观

对于2025年伊利和蒙牛的情况,我们不确定,但对于更远的未来,我们不悲观。理由有三。

第一,原奶价格下行周期终会见底。

不少从业多年的人士表示,本轮调整周期的严峻程度已经超过2016年。中国奶业协会副会长李胜利在2024年7月讨论行业情况时说,2024年行业亏损面超过80%。

根据李胜利了解的情况,宁夏奶牛存栏量从2023年底的91万头下降到2024年5月的81万头,部分牧场已经不养后备牛;河北牛场由2024年初的833家下降到745家;3月份去产能至今,全国每天消减近4500吨原奶。

据行业专家测算,每天减少8000吨-10000吨原奶之后,可以显著缓解原奶过剩的情况。当原奶保持低价,行业大面积亏损持续,现金储备不足的奶牛场会持续出局,原奶周期终会见底。根据中金公司的研报,原奶周期见底时间为2025年中期。

当原奶过剩问题得以解决,与小型乳企相比,大型乳企将重新掌握竞争优势。

第二,中国人均乳制品消费量未来仍会上升。

与国际相比,中国居民乳制品消费量仍处于较低水平,人均年消费量约为世界平均水平的三分之一、为亚洲平均水平的二分之一。2023年中国居民乳制品消费量约为120克/天,远未达到《中国居民膳食指南 (2022)》中人均摄入乳制品300克/天的低限推荐量。

随着消费者健康意识提升和乳制品消费习惯的养成,也随着低温奶等产品的渗透率提高,乳制品消费量仍有较大增长空间。乳制品行业发展潜力依然较大。

第三,原料奶阶段性过剩有利于大型乳企构建竞争护城河。

李胜利估算,在本次调整期将有超过30%的小型奶牛场退出。伴随小型奶牛场退出,大型乳企对上游的控制率将进一步提高。而当需求回暖,谁掌控牧场越多,谁收益越大。

同时,上游的控制率提高,可以防止其他行业巨头的跨界竞争。跨界巨头想在乳制品行业占有一席之地,必须有奶源。巨头如果自己养奶牛,就会导致原奶过剩,全行业亏损;而购买原奶可能无法满足其生产需求。甚至巨头可能面临无奶可收的境地,因为奶源都在竞争对手控制之下。而且,几轮原奶过剩周期之后,目前绝大部分优质奶源地已经被大型乳企掌握。跨界巨头进入乳制品行业,起点就输了。

而且,原奶价格下降周期中,伊利、蒙牛等大厂可以淘汰低效资产、低效人员,降本增效。2024年伊利的管理费用同比下降12%,蒙牛的管理费用同比下降11%。在降本增效之后,大型乳企可以轻装上阵。

综合以上三点,在未来原奶周期向上的过程中,伊利和蒙牛作为两家超级大型乳企,会明显受益。

*题图/东方IC

(作者为《财经》产业研究中心研究员;编辑:刘建中)