10年5倍!不可小觑的长江电力

2023年1月4日,长江电力股价再创历史新高,令多少投资人羡慕嫉妒恨。

其实,从2014年初以来,A股市场大盘经历了几轮牛熊周期,但长江电力稳步上涨,累计涨幅已经达到500%,10年年化复合收益率高达19.6%。另外,期间回撤较小,给人非常好的持股体验。

当前,长江电力市值已经高达5750亿元,是全球市值最大的水力发电龙头,在A股排在第15位。对于长电,北向资金历来都是青睐有加的。最新持仓市值418.5亿元,位列其重仓股第4名,仅次于贵州茅台、美的集团和宁德时代。

这样一家股价长虹的电力巨头,到底怎么看?

01

长江电力业务很简单,旗下主营6座巨型水电站,包括三峡、 葛洲坝 、溪洛渡、向家坝、乌东德、白鹤滩。

2023年,6座水电站总装机量高达7169.5万千瓦,约占全国水电装机量的17.3%,其市占率远高于排名其后的华能水电、国投电力、国电电力、桂冠电力等等。

其中,三峡水电站装机总量达到2250万千瓦,是全球最大的水利发电站。全球第二名是白鹤滩,装机总量1600万千瓦,于2023年1月注入长电的巨型水电站。其次,全球第四、第七、第十一名分别为溪洛渡、乌东德、向家坝,装机量分别为1386万千瓦、1020万千瓦、640万千瓦。

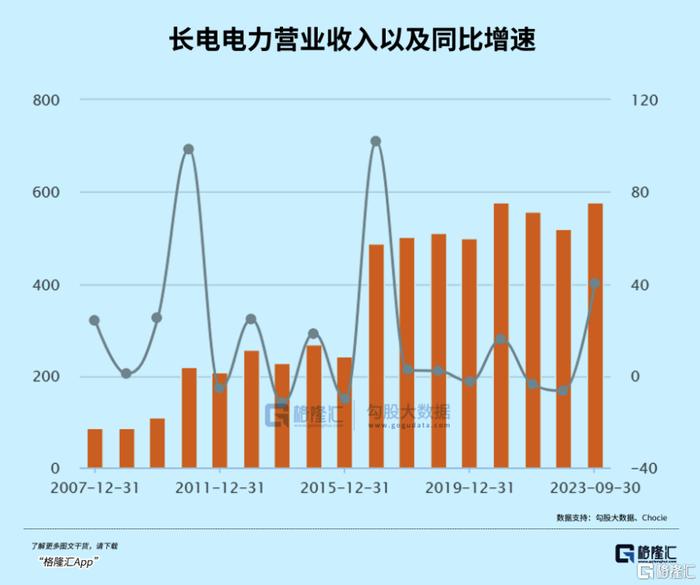

长电拥有如此庞大规模的水电站,源源不断为其营收利润贡献弹药。2003年上市当年,营收仅为29.86亿元,到2009年超过100亿元大关,到2010年超过200亿元,到2017年超过500亿元。去年前三季度,营收高达578.55亿元,同比增长40.2%。归母净利润2003年仅为14.38亿元,2016年已经突破200亿元。去年前三季度高达215亿元,同比增长13.6%。

从历年营收和净利润可看出,2009年、2015年、2023年有三次跨越式抬升。主要是因为在这几个节点上,有新电站资产注入。

再看盈利能力。历年来,长电销售毛利率均在50%以上,不少年份更是有60%以上。销量净利率长年在40%以上。去年三季度末,回落至37.85%。最近两年,毛利率、净利率双双下滑,主要系2022年遭遇数十年一遇的干旱少雨,上游来水偏枯。

长电三费控制较好,长年保持下滑态势。从2011年的22.54%下移至2022年的10.96%,累计幅度高达11.5个百分点。2023Q3突然飙升至18.33%,主要系财务费用率大增。这是因为收购云川公司后(旗下乌东两个电站),带息负债规模增加,以及利息资本化金额减少。

再看分红。2003年上市以来,累计分红1628亿元。且按照公司章程规定,2021-2025年现金分红比例不低于70%。2022年,分红金额高达200亿元,分红比例直接拉高到94.3%,股息率达到4%,创下分红金额、分红比例的历史新高。

如此稳健且持续的业绩表现,是长江电力股价持续上涨、内外资机构追捧的重要逻辑。

02

有人说,长电把金沙江两座电站收购并表之后,业绩增长已经触达了天花板,未来没有了成长性。因为中国可能没有合适的地方再修巨型水电站了。

不过,我并不这样认为。

第一,电价存小幅抬升预期。

长电发电业务营收,一方面来源于发电装机量,另一方面源于电价。前者可能没有什么增长空间了,但电价存在不小上浮预期。

2018年以来,长电水电电价平均低于0.3元/千瓦时,市场化交易电量占比维持在10%左右的低水平上。

不过,2023年新注入的乌东德、白鹤滩将提升整体市场化电量占比。尤其是白鹤滩在2022年过渡期后将完全实现市场化。其输送至浙江上网电价为0.323元/千瓦时,输送至江苏的电价为0.325元/千瓦时。且按照机构预测,乌白两座电站向高电价输送的占比将由60%提升至80%。

再看整个电力行业,2022年市场化交易电量5.25万千瓦,占社会总用电量的60%以上。且按照当年年初发改委、能源局指导意见,到2025年全国统一电力市场体系将初步建成。到那时,水力发电电价整体或有小幅抬升可能。

第二,固定资产折旧藏巨额利润。

长电经营成本主要是固定资产折旧和贷款利息。在2022年,公司归母净利润为216.5亿元,而固定资产折旧就高达110亿元(机器设备折旧计提52.6亿元,挡水建筑折旧计提32亿元)。

截止2022年末,挡水建筑物固定资产总额为1020亿元,占比48%,折旧年限为40—60年。其次是房屋及建筑物为656亿元,占比31%,折旧年限8—50年。机器设备为416亿元,占比20%,折旧年限5-32年。

长电会计处理过于保守,也隐藏了巨额的利润。

比如,水轮机、发电机折现年限为18年,但实际使用年限会远远超过18年。比如1981年投入运营的葛洲坝,距今已经43年了,但首台发电机至今仍在运营发电。

再比如三峡电站,在2021-2030年陆续有机组折现到期,但发电资产可以继续使用。据东吴证券测算,三峡电站32台机组,在2030年折现完全到期后,其毛利率将比折现期间的毛利率高出22.2%。

第三,投资收益贡献一定利润。

2023年年中报披露,长江电力对外投资公司高达64家,包括国投电力(持股比例14%)、湖北能源(26.2%)、桂冠电力(10.2%)、川投能源(10.9%)、云南水电(23%)等水力发电龙头。

这些年,长江电力的投资获取了非常优厚的回报。2018-2022年及2023H1,投资收益分别为27亿元、31亿元、41亿元、54亿元、46亿元、27亿元,占当期规模净利润的12%、14%、15%、21%、22%、30%。

当然,未来长江电力可能还有遥远的故事可以讲。

在西藏规划建设的墨脱水电站,装机容量达到6000万千瓦,发电量是3000亿千瓦时。这将会是三峡水电站的3倍之多。

不过,该规划提出至今,仍未正式动工。如果未来确实要修建,可能会自建一个水力发电集团,也有可能由三峡集团牵头建设。如果是后者,长江电力可能依旧是被考虑注入的资产主体。

目前,墨脱水电站还处于勘测阶段,离建成投产运营,可能需要几十年。要知道,三峡水电站建设周期长达11年6个月。最后一个潜在点当听一听故事就好了,不要太当真。

03

目前,长江电力PE为25.94倍,PB为2.92倍,与自身过去估值水平相比,处于一个相对较高的位置。长电股价长年持续稳步上涨,给予中长期投资者相当稳定的投资预期,自然也会给予一定的估值溢价。

虽然长电未来仍有固定资产折旧、电价上浮、投资收益贡献潜在增长,但中长期增速应该是不及过去的年份。因为未来大概率是没有类似乌白这类的巨型水电站可以注入,还是缺少增长的预期锚。

但好在经营相当稳健、分红又高,长电可能会持续遭到市场热捧,估值略微溢价亦是正常的。但拿着长电,就不要想着很快暴富,更为合理的预期是就当买了AAA级债券,每年有个百分之几、百分之十的投资回报。

如此回报,你又看得上吗?