50亿募资拆匀拆细,财达证券大修定增预案,财富管理、投行、资管等被定向输血

财联社5月30日讯(记者 林坚)随着定增事项稳步推进,财达证券决定结合实际情况对募投方向做大调整,这样“大刀阔斧”的改动在近年来券商再融资内并不多见。

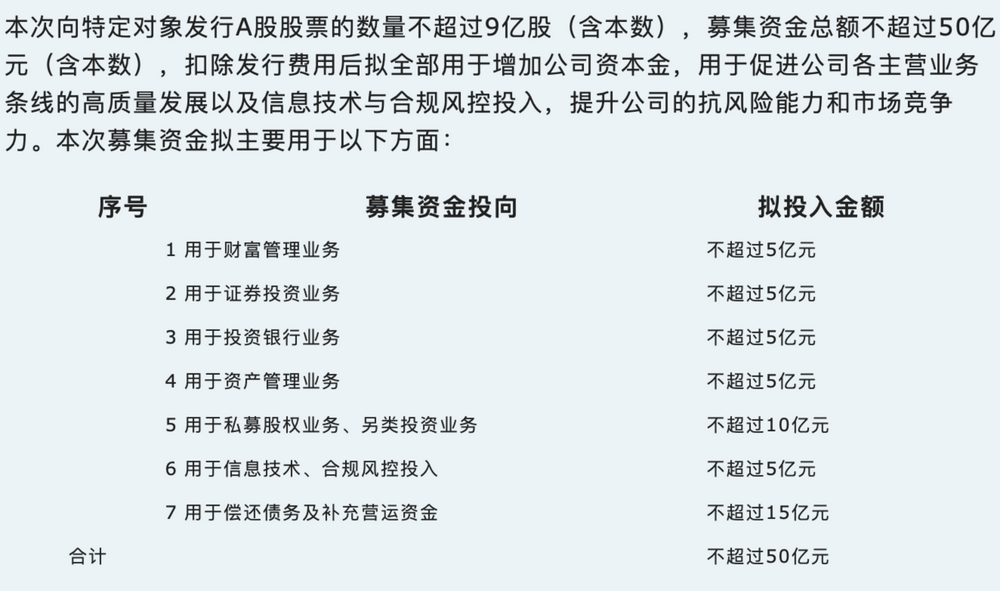

5月30日晚间,财达证券发布公告称,公司拟对50亿元定增预案内容做出调整,调整主要表现在募集资金投向更将聚焦业务层面,且更符合证券监管部门相关监管要求与产业政策导向。

图为财达证券发布的调整募资资金投向的公告

图为财达证券发布的调整募资资金投向的公告募资投向改为7个,新增财富管理等业务及IT合规

根据公告,财达证券50亿元定增预案原来主要投向融资融券业务(15亿元)、证券自营业务(20亿元),以及用于偿还债务和补充营运资金(15亿元)等三大方面,其中业务涉及仅有两融和自营等两个业务。记者注意到,经过调整,50亿元募资额将投向7个方面:

一是用于财富管理业务,不超过5亿元;

二是用于证券投资业务,不超过5亿元;

三是用于投资银行业务,不超过5亿元;

四是用于资产管理业务,不超过5亿元;

五是用于私募股权业务、另类投资业务,不超过10亿元;

六是用于信息技术、合规风控投入,不超过5亿元;

七是用于偿还债务及补充营运资金,不超过15亿元;

可以看到,除了用于偿还债务及补充营运资金的投向仍然是15亿元,而业务层面投向做了大调整。原先定增预案仅投向两融和自营等两大业务方向,而最新募资投向不再保留两融业务这一类别,且减少了自营业务的比重,改为财富管理、证券投资、投行、资管、私募股权、另类投资等业务方向,此外还有IT和合规投入。整体看过去,50亿元精准输向财达证券各个业务线,自营条线的投向更加细分化。

针对上述调整,财达证券表示,是为了响应中国证监会关于券商“必须聚焦主责主业,树牢合规风控意识,坚持稳健经营,走资本节约型、高质量发展的新路,发挥好资本市场‘看门人’作用”的倡导,因此公司结合自身实际和行业情况做出调整。尽管募投有所调整,但财达证券主营业务和业务收入结构不会因本次定增而发生重大变化,募集资金投向与财达证券自身的经营实际情况和行业发展趋势相适应。

记者留意到,今年1月,中国证监会新闻发言人答记者问,倡导证券公司自身必须聚焦主责主业,树牢合规风控意识,坚持稳健经营,走资本节约型、高质量发展的新路,发挥好资本市场“看门人”作用。同时,证监会也会支持证券公司合理融资,更好发挥证券公司对实体经济高质量发展的功能作用。

财达证券称,随着定增顺利进行,公司筹资活动产生的现金流入将大幅增加;随着本次募集资金的逐渐投入使用,实现价值创造,公司经营活动产生的现金流量净额也将有一定程度的增加。

值得关注的是,另据公告,因公司调整了定增预案内容,财达证券定增预案的各项文本也做了修改,包括投向的情况表述、背景等等。目前,修订过的定增事项尚需提交公司股东大会审议(6月20日召开),最终定增落地还需交易所与证监会审批。

自营欠佳,财富管理、资管有亮点

根据公告,财达证券作为河北省内唯一法人券商,经过二十余年的发展,已经成为具有独特区域优势的综合性券商。2022年,财达证券业绩表现符合行业大趋势,有所承压。

数据显示,截至2022年年底,财达证券资产总额438.43亿元、归属于母公司股东权益111.39亿元、净资本109.78亿元,分别较上年末减少3.2%、减少0.18%、增加5.45%。2022年,公司实现营业收入16.44亿元,同比减少34.89%,利润总额3.96亿元,同比减少56.64%,归属于母公司股东的净利润3.02亿元,同比减少55.55%。

图为财达证券2022年各项业务表现情况

图为财达证券2022年各项业务表现情况记者留意到,本次财达证券调整定增募投方向所涉及的内容,与其在2022年年报内提到的战略规划,有着准确对应。

公司以持续深入推动向财富管理转型为契机,厚植存量优势,寻求增量突破,全力夯实经纪业务的基础性地位;以不断提升服务客户、服务实体经济的能力和水平为目标,继续推动投资银行、资产管理业务实现新发展,创造品牌效应;以科技赋能为抓手,最大限度提升证券投资业务抵御市场波动的能力,构建追求确定性收益特色的业务发展模式;以推进新一轮国企改革深化提升为抓手,进一步夯实市场化体制机制建设;以进一步提升合规风控管理能力和水平为抓手,全力保障公司持续稳定健康发展,在建设现代金融企业、奋力开启由弱到强的道路上实现新的突破。

不难发现,财富管理业务成为本次预案调整后排在首位的业务。据记者观察,近年来,财达证券加快推动从传统经纪业务向财富管理模式的转型。除此之外,自营成为财达证券业务条线的隐忧,资管业务出彩明显。2022年,财达证券证券自营板块实现营业收入-0.54亿元,同比下降111.08%,主要原因为交易性金融资产公允价值大幅下降以及分解公司总部债务融资利息支出因素影响;资管业务实现营业收入1.05亿元,同比增长81.95%。

记者了解到,财达证券通过全资子公司财达鑫瑞投资从事另类投资业务。2022年,财达鑫瑞投资无具体投资项目。这次募投新增了另类投资业务,也体现了财达证券对子公司发展的力推态度。

关于新增合规投入与IT投入,财达证券也在2022年有所加大。公司合规风控投入累计达 7651万元,信息技术累计投入约 1.19 亿元。

根据调整修订后的定增预案,财达证券表示,定增落地后,公司的总资产、净资产及净资本规模将相应增加,资产负债率也随之下降,资产负债结构更趋合理,从而有效降低财务风险,公司资本实力得到增强。

财达证券称,公司通过本次发行能够弥补公司的资本金短板,在财富管理、证券投资、投资银行、资产管理等主营业务条线的转型升级发展以及信息技术与合规风控方面加大投入,实现公司稳健经营与业务高质量发展,进一步提升公司的整体盈利能力与风险抵御能力。

也值得关注的,定增同样存在风险。财达证券表示,本次向特定对象发行A股股票募集资金用于增加公司资本金,以扩大业务规模,提升公司的抗风险能力和市场竞争力。本次向特定对象发行A股股票完成后,公司的总股本和净资产将会增加。然而,募集资金投入到公司实际业务后到产生业绩收益需要一定的时间,公司的收入和利润水平在短期内可能无法与股本规模等比例增加,因此公司的每股收益指标存在短期内下滑的风险。

对于本次定增,财达证券得到了大股东的鼎力支持。根据公告,本次财达证券定增发行股份不超过9亿股,其中,财达证券第一大股东唐钢集团拟认购不超过3.11亿股,认购金额不超过17.27亿元,占比总募资额超三成。