【华安证券·医疗器械】行业点评:设备更新政策加速落地,长期看好医疗设备板块

短期来看,设备更新政策落地,预计 2024 年下半年招采加速

推动新一轮大规模设备更新和消费品以旧换新,是党中央着眼高质量发展大局作出的重大决策部署。中央财经委员会第四次会议强调,加快产品更新换代是推动高质量发展的重要举措,要鼓励引导新一轮大规模设备更新和消费品以旧换新。

2024 年 7 月 25 日,国家发展改革委、财政部对外发布《关于加力支持大规模设备更新和消费品以旧换新的若干措施》,统筹安排3000 亿元左右超长期特别国债资金,加大支持力度,大幅度扩大支持范围、大幅度优化组织方式、大幅度提升补贴标准。行业涉及工业、环境基础设施、交通运输、物流、教育、文旅、医疗等领域设备更新。

根据设备更新行动,医疗行业主要致力于加强优质高效医疗卫生服务体系建设,推进医疗卫生机构装备和信息化设施迭代升级,鼓励具备条件的医疗机构加快医学影像、放射治疗、远程诊疗、手术机器人等医疗装备更新改造。推动医疗机构病房改造提升,补齐病房环境与设施短板。

我们认为,短期内 2024 年下半年,设备更新专项行动资金下放,同时部分项目直接受益于超长期国债资金支持或中央财政贴息政策支持,2024 年上半年医疗设备招采下滑的趋势会得到扭转。

长期来看,医疗需求稳定,预计医疗设备行业长期复合增速超 10%

医院会基于存量设备自然损耗、业务科室配置、诊疗量增长、技术更新、学科建设等需求,购置医疗设备,设备类型主要包括患者承载器械、临床检验器械、医用成像器械等。

我们认为,医疗设备行业长期增长的基础在于,(1)财政卫生健康支出对卫生健康事业的支持,阶段性财政支出的节奏、规模也会影响医疗设备的增速。财政资金在整体的医疗设备采购资金中占比较高,不同级别医院、不同地区的比例不同,就以上海松江区为例,其下属 7 家公立医疗机构 2020-2023 年的设备采购预算中财政资金占比超 60%。我们对财政卫生健康支出结构的拆解以及医疗设备采购资金来源的拆解,预计财政卫生健康支出资金中的 10%左右用于医疗设备的采购。“财政卫生健康支出”这一月度指标可以成为医疗设备招采的先验指标。(2)诊疗需求推动。医疗设备与整体的卫生健康诊疗需求正相关,尤其是住院病人的需求。未来 10 年,我国人口老龄化加深、职工参保人员结构中退休人员占比提升,人均住院次数增加,无论是设备更新需求还是设备新增需求,都支撑行业保持平稳增长。我们预计医疗设备的长期复合增速将保持在10%左右。如果再遇到疫情爆发、财政支出扩张周期等情况,平均增速可能更高。

财政卫生支出下半年不及预期风险。

1

近期大规模设备更新政策梳理

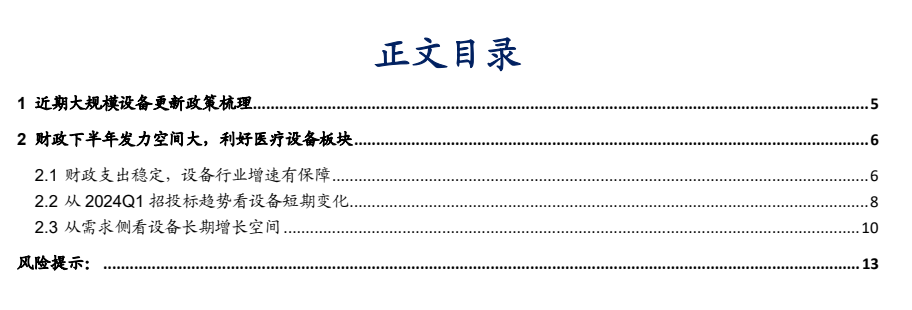

推动新一轮大规模设备更新和消费品以旧换新,是党中央着眼高质量发展大局作出的重大决策部署。中央财经委员会第四次会议强调,加快产品更新换代是推动高质量发展的重要举措,要鼓励引导新一轮大规模设备更新和消费品以旧换新。2024 年 3 月 5日,《政府工作报告》提出,推动各类生产设备、服务设备更新和技术改造;鼓励和推动消费品以旧换新。2024 年 3 月 13 日,国务院印发《推动大规模设备更新和消费品以旧换新行动方案》的通知。

2024 年 7 月 25 日,国家发展改革委、财政部对外发布《关于加力支持大规模设备更新和消费品以旧换新的若干措施》,统筹安排 3000 亿元左右超长期特别国债资金,加大支持力度,大幅度扩大支持范围、大幅度优化组织方式、大幅度提升补贴标准。行业涉及工业、环境基础设施、交通运输、物流、教育、文旅、医疗等领域设备更新。

另外,除了直接以投资补助形式帮助采购设备外,对符合《关于实施设备更新贷款财政贴息政策的通知》(财金〔2024〕54 号)条件经营主体的银行贷款本金,中央财政贴息从 1 个百分点提高到 1.5 个百分点,贴息期限 2 年,贴息总规模 200 亿元。根据中国人民银行,2024 年 4 月,为落实国务院常务会议关于推动新一轮大规模设备更新和消费品以旧换新的决策部署,科技创新和技术改造再贷款额度 5000 亿元,利率 1.75%,期限 1 年,可展期 2 次,每次展期期限 1 年。发放对象包括国家开发银行、政策性银行、国有商业银行、中国邮政储蓄银行、股份制商业银行等 21 家金融机构。金融机构向中国人民银行申请再贷款,中国人民银行对贷款台账进行审核,对于在备选企业名单或项目清单内符合要求的贷款,按贷款本金的 60%向金融机构发放再贷款。

具体到医疗行业,根据设备更新行动,主要致力于加强优质高效医疗卫生服务体系建设,推进医疗卫生机构装备和信息化设施迭代升级,鼓励具备条件的医疗机构加快医学影像、放射治疗、远程诊疗、手术机器人等医疗装备更新改造。推动医疗机构病房改造提升,补齐病房环境与设施短板。

我们认为,短期内 2024 年下半年,设备更新专项行动资金下放,有利于医疗设备招采恢复,同时部分项目直接受益于超长期国债资金支持或中央财政贴息政策支持,2024 年上半年医疗设备招采下滑的趋势会得到扭转。中期内,根据行动方案,2027 年工业、农业、建筑、交通、教育、文旅、医疗等领域设备投资规模较 2023 年同比增长25%以上,医疗设备行业也将维持稳定增长。

2

财政下半年发力空间大,利好医疗设备板块

2.1 财政支出稳定,设备行业增速有保障

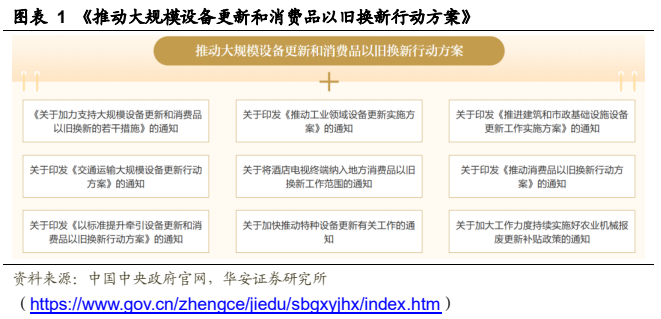

(1)财政卫生健康支出:根据财政部发布的 2023 年财政收支数据,2023 年全国一般公共预算支出约 274,574 亿元,其中财政卫生健康支出约 22,393 亿元,卫生健康支出占一般公共预算支出的比例约为 8.16%。1990 年以来,财政卫生健康支出持续增长,在整个财政支出中的占比也稳步提升,尤其是 2008 年新医改以来,占比从医改前的 5%左右提升到目前的 8%以上。

我国地域辽阔,医疗服务资源尤其是优质医疗服务资源总量供给不足,区域分布不均是国家不断加大财政卫生健康支出的基础。随着人民生活质量提高,居民人均寿命更长,对美好生活的要求更高,同时人口老龄化也进一步加深,预计财政卫生支出占比还会进一步提升。

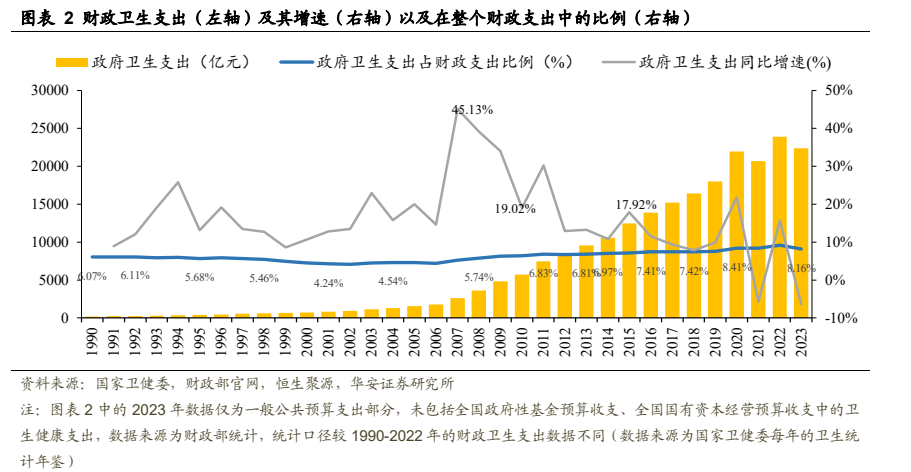

(2)财政卫生健康支出结构:从财政卫生健康支出结构来看,包括公立医院支出、公共卫生(包括疾病预防控制机构)、基层医疗卫生机构等支出。我国财政支出统计科目分为类、款、项三级,医疗卫生类支出下含公立医院、公共卫生等多款支出,每款支出又含多项支出科目。从主要的支出来看,预计主要分配在对医保基金的补助(主要是居民医保)、对医疗卫生机构的财政补助(主要是公立医院)以及公共卫生的补助。以公立医院为例,其运行成本主要通过服务收费和财政补助进行补偿,政府主要承担其基本建设和设备购置、重点学科发展、人才培养、离退休人员费用和政策性亏损等支出,对不同等级的医院,财政补助比例不同。

2022 年,财政一般公共预算卫生健康支出数约 20963.94 亿元,其中用于对医保基金的补助约 6954.24 亿元,占比约为 33.2%,对公立医院的补助约 2907.30 亿元,占比约为 13.9%,对公共卫生的支出自 2020 年快速上升,这也是由于新冠疫情的客观需要,2022 年对公共卫生的支出约为 3992.07 亿元,占比约为 19.0%。从财政支出预算与医疗设备的关系来看,财政卫生支出中涉及对公立医院、基层医疗卫生机构这两部分的资金中可能有一部分被用于对医疗设备的采购,这两部分资金合计占财政卫生健康支出预算的 20%左右。

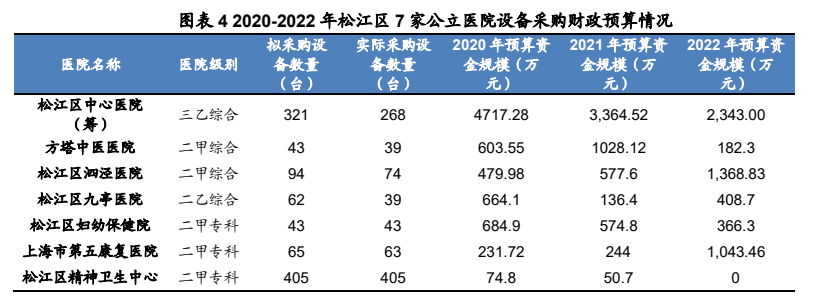

(3)财政资金对公立医疗机构设备采购支持:医院会基于存量设备自然损耗、业务科室配置、诊疗量增长、技术更新、学科建设等需求,购置医疗设备,设备类型主要包括患者承载器械、临床检验器械、医用成像器械等。根据 2020-2022 年上海市松江区卫生健康委员会主管的七家公立医院的设备采购资金安排,我们能从中窥探到财政资金支持对医疗机构设备采购的重要作用。

根据上海松江区人民政府网站发布的《松江七家公立医院 2020-2022 年医疗设备购置项目绩效评价报告》,2020-2022 年,上海市松江区七家公立医院共计划购置 1033 台设备,针对购置计划共计安排预算 19,145.06 万元(单件设备或多件同类设备金额大于或等于 50 万元,设备金额的 80%由财政一般公共预算安排,20%由自筹资金安排),其中:财政资金 10,818.41 万元,自筹资金 8,326.65 万元,实际执行过程中,三年的设备购置财政资金占比 60%以上。从该区 7 家公立医院不同等级医院的资金预算看,三级医院尤其是新建医院设备采购需求更大,成熟的医院设备采购资金对财政的依赖并不高(如方塔中医医院)。

综上,结合我们对财政卫生健康支出结构的拆解以及医疗设备采购资金来源的拆解,我们预计财政卫生健康支出金额中的 10%左右将用于医疗设备的采购(我们预计设备采购主要涉及投向公立医院、基层医疗卫生机构的资金,其中预计约 50%用于设备采购)。“财政卫生健康支出”这一指标有月度数据指标,一定程度上我们可以跟踪该指标的同环比变化,来推测未来一段时间医疗设备行业的招采情况。

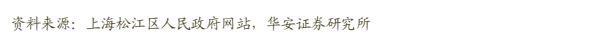

2024 年上半年财政卫生健康支出 10580 亿元,同比下降 12.1%,2024 年的财政卫生健康支出预算约为 22836 亿元,预计 2024 年下半年财政卫生健康支出同比增速预计达 18.34%。

2.2 从 2024Q1 招投标趋势看设备短期变化

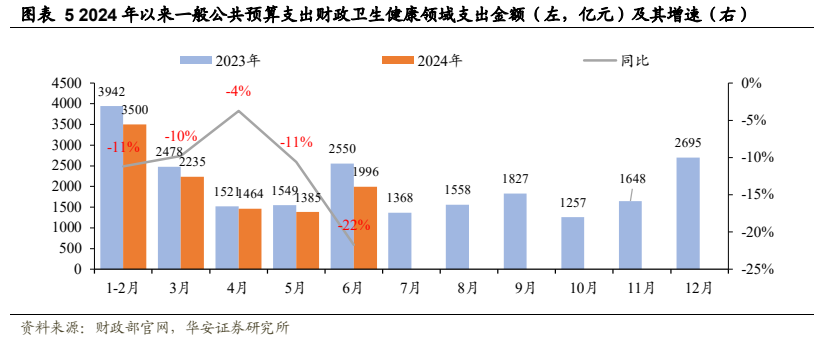

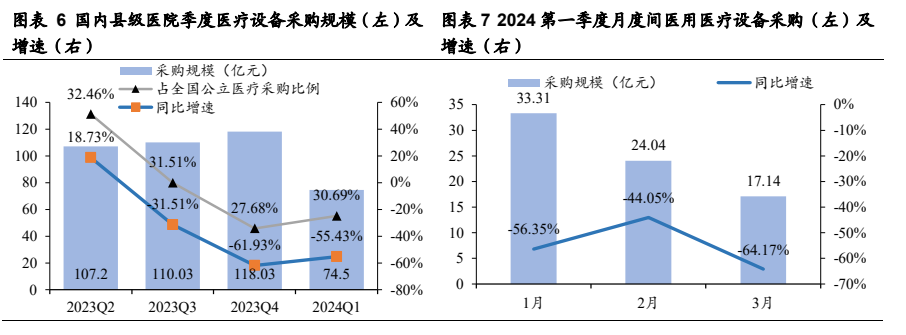

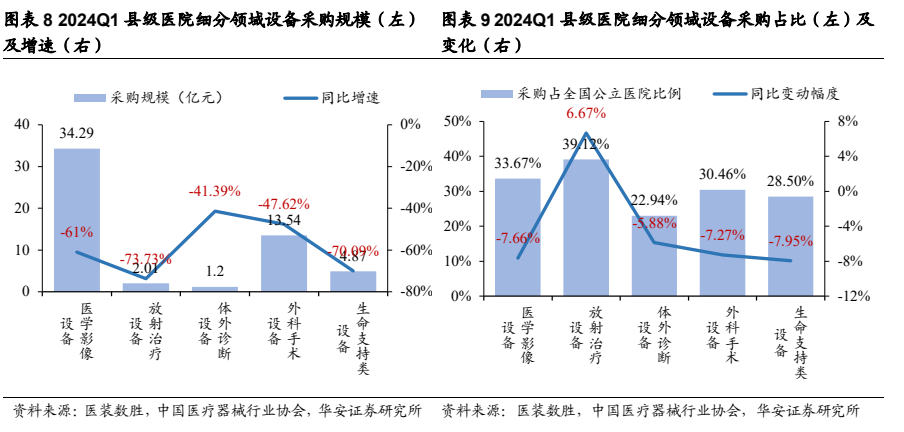

参考医装数胜对中国县级医院医疗设备采购规模的分析,2024 年第一季度,国内县级医院医疗设备采购规模达到 74.50 亿元,占整体公立医疗机构设备采购比例的 30.69%,同比下降 55.43%,较 2023 年第四季度的下降幅度略有收窄。在 2024 年第一季度中,县级医院医疗设备采购规模逐月下降,其中 1 月份达到 30 亿元以上,2 月份同比增速高于第一季度整体水平(2024 年第一季度整体采购规模同比下降 55.43%,如图 6 所示)。

分领域来看,2024 年第一季度,国内县级医院体外诊断设备和外科手术设备采购规模同比增速高于医疗设备整体水平(-55.43%),放射治疗设备和生命支持类设备采购规模下降较为显著。县级医院各细分领域采购规模占比来看,县级医院医学影像设备和放射治疗设备采购规模在全国公立医院的占比均高于医疗设备整体水平(30.69%),从同比变动幅度来看,放射治疗设备同比增加 6.67%,体外诊断设备同比减少 5.88%,医学影像设备、外科手术设备、生命支持类装备均同比减少 7%左右。

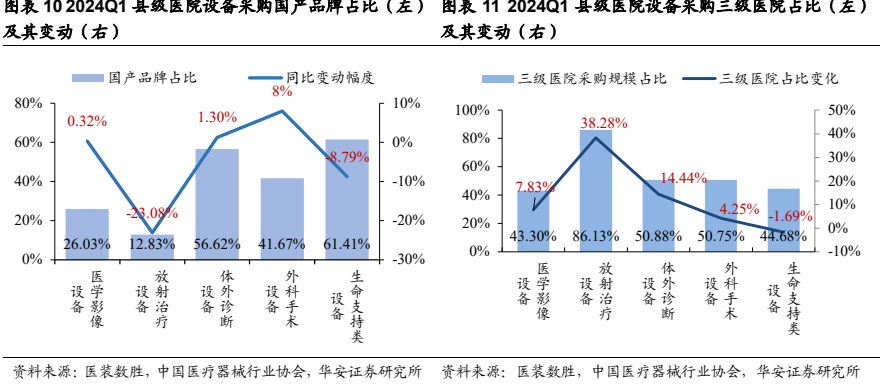

从采购品牌来看,2024 年第一季度,国内县级医院国产品牌医学影像设备、体外诊断设备和外科手术设备的采购规模占比均呈现不同幅度的增加,其中外科手术设备同比增加最显著,达到 8%;此外,放射治疗设备国产品牌占比同比减少较明显且占比不足15%。从县级医院等级分布来看,2024 年第一季度,国内医学影像设备、放射治疗设备、体外诊断设备、外科手术设备采购规模在三级医院的同比变动幅度均呈增加态势,其中放射治疗设备表现显著,增加 38.28%,在三级医院的采购规模集中度进一步提升。

总结来看,2024 年第一季度县域医疗机构招采规模在整个公立医疗机构体系内占比仍较为重要,仍保持在 30%左右的比重,招采规模同比下降较多,但下降幅度较 2023年第四季度有所收窄,其中下降较多的品类是放疗类设备和生命健康信息支持类设备。结构上来看,采购需求向三级医院集中较为明显,国产品牌的占比多数品类中也呈现出提升趋势,但在放疗类设备领域有较大下降,这可能与放疗类设备单价高、数量少且需求向三级医院集中,三级医院可能更倾向于进口品牌有关。

展望下半年,我们认为医疗设备的招采将呈现逐季好转的态势,(1)设备更新政策细则出台,资金到位,尤其对于依赖财政资金的二级医院及基层医疗卫生机构,采购节奏将会加快;(2)临床业务量大、需求多的三级医院在 2024 年上半年招采预算普遍完成度低,下半年如果不加速招采,可能会对来年的临床诊疗活动开展造成负面影响。因此,我们预计下半年医疗设备招采活动会更频繁,医疗设备板块的业绩也会加速恢复。

2.3 从需求侧看设备长期增长空间

医疗设备采购需求来自(1)预期内较急切的临床诊疗需求;(2)老旧设备的更新升级需求;(3)顶层政策设计驱动下的医疗配置需求(如《关于加强重症医学医疗服务能力建设的意见》要求医院应当按照平急结合原则,储备一批可转换 ICU 床位)。从最底层需求来看,医疗机构的设置也应以医疗服务需求、医疗服务能力、千人口床位数(千人口中医床位数)、千人口医师数(千人口中医师数)和千人口护士数等主要指标相匹配,医疗设备的配置也跟随整体规模提升而增加。根据国家统计局数据,2023 年底,我国医疗卫生机构床位 1020 万张,其中医院 800 万张,乡镇卫生院 151 万张,按全国 14 亿左右的总人口数算,每千人口医疗卫生机构床位数约为 7.28 张,已接近完成 2025 年设定的目标。

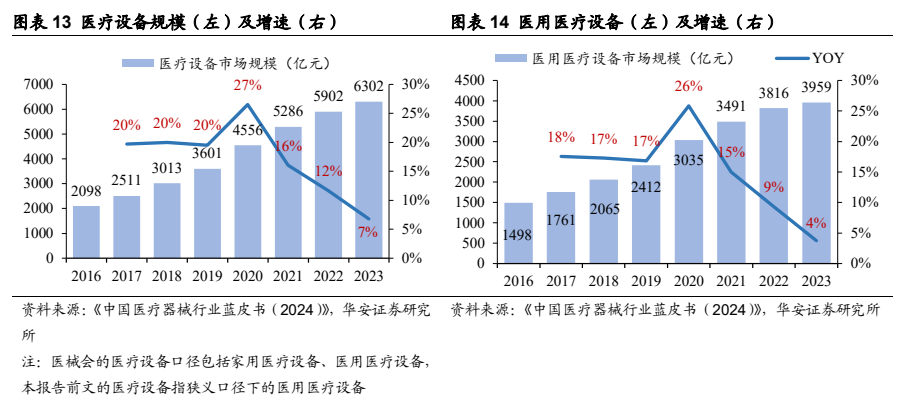

根据《中国医疗器械行业蓝皮书(2024)》的数据统计,2016 年-2023 年,我国医疗设备的市场规模不断扩大。2016 年,我国的医疗设备市场规模仅为 2098 亿元,而 2023 年医疗设备的市场规模为 6302 亿元(其中医用医疗设备市场规模约 3959 亿元,占整个医疗设备的 63%)。从狭义医疗设备概念来看,2020 年之前医用医疗器械市场近些年均保持着 17%-18%左右的增速增长,2020 年新冠疫情第一年,医用医疗设备行业快速增长,2021-2023年在2020年高基数的基础上也保持了稳健增长,2020-2023 年四年的复合增速约为 13%。随着 2020 年高基数的影响消除,我们认为医用医疗设备市场行业增速将很快回归到常态轨道,与整体的医疗健康需求相匹配。

医用医疗设备分大类来看,主要分为诊断类、治疗类以及辅助类设备,其中医用影像类设备、内窥镜、监护仪是主要的诊断类设备,治疗类设备种类相对较多,既包括手术用的照明设备、手术床设备、麻醉设备,也包括常用的理疗、放疗、激光治疗以及康复训练设备等,辅助类设备则主要包括医院院内的消毒灭菌设备、制冷设备、血库设备等。

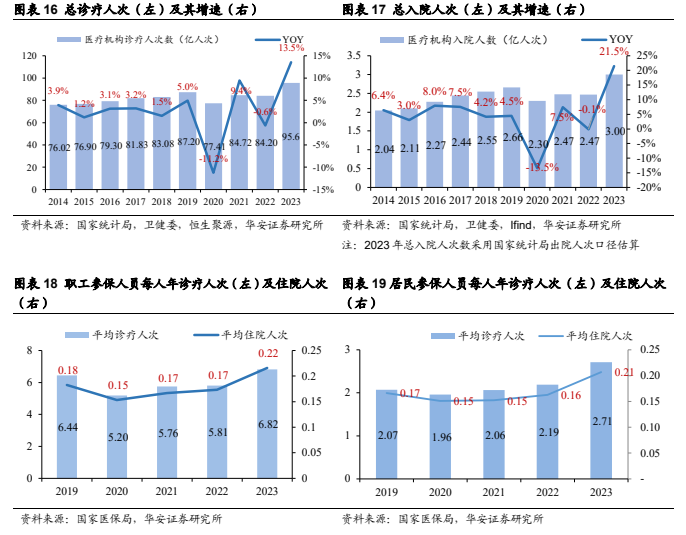

从长期的诊疗人次增长预期来看,随着人口老龄化结构加深,人均诊疗次数增加,临床需求支撑对医疗设备的采购需求持续。根据国家统计局数据,2022 年全国医疗卫生机构诊疗人次约 84.2 亿人次,2023 年全国医疗卫生机构的总诊疗人次为 95.6 亿人次,较 2022 年增长了 13.5%,近 10 年的复合增速约为 3%。从医用医疗设备行业市场规模与总入院人次数的相关系数约为 0.49,呈现较强的相关关系。根据国家医保局统计数据,2023 年,职工医保参保人员住院率 21.86%。其中,在职职工住院率为11.93%,退休人员住院率为 49.02%,随着退休人员占比越来越高,同时居民平均住院人次也在不断提升,居住住院需求、对床位需求还会持续稳定增长。而且通常设备自身有使用寿命限制,大型设备可能使用 10 年左右,使用频次高的设备可能 5 年左右,因此老旧设备更新也是重要的需求增长来源。结合长期人均诊疗量增长速度以及设备更新情况,我们认为诊疗量以年均 5%的复合增速增长会带来设备板块平均 5%行业增长,同时叠加老旧设备更新、升级预计也会带来额外 5%左右增长(假设平均 20年设备全部完成更新),则医用医疗设备的长期复合增速在 10%左右,如果再遇到疫情爆发、财政卫生政策扩张周期等因素,行业增速会更高。

综上,我们认为医疗设备行业增速,(1)财政卫生支出强相关,财政资金占医疗设备招采的比例大,部分地区占比在 60%以上,因此设备招采会跟随财政开支节奏有一定的波动性;(2)医疗设备与整体居民的卫生健康需求正相关。长期来看,我国人口老龄化加深、职工参保人员结构中退休人员占比提升,人均的住院次数增加,未来无论是设备更新需求还是设备新增需求,都支撑行业保持平稳增长。我们预计医疗设备的长期复合增速在 10%左右,如果再遇到财政卫生政策扩张周期,行业复合增速会更高。

财政卫生支出下半年不及预期风险。如果下半年财政卫生支出增速仍不及预期,医疗设备的招采可能仍不会恢复,设备类上市公司的业绩恢复可能会延后。

本报告摘自华安证券2024年8月6日已发布的《【华安证券·医疗器械】行业点评:设备更新政策加速落地,长期看好医疗设备板块》,具体分析内容请详见报告。若因对报告的摘编等产生歧义,应以报告发布当日的完整内容为准。